住宅ローンには、さまざまな金利優遇制度があって、ほとんどの住宅ローン利用者が金利引き下げの適用を受けている。この金利優遇制度、意識する・しない、知っている・知らないにかかわらず利用しているので、そこには落とし穴がぽっかりと口を開けて待っていることを知らない人が多い。その落とし穴にはまらないために、3つの注意点をお伝えしよう。(住宅ジャーナリスト・山下和之)

金利優遇制度に潜む3つの落とし穴とは

ほとんどの住宅ローンには、金利優遇制度がある。一定条件を満たす人に対して金利を引き下げてくれる、利用者にとってはありがたい制度なのだが、そこには大きく分けると3つの落とし穴がある。

②当初の金利引き下げ幅が大きいタイプは、途中で金利引き下げ幅が小さくなる

③ローンの延滞が発生すると金利優遇の対象外になって適用金利が上がる

それぞれの注意点について解説していこう。

注意点①:誰もが最優遇金利の適用を受けられるわけではない

まず、注意点①に関して見てみると、銀行の住宅ローンに関するホームページなどでは、金利について「0.525%~」あるいは「0.525%~0.775%」などと記載されていることがある。これは、0.525%が最も金利の低い最優遇金利だが、利用者の条件によっては、その最優遇金利が適用されず、0.775%になることもあるということだ。

年収が高く、自己資金が多く、勤務先もしっかりしているなど、条件がそろった人には最優遇金利が適用されるが、そうでない人も少なくない。

金利によって年間の負担額が数万円変わることも

しかし、「0.525%~」とあれば、自分も0.525%で利用できるものと思い込んでしまうもの。それを前提にシミュレーションを行って、「これなら大丈夫」などと勝手に判断しがちだが、それが0.775%の金利を適用されるとなると、計画には狂いが生じる。

「借入額3000万円、35年元利均等・ボーナス返済なし」の場合、0.525%だと毎月返済額は7万8207円だが、0.775%になると8万1576円に増える。月額の差は3369円だが、年間にすると4万円以上の増加なので、思った以上に負担が重い。借入額が多くなると、負担差はもっと大きくなるのは言うまでもない。

勝手に思い込むのではなく、自分たちの場合には実際にどの金利が適用されるのかを確認した上でシミュレーションしないと、あとで、「こんなはずでは…」ということになりかねないので注意が必要だ。

図表1で、「金利別・返済期間別の返済額の違い」を一覧にしているので、試算の参考にしていただきたい。

【図表1】金利別・借入期間別の毎月返済額

ー設定条件ー

・借入額3000万円、元利均等返済・ボーナス返済なし

注意点②:金利引き下げ方法の違いによる落とし穴

次に、注意点②の「当初の金利引き下げ幅が大きいタイプは、途中で金利引き下げ幅が小さくなる」とはどういうことか。

住宅ローンの金利優遇には、当初の一定期間の金利引き下げ幅が大きく、その後は小さくなる「当初重視型」と、完済までの金利引き下げ幅が変わらない「全期間型」とがある。

「当初重視型」は、当初の金利引き下げ幅が大きく、一定期間後、金利引き下げ幅が小さくなるというタイプ。利用者からしてみれば、当初の金利が低くなるので計画を立てやすい半面、一定期間後に金利引き下げ幅が小さくなって、適用金利が高くなるリスクがあるわけだ。

それに対して「全期間型」は、完済まで金利引き下げ幅が変わらない。したがって、借入後に店頭表示金利が上がっても、当初と同じ幅の金利優遇が継続されるので、「当初重視型」に比べて、適用金利の引き上げ幅は小さくなるという安心感がある。ただし、その分、当初の金利は「当初重視型」に比べると高くなる。

店頭表示金利は変わらなくても返済額が増える!?

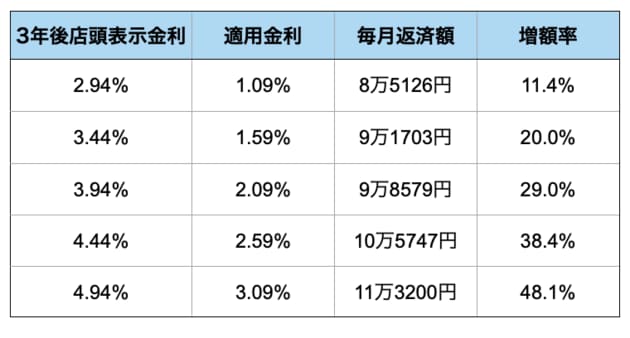

たとえば、2020年6月のメガバンクの例としては、図表2のようなケースがある。固定期間選択型の3年固定「当初重視型」で、当初の3年間は店頭表示金利の2.94%に対して、金利引下げ幅が2.55%なので、適用金利は0.39%という破格の金利で利用できる。

しかし、3年後からは金利引き下げ幅が1.85%に縮小される。つまり、2.55%の引き下げが1.85%に減少するわけで、金利引き下げ幅が0.70%小さくなる。そのため、3年後の店頭表示金利が当初の2.94%のままで変わらないとしても、適用金利は当初3年間の0.39%から0.70%上がって、1.09%になってしまうわけだ(再び、3年固定金利を選ぶとする)。

借入額3000万円で、実際の増額率を試算すると、店頭表示金利が変わらなかったとしても、返済額は当初3年間の7万6426円から11.4%増えて8万5126円に増加することが分かる。

【図表2】優遇金利の適用幅が小さくなる場合の返済額の変化

ー設定条件ー

・借入額3000万円、35年元利均等・ボーナスなし

・3年後にまた3年固定を選んだとする

・当初3年間の金利0.39%(店頭表示金利2.94%から2.55%優遇)

・4年目以降の優遇幅は1.85%に縮小

・当初3年間の毎月返済額7万6426円、3年後残高2758万5960円

固定期間選択型には、25%ルールが適用されない

それが、市中金利(金融市場で適用されている標準的な金利)が0.50%上がって店頭表示金利が3.44%になっていると、適用金利は1.59%になって、返済額は9万1703円で、20.0%も増加することになる。

さらに、市中金利が1.00%上昇すれば、適用金利は2.09%に上がって、増額率は29.0%だから、3割近くも返済額が増える計算だ。

そこまで金利が上がることは考えにくいとしても、計算上は市中の金利が2.00%上がると返済額が48.1%増える。5割近く増加するのだから、何とも恐ろしい。

周知のように、変動金利型の住宅ローンについては、金利が上昇しても返済額の見直しを行うのは5年後であり、さらに増額時には増額率を25%までに抑えるという「25%ルール」が適用されるが、固定期間選択型にはそのルールはない。金利動向によっては、青天井で返済額が増えてしまうわけだ。

注意点③:返済を延滞すると優遇金利の適用がなくなる

最後に、注意点③についてみると、住宅ローンの優遇金利には、一度でも延滞が発生すると優遇金利の適用を受けられなくなるというルールがある。1回の延滞ですぐに来月から、という厳しい金融機関は少ないだろうが、2カ月、3カ月も続くと優遇金利適用外となるのを免れない。

優遇による金利引き下げがなくなれば、適用金利が大幅に上がり返済額が増える。ただでさえ延滞するような苦しい家計環境なのだから、返済額が増えては一層苦しくなる。果ては、任意売却、競売といった最悪の事態もあり得る。

実際、どれくらい返済額が増えるのか、下の図表3をご覧いただきたい。

【図表3】 優遇金利の適用がなくなった場合の毎月返済額の変化

・借入額3000万円、金利0.525%、35年元利均等・ボーナス返済なし

・当初の毎月返済額7万8207円、3年経過後の残高2763万9001円

↓

金利優遇がなくなって店頭表示金利の2.475%に

↓

毎月返済額は10万4273円に! 33.3%も増加

2020年6月現在、メガバンクの住宅ローン(変動金利型)の店頭表示金利は2.475%。それが優遇金利制度によって、ネット経由だと0.525%に引き下げられるところがある。「借入額3000万円、35年元利均等・ボーナス返済なし」の毎月返済額は7万8207円だが、3年後に延滞が発生して適用金利が2.475%になると、毎月返済額は10万4273円に増える。33.3%もの増額だから、ますます返済が厳しくなるのは目に見えている。

延滞が発生する前に相談すれば道が開ける

延滞による優遇金利適用外とならないためには、返済が厳しくなった段階で、延滞が発生する前に、金融機関に条件変更などの相談を行う必要がある。そうすれば、返済期間の延長などで返済額を減額、返済を継続する道が開ける可能性がある。延滞が発生してからでは、相談しにくくなるので、くれぐれも延滞前の相談が大切だ。

【関連記事はこちら】>>住宅ローン延滞が6カ月以上なら自宅を失う可能性も! ローン破綻を避けるため、返済困難なら早めに銀行に相談を

ここまで解説してきたとおり、住宅ローンの金利優遇制度は、返済負担を軽くしてくれるうれしい制度だが、その裏側にはリスクも潜んでいる。金利優遇制度を利用する際にはしっかりと頭に入れて、落とし穴にはまらないように注意していただきたいものだ。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年1月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.722%

- 総返済額 3387万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,074円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。