マイホームを購入する際、どんな年齢、年収の人が住宅ローンをいくら借りているのかという「目安」を知っておくと便利だ。そこで年収や頭金の目安など、住宅ローンを借りている人の実態を紹介する。目安を知ることで、ゆとりある住宅ローンの返済計画が立てられるだろう。(フリージャーナリスト・福崎剛)

借り入れを行うなら、30歳代〜40歳代を目安に

マイホームを購入する際、高額な不動産を一括で購入できるほどの収入がある人はほとんどいないため、大半の人が住宅ローンを利用する。住宅ローンの借入期間は最大で35年だが、現在は低金利で借りられるのが特徴だ。

銀行が融資の担保として不動産を抑えているため、他のローンと比べて低金利で優遇されているが、当然、返済が滞ればマイホームを手放さなければならない。そうならないために、余裕を持った返済計画を立てる必要がある。

では、実際に住宅ローンを組む人は、どれくらいの年代が多いのか。年齢の目安を見てみよう。

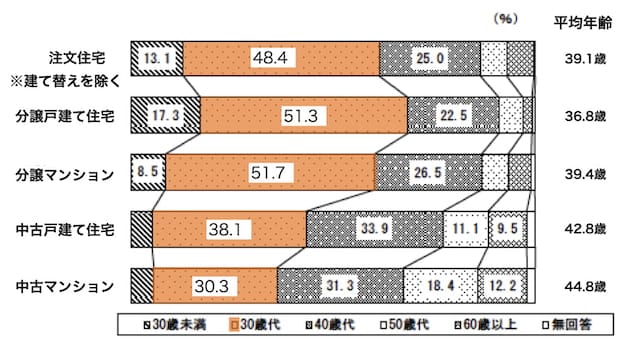

図表1は、はじめて住宅を購入する「一次取得者」の年齢を表したグラフだ。国土交通省の「令和元年度 住宅市場動向調査報告書」(令和2年3月)によると、一次取得者は、中古マンション以外の住宅について「30歳代」が最も多く、その後に「40歳代」「50歳代」と続いていく。

【図表1】住宅購入者(一次取得者)の年齢は?

住宅ローンの返済は長期間にわたるため、早めに返済を開始したほうが将来の負担は軽くなる。また、長期間住宅ローンを組めれば、それだけ多く返済できるので、より多額のローンが借りられる。そのため、多少収入に不安があっても、30代から借り入れる人が多いのだろう。

なお、住宅ローンの返済ができるのは、80歳前後までという銀行が大半である。

【関連記事はこちら】>>住宅ローンに年齢の上限・制限はある? 15銀行・金融機関の審査基準を徹底比較! 80歳未満まで審査基準を緩和した銀行が多数

住宅ローンを借り入れる人の年収の目安は?

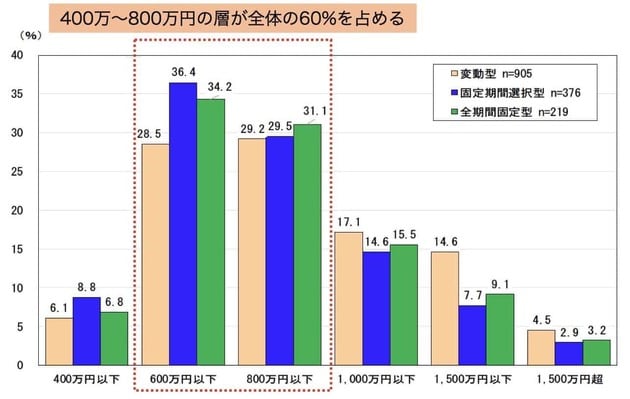

住宅ローンを借りる人は、どれくらいの年収の人が多いのか。実際に住宅ローンを組んだ人の年収(世帯年収)の目安を調べたところ、最も多いのは、世帯年収「400万〜600万円」の層だった。世帯年収「400万〜600万円」+「600万〜800万円」の人が約60%を占めており、世帯年収「1000万円以上」の人はその半数程度しかない(図表2)。

また、「年収400万円以下」でも住宅ローンを組んでいる人はいる。年収400万円だと、月々の手取りは約26万円(ボーナスなしで計算)。決して高収入でなくとも、住宅ローンは組むことができる。年収を理由にマイホームを買う夢を諦めなくても良いのだ。

【図表2】住宅ローンを組んだ人の世帯年収は?

民間の銀行だと、サラリーマンであれば、前年度の年収が最低でも200万〜400万円ないと、住宅ローンの申し込みさえできないことが多い。フリーランスでも同様の基準を持っている銀行がほとんどだ。

一方で、全期間固定金利の「フラット35」なら、前年度の年収が少しでもあれば申し込むことが可能となっている。住宅ローン返済に割ける予算が少ない人でも安心だ。

【関連記事はこちら】>>「勤続年数6ヵ月」「年収100万円」でも住宅ローンは借りられる!? 主要17銀行の審査基準を徹底比較

借入可能額の目安は、低金利下で年収の8〜10倍程度に

「自分の年収で住宅ローンを借りられるのか?」

こう思って、銀行のサイトでシミュレーションした人もいるだろう。

ダイヤモンド不動産研究所の借入可能額シミュレーションを使うと、簡単に借入可能額、毎月返済額がわかる。ここでは、借入可能額シミュレーションを参考に借入可能額の目安を見ていこう。

たとえば、年収500万円で、借入期間を35年にした場合をシミュレーションすると、

- ・民間の銀行の借入可能額(目安)は、4032万円(大手銀行を想定。銀行によって幅がある)

- ・固定金利の「フラット35」の借入可能額(目安)は、4926万円

このように試算される。フラット35の借り入れ可能額は、民間銀行より900万円近くも多いことがわかる。

年収700万円なら借入可能額も増え、民間の銀行で6351万円、フラット35なら6897万円となる。

【図表3】年収500万円の「借入可能額シミュレーション」結果

【共通の条件】

借入期間35年、2020年6月現在の金利で試算

【フラット35】

金利1.29%、頭金10%以上

返済比率は、①年収400万円未満なら30%以下、②年収400万円以上なら35%以下

【民間の銀行】

審査金利3.50%

返済比率は、①年収400万円未満なら35%以下、②年収700万円未満なら40%以下、③年収700万円以上なら45%以下

シミュレーションからわかるとおりり、年収と金利(利息)によっておおよその借入可能額が把握できる。

年収倍率の目安は最大どれくらい?

借入可能額を年収で割った「年収倍率」(年収に対する借入可能額の倍率)をみると、現在の金利水準では以下のようになる。

- ・民間の銀行の年収倍率は、最大7〜9倍

- ・フラット35の年収倍率は、最大10倍弱

民間銀行の借入可能額や年収倍率がフラット35より低くなっているのは、フラット35に比べて保守的に審査しているためだ。さらに銀行の住宅ローンの審査基準は、「年収」や「返済比率」だけでなく、「属性」でも判断する。職業による収入の安定性(共働きかどうかなども含め)や、過去のクレジットローンの借入実績なども踏まえて評価している。

なお、借入可能額や年収倍率は、金利が低いほど大きくなる。過去最低金利といわれる現在の金利水準で、借入可能額は大きく膨らんでいるのだ。

【参考記事はこちら】>>アルバイトや年収200万円未満でも、住宅ローンは借りられる? 年収が低くても借りられる銀行、商品を紹介!

実際に住宅ローンを組んだ人の借入額と年収倍率は?

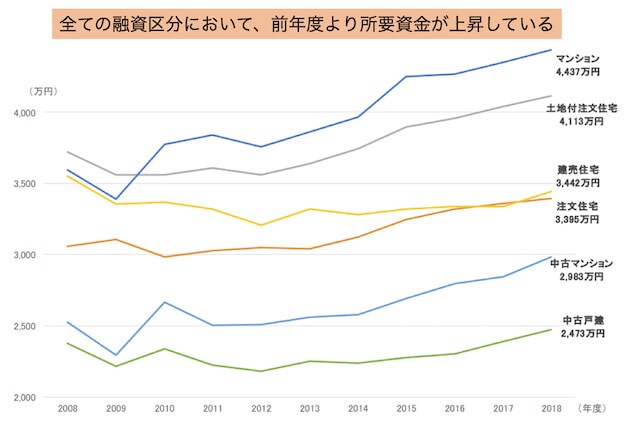

では、実際に購入する不動産価格(所要資金)の目安を見ておこう。2018年度の全国平均データだ。なお、不動産価格(所要資金)とは、申し込み時の建設費と土地取得費の合計をいう。

不動産価格の平均は?

では、実際に購入する不動産価格(所要資金)の目安を見ていこう。2018年度の全国平均データ(図表4)によると、

- ・新築マンション:4437万円

- ・土地付注文住宅:4113万円

- ・建売住宅:3442万円

- ・注文住宅:3395万円

- ・中古マンション:2983万円

- ・中古戸建:2473万円

となっており、建物の種類によって価格が違うことがわかる。なお、すべての融資区分において、前年度(2017年度)より所要資金が上昇している(図表4)。

【図表4】不動産価格の推移(融資区分別・全国)

調査は全国平均なので、実際の価格は、大都市ではこれより高くなり、地方は安くなると見ていいだろう。

また、過去10年間で不動産価格が上昇していることもわかる。特に新築マンションでは、20%以上も上昇している。一方で、建売住宅、中古戸建については、ほぼ横ばいとなっている。この10年間の都市回帰の傾向により、大都市の中心部ほど値上がりしているためだ。

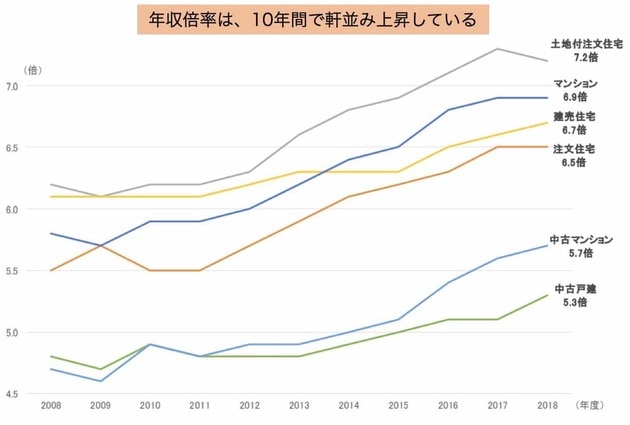

年収倍率の平均は?

新築マンションを中心とした不動産価格の上昇により、年収倍率も大きく上昇している。2018年度の全国平均データ(図表5)によると、実際の年収倍率は、

- ・土地付注文住宅:7.2倍

・新築マンション:6.9倍 - ・建売住宅:6.7倍

- ・注文住宅:6.5倍

- ・中古マンション:5.7倍

- ・中古戸建:5.3倍

となっており、低金利になったことで実質負担額は多少和らいでいるとはいうものの、年収倍率は2008年〜2018年までの10年間で、軒並み上昇していることがわかる。

【図表5】年収倍率の推移(融資区分別・全国)

余裕を持った返済額の目安とは?

冒頭で「返済が滞ればマイホームを手放すことになる。そのため、余裕を持った返済計画を立てなければならない」とお伝えした。もちろん家計の予算は各家庭によって異なるが、ここでは余裕を持って返済できる一般的な目安について言及する。

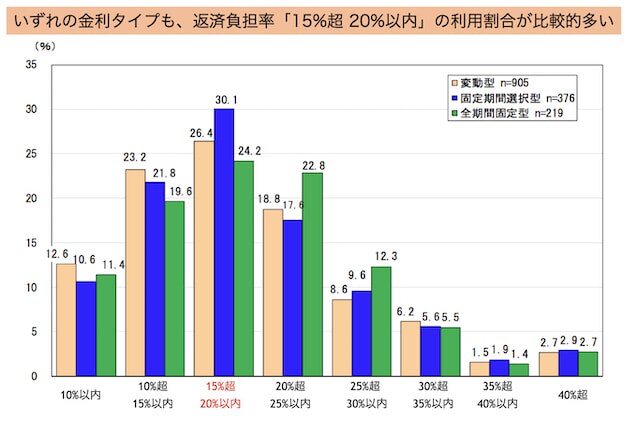

前出の「2018年度 民間住宅ローン利用者の実態調査」から、最も多い「返済負担率(=年間返済額を年収で割った比率)」を見ると、15%超〜20%以内となっている(図表6)。

次に多い返済負担率は、20%超〜25%以内、10%超〜15%以内となっている。調査結果から見れば、返済負担率は25%を上限にしているケースが多いという結果となった。

【図表6】金利タイプ別の返済負担率

年間返済額、返済負担率の目安は?

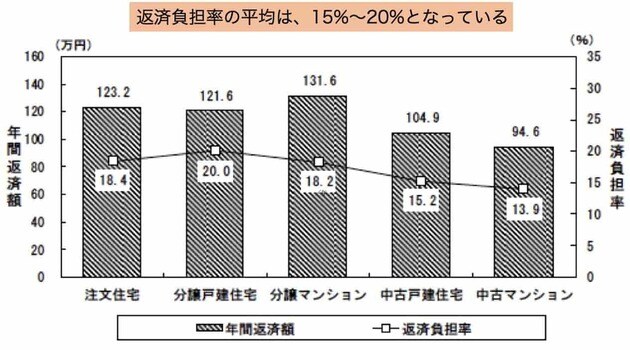

次に、購入した不動産タイプ別の「年間返済額」と「返済負担率」に関するデータを見てみよう。

- ・分譲マンション:131.6 万円/年(返済負担率 18.2%)

- ・注文住宅:123.2万円/年(返済負担率 18.4%)

- ・分譲戸建住宅:121.6万円/年(返済負担率 20.0%)

- ・中古戸建住宅:104.9万円/年(返済負担率 15.2%)

このように、返済負担率は15%〜20%が平均ということがわかる(注文住宅の調査地域は全国、その他の住宅は三大都市圏での調査)。

【図表7】住宅ローンの年間返済額と返済負担率

なお、フラット35は、以下の総返済負担率の基準を公表している。

・年収400万円未満なら30%以下

・年収400万円以上なら35%以下

たしかに基準はあるものの、これはあくまで限度であり、実際に枠ギリギリまで借りるのはリスクがある。そのため、年間返済額と返済負担率のデータも参考にした上で、返済負担率は25%以下にするのが、余裕を持った住宅ローンの借入額の目安になりそうだ。たとえば、

・年収500万円(税込)なら、年間の住宅ローン返済額は(返済比率25%の)125万円、月々約10万4000円

・年収800万円(税込)なら、年間返済額は200万円までに抑え、月々約17万円

という計算になる。これが多くの人が選択している常識的な返済額であり、ゆとりある返済額の目安といえるのではないだろうか。

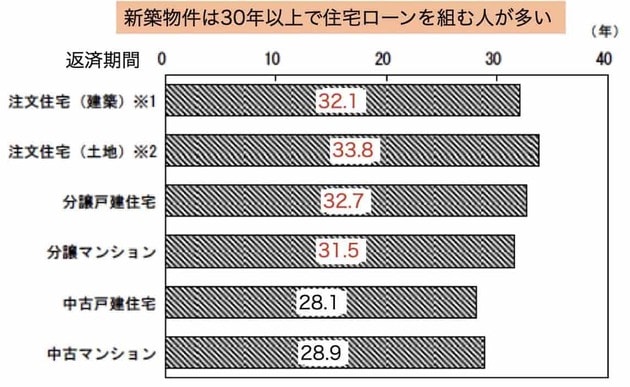

借入期間は30年以上で月々の支払いを抑える人が多い

住宅ローンの「借入期間」の目安はどうなっているのか。図表8を見てみると、実際に住宅ローンを利用している人(特に注文住宅、分譲戸建住宅、分譲マンションを取得している世帯)は、30年以上の借入期間が多くなっている。住宅ローンの借入期間は最長35年ということを考えると、大半の人が35年で借りていることがわかる。

【図表8】住宅ローンの返済期間

ただし、注意したいのが、サラリーマンの場合は定年があることだ。たとえば、30歳で住宅ローンを組んで35年ローンとした場合、完済できるのは65歳。60歳で定年を迎えた場合、所得が少なくなるため、それ以降の支払いが大変になることは明らかだ。そのため、年金生活者となる頃には、住宅ローンは完済しておきたい。繰り上げ返済で早めの完済を心がけることが必要だろう。

ただし、実際の契約においては、借入期間を契約上の上限である35年と設定する人が多い。長期にわたる返済期間の途中で、病気をしたり、収入が大きく変動することも計算にいれて、「なるべく月々の支払額は抑えておく」という考え方があるからだ。

【関連記事はこちら】>>住宅ローンの「借り入れ可能額」の決め方とは? 審査の専門家が、銀行内部の計算法を公開 年収別に、本当に借りられる額を試算してみた!

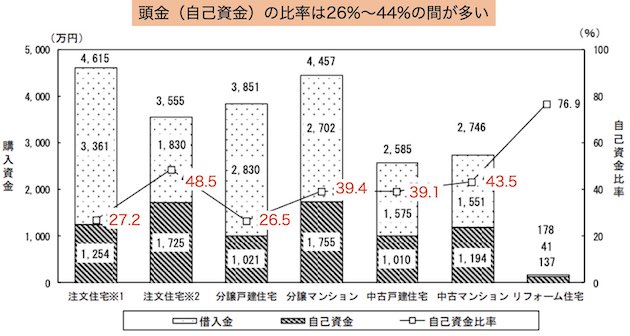

頭金の用意は、26%〜44%と意外に高い

なお、住宅ローンの借入額を抑えるためには、できるだけ頭金(自己資金)を多く用意しておくことも大切だ。

「令和元年度 住宅市場動向調査報告書」によれば、図表9のように、自己資金比率が分譲戸建住宅では26.5%、分譲マンションでは39.4%になっている。中古戸建住宅と中古マンションの取得世帯で、それぞれ39.1%と43.5%になっており、自己資金が意外にも多いことがわかる。

「頭金は住宅価格の20%」といわれるが、実態は26%〜44%が最も多いというわけである。

【図表9】借入金に対する頭金(自己資金)の比率

まとめ〜住宅ローンの借り入れ目安を知り、余裕ある返済計画を

以上が、住宅ローンの借り入れにおける最新の年収、借入額、借入可能額、年収倍率、返済比率、頭金の目安だ。

過去最低という低金利のなかで、不動産価格の年収倍率は年々上がっており、大都市中心部の新築マンションはサラリーマンでは手が届きにくい価格になってきている。一方で、戸建てについては、それほど価格は上がっていない。

また、返済比率(年間返済額÷年収×100)を見ると、15〜20%という常識的な範囲で借りている人が多く、続いて20%〜25%になっている。余裕を持った返済を考えるのであれば、返済比率25%以下が目安となるだろう。

住宅ローンの借り入れを検討している人は、これらの目安を参考に返済計画を立ててみてほしい。

【関連記事はこちら】>>住宅ローンの「借り入れ金額」「借り入れ期間」「金利タイプ」はどう決めるべきか、住宅ローンのプロが計算方法を解説!

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。