アルバイト、派遣社員、年収200万円程度、既存の借り入れがある人など、様々な事情を抱える人でも住宅ローンを借りられるのだろうか? 借金の状況や年収、個人の属性別に、借りられる銀行や住宅ローンを紹介する。信用金庫や地方銀行、信託銀行、メガバンク、大手モーゲージバンクで25年以上、住宅ローンの営業推進や商品開発を手がけてきた田中伸氏(株式会社ニコニコ住宅ローン 代表取締役)に話を聞いた。(フリージャーナリスト:福崎剛)

「アンダークラス」でも住宅ローンは借りられる?

非正規労働者を中心とした、低収入の「アンダークラス」が社会的問題となっている。平均年収186万円(世帯年収343万円)で、アルバイト、パート、派遣社員が多い。こうした低年収の人たちでも住宅ローンを借りることができるのだろうか。

「低収入の方の場合、柔軟に使えるフラット35が利用しやすくなっています。これは持ち家を促進するための住宅ローンで、全国300以上の金融機関が独立行政法人の住宅金融支援機構と提携して扱う全期間固定型住宅ローンになります」(田中伸氏)

各銀行が自社で用意する住宅ローンは、審査の際、各銀行独自の基準で、顧客属性や担保評価を厳しくチェックする。

一方、「フラット35」の場合は原則として、どの金融機関が窓口になっても商品は一緒。顧客属性に関する対応力が柔軟である、つまり審査が緩めであることが特徴になる。例えば、アルバイトや年金受給者、派遣社員の人は、銀行などの住宅ローンを組むことができないことが多い。ところが、フラット35は収入が低い‟アンダークラス”の人たちでも借り入れが可能なのだ。

年金受給者やパートでも使えるフラット35

ここで、フラット35の特徴を見てみよう。大きな特徴として、次のようなものが挙げられる。

・アルバイト、年金受給者、派遣社員、契約社員、勤続1ヶ月以上の人でも対応(年収制限なし)

・団体信用生命保険(団信)の加入・非加入が選択できる(加入しなくても可)

・審査基準が柔軟である

・担保条件が比較的柔軟である

・全国で取り扱いがある

・借入可能額が多い(銀行などの住宅ローンよりも借入可能額が増える)

銀行の住宅ローンは、基本的に公務員や正社員をターゲットに絞り込んでいる。そのため、雇用形態や勤続年数や転職歴、収入などの細かい項目で顧客属性を重視して評価する。例えば、年収200万円未満はほとんど融資の対象にしていないし、団体信用生命保険(以後、団信)への加入が義務づけられている。団信とは、生命保険のことで、死亡時などに住宅ローンの支払が免除されるものだ。銀行の住宅ローンで団信への加入を断られた場合、「ワイド団信」など、病気を持っていても加入できる、割高な団体信用生命保険に加入することになる。

一方、フラット35は、低収入だったり、消費者金融などの既存借り入れがある場合も状況しだいで借り入れができる。しかも、アルバイトやパートタイマー、年金受給者でも借り入れが可能なのだ。年収制限もないし、団信の加入も任意で選べる。健康状態を理由に団信加入を断られても、フラット35なら、団信に加入しないで住宅ローンを借りることができる。そのため、借り手に対して柔軟な住宅ローンだと言われる。

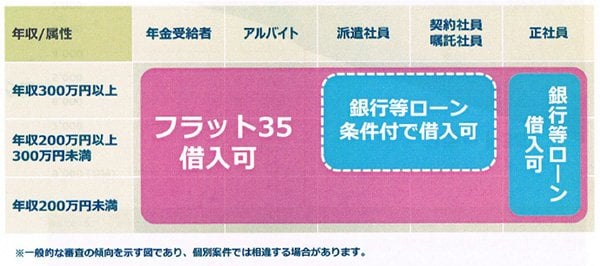

「属性や年収別の審査基準」を図にすると、以下のようになる。なお、各銀行によって審査基準が違うので、一般的な審査基準と考えてほしい。

住宅ローンの属性・年収別の審査基準

なお、フラット35の柔軟性の高さは返済比率を見てもわかる。

返済比率とは、「年間返済額」を「年収」で割ったもの。年収によって、返済比率が変化するのだ。

・年収400万円未満=返済比率30%以下

・年収400万円以上=返済比率35%以下

上記のように、最低年収を設定していないので、年収が100万円でも住宅ローンを借りることは可能だ。とはいえ、年収が低い人は、返済に困らないよう返済比率も低めに設定している。

なお、収入は、申込本人だけでなく、親、子、配偶者などの収入を合わせての借り入れも可能になる。義理の親とも収入合算が可能である。

|

|

|---|

アルバイトで住宅ローンを借りた事例

「実際に、アルバイトやパートの人でも住宅ローンが組めるのは、フラット35です」(田中氏)。事例を挙げてみよう。

年金受給者の父(60歳 年収約80万円)

パート収入の娘(35歳 年収200万円)

・親子リレー返済で、2200万円(借入期間35年)の借り入れが承認される

これは、フラット35の「親子リレーローン」を利用し、父を主債務者、娘を連帯債務者とした親子リレーで借り入れが承認となったケースだ。フラット35は完済時の年齢が80歳で、父がひとりで借り入れた場合は、年齢の関係から借入期間が15年以下となり、毎月返済額が大きくなるため、返済比率も基準を超過してしまう。

そこで一緒に住んでいる娘を連帯債務者として追加することで、借入期間を35年まで延ばすことで借り入れを可能にした。

また、銀行の住宅ローンでは、連帯債務者の年収の50%までしか収入合算できないことが多いのに比べ、フラット35では収入の100%を合算して計算できるため、借入金額も高くできる。

借入可能額が高い「フラット35」

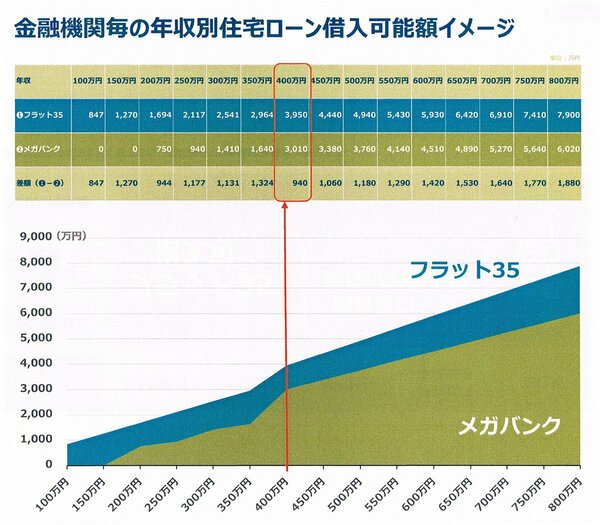

フラット35は銀行の住宅ローンよりも借入可能額が高くなるメリットも大きい。

例えば、年収400万円の人の場合、某メガバンクでは借入可能額が約3000万円だったが、フラット35なら約4000万円だった。もちろん、金利は違うものの、借入額が約1000万円も多くなれば、購入住宅の選択肢の幅も広がる。

年収ごとの借入可能額は以下のようになる。

借入可能額はいくら?

【年収200万円】フラット35は1694万円、某メガバンク750万円

【年収300万円】フラット35は2541万円、某メガバンク1410万円

【年収400万円】フラット35は3950万円、某メガバンク3010万円

年収400万円から借入可能額を試算した場合、現在の金利水準なら、銀行などの住宅ローンは年収の7.5倍、フラット35なら年収の9.5倍まで借入可能となる。

以下が、フラット35とメガバンクの借入可能額を比較したイメージ図だ。

【関連記事はこちら】>>「家賃と同額で自宅が買える」は本当か!? 返済額シミュレーションで、実際の金額を確認しよう

フラット35なら借り入れ可能になったケース

では、もう1つ事例を見てみよう。民間銀行では借りられなかったが、フラット35で借りられたというケースだ。

勤続7カ月の29歳の歩合給営業マンAさん(年収約550万円)

・既存借り入れが340万円あり、自己資金5万円のみ

・4850万円(借入期間35年)の借り入れが承認される

Aさんは、転職して勤続年数が短い上に歩合の給与で、さらに既存借り入れが340万円あるという状況。

転職して間もないと民間の銀行では審査で落とされやすい。もし、審査が通った場合でも、借入可能額は最大でも約3700万円程度と予想される。購入を希望する物件価格が4580万円だから、多額の自己資金を持っていないと購入できないため、いずれにしても銀行などの住宅ローンは使えないことになる。

一方でフラット35は審査金利=実行金利で銀行と比較して高く、借入可能額が高めになるので、既存の借り入れがあっても、借りられることがある。Bさんの年収550万円なら、計算上では最大で5430万円が借入可能額となる。しかしAさんは既存の借り入れ340万円を完済せずに残したため、物件価格4580万円と諸費用270万円を合わせた、4850万円の借り入れが承認となった。

中古物件を購入するなら、リフォーム費用も借りられる

年収が低い人の場合、価格の安さから中古の不動産を購入するケースが多い。当然、リフォームもしたいところだが、リフォーム専用ローンは金利が高いので、リフォーム費用も住宅ローンで借りたいという人も多い。

ただし、民間の銀行の住宅ローンは物件の担保評価額の105%〜110%までが借入可能額と言われている。例えば担保評価額の105%なら、諸費用分として5%分の上乗せしかしていない計算になる。中古物件なら仲介手数料が3%、銀行の住宅ローンの保証料が2%と試算すれば、登録免許税、リフォーム費用などは自己資金でまかなわないといけない銀行が多い。

その点、一部のフラット35の取扱金融機関では、「フラット35(リフォーム一体型)」「フラット35(リノベ)」という商品を用意しており、リフォーム費用や諸費用も借りられるので、安心だ。

「おまとめローン」を使えば、家を買いやすくなる!

マイカーローンやカードローンなどで既存債務があるケースは、銀行などの住宅ローンでは審査をパスできない可能性が高い。特に地方では、マイカーは生活の必需品でもあり、やむなくマイカーローンを負担していることも少なくない。そうなると住宅ローンを組むことが難しい人たちも自然と増える。

一般的に、カードローン、キャッシング、リボ払いなどの無担保借入合計が年収の半分以上の人は、銀行・金融機関から住宅ローンを借りるのは、厳しいとみていいだろう。

ただし、親族などにお金を借りたりして既存の借り入れを完済してから、住宅ローンに申し込むことで審査が通る場合があるという。

「借入金額・件数が多い人は、住宅ローンの審査は厳しくなります。それでも以前は、住宅ローンの金銭消費貸借契約までに債務を完済していれば、審査を通すことはできました。住宅ローン実行前に完済するという申し出だけでもいいケースもありました。しかし今は事前審査申し込み前に債務を完済しないと審査に落ちることがあります。そこで、審査が比較的通りやすいフラット35を提案しています」

また、「おまとめローン」を活用するという方法もある。

おまとめローンとは、いま抱えている既存債務を一本化して20年から35年の分割で返済するという金融商品だ。フラット35の取扱金融機関のなかには、こうした商品を用意しているところもある。

「例えば、金利2.25%で100万円を1年間で返済するには、月々8.5万円ほどの負担になりますが、35年返済にすれば、月々3400円ほどの負担で軽くなります。そうなれば住宅ローンを組む余裕が生まれ、家を買いやすくなります。ただし、おまとめローンを提供している銀行・金融機関は限られています。また貸し手が銀行以外の場合は、貸金業法の総量規制対象となるので、年収の3分の1までしか借りられないという条件もあります」

なお、月々の返済負担は小さくなるものの、返済期間が長くなることで、総支払額が増えるデメリットもあるので注意したい。

審査が不安なら、提携住宅ローンを検討

もしも住宅ローンの審査で不安があるなら、不動産会社と金融機関が提携している「提携住宅ローン」を検討するのも一案だろう。不動産会社はスムーズに販売したいために、金融機関へ審査を通すよう積極的に働きかけてくれるからだ。

また、住宅ローンに詳しいファイナンシャルプランナーなどのプロに相談するのもありだろう。さまざまなノウハウを持っているプロであれば、銀行の担当者と掛け合ってくれるため、借り入れが可能になったり、借入額が増額されることもある。

フラット35を使えば、借りられるケースが多い

以上のように、年収が低かったり、年金受給者やアルバイトでも住宅ローンを借りることが可能だ。特にフラット35は審査基準が緩めで借りやすいので便利な存在といえる。以下のポイントを確認しながら、住宅ローンの借り入れを検討するといいだろう。

・アルバイト、年金受給者、派遣社員でも住宅ローンを借りられる

・年収が200万円未満でも住宅ローンは借りられる

・多重債務があっても、おまとめローンなどの活用が可能

【関連記事はこちら】>>住宅ローン借入額をシミュレーション、年収250万円の28歳の独身女性は、物件価格2000万円以上だと老後資金はほとんど貯まらない?

|

田中伸氏の著書「住宅ローンの強化書」は、フラット35、民間銀行の住宅ローンでは何を審査しているのかを細かく分析しています。不動産会社向けの内容が多いですが、審査が気になる方には有益な情報が多いのでご一読を。 |

| 銀行ごとの「審査基準」を比較 |

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。