2021年度の税制改正で、住宅ローン減税の控除適用期間10年(条件により3年延長される)を、さらに延長することになりました。一方で、財務省では1%の控除率を引き下げる検討がされていましたが、見送りとなりました。住宅ローン減税は、「控除期間」と「控除率」を上手に利用することでメリットを最大化できるので、その仕組みについても分かりやすく解説します。(住宅ローン・不動産ブロガー、千日太郎)

※2022年度の税制改革については、記事「住宅ローン控除率が0.7%は改悪じゃなかった!? 計算して分かった、得する年収と金額は?」を参照

住宅ローン減税で「13年間控除」の延長措置が得られる条件とは?

こんにちは、住宅ローン・不動産ブロガーの千日太郎です。

住宅ローン減税とは、年末の住宅ローン借入残高の1%を上限に、その年の所得税と翌年の住民税から控除する減税制度です。基本的には借り入れから10年を上限に、この控除を受けられるのですが、2019年10月に行われた10%への消費税率引き上げの特例で、3年間の延長(13年間)となっています。

そして、2021年度の税制改正では、新型コロナウイルスの感染拡大による不況対策として、住宅ローン減税(住宅ローン控除)の「13年間の延長期間を再延長する」ことになりました。

分譲住宅の場合は、2020年11月末までの契約でOK

まずは、2020年度税制改正から振り返っておきましょう。

2020年度税制改正において、13年間に延長される条件は、「2020年12月末までに入居する」ことでしたが、新型コロナウイルスの感染拡大防止のために入居時期が延期となったことを書面で申し出れば、「2021年12月末の入居まで」に延長されることになっています。

具体的には、定型の申請書類にチェックを入れて、確定申告の書類と一緒に提出するだけ。つまり、契約時期の条件さえ満たしていれば、ほとんどの人が13年間の延長措置を受けられるのです。

ただし、延長が適用されるには、契約時期の条件があります。たとえば、注文住宅を新築する場合は、2020年9月末までに契約が完了しているなどです。

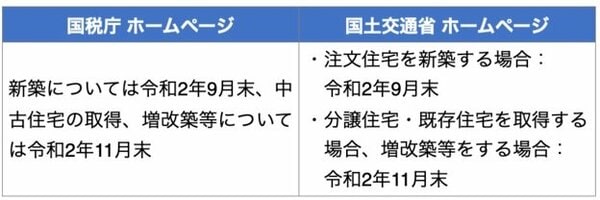

取得する住宅の種類によってこの期限が違うのですが、下表のように国税庁のホームページと国土交通省のホームページで、新型コロナウイルス感染症等の影響に対応するための国税関係法律の臨時特例に関する法律(以下、新型コロナ税特法)で、入居期限が延長される売買契約期限の記載が異なるのです。

【新型コロナ税特法で入居期限が延長される契約期限】

国税庁のホームページの条件を素直に読むと、新築なら全て令和2年(2020年)9月末までに契約しておく必要があるので、もう期限切れです。

さらに、国土交通省のホームページによると、「新築マンションなどの分譲住宅ならば令和2年(2020年)の11月末までに契約すればいいので、まだ間に合う」ということでしたが、こちらも期限切れになっています。

そこで、千日太郎が匿名で税務署に電話で質問してみました。各都道府県、市区町村の税務署には匿名での一般的な税務の質問に対して、税務職員や税理士が回答する電話窓口があるのです。

(千日) 「新築分譲マンションで、契約が2020年10月になると、13年の延長措置は受けられないんですかね?」

(税務署)「そうなんですよ…残念ですが」

(千日) 「しかし、国土交通省のホームページでは、分譲住宅を取得する場合は、売買契約が2020年11月までということになってますよ?」

(税務署)「え!? ちょっと待ってください…これは…本当ですね…!」

(千日) 「どっちが正しいんですか? 延長措置があるかないかで、かなり影響が大きいので、ちゃんとしたことが知りたいのですが」

(税務署)「すみません、しばらくお待ちください」

電話を離れて数分後…

(税務署)「分譲住宅の場合は、11月までに売買契約すれば、2021年12月までの居住開始で13年の延長措置を受けられます」

(千日) 「本当ですか? 国税庁のホームページが誤りということなんでしょうか?」

(税務署)「中古住宅、増改築等の「等」の中に分譲も含まれているということかと思います」

ちょっと最後の説明は苦しいと思うのですが、お役所って簡単には自分の間違いを認めないんですよね。匿名での電話質問でこれ以上詰めても…と思いましたので、千日太郎はここで電話を切りました。省庁によって書いていることが違うというのは、縦割りの弊害かもしれません。

焦って契約を急がなくてもいい

2021年度税制改正で2022年12月末まで延長に

ちなみにこの延長措置は、新型コロナ税特法によるものです。

2021年度の税制改正で、さらにこの適用が延長されることになりました。つまり、新型コロナ税特法で契約時期の条件が当てはまらない人でも、13年間に延長されることになったのです。

注文住宅を新築する場合では、現行法の2020年9月を過ぎていますので、契約時期の条件につられて契約を急ぐ必要はありません。

しかし、千日が確認したところによると、新築マンションなどの分譲住宅では2020年11月末までに売買契約することで、新型コロナ税特法で13年の延長措置が受けられます。

一方、中古住宅の取得と増改築等については、2020年11月までです。ただ、中古住宅の取得で、売り手が個人の場合は消費税が非課税なので、もともと13年の延長措置は受けられません。

中古住宅の売り手が法人(消費税の納税義務者)という場合は、13年の延長措置が受けられますが、これはかなりのレアケースです。

いずれにせよ、2021年度の税制改正で13年の延長の再延長措置が行われました。

控除率の1%は高すぎるのか?

住宅ローン減税の再延長が議論される一方で、財務省は「1%」の控除率を引き下げる検討をしていたようですが、2021年度税制改正では見送ることになりました。

かねて会計検査院による決算検査報告で「控除率の1%が高すぎるのではないか?」との指摘があったからですが、結論を先に言いますと、控除率の1%は明らかに高すぎると思います。控除率が1%になる直前の2008年12月までの控除率は「0.6%」でした。

ちょうどその当時は、千日太郎が住宅を初めて購入した時期でよく覚えているのですが、変動金利の最低金利が1%弱、フラット35の金利が2.9%前後だったのです。そのため、払う金利の一部が住宅ローン控除で返ってくるというのが住宅ローン控除だったのです。

その2008年にはリーマン・ショックがあり、未曽有の大不況になったため景気対策として住宅ローンの控除率が1%に引き上げられたのです。それでもまだ変動金利は1%弱くらいでしたので、変動金利の利息負担がゼロ円になるというのが、住宅ローン控除でした。

住宅ローン減税を利用した「減税錬金術」とは?

その後、住宅ローン金利はどんどん下がっていき、ネット銀行の変動金利は0.3%台に突入しました。つまり、変動金利の0.3%よりも1%の控除率のほうが大きいため、「控除率-金利」分が、もうかる状態になっています。

変動金利は6カ月または月ごとの金利見直しで金利が上がる可能性がありますが、10年固定金利であれば0.5~0.7%で固定されるので、当初の10年間は確実に払う金利よりも控除率の方が大きい状態になります。

また、20年固定金利でも、一部には1%を下回る金利の商品があり、さらにフラット35(保証型)や金利引き下げ制度を併用することで、35年固定であっても当初の10年間は1%未満の金利にすることができます。

しかし、住宅ローン控除の利息錬金術に対しては、長らくメスを入れられることがありませんでした。その理由は、不況で救済されるべき消費者や住宅・建設業界が、住宅ローン控除によって全く損をせず、ちゃんともうかるからですね。

銀行は低金利で赤字になっていますが、住宅ローン減税があることによって、あえて多額の住宅ローンを借りる人が増えて助かっている面もあります。また、即金で購入できる現金があるのに、あえて住宅ローンを借りてくれる富裕層を顧客に取り込むことができる面もあります。国以外に損を被る人がいなかったというのが原因でしょう。

しかし、国が出しているお金は元をたどると税金ですので、国民のわれわれが納得できる公平なものである必要があるのですよ。住宅ローン減税は、そのスタート当時よりも住宅ローン金利が大きく下がっているのに、ずっと1%の控除率を維持しているため、相対的に住宅購入者をひいきし過ぎたものになっているのです。

1%の控除率が13年間続く、

住宅ローン減税を上手に利用する

先に述べたように、財務省は「1%」の控除率を引き下げる検討をしていますが、コロナ不況下で消費者の負担増になる改正は難しいと思います。実際、2021年度の税制改正で1%の控除率の引き下げは見送られました。ですが、そうした話が再び出てくるのは時間の問題でしょう。

住宅ローン減税は、下記の借り方、返し方をすることで、そのメリットを最大化することができるのです。

① 金利が1%未満ならば、頭金はあえて入れずに温存する

② 金利が1%以上ならば、無理のない範囲で頭金を入れる

<返し方>

① 住宅ローン減税の期間は、繰り上げ返済よりも貯金に専念する

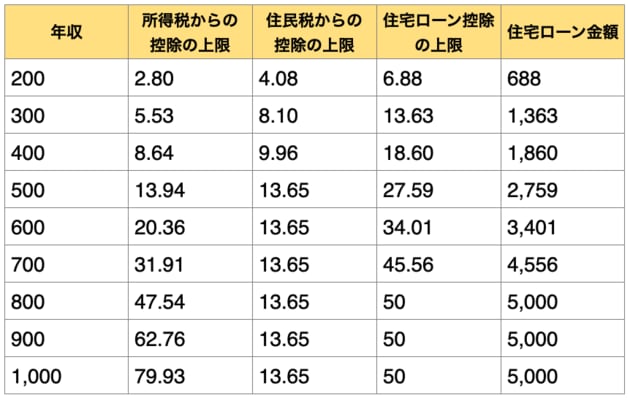

なお、住宅ローン控除の上限は厳密には1%だけでなく、自分の支払う税金以上には控除されません。年収によっては、借りた住宅ローンの1%全額が控除できない場合がありますので、自分の年収に対応する上限額を把握しておく必要があります(下表参照)。下表の住宅ローン金額以上の残高がある場合は、繰上げ返済するといいでしょう。

【年収ごとの住宅ローン控除の上限の目安】(単位:万円)

※この表では、認定長期優良または低炭素住宅で消費税10%を前提として、年50万円を上限としています

また、控除期間が13年間になった住宅ローン減税を、上手に利用するマニアックな話については、以下の記事を参考にしてみてください。

【関連記事はこちら】>>住宅ローン減税が3年延長したけど、消費税増税前と増税後ではどっちがお得か、新築、中古住宅で試算!

まとめ ~ 拡充が期待される減税と補助金

家を建てたり購入したりするというのは、個人としては人生でもっとも大きなお金を動かすことです。出ていくお金のことばかりでなく、減税制度や補助金制度を知り、最大限に利用することで何百万円もの違いが出てきます。

コロナ不況で家を買う人に対しては、住宅ローン減税だけでなく、ほかにもさまざまな景気対策としての補助金などが新設、拡充される可能性があります。

知っているかいないかだけで大きな違いが出てくるポイントですので、積極的に情報収集してください。皆さまが、家と住宅ローンで賢い選択をし、素敵な人生を送れることを願っています。

【関連記事はこちら】>>住宅ローン控除を最大化する新常識を公開!金利0.7%以下なら、税金の戻りの方が多くなり、「打ち出の小槌」に生まれ変わる

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。