住宅ローンを利用するとき、かつてはボーナス払いを併用するのが当たり前だったが、最近ではボーナス払いを利用する人は少数派で、特に中古住宅ではボーナス払い利用者は全体の数%まで減っている。ただし、価格が高騰している新築マンションでは2割以上の人がボーナス払いを利用しており、心配されるところだ。そこで、ボーナス払いのメリットとデメリット、利用する場合の注意点などを解説しておこう。(住宅ジャーナリスト・山下和之)

ボーナス払いにできるのは、元金の半分まで

住宅ローンは、月々の返済だけではなく、ボーナス払いを併用することができる。多くの民間の住宅ローンでは元金の50%まで、民間と提携した住宅金融支援機構のフラット35では40%までをボーナス払いに回せるようになっている。

借入額4000万円のケースで、実際の支払額を試算してみよう。

■ボーナス払いなし=毎月返済額は11万2914円

■ボーナス払い50%=毎月返済額は5万6457円に半減。ただし、ボーナス時(年2回)の加算額は33万9331円。ボーナス月の返済額は毎月分と合わせて39万5788円に増える

※借入額4000万円、金利1.0%、35年元利均等返済として試算

ある程度の企業に勤めていて、ボーナス支給をしっかりとあてにできる人であれば、ボーナス払いも可能だろうが、実は、このところボーナス払いを利用する人は減っている。

ボーナス払いが元で、破綻するケースも

その理由として挙げられるのが、ボーナス払いは会社や個人の業績に連動して、支給額が大きく変化するという点。ボーナス払いの比重が高いと景気が悪化したときなど、ボーナス支給額が減って、返済に行き詰まる可能性が高くなってしまうのだ。

古い話になって恐縮だが、90年までの高度成長時代、バブル時代にはボーナス払いを利用するのが当たり前だった。住宅価格が急速に上がったため、ボーナス払いを利用しないとなかなか返済できないというのが現実だったわけだ。

しかし、90年代のバブル崩壊時には、それまで100万円、200万円とボーナスをもらっていた人の支給額が半減したり、極端な場合には自社製品の現物支給だけになったり、支給額ゼロになったりした。

そのため、毎月返済分は何とかなっても、ボーナス払いで行き詰まる人が続出した。最初のボーナス時はそれまでの蓄えで何とかなっても、次のボーナス時には延滞が発生、最終的にはローン破綻や自己破産に陥る人が多かった。

冬のボーナス減少で、行き詰まる人が出てくる?

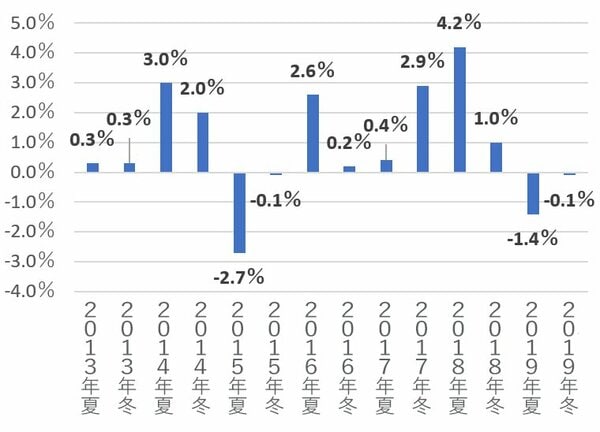

今回のコロナ禍でもボーナス支給額の大幅な減額が予想される。もともとボーナス支給額は、図表1にあるように、景気に左右される要素が大きい。この数年だけみても、前年比で4.2%増えたときがあれば、2.7%のマイナスになったときもある。

このように好況時には増えても、景気後退時には減額されるのがふつうだが、今回のコロナ禍はこれまでとは比較にならないだろう。

20年春からコロナの影響が深刻になって収入が減少、あるいは無くなって住宅の返済に行き詰まる人が多く、金融機関に返済期間延長などによる救済策の適用を求める人が増えている。それでも20年夏のボーナスはまだ何とかこれまで通りや、減額ながらも一定額は支給できた業界、企業が多かったので、ボーナス払いで行き詰まる人はさほどいなかったかもしれない。

しかし、20年冬、そして21年夏はそうはいかなくなるだろう。20年冬に関しては、旅行代理店やエアラインなどコロナの影響が深刻な業界では、大手でも支給額ゼロを打ち出しているし、そのほかにも、大幅な減額が避けられない業界、企業が多いはずだ。

図表1 ボーナス支給額の前年比の変化

(単位:%)

中小企業ほどボーナス支給への不安が高い

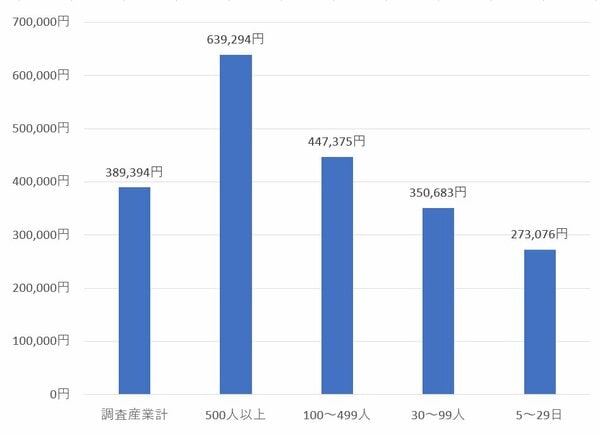

ボーナス支給額は業種に加えて、企業規模による格差も大きい。図表2にあるように、従業員数500人以上の規模の大きな企業なら、19年冬の支給額は63万円台だったが、29人以下の企業だと27万円台にとどまる。中小企業は大きな企業に比べて支給額が半分以下にとどまっている。

もともとベースが少ない上にコロナ禍のような苦境が加われば、さらに支給額が減って返済が苦しくなりかねない。

そのため、ボーナス払いに頼らず、毎月分だけで返済するのが一番だが、現実にボーナス払いを行っている人は、条件変更によって、ボーナス払い分を減らしたり、ゼロにしたりすることも可能だ。

もちろん、その分、毎月分の返済額が増えるわけだが、変動が激しいボーナス支給額に一喜一憂しなくてもよくなるのは安心材料だろう。

図表2 従業員規模別のボーナス支給額の違い

(単位:円)

ボーナス払い利用者は急速に減少している

以上のようにボーナス払いに頼るのはリスクが大きいため、最近ではボーナス払いを利用せず、毎月返済だけでローンを組む人が増えている。

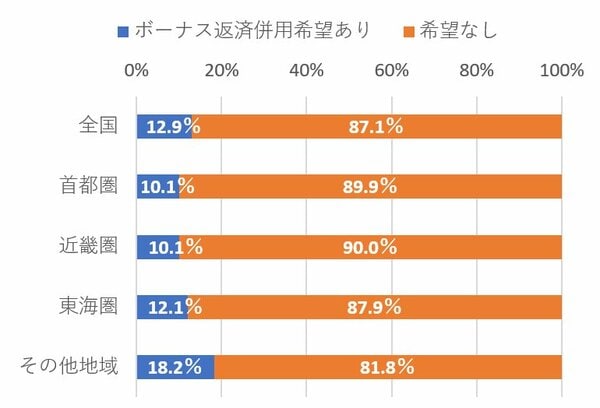

図表3にあるように、19年度にフラット35で住宅ローンを組んだ人のうち、ボーナス払いを希望している人は12.9%だった。地域による差が多少あって、首都圏と近畿圏が10.1%と最も低く、反対に地方圏では18.2%と高くなっている。大都市圏に比べると収入がさほど高くない人が多く、毎月分だけではやり繰りが厳しいので、ボーナス払いに頼らざるを得ないということなのだろうか。

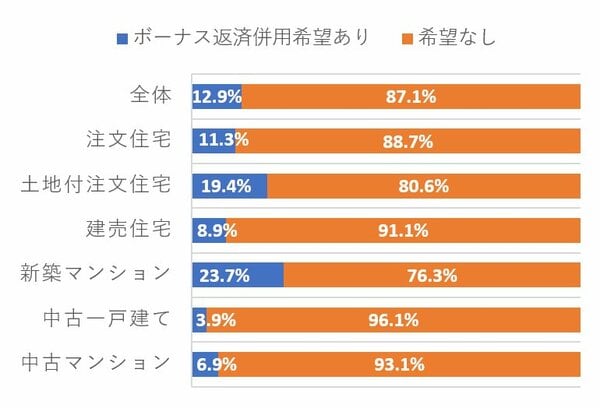

また、物件の形態によっても異なる。図表4で分かるように、物件価格の高い新築マンションや土地付き注文住宅ではボーナス払い併用希望率がそれぞれ23.7%、19.4%と高くなる。価格が高い分、借入額が増えて、それなりの収入があっても、毎月の給料だけでは払いきれないので、ボーナス払いを併用するということになるのだろう。

反対に比較的価格の安い中古マンションや中古一戸建てでは、ボーナス払いを利用する人は1割を切っている。価格の安い中古住宅なら、ボーナス払いなしで買うのが当たり前、そうでない人は考え直したほうがいいのかもしれない。

図表3 エリア別のボーナス払い併用希望の有無

図表4 物件形態別のボーナス払い併用希望の有無

利用するにしても借入額の30%までに抑える

借入額や収入などの関係でどうしてもボーナス払いを併用せざるを得ないケースがあるかもしれないが、その場合でも、できるだけボーナス払いの比重を小さくするようにしておきたい。

先にも触れたように、民間の住宅ローンの場合には元金の50%までボーナス払いに回せるが、ボーナス支給額の不安定さなどを考慮すれば、可能な範囲でその比率を少なくしておくのが安心。利用する場合でも、50%ではなく、30%、20%とできるだけ少なくしておけば、ボーナス時の負担は軽くなる。それだけリスクが軽減されるといっていいだろう。

そうでなくても、最近は「ローン返済に汲々(きゅうきゅう)するような生活なら無理してマイホームを取得する必要はない」「ボーナスは買い物や旅行など生活のゆとりに回したい、それができないから賃貸で十分」といった考えの人も増えているといわれる。それもひとつの考え方だろう。

毎月返済だけのほうが負担は軽くなる

それに、わずかとはいえ、ボーナス払いしないほうがトクになる。

先ほど計算した前提(借入額4000万円、金利1.0%、35年元利均等返済)だと、年間返済額位は以下のようになる。

■ボーナス払いなし 年間返済額=135万4968円

■ボーナス払い50% 年間返済額=135万6146円

両者を比較すると、ボーナス払いありの方は、年間1178円多くなる。

これが35年間続くと4万1230円だから、それなりの差であり、堅実な人なら、できるだけボーナス払いは避けようという気になるかもしれない。

結論としては、原則的にはボーナス払いなしで返済計画を組むようにする、ただし、新築マンションなど価格が高い物件に関しては、ボーナス払いを併用するのもやむを得ないが、それもボーナス払いの比率をできるだけ少なくしておくのが無難…ということになるだろう。

【関連記事はこちら】>>中古住宅のリノベーション費用は、住宅ローンで借りれば低金利! 実質金利ランキング(新規借入)で徹底比較しよう

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。