コロナ禍で収入が減少したり、失業して収入がなくなったりする人が増えている。住宅ローンを抱えていると、返済が厳しくなるのは避けられないが、何もしないで手をこまねいていると、マイホームを失ってしまうことになりかねない。苦しくとも何とかマイホームを守る方法はないのだろうか。(住宅ジャーナリスト・山下和之)

住宅ローンを延滞する前に、とにかく金融機関で相談してみる

何より大切なのは、収入減少などで生活が苦しくなった場合、住宅ローン延滞が発生する前に、借りている銀行・金融機関で相談してみることだ。

延滞してしまうと、延滞損害金が発生し、優遇金利の適用がなくなり、返済額が増えてしまう可能性がある。なんとか返済できている段階で相談して、解決策を見つけることが重要だ。

住宅ローンを延滞してはいけないからと、消費者ローンやカードローンなど金利の高いローンに手を出さないこと。それで、当座の危機をしのぐことができても、借財が雪だるま式にふくらんでいって、最悪の事態に陥りかねない。

そうではなく、まずは借りている銀行・金融機関に相談してみること。というのも、コロナ禍もあって、金融庁は全国の金融機関に対して、住宅ローン利用者から返済に関する相談があった場合には、条件変更などの希望に柔軟に対応するよう指導を強めている。相談すれば、何とか解決策を見つけることができる可能性が高いのだ。

住宅ローン残高以上で売れるなら、売却も有効な手段

住宅ローンの返済が困難になった場合の対策として、まずは売却して住宅ローン残高を一括返済する方法が挙げられる。住宅ローン残高以上で売却できれば、手元に売却代金の一部を残してやり直すことができる。

しかし、住宅ローン残高以下でしか売れないときには、不足分を自己資金などで用意しなければならない上、せっかく苦労して返済を続けてきた住まいを手放すのは忍びないという思いもあるだろう。

しかし、なんとか返済を継続して保有し続ける方法もある。一つは、今の住まいを賃貸に出して、自分たちはほかの住まいに引っ越す方法がある。その賃料収入で住宅ローンの返済を続けるわけだ。

賃貸に出して賃料収入で住宅ローン返済をカバーする

住宅ローンは、あくまでも借りた本人が住むための住宅を取得するための融資であり、原則的にはそれを人に貸すことはできない。高く貸せるからと金融機関に断りなく他人に貸したりすると、約定違反として、一括返済を求められることになる。

しかし、特別な事情がある場合には、金融機関も相談に応じてくれることがある。転勤になった場合などは一定期間賃貸住宅とすることを認める金融機関がほとんどだ。コロナ禍における収入の減少や失業なども、その「特別な事情」にあてはまるとして、賃貸住宅とすることを容認する金融機関が多いのではないだろうか。

その時には、無断で賃貸に出すのではなく、事前にキチンと金融機関に事情を説明して、了承を得ておく必要があるのはいうまでもない。

民間金融機関ではこうした対応について公表していないが、民間金融機関と提携してフラット35を提供している住宅金融支援機構ではこう説明している。

「住宅ローンの返済は長期間に及ぶため、当初お借入れ時に、ご自身が居住する目的でお借入れされ、事後的にライフサイクルの変化により転勤等のご事情が発生して融資物件から転出しなければならなくなった場合には、融資住宅を空き家のままとせず、第三者に賃貸することはお認めしており、コロナ禍で返済が難しくなった場合にも、第三者に賃貸することは可能です」

ただ、現実的には、賃貸住宅にするということは、自分たちはほかに住居を確保しなければならず、その賃料負担が出てくる。会社事情による転勤であれば、転勤先での住居確保などには会社が便宜を図ってくれるだろうが、コロナ禍での住宅ローンの返済が困難となれば、そうはいかない。

毎月の住宅ローン返済額並みか、それ以上の賃料収入を得られる物件でないと返済は難しいだろう。両親などの住まいに同居する、社宅に入居するなど極力少ない負担で次の住まいを見つけないと、簡単ではないだろう。

賃貸住宅にすると住宅ローン控除を受けられない

このように、一定期間賃貸住宅とする場合には、住宅ローン減税の適用を受けられなくなるということに注意しておく必要がある。住宅ローン減税は、自分が住んでいる住宅のローンであることが大前提なので、そこに住まなくなったら適用を受けられなくなるのは当然のことだろう。

ただ、転勤などによって賃貸住宅としても、何年後かに再び居住するようになれば、その時点から住宅ローン減税の適用を受けられるようになる。

賃貸住宅として第三者に貸していた期間は控除を受けられないので、住宅ローン減税制度の控除期間が10年の人だと、その賃貸期間も10年のなかにカウントされてしまう。たとえば、住宅ローン返済が始まってから2年後に転勤、4年間賃貸にして、その後再び居住するようになったとすれば、残りの控除期間は4年ということになる。

【関連記事はこちら】>>住宅ローン控除延長! 令和3年度税制改正大綱で3年延長の特例措置と40㎡の緩和を享受する条件を詳しく解説します

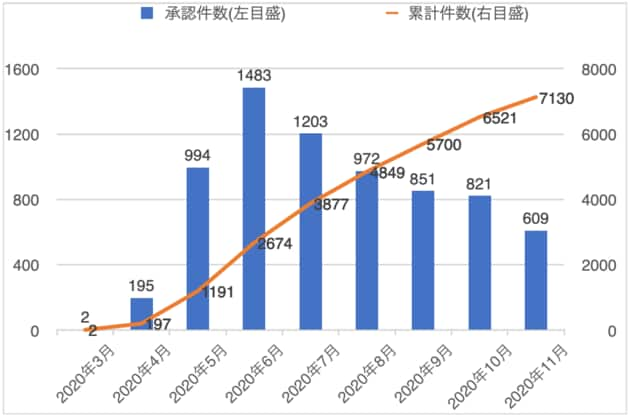

フラット35などの返済条件変更、コロナ禍で承認件数は7130件に

賃貸住宅にするのはハードルが高いし、住宅ローン減税額も減ってしまうことなどを考えると、やはり現在の住宅ローンの条件変更によって、毎月の返済額を一時的に軽減して事態を乗り切るのが現実的ではないだろうか。

フラット35を提供している住宅金融支援機構では、融資を受けている金融機関で返済の条件変更などの相談を行うことを勧めている。

その結果、11月までの条件変更承認件数は図表1にあるように、7130件に達している。6月をピークに、その後は徐々に減少傾向だが、それでも11月は609件だから、決して少なくない。

逆にいえば、それだけ条件変更による毎月の返済額の軽減によって、収入減少などの厳しい局面を乗り切ることができる可能性が高いということであり、繰り返しになるが、一刻も早く金融機関で相談するようにしたい。

図表1:フラット35などの条件変更承認件数(単位:件)

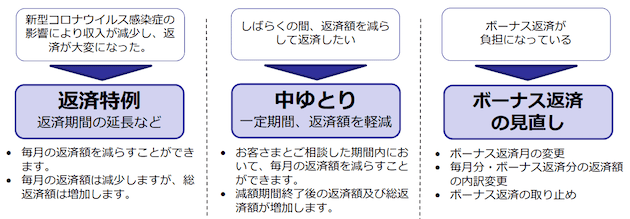

住宅金融支援機構では、3つの条件変更メニューがある

では、この条件変更にはどんな方法があり、どれくらい負担が軽減されるのだろうか。フラット35を提供する住宅金融支援機構では以下の3つの条件変更メニューを用意している。

- ①返済特例:返済期間の延長など

- ②中ゆとり:一定期間、返済額を軽減

- ③ボーナス返済の見直し

図表2:3つの条件変更メニューとは

①の「返済期間の延長」は、最長15年間延長したり、一定期間元金を据え置くことで、毎月の返済額を軽減する方法。たとえば、金利2%、35年元利均等・ボーナス返済なしで3000万円借りた場合、毎月の返済額は9万9378円で、5年後の残高は2688万6816円。

この時点で返済期間を15年間延長すると、毎月返済額は7万5551円に減少する。条件変更前に比べると2割以上の減少だから、これならなんとかなるという人もいるのではないだろうか。

ただし15年間延長すると、残りの返済期間30年が45年になる。毎月の返済額は減っても完済までの総返済額は増加するので、収入が回復した時点で元の返済期間に戻すようにしたい。

条件変更の8割は「中ゆとり」

それに対して、②の「中ゆとり」は、利用者と金融機関が相談して、一定の期間、毎月の返済額を減らすことができる仕組み。

例えば、2年あれば収入が回復したり、再就職などのメドが立ちそうな場合には、「2年間だけ10万円の返済額を5万円に減額する」といったことが可能になる。住宅金融支援機構によると、条件変更承認件数のうち、ほぼ8割をこの「中ゆとり」が占めているそうだ。

この場合も、2年間の減額分が期間終了後の毎月の返済額に上乗せされ、総返済額も増えることを頭に入れておきたい。

③の「ボーナス返済額の見直し」は、ボーナス返済分の引き落としを6月・12月から7月・1月にするなど、引き落とし時期の変更や、毎月分とボーナス分の内訳を変更して、毎月分6割・ボーナス分4割から、毎月分7割・ボーナス分3割などにすることができる。また、ボーナス返済をやめて、毎月分だけにすることも可能だ。

コロナ禍でボーナス支給額が減っている人も多いだろうから、夏のボーナスまでに変更しておくのがいいかもしれない。

【関連記事はこちら】>>コロナ危機で住宅ローンの延滞・返済困難者が急増! 相談件数は2カ月で60倍!ローン破綻しないための備えとは?

すでに住宅ローン延滞が発生している人も相談の余地はある

コロナ禍で住宅ローンの返済が厳しくなりそうなら、とにかく早めに利用している銀行・金融機関で相談してみることだ。

希望に応じてもらえるか心配、減額の相談に行くのはみっともないなどとためらっていると、事態はどんどん深刻化、取り返しのつかないことになる。

また、すでに延滞が発生している人でも、住宅金融支援機構のホームページでは、「毎月のご返済が遅れた場合にかかる延滞損害金のお支払いについてもご相談承ります」としている。

大切なマイホームを守るためには、ためらっている余裕はない。

【関連記事はこちら】>>コロナ禍で住宅ローンの返済相談が3カ月で150倍! 収入減で延滞した人の末路とは?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。