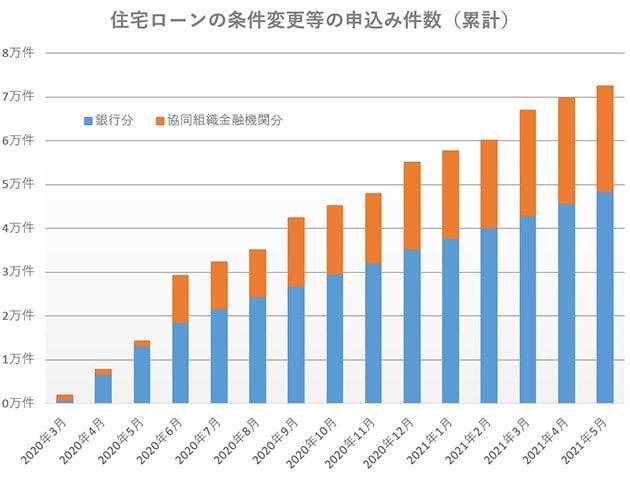

住宅ローンの破綻予備軍が今なお、大量に発生し続けている。全国の銀行や信用金庫などの金融機関に、住宅ローン返済猶予のために寄せられた相談件数は、2021年5月末現在で7万件を突破、その増加の勢いが止まらない。新型コロナウイルス感染症拡大の影響は長期化しており、もはや人ごとといってはいられない状況だ。(住宅ジャーナリスト・山下和之)

住宅ローン破綻予備軍は減っていない

コロナ禍による収入ダウン、失業などで住宅ローンの返済が苦しくなって金融機関に寄せられた相談件数(破綻予備軍)は下記グラフのように増え続けている。

新型コロナウイルス感染症拡大が表面化した2020年3月末では、大手銀行や地方銀行などの銀行分が1028件、信用金庫などの協同組織金融機関分が967件の2000件弱だったが、その後も着実に増加し、1年後の2021年3月末(累計)では、銀行分が4万3145件、協同組織分が2万3893件と合計6万7038件に達した。

直近のデータを見ると、2021年5月末には銀行分は4万8562件に増加、2021年3月末の協同組織分と合わせると7万2455件に達する(協同組織分は3カ月に1度の集計だが、銀行分は毎月集計が行われている)。

それ以前の貸付条件の変更等の申し込み件数は以下の通りであり、減少傾向にあった。2020年度は、倍増もしくはそれ以上増えていることになる。

2016年度3万4,581件

2017年度2万9,416件

2018年度2万5,406件

足元を見ると、現在も銀行分だけで月間3000件弱の相談があり、協同組織分も3カ月で4000件強増加しており、グラフでもわかるようにその増加ピッチはこの1年間、ほとんど変わっていない。

収入が回復するまでには時間がかかる

コロナワクチン接種率の上昇によって集団免疫を得ることができれば、いずれコロナ禍は収束するだろうが、それまでにはまだ時間がかかるだろうし、そうなったとしてもすぐに元の生活を取り戻せるわけではない。以前の生活が戻り、社会・経済が落ち着くにはまだまだ時間がかかるだろう。

ということは、当分は厳しい経済環境が続き、収入が回復し、失業率が低下するまでにも時間がかかる。社会・経済のさまざまなデータには環境変化を先取りする先行指標と、遅れて変化する遅行指標があるが、残念ながら雇用関係の指標は遅行指標といわれており、社会・経済の立ち直りがかなり明確になってからでないと改善されない傾向が強い。いましばらくはガマンの時ということになりそうだ。

それだけに、いまはまだ何とかやり繰りできている人でも、いつ厳しい状態に陥るか分からない。そのためにも、万一に備える対策を頭に入れておき、いざというときに困らないようにしておきたいところだ。

延滞が発生する前に一刻も早く相談してみる

大切なことは、コロナ禍で生活が厳しくなり、住宅ローンの返済に不安を感じるようになったら、一刻も早く金融機関に相談することだ。もし延滞してしまうと、優遇金利が適用されなくなって適用金利が上がり、返済額が増加してますます厳しくなってしまうリスクがある。

「返済猶予を求めるのはみっともない」「応じてもらえるのか不安」などとためらっていると、ますます事態が悪化してしまう。かといって自力で何とかしようと、カードローンや消費者金融などに手を出すのは最悪。一時的にしのげてもいよいよ泥沼にはまり込んで、抜け出せなくなってしまうケースが多い。

97%以上の人が条件変更を実行してもらっている

実は、そうなる前に、金融機関に相談すれば、道が開ける可能性が高いということはあまり知られていない。

図表「金融機関における貸付条件の変更等の状況について」をご覧いただきたい。これは、2021年5月末までの全国の銀行に寄せられた条件変更の状況をまとめたものだが、2020年3月から2021年5月末までに4万8562件の相談が寄せられている。

金融機関における貸付条件の変更等の状況について(銀行分)

実行率は、A/(A+B)で計算。

うち、5月末までに結論が出たのは、条件変更の実行が3万9401件で、謝絶が1111件、取り下げが4154件で、審査中が3896件になっている。謝絶と審査中を除いて結論が出た案件4万0512件のうち、条件変更が実行された件数は3万9401件だから、実行率は97.3%に達する。

同じように、2021年3月末現在の協同組織金融機関の実行率をみると98.5%と銀行分よりわずかに高くなっている。

つまり、相談に応じてもらえるのかどうか不安といった心配は杞憂に終わる可能性が高い。もちろん、ギャンブルや遊興費などにお金を費やして返済が厳しくなったといった事情がある場合には論外だが、そうでない限りたいていの人は、条件変更の相談に応じてもらえるはずだ。

半年や1年程度の元金据え置きなどの条件変更が主流

金融庁では、新型コロナウイルス感染症拡大が深刻化した2020年3月には、全国の金融機関に、住宅ローン利用者から条件変更などの返済猶予の相談があった場合には、柔軟に対応するように通達を出し、金融機関でも即座に対応をとっている。

以下はその通達を受けた金融機関の対応事例だ。

- ■金融庁「新型コロナウイルス感染症を踏まえた金融機関の対応事例(抜粋)」

- ・住宅ローンに係る返済猶予等の相談について、審査を行わずに最長1年間の元金据え置き等を実施

- ・住宅の返済猶予の求めに対して、まず6カ月間、元金を据え置き、6カ月後にその時点の状況を踏まえ対応を再検討する(条件変更手数料も無料)

- ・住宅ローンについても返済猶予の取組みを行っていることを、具体的な事例とともにリーフレットにまとめ公表・幅広く広報

- ・住宅の完成前に実行される形の住宅関連融資について、工期の長期化を見据え、住宅完成・引き渡しまで元金を据え置く(条件変更手数料も無料)

- (資料:金融庁ホームページ)

上記のように、返済猶予の相談などがあった場合には、「審査を行わずに最長1年間の元金据置等を実施」といった対応をとった金融機関が多かったようだ。

また、通常は数千円程度かかる条件変更手数料を無料にする金融機関もあり、そうした対応を広く利用者に広報したところが多かった。

金融機関としても、ローン延滞からローン破綻、自己破産といったトラブルが発生するより、条件変更によって返済を継続してもらえるほうがありがたいし、長い目でみれば経営にもプラスになるという判断だろう。

だから、コロナ禍の影響で返済が厳しくなっている人はためらうことはない。一刻も早く相談して、返済を猶予してもらうべきだろう。

11万円台の返済が月々3万円ほどに軽減できる

先程の金融庁の事例にあるように、金融機関の対応としては、半年間、1年などの元金据え置きによる返済額の軽減が柱になっている。

元金据え置きというのは、一定期間のみ元金の返済を停止、支払いを利息分だけにするというもので、返済軽減効果は小さくない。

たとえば、3年前に4000万円を、金利1%、35年元利均等・ボーナス返済なしで借り入れた場合、毎月返済額は11万2914円で、3年後の残高は約3709万円。これを、元金据置の金利負担だけにすれば、毎月3万0910円ですむ。11万円の返済額が3万円ほどに減少するのだから、これなら何とかなるという人が多いのではないだろうか。

その返済額の軽減によって、半年、1年間の間に生活を立て直し、返済を継続できるようにすれば、大切なマイホームを手放すことはなくなる。困ったらまずは借り入れた金融機関に相談することをお勧めする。

【関連記事はこちら】>>コロナ禍で住宅ローンの返済相談が3カ月で150倍! 収入減で延滞した人の末路とは?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年1月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.722%

- 総返済額 3387万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,074円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。