住宅金融支援機構と民間提携の住宅ローン「フラット35」は、2023年4月1日から大きく二つの変更が実施される。新築住宅の「省エネ基準適合」がフラット35の利用の必須要件になり、金利引き下げ制度が一部拡充されるというものだ。4月以降、新築は省エネ住宅でなければフラット35が利用できなくなる。

2023年4月、フラット35が大きく制度変更

「フラット35」とは、住宅金融支援機構が民間金融機関と提携して実施している住宅ローン。原則的に、完済までの金利と返済額が確定している「全期間固定金利型」で、金利変動リスクがなく金利も割安な傾向にあるので、安心して利用できると人気が高い。

フラット35は、たびたび制度変更を行っており、4月1日、10月1日付で変更が実施されることが多い。2023年4月1日からも、以下の二つの変更が実施される。

・すべての新築住宅で、省エネ基準への適合が必須に

・フラット35「地域連携型」の見直し

特に、省エネ基準に適合している住宅であることが要件化されたことによる影響は大きい。新築住宅においては、省エネ基準に適合していないと、フラット35が利用できなくなるというわけだ。

では、今回の制度変更について詳しく説明しよう。

新築は「省エネ基準適合」が必須要件に!

現在わが国では、2050年カーボンニュートラルに向けて、省エネ性能の高い住まいを促進するさまざまな施策が実施されている。

特に、2025年度からはすべての新築住宅において省エネ基準への適合が不可欠になる(新築住宅の省エネ義務化)。つまり、省エネ性能の高い住宅以外は建設できなくなるわけだ。

こうした新築住宅の省エネ義務化に先立って、フラット35では2023年4月以降の申請分から、すべての新築住宅において省エネ基準への適合を要件とした。「基本性能の高い住まいを促進する」というフラット35の趣旨に沿って、省エネ性能の高い住宅でないとフラット35を利用できなくしたわけだ。

省エネ基準の要件は、住んでいる地域によって異なる

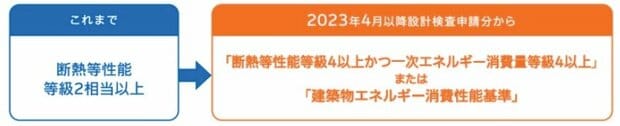

これまでは図表1の左側にあるように、住宅性能表示制度において「断熱等性能等級2相当以上」の住宅であればフラット35を利用できた。

だが、2023年4月から「断熱等性能等級4以上かつ一次エネルギー消費量等級4以上」または、「建築物エネルギー消費性能基準」をクリアしていなければ利用できなくなる。一段と高い省エネ性能が求められるようになるわけだ。

なお、断熱性の性能基準は、これまで最高位が「等級4」であったが、24年前から内容が変更されておらず、等級4であっても実際に住むには断熱性能が十分とは言えないケースも散見された。そこで、2022年4月から「等級5」が、同年10月からは「等級6・7」の3段階が追加されている。

一次エネルギー消費量等級も同じく、2022年4月に「等級6」が追加され、省エネ住宅の建築推進は国を挙げて行われている。

図表1 フラット35の新築時は省エネ基準への適合が不可欠に

省エネ住宅にするため、具体的には、住宅の窓や外壁といった外気に触れる部分の断熱性能を高め、高効率の設備機器を導入するなどして、エネルギー消費量を抑えることが必要になる。

たとえば、窓には金属製建具+Low-Eガラス※を採用して断熱性能を高め、高効率のエアコンや高効率給湯・エコジョーズ、LEDなど高効率照明を導入するなどの対応が求められる。※Low-Eガラス:特殊金属膜をコーティングした熱伝導の少ないガラス

ただし、省エネ住宅となる基準は全国一律ではない。地域によって気候の違いがあるため、全国を1地域から8地域までに分けて、それぞれにこまかな条件が定められている。

こうした省エネ化の条件は、おおむね大手不動産会社や大手住宅メーカーなどでは標準仕様で対応できるようになっており、中堅以下についても順次対応できるようになってくる。

2025年のすべての新築住宅への省エネ性能適合義務化に向けて、政府も業界向けに各種の支援を充実させている。そのため、省エネ性能への適合化が急速に進んでおり、多くの住宅でフラット35を利用できるようになるだろう。

省エネ住宅は、減税・住宅ローン金利引き下げなどの経済的メリットが豊富!

この省エネ性能への適合化によって住宅の性能が高められると、さまざまなメリットを享受できるようになる。

CO2排出量削減によって地球環境の維持に貢献できるし、光熱費の削減、税制の優遇などの経済的メリットも大きい。また、断熱性能の向上により、住まいでのヒートショックによる死亡を抑制できる。

このうち、経済的なメリットについて詳しく見てみよう。

省エネ基準への適合により、長期優良住宅やZEH(ネット・ゼロ・エネルギー・ハウス。家庭で使用するエネルギー量と、太陽光発電などで生み出すエネルギー量の収支が実質ゼロ以下となる住宅のこと)の条件を満たせれば、住宅ローン減税の上限額が増え、フラット35の各種金利引き下げ制度を利用できるようになるなど、住宅購入にともなう負担が軽減される。

住宅ローン減税を見ると、2023年入居の新築の場合、一般の住宅は最大21万円の控除額であるのに対して、長期優良住宅は最大35万円、ZEHだと最大31.5万円になる。一般の住宅と省エネ住宅では、住宅ローン控除額に年間10万円以上の違いがあるのだ。

図表2 物件タイプ別の住宅ローン最大控除額(2023年〜2024年入居の場合)

| 住宅の種類 | 借入限度額 |

最大控除額

|

|

|---|---|---|---|

| 新築 13年 |

認定住宅 | 5,000万円 | 35万円 |

| ZEH | 4,500万円 | 31.5万円 | |

| 省エネ基準適合住宅 | 4,000万円 | 28万円 | |

| その他 | 3,000万円 | 21万円 | |

| 中古 10年 |

認定住宅 | 3,000万円 | 21万円 |

| その他 | 2,000万円 | 14万円 | |

光熱費についても、省エネ性能の高い住まいに建て替えることで、「年間の光熱費が削減された」と答える人が8割超という調査がある(一般社団法人 環境創生イニシアチブ調べ)。

さらに、フラット35を利用する場合、金利引き下げ制度の対象になる(フラット35S)。省エネ性能の高い住宅であれば、当初5年間の金利が0.50%引き下げられる可能性が高い。

図表3 フラット35Sの金利引き下げメニュー

| メニュー | 金利引き下げ期間 | 金利引き下げ幅 |

|---|---|---|

|

フラット35S(ZEH) |

当初5年間 | ▲0.5% |

| 6年目〜10年目まで | ▲0.25% | |

| フラット35S(ZEHと長期優良住宅の併用) | 当初10年間 | ▲0.5% |

| フラット35S(金利Aプラン) | 当初10年間 | ▲0.25% |

| フラット35S(金利Bプラン) | 当初5年間 | ▲0.25% |

さらに、ZEHと長期優良住宅を併用できる物件であれば、当初10年間は0.5%金利が引き下げられる。2023年3月のフラット35の金利は1.96%(返済期間21年〜35年)、それが当初10年間は1.46%に引き下がるのだ。

借入額4,000万円、35年元利均等・ボーナス返済なしの毎月返済額を試算すると、1.96%では13万1,685円だが、1.46%に下がれば12万1,691円に減少する。毎月9994円、年間で11万9,928円、10年間で119万9,280円の軽減だからメリットは大きい。

図表4 金利の違いによる毎月返済額の違いを試算(借入額4,000万円の場合)

| 金利 | 毎月返済額 | 差額 |

|---|---|---|

| 1.96% | 13万1,685円 | ー |

| 1.46% | 12万1,691円 | ▲9,994円 |

最近は住宅価格も高騰しているので、住宅ローン利用額が2倍の8,000万円になれば、毎月2万円、年間では24万円近く、10年間では240万円近くもの負担の軽減になる計算だ。

フラット35の利用要件が厳しくはなってしまうのだが、フラット35を利用できれば、さまざまなメリットを享受できるようになるので、消費者にとってもメリットの大きい制度変更ではないだろうか。

【関連記事】>>ZEH住宅についての詳しい説明と、受けられる補助金制度についてはこちらの記事で解説!

地域連携型の金利引き下げ制度を拡充

いまひとつ、2023年4月からのフラット35の制度変更として、フラット35の「地域連携型」の拡充が挙げられる。

フラット35の金利引き下げ制度のひとつに、地方公共団体の補助金などの交付と合わせて、フラット35の金利が引き下げられる「フラット35地域連携型」がある。

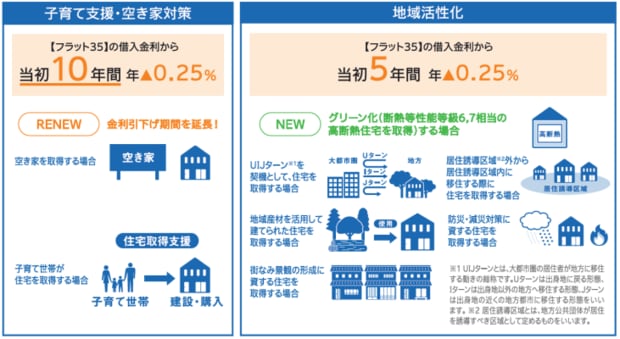

「子育て支援・空き家対策※」については、0.25%金利を引き下げるのだが、それが図表5にあるように、引き下げ期間5年間のところを10年間に延長される。

※フラット35地域連携型(空き家対策)=空き家を取得する場合の制度

図表5 フラット35の地域連携型の拡充

また、地域連携型(地域活性化)に「グリーン化」という制度が追加され、当初5年間、金利が0.25%引き下げられることになる。グリーン化というのは、断熱等性能等級6、7相当の高断熱住宅を取得する場合であり、やはり省エネ性能の高い住宅を促進する一環としての制度だ。

金利引き下げ期間の延長で、どれぐらいお得になる?

フラット35地域連携型(子育て支援・空き家対策)の金利引き下げ期間が、5年から10年に延長されると、経済的メリットは以下のようになる。

借入額4,000万円、35年元利均等・ボーナス返済なしの毎月返済額は、通常の金利1.96%だと13万1,685円だが、金利が0.25%引き下げられて1.71%になれば毎月返済額は12万6,629円に減少する。毎月5,056円の軽減で、年間約6万円、5年間で約30万円の軽減だったのが、軽減が10年間続くようになり、約60万円得することになる。

脱炭素という時代の流れに合わせ、住宅を取り巻く各種制度は変わり目を迎えている。都道府県や市区町村単位でも、省エネ住宅を推奨する補助金・助成金が充実してきており、年度が変わる4月には新たな補助金制度が公告されるはずだ。これから家を購入する人は、この流れを見逃さないようにしたい。

【関連記事】>>長期優良住宅のメリットとは? 認定基準や補助金、住宅ローン最大控除額455万円など徹底解説

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。