住宅ローンを利用する方は多数いますが、ごく一部の方は返済が滞ったり、連絡が取れなくなったりして、督促や取り立ての対象となります。私も銀行員として借り手本人と連絡を取ったり、連絡が取れれば相談に乗ってきたりしてきました。今回はそんな督促や取り立ての実態、実務をご紹介したいと思います。こんなことにならないための対策なども考えながら、ハッピーな結末を迎える参考にしてください。(金融ライター・加藤隆二、現役銀行員)

滞納の常習者に会えなくなった

住宅ローンの返済が苦しくなると、ある人は銀行に相談してリスケ(返済を一時的に軽減する救済策)や任意売却、あるいは自己破産など、なんらかのかたちで「決着」するものです。しかし、本人が失踪した場合、金融機関の担当者はなんとか探して連絡を取ろうします。

私にもそんな経験があります。

住宅ローンの返済が遅れ気味で、こちらから電話で督促すると翌月には入金するような「滞納の常習者」の人がいました。その人は飲食店を経営していたのですが、客入りが悪く、ローン返済も滞納を繰り返していました。

ところがある日を境に、音信不通になってしまったのです。電話は不通でつながらず、訪問しても家には誰もいませんでした。それでも銀行員の仕事として、私は定期的に督促と所在調査を続けていました。

まったく連絡が取れず数カ月たったあと、最終的にその人が死亡していたことが判明しました。いなくなったのも突然だったのですが、死亡という結末も突然でした。銀行員として返済の督促と所在の調査をしていた中で起きたことですが、この人とは音信が途絶えてから話もできなかったこともあり、今でも記憶に残っている経験です。

住宅ローン返済の督促や所在調査の実態

私が督促や訪問をしたと書きましたが、今回は銀行住宅ローン返済の督促や、所在不明になった人の追跡方法などを解説します(なお、ここからの内容は、私が勤務する銀行のケースや、情報交換している他の銀行でのケースなどを参考にしています。金融機関により対応やノウハウなどそれぞれですが、基本的な部分は変わりません)。

督促とは

ローン返済の督促とは、毎回決められた返済日(「約定返済日〈やくじょうへんさいび〉」)の返済が滞納(延滞)している人に対して、返済を催促することです。銀行は預金として集めたお金をもとに住宅ローンや事業資金融資などでお金を貸しているので、当然ながら約束通りに返済して貰う必要があるのです(このように「返してもらえないと困るから」というほかに、保証会社に対する義務もあるのですが、ここは後で説明します)。

督促については、貸金業法という法律で悪質な督促(「取立行為」と表現)が禁止されていて、それは主に次のような行為です。【参考①】

なお、貸金業法とは、消費者金融など貸金業者を規制する法律で、銀行など金融機関は規制対象外なのですが、督促などでは原則としてこの禁止事項を遵守しています。

- ・自宅に取り立てに来て、周りに聞こえるような大声で返済しろと言われる

- ・玄関ドアや窓など外から見えるところに「借金返せ!」などビラを貼る行為

- ・電話や訪問の時、暴言や恫喝行為で返済を迫る

- ・早朝・夜間など平穏な生活を乱す時間の電話や訪問(原則として、連絡するのはAM8時以降〜PM8時までとルール化されている)

【参考①】大阪府/多重債務の相談窓口について/対応(請求・取立て)

督促の流れは?

もう一つ参考として、督促の簡単な流れをタイムラインでまとめてみました。

1.<返済当日>電話で連絡

滞納の可能性の高い借り手については、「本日は返済日ですが、お忘れではないですか?」などと、まだお知らせするといったニュアンス。私の勤務する銀行では、返済日当日の昼食後〜午後あたりの時間帯に連絡する決まりになっている。

朝9時〜午前中だと「これから入金するつもりだったのに」と言うケースもあるので午後に連絡する。

返済日の当日に連絡するのは、長期の延滞を防止するため顧客に対して注意喚起するという趣旨。実際、この連絡を受けると、翌月から返済に遅れなくなる人が多く、要は「クギを刺す」という意味もある。

2.<返済日から数日経過>電話で督促

今度は督促の連絡になる。

「ご返済日から数日がたちましたが、いまだにご入金がありませんので、すみやかに入金をお願いします。なお今後も入金をいただけない場合、督促状などの文書を発送させていただくこともあります」と予告も加える。

電話連絡はその後も何回か行われる。回数や頻度は金融機関でも違うが、次の段階である文書に移行するまで2〜5回程度。

3.<数週間から1カ月以上経過>文書で督促

文書で入金を督促するもので、長期化すると代位弁済(後述)となる可能性や、個人信用情報機関に延滞などの事実が記録(俗に言う「ブラックリストに載る」状態)されることなどが記載されている。

4.<数カ月経過>

期日を決めて「◯月◯日までに滞納している返済と遅延損害金(延滞利息)を全額払ってください。払わないと全額返済を求める(文書では「期限の利益を喪失する」と表現されている)という最後通告。

5.<結末>

それでも滞納したまま払わないと、代位弁済や競売などになる。

督促や調査・銀行員の「ノウハウ」を少しだけ教えます

ここからは、私が銀行員として経験から編み出した、お客さまに返済をお願いするときの工夫やノウハウを少しだけ紹介します。ちなみに私は、連絡や訪問のときに「督促」「催促」というワードをなるべくイメージしないようにしています。そうして意識しないと、お客さまと接する時、どうしても命令的・あるいは上から目線になりがちとなり、トラブルのもとだと考えているからです。それに、ローン返済が遅れている人は意識的にも無意識でも、銀行に対して「負い目、弱み」を感じているので、こちらもあくまで「返済してください」という姿勢のほうがスムーズに進むからです。

少し話がそれましたのでもとに戻し、銀行員のノウハウを少しだけ紹介します。

<ベテラン銀行員が打ち明ける、督促や所在調査のポイント>

【自動メッセージで状況判断】

自宅の固定電話などにかけて、自動応答で「この電話はお客様の都合で、現在通話ができなくなっています」といったメッセージなら、電話料の滞納で利用停止になっている可能性がある。

【電話の優先順位】

電話をする優先順位は、以下のとおり。

①本人が指定した「日中に連絡可能な電話番号」。本人携帯が多い。

②本人携帯で連絡がつかない場合、自宅の固定電話にかけることもある。

※住宅ローンなど融資取引がある人は、銀行から自宅への電話連絡(セールスの連絡も含む)や郵便物の発送は承諾を得ている。

【家族への挨拶や伝言】

自宅に電話をかけて子供や本人の親などが出ても伝言は頼まない。

これは、家族とはいえ住宅ローンと無関係だから。

一方、電話の相手が配偶者やパートナーなら「私は〇〇銀行融資担当の加藤(または「住宅ローン担当の」)と申しますが、〜〜様はご在宅です。か?」とたずねる。これは、挨拶の内容で銀行融資担当が本人に用があり電話をかけたことが伝わるので、カンのいい人ならここで「返済が遅れているのでは?」と気がつく(パートナーが家計管理をしているなら、銀行から電話があった時点で心当たりがあるはず)。

ただしこのケースも、パートナーが連帯債務者や保証人でなければ、ただ「本人から折り返し連絡するよう伝えて」と伝言をする程度にとどめる。

ちなみに「何の要件か教えて」と聞かれることもよくあるが、上記の通り保証人などになっていないと教えない。「内容はご本人以外にはお話できないことになっておりまして」とお断りすると、かえって向こうは気になるので、督促としては何も教えないほうが効果がある。

【訪問する前に事前承諾】

訪問が必要な場合には、あらかじめ本人の携帯か自宅に「後日、ご自宅に訪問させていただきたいので、ご都合のよろしい時間など、折り返しのご連絡をお願いします」と事前の承諾を得る(留守電の録音も含む)。

こうすると「そのうち家に行くぞ」と伝えることになり、また相手の都合もしっかり配慮しているんですよ、とアピールもできる。

【訪問する場合】

事前承諾を得られれば、指定された日時に訪問する。このときに向こうから早朝とか深夜の希望があれば、可能な限り要望通りにする(本人の希望なので深夜の訪問も問題はない)。

ただし早朝や夜間などの訪問は、防犯上の観点から男性銀行員に限定し、また、2人など複数で訪問することが多い。

一方、休日の訪問は希望されても対応できない場合がある。

これは、休日出勤では督促行為など、ある意味ハードな仕事をしてはいけないと、銀行職務規定などで制限されているから。

例外として緊急性が高い(本人に逃亡の可能性があり、この休日が最後のチャンス)場合には、銀行本社の許可を得たうえで訪問することはある(原則として支店長など責任者との同行)。

【自宅に住んでいるかを調べる方法】

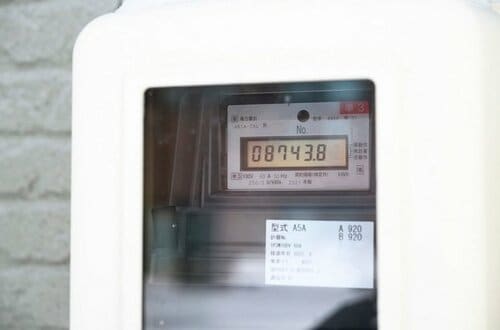

訪問して不在の場合には、本人や家族がその家に住んでいるかを確認するため、電気メーターの回転スピードで推測するというのは古典的テクニック(電化製品を使用している場合は回転速度に勢いもある いっぽう長期不在で待機電源だけの場合はゆっくりとした回転など)。

またメーターに「使用を再開する場合はご連絡ください」などとあれば、家を空けているので電気やガスを使用停止にしていると推測できる。

※ただし、メーターが庭や敷地内の場合は、不法侵入となる恐れがあり、この方法が使えないこともある。

【不在でも「痕跡」は残しておく】

不在でも家のドアに張り紙をするようなことはしない(前述・禁止行為を参照)。

私の場合、ここで自分の名刺の裏に訪問した日時と「取り急ぎお客様にお知らせしたいことがあり訪問しました。必ずご連絡をお願いします」といった内容を書き、ドアの郵便受けや玄関横の窓ガラスなどに挟んでおく。

このときのポイントは、外から見えるところにわざと置くこと。そうすると、近所の人が「何だろう?」と見る(田舎などではけっこう平気で見る人がいる)ことで、最近私が訪問していることが正当な仕事と近所にアピールもできるから。

それを発端に、近所の方から借り手の情報が得られたり、本人に連絡がつくこともあります。

督促も時代とともに変化しているので注意が必要?

不景気のときにはローン返済の滞納も当然ながら増えてきます。たとえば過去の例では、米国同時多発テロ(2001年)やリーマンショック(2008年)といった世界的な事件から経済が混乱したときはローン滞納も急増して、督促連絡や訪問回数も増えて大変でした。ただこの頃は返済が苦しいから何とかしてほしいと相談され、一時的に返済を軽減するリスケなどで対応することも多かった記憶があります。

一方、最近ではコロナ禍で返済滞納が急増しましたが、このとき(現在も)も引き続きリスケ対応をしてきた一方で、事例のように失踪してしまったり、債務整理や自己破産など専門家に委任する人も増え、何とかして返済を続けようと考える前に、債務整理や任意売却など「もう疲れ果てて、早くケリをつけたい」と考える人が増えてきたように感じます。

【関連記事はこちら】>>コロナ禍で住宅ローンの返済相談が3カ月で150倍! 収入減で延滞した人の末路とは?

また銀行側の対応も変わってきました。

督促を「ていねいに、きめ細かく」やると、銀行員の人件費がかかります。経費節減、経営効率化を目指す銀行からすれば、督促に割く時間を減らして、もうかる仕事に銀行員を回したいという意向もあるわけです。このあたりは銀行によって変わってくる部分ですが、銀行の中には、督促は電話連絡や督促状を1回程度の最低限に減らし、一定期間(この期間も短縮傾向)待ったが延滞が続くならすぐに代位弁済(保証会社付きの場合)または競売などで回収に走る、つまり督促に手間を掛けず、どんどんケリを付けていく方向にかじを切る銀行も増えています。

また銀行の中には、延滞が長期化すると「サービサー」(ローンの督促や回収を専門に行う事業者)に督促を委託したり、ローン自体を債権譲渡してしまう場合もあります(これはローン契約書に記載されている内容【参考②】ですが、昔は実際に行われることはあまりなく、最近になって増えつつあるのが実態です)。

【参考②】琉球銀行/りゅうぎん住宅ローン契約書(金銭消費貸借契約書)

りゅうぎん住宅ローン契約書(金銭消費貸借契約書)

(筆者中略)

第18条(債権譲渡)1.銀行は、将来この契約による債権を他の金融機関等に譲渡(以下本条においては信託 を含む)することができます。

(筆者後略)

まとめ

私が督促や訪問に汗を流し、また返済の相談やリスケの救済措置などに対処していた頃から、時代とともにいろいろ様変わりして、現在は電話連絡や督促状もサラッとやって、返済がなければすぐに代位弁済や競売にするようになってきました。

「督促に手間と銀行員の人件費を割いている時代じゃないから、最低限の督促だけにして、ダメな人はすぐ代弁や競売で終わりにしよう」といった流れになりつつあるということなのです。しかしこれは、ローンを利用する人にとって「督促が減ってよかったなあ」などということではなく、銀行がドライな対応に変わったということに注意が必要です。

ですから、まずローン返済が遅れないようにすることが一番ですが、滞納してしまった場合は自分から銀行に電話するくらいの姿勢でいないと、銀行からすぐに見放されてしまう可能性もあるということは忘れないでください。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。