「賃貸VS持ち家」論争は定期的に盛り上がるテーマですが、現在の不動産価格と住宅ローン金利の上昇のなかで、どのように判断するのがよいのでしょうか。本記事では、よくあるシミュレーションの損得よりも、リスク配分の重要性について解説します。(住宅ローン・不動産ブロガー 千日太郎)

今、家を買うべきか、しばらく賃貸で様子を見るべきか?

こんにちは、公認会計士の千日太郎です。

住宅価格が高騰するなか、日銀の金融政策正常化に伴い、住宅ローンの金利が上昇し続けています。

わたしのところにも「今、家を買うべきか、しばらく賃貸で様子を見るべきか?」といった相談が増えています。

高い家を多額のローンで購入し、さらに金利が上がって住宅ローンの負担が重くのしかかってしまうのであれば、不動産価格と金利が下がるまでは賃貸に住み続けた方がいいのかもしれません。

しかし、不動産価格と金利が必ず下がるという保証はありません。賃金と物価の上昇に伴って不動産価格が下がらなければ、いずれにしても時間差でやってくる家賃の上昇で、地価の上昇を負担しなければならなくなります。

賃貸か購入か、今は決断を保留するとしても、時間は残酷にも流れていきます。家を買うための準備をするのか、家は買わずに賃貸でいくのか、基本的なポリシーに沿った資産形成をしていく必要があります。

目的もなくお金をためるというのには才能が必要です。必要な決断を先送りにすることで、最終的なツケを払うことになるのは自分自身なのです。

「賃貸VS持ち家」はシミュレーションの損得で判断しない

住宅ローンの専門家の立場から言いますと、現在のような転換期においては、「賃貸VS持ち家」論争は、シミュレーションの結果に出てくる損得で決まるものではありません。

今の経済環境を前提にした家賃相場や金利水準は、すぐに陳腐化してしまう可能性があるからです。

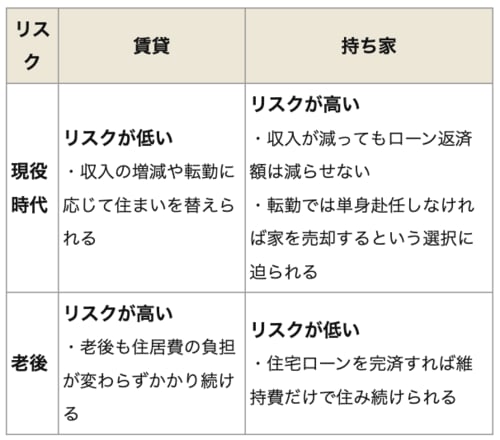

そこで私は、図表1のようなリスクの配分で、賃貸か持ち家かを判断するという切り口を推奨しています。

図表1 賃貸VS持ち家のリスク配分比較表

このリスク配分は、シミュレーションの数値と違って時間の経過によって陳腐化するものではありません。

また、賃貸と持ち家のどちらを選んでも、おそらく自分の現役時代の収入や老後の年金収入にそれほど変わりはないと思います。

生きている限りはどこかに住まなければなりません。賃貸は他人(大家さん)の所有している資産に使用料を払って住むという選択であり、現役時代に賃貸を貫くということは、老後にリスクを配分することを意味します。

今、住宅ローンで家を買うということは、自分の所有する資産に自分が住むということですが、住宅ローンの返済継続を全うできない場合は、自分の家を失うリスクを負います。住宅ローンを完済すれば、老後のリスクを軽くすることができます。

また、前述のように資産をどういう形で保有するか?という点でも、賃貸と持ち家のリスクの取り方に違いが出てきます。

それぞれ掘り下げて解説していきましょう。

【賃貸】老後のリスクに備えた資産運用が重要

現役時代を賃貸で通す場合には、住宅ローンという負債を抱えることはない代わりに、老後にリスクを負います。そのため、資産形成をしっかりと行っておかなければなりません。

不動産バブルやインフレによって上がる家賃を支払いながら、資産の一部をインフレに強い株式や金などに替えておくなどの対策が必要になります。

インフレで現預金の価値は目減りする

資産形成を行う必要があるので、収入を自分の好きなように使ってしまうのではなく、計画的な貯蓄が必要です。ただし、現預金の価値はインフレーション(インフレ)によってどんどん目減りしてしまう点に注意が必要です。

インフレは好況下でモノ・サービスに対する需要が増加し、供給を上回ることで発生します。

日銀は前年比2%という基調的な物価上昇率を目標としています。去年100円で買えたものが今年102円になり、再来年には104.04円(=102×1.02)になることを目指しているのです。

つまり、現預金だけで資産形成をすると、物価上昇率の分だけ、そのお金で買えるものが減っていくことを意味するわけです。

家賃も物価なので、同じ家賃で住める家のレベルが下がり続けることを意味します。最近の不動産価格の記録的な高騰は、短期的には家賃の値上がりという形で影響を受けることになります。

バブルで上昇している部分は再び下がりますが、インフレによる基調的な上昇部分については下がりません。

賃貸にとってデフレは好都合

この逆のデフレーション(デフレ)とは、物価が下がり続けてお金の価値が上がり続けることです。

デフレは不況下で需要が減少し、供給を下回ることで発生しますが、ずっと賃貸で資産形成は現預金だけという人にとっては、ピンポイントで都合の良い状況といえるでしょう。

【持ち家】純資産がマイナスになると売るに売れない

持ち家の場合は、今の時点から多額の資産を不動産として所有し、それとセットで住宅ローンという多額の債務を負うことになりますね。

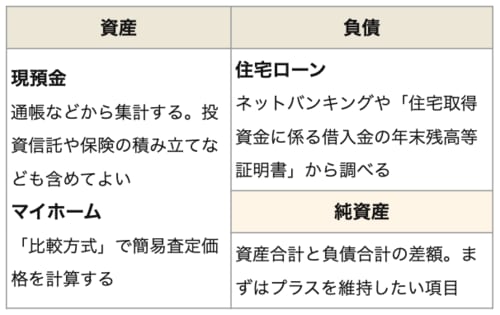

私は貸借対照表でそのリスクを把握することを推奨しています。貸借対照表を作るにあたって調査する項目は図表2のように、現預金、マイホーム、住宅ローンの3つだけです。

図表2 持ち家のリスク賃借対照表

「資産」の見方

現預金:基準日に所有している現預金のほか、投資信託や保険積立金などの現金化可能な金融資産を集計します。

マイホーム:基準日のマイホームの市場価格を調べます。マンションであれば、同じマンションで売りに出されている部屋が見つかるかもしれません。実務上も、対象不動産と類似の不動産が実際に取引された価格をもとにして、対象不動産の価格を求める「比較方式」で評価します。

次の計算式で簡易に査定価格を計算することができます。戸建てでも分譲となるような大型のニュータウンや都市部のミニタウンであれば、この計算式が使えます。

「簡易査定価格=同じマンションの販売価格の㎡単価×自分の部屋の面積」

持ち家ならインフレ対策になる

資産のうち現預金の部分については、賃貸と同様にインフレによって価値が目減りするリスクがありますが、マイホームが強力なインフレ対策になっています。

マイホームは逆にデフレや不動産バブルから値下がりに弱い部分でもありますので、住宅を取得した後の資産形成は主として現預金によることでバランスの取れたものとなるでしょう。

「負債」の見方

住宅ローン: 大手の銀行であればインターネットバンキングが採用されているので、住宅ローンの現時点の残高を調べたり、ネットで繰り上げ返済ができるようになっています。

また、住宅ローンもインフレ対策になります。インフレで家賃が上がっていくのに対して、住宅ローンの返済額は約定の通り変わらないからです。

しかし、資産に計上しているマイホームの価格が負債の住宅ローンの残高を下回る場合は黄色信号です。これはすなわちオーバーローンになっているということです。

建物の資産価値は使用や経年劣化によって価値が下がっていくものですが、そういう想定を超えるスピードで建物と土地を含めたマイホームの資産価値が下落していることを意味します。そういったケースでは今後もその含み損が拡大していく可能性が高いと言えます。

オーバーローンの場合は、足りない部分については手持ちの資金を足して住宅ローンを完済しなければ売却することができません。資産を所有するということは、価格の変動リスクを負うということを意味します。

「純資産」の見方

資産の合計と負債の合計の差額が純資産です。これがプラスなら、オーバーローンであっても少しだけホッとすることができます。

純資産がマイナスとなることを債務超過といいます。会社であれば倒産の危機となりますが、個人の場合は毎月の住宅ローンの返済を続けている限り、たちまち危機に瀕するわけではありません。ただし、想定外のアクシデントに極めて弱い状態と言えるでしょう。

現役で持ち家を選択するということは、貸借対照表の純資産がマイナスになってしまわないように気を配りながら、約定通りに毎月の返済を最長35年(420回)やりきるということです。

これをやりきることができれば、老後のリスクを大きく下げることができるわけですね。

「賃貸VS持ち家」の損得差をシミュレーション

これまでの「賃貸VS持ち家」のコンテンツで何度も繰り返されてきたシミュレーションですが、賃貸と持ち家のそれぞれにかかるコストをシミュレーションして比較する方法では、まず答えは出ません。試しに、「賃貸VS持ち家」のコストを比較してみましょう。

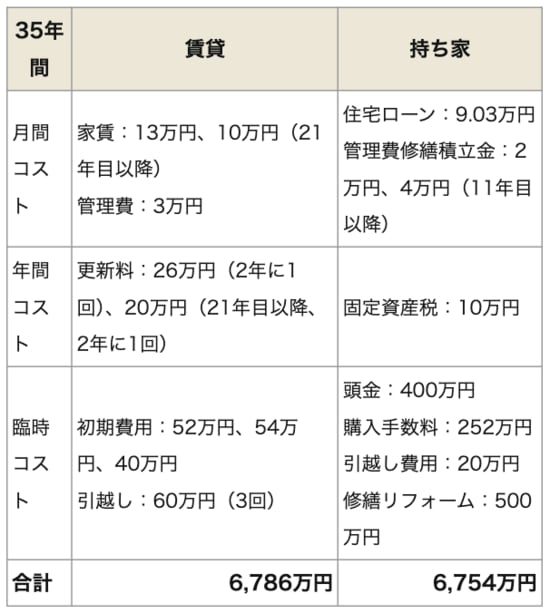

図表3 賃貸VS持ち家のコスト(35年間)

※賃貸:3回引越しをする前提とした

35年間のコストを比較すると、賃貸と持ち家では微妙な差となります。

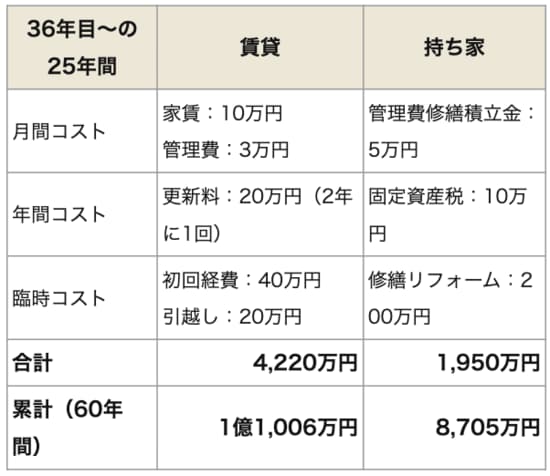

では、住宅ローンの返済が終わった後の36年目~60年までの25年ではどうでしょうか(図表4)。

図表4 賃貸VS持ち家のコスト(36年目以降、60年間)

賃貸の家賃が一定なら、月単位のコスト差が倍以上となるので、長生きすればするほど賃貸の方がコスト高となります。

ただし、将来の家賃、金融市場の金利は日々動いているものですし、インフレかデフレかによっても大きく変わります。

一方で、住宅は少なくとも自分が生きている期間は必要になるものです。人生100年時代といわれますから、短くても50年、人によっては80年というスパンとなります。

これらの短期で動く指標を基準にして正解にたどり着いても、それが変わらず正解であり続ける賞味期限は、せいぜい2~3年程度かもしれません。

家賃相場、金融市場の金利といった重要な要素は自分でコントロールできませんし、自分が何歳まで生きるかもコントロールできません。そもそも思ったとおりにならないのが人生です。

まとめ~「賃貸VS持ち家」の落とし穴

賃貸と持ち家のどっちが得か?というコンテンツは多くが住宅販売業者によってつくられています。私が目にする限りにおいて、若干ですが持ち家の方が得になるような結果に調整されていることが多いように思います。

ただし前述のように、日々動く金融市場の金利やインフレかデフレかなどの影響で結果が変わってきそうなことは分かるようになっています。なので、これをそのまま鵜呑みにして家を買うというような人は少数派だろうと思います。

むしろ有害なのは、「賃貸か持ち家を損得で決める」という誘導ではないでしょうか。損か得かを成功か失敗かと言い換えるとするならば、どちらかの「正解」を選べば成功し、「不正解」を選べば失敗するということです。

この記事を読んだ人はもうお分かりかと思います。賃貸か持ち家かに正解、不正解があるのではなく、それぞれを選んだあとの行動の方がより大事なのですよね。

【関連記事】>>住宅ローンの金利上昇リスクにどう対応すべきか? リスクを軽減するコツも紹介

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。