住宅ローンの金利が高くなると、当然のことながら返済負担は重くなってしまう。しかし、ローンの組み方によっては、その負担増を最小限に抑える奥の手がある。これから始まる本格的な金利上昇に備えて、ぜひとも知っておきたい技を伝授しよう。(住宅ジャーナリスト・山下和之)

金利1%上昇で総返済額は1000万円も増加!

まずは、金利の上昇でどれくらい返済負担が増えるかを見ておこう。

図表1にあるように、金利0.5%、借入額5000万円、35年元利均等・ボーナス返済なしの毎月返済額は12万9792円。これが35年間続いたときの完済までの総返済額は、約5451万円になる。

図表1 金利別の毎月返済額、総返済額の変化(元利均等)

設定条件:借入額5000万円、35年元利均等・ボーナス返済なし

0.5%だった金利が1.0ポイント上がって1.5%になると、毎月返済額は15万3092円で、総返済額は6429万8640円だから、0.5%に比べると総返済額は978万6000円も増えてしまう。

金利1.0%で返済負担は1000万円近く増加する計算だ。

さらに、金利が2.5%になると、0.5%に比べての総返済額の差は2056万1100円と、2000万円を超えてしまう。

最近は住宅価格の高騰が続いているので、借入額が5000万円ではすまず、1億円必要といったケースも出てくるだろう。そうなると返済負担は2倍だから、金利上昇の影響がますます大きくなってしまう。

【関連記事】>>住宅ローンの金利が0.1(0.2、0.3)%上がると総返済額はいくら増加する? 借入額で試算!

そこで考えておきたいのが返済方法だ。住宅ローンを組むときには以下を選択することができる。

②返済期間を短縮するかどうか

③繰り上げ返済を利用するか

金利上昇時には、上記の返済方法のポイントを知っておくことで、負担を軽減できる可能性がある。

金利上昇時には「元金均等返済」が有利になる

元利均等返済は、金利が変わらなければ毎回の返済額の合計が均等になる仕組みで、当初の返済額は元金均等より少なくてすむ。当初の負担が軽くなり、借入可能額が多くなるので、ほとんどの人が元利均等を利用している。

図表2 元利均等返済のイメージ

それに対して、元金均等返済というのは、毎回の返済額のうち、元金部分だけが均等で、利息部分は返済が進むにつれて減少し、元利合計の返済額も減っていく仕組みだ。

当初の毎回の返済額は元利均等返済より多くなるが、やがて元金部分が減って、元利合計の返済額も元利均等返済より少なくなる。結果的に、完済までの総返済額も元利均等より少なくなる。

図表3 元金均等返済のイメージ

「元金均等返済」でどれくらいメリットがあるか試算

金利の低い時期には、この差は大きくないが、金利が高くなると差が大きくなるため、これからの金利上昇時には、「元金均等返済」を利用するのが得策になる。

そこで、元金均等返済の場合の、金利別の毎月返済額と総返済額が、元利均等返済とどのくらい差があるのかを見てみよう。(図表4)

図表4 金利別の毎月返済額、総返済額の変化(元金均等返済)

設定条件:借入額5000万円、35年元金均等・ボーナス返済なし

金利0.5%だと毎月返済額は13万8144円で、元利均等返済の12万9792円より多くなってしまうが、完済までの総返済額は元利均等返済だと5451万2640円になるのが、元金均等返済だと5438万5416円ですむ。

当初の返済額は重くなるが、完済までの総額では12万7224円得することになる。

この程度の差なら、あえて当初の返済額が重くなる元金均等返済を利用するメリットはさほどないかもしれないが、金利が高くなるとこの差が大きくなる。

金利が1.0ポイント上がって1.5%になると総返済額の差は114万2390円と100万円以上の差になる。

さらに、2.5%だと元金均等返済は元利均等返済より314万6657円も負担が軽くなるのだから、当初の負担が若干増えたとしても、頑張って返済するだけの甲斐があるのではないだろうか。

金利が高くなれば、元金均等返済のメリットが大きくなる――これが金利上昇期に知っておきたい第一のポイントだ。

【関連記事】>>変動金利の5年ルールは多数が勘違い?! これから住宅ローンを借りる人が知っておくべき3つの新セオリーとは

金利が高くなるほど、返済期間を短くするメリットが大きくなる

住宅ローンを組むときには、返済期間を自由に選択できる。通常、最長返済期間は35年だが、民間ローンは1年から35年までの間で、1年刻みで設定できるようになっている。

ただ、返済期間を短くすると毎月の返済額が重くなり、家計への負担が大きくなると同時に、借入可能額が減少するので、多くの人は30年、35年などの長期の返済期間を利用しているのが現実だ。

返済期間の短縮によって総返済額1000万円以上の差に

この返済期間、金利が高くなるほど、返済期間を短くするメリットが大きくなる。

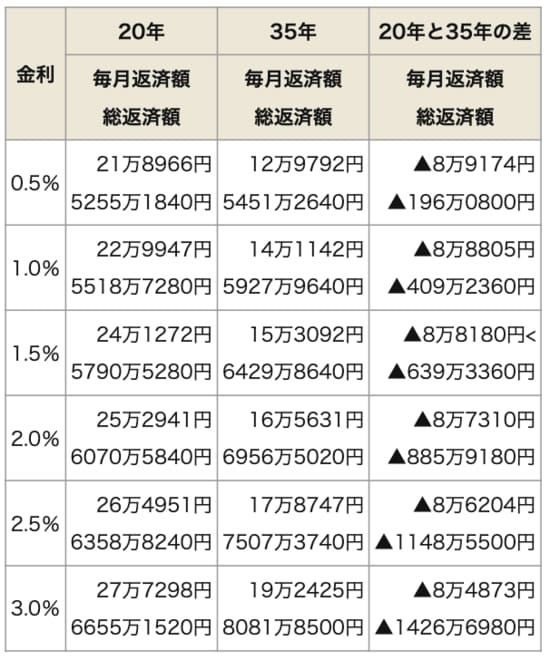

図表5にあるように、借入額5000万円を、金利0.5%、35年元利均等・ボーナス返済なしで利用すると、毎月返済額は12万9792円で、完済までの総返済額は5451万2640円になる。

図表5 返済期間・金利別の毎月返済額と総返済額

設定条件:借入額5000万円、元利均等・ボーナス返済なし

これを20年返済にすると、毎月返済額は21万8966円に増えるが、総返済額は5255万1840円で、35年返済に比べると196万0800円少なくなる。

金利が1.0ポイント上がって1.5%になると、毎月返済額は35年返済なら15万3092円だ。

これが、20年返済だと24万1272円になるが、完済までの総返済額は35年返済が6429万8640円で、20年返済は5790万5280円だから、その差は639万3360円に拡大する。

金利2.5%だと、35年返済と20年返済の総返済額の差は1148万5500円と、1000万円を超えてしまう。

無理のない範囲で返済期間を短くする

返済期間を短くすると、毎月の返済負担は重くなるものの、完済までの総返済額は少なくなり、頑張るだけの効果が期待できる。

それも金利が高くなるほど返済期間短縮効果が大きくなるので、無理のない範囲で返済期間を短くするのが、金利上昇時代に知っておきたい第二のポイントだ。

返済期間を短くすれば、総返済額で得するだけではなく、リタイアまでに完済することが可能になるなどの精神的な安心感もあるのではないだろうか。

もちろん、無理をしてローンの返済に行き詰まり、ローン破綻に陥っては意味がないので、あくまでも無理のない範囲でというのが原則。

たとえば、35年返済を20年にするのが難しい場合には、25年でもいいし、1年刻みで21年返済、22年返済でもいいので、少しでも得をできるようにしたい。

返済期間を短くしておけば、借り入れ後に何らかのトラブルが発生して、返済が苦しくなったときには、最長35年までの範囲で返済期間を延長することが可能だ。

それによって毎回の返済額を減額できる。それも、条件変更という比較的簡単な手続きで可能なので、その点も安心材料かもしれない。

金利が高いほど繰上返済の効果が大きくなる

住宅ローンの返済には、通常の返済のほか、余分の資金を繰上返済に回して一部繰上返済を行うことができる。

この一部繰上返済は、金利が高いほど効果が大きくなるので、金利が上昇した場合には、できるだけ早く預金を増やして、せっせと繰上返済するのが得策だ。

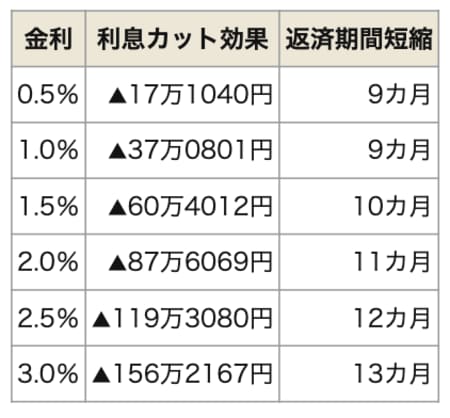

図表6にあるように、金利0.5%で借入額5000万円を、35年元利均等・ボーナス返済なしの条件で利用、借入から3年後に100万円を一部繰上返済すると、利息カット効果は17万1040円となる。

図表6 一部繰上返済は金利が高いほど効果が大きくなる

設定条件:借入額5000万円、35年元利均等・ボーナス返済なし、3年後に100万円を一部繰上返済

これが、金利1.5%だと、利息カット効果は60万4012円に、金利2.5%だと119万3080円に増える。

同時に、残りの返済期間短縮効果もあるが、金利0.5%だと、期間短縮効果は9カ月だが、1.5%だと10カ月、2.5%では12カ月に増える。

まとめ

住宅ローン金利が上がると、返済額が増えて負担感が増すばかりだが、元金均等返済や返済期間の短縮、一部繰上返済などで金利上昇のデメリットをできるだけ小さくする方法がある。

②金利が高くなるほど返済期間短縮効果が大きくなるので、無理のない範囲で返済期間を短くする

③金利が高いほど繰上返済の効果が大きくなる

金利のある世界に向けて、ぜひとも頭に入れておいていただきたいところだ。

|

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。