住宅ローンを借り換えるとき、どの銀行のどの商品が自分にとって最適なのかを相談できる、住宅ローン有料相談が増えている。「住宅ローン借り換えクリニック」は、5000件以上の住宅ローン相談実績を基にしたオリジナルのノウハウを持つ専門家集団がベストな住宅ローン選びを手助けしてくれる。借り換えにより、

有料相談サービスが増加中の理由とは?

独自のノウハウを持った住宅ローンの専門家が対応!

「住宅ローン借り換えクリニック」の5つのメリットとは?

メリット(1)平均メリット額487万円の実績

メリット(2)主要20銀行の500商品から比較できる!

メリット(3)家計全体をチェックし、住宅ローンの安全性を分析

メリット(4)銀行の審査を知り尽くしている

メリット(5)入力作業や必要書類集めも支援

まとめ

住宅ローンの借り換えをサポートする

有料相談サービスが増加中の理由とは?

2016年2月に日銀が行ったマイナス金利政策により、住宅ローン金利が史上最低水準に落ち込んでいる今、住宅ローンを借り換える千載一遇のチャンスが訪れている。しかし、問題はどの銀行のどの商品に借り換えるのがベストなのか、非常に分かりにくいことだ。そこで注目されるのが、最近増えつつある「住宅ローンの有料相談サービス」。

今回は、そのなかでも、5000件以上の住宅ローン相談実績を基にしたオリジナルのノウハウを持つ専門家集団が、それぞれの家計に合わせて顧客に寄り添ったよりよい住宅ローン選びを提案してくれる「住宅ローン借り換えクリニック」に注目して、料金に見合った借り換え支援サービスであるかを検証した。

「住宅ローン借り換えクリニック」では

独自のノウハウを持った住宅ローンの専門家が対応!

まず、「住宅ローン借り換えクリニック」のサービスの内容を見てみよう。

住宅ローン借り換えクリニックは、2006年に設立されたホームローンドクターが提供している。日本興業銀行(現・みずほ銀行)出身の淡河範明氏が代表取締役を務めており、過去10年で延べ5000件の住宅ローン相談実績を誇っている。

住宅ローン借り換えクリニックのトップページ

住宅ローン借り換えクリニックのトップページ住宅ローンの借り換えを検討したい人は、住宅ローン借り換えクリニックのサイトで、住宅ローン残高、現在の金利、個人情報などの情報入力を行えば、住宅ローンの借り換えでどれくらい効果があるのか、簡単な試算結果を無料で報告してくれる。メールでの簡易査定は無料だ。

簡易試算結果を見て、実際に借り換えを支援してほしい人は、ここでコンサルティング契約をする。料金は、成功報酬で「借り換えで得しをした金額×11%(下限11万円、上限44万円)」(税込)。審査に落ちたりして借り換えできない場合は料金を支払う必要がないため、基本的には損をすることはないサービスだ。コンサルティングについては、訪問相談または電話相談で対応している。

契約後は、経験に裏付けられた独自のノウハウを持つ住宅ローンの専門家が、それぞれの家計に合った最適な住宅ローン・金利タイプの選定、複数銀行への申し込み、申し込み手続きを支援してくれる。時には銀行との直接交渉なども行い、有利な条件を引き出してくれることもある。「手続きが面倒くさい」と考えている人には、非常に便利なサービスだ。

しかし、「借り換えは自分で商品を見つければ十分。わざわざプロに頼む必要はないのではないか」と考える人もいるだろう。そこで、「住宅ローン借り換えクリニック」に依頼することでどんなメリットがあるのかを、詳しく検証してみよう。

住宅ローン借り換えクリニックのメリット(1)

平均メリット額487万円の実績

では、住宅ローン借り換えクリニックを利用すると、どんなメリットがあるのだろうか。代表の淡河範明氏は、以下のように述べる。

「これまで5000件以上のコンサルティング実績があり、当社の提案で、実際に住宅ローンの借り換えに成功した人たちの平均メリット額は478万円。過去1年では、最大1284万円もの削減に成功したケースもあります」

実際にローンを削減した例を見てみよう。

Aさん(仮名)の金利タイプは全期間固定金利で、金利は3.1%。借入期間は14年だった。借り換え前の総返済額は2950万円だ。金利が低下していることを知り、住宅ローン借り換えクリニックに相談した。以下がその借り換え事例だ。

| ■住宅ローン借り換えメリット500万円超えも! (住宅ローン借り換えクリニックの借り換え事例、2017年当時の金利) |

||

| 借り換え前 | 借り換え後 | |

| 金利タイプ | 全期間固定 | 20年固定 |

| 金利 | 3.1% | 1.04% |

| 借入期間 | 21年 | 21年 |

| 総支払額 | 2950万円 | 2411万円 |

| 借り換えメリット | ― | 539万円お得! |

上記の例では、3.1%の全期間固定金利から1.04%の20年固定金利に借り換え、金利差2.06%で539万円ものコスト削減に成功した。

基本的に、借り換え後の期間が20年を超える場合は「全期間固定を選ぶのがセオリー」だ。金利上昇によって支払いに困ってしまう可能性があるからだ。ただし今回のケースでは借入期間が21年で、固定期間終了後の残存期間はわずか1年しかない。そのため、固定期間終了後、万一金利が4%にまで上昇したとしても月々の返済額は1000円弱しかアップせず、総返済額にはほとんど変化がない。

このような状況から、金利上昇リスクにも耐えうると判断し、より金利の低い20年固定金利へ借り換えることで大きなメリットを得ることができた。

住宅ローン借り換えクリニックのサイトには、Aさん以外にも、住宅ローン借り換えのメリットを手にした人たちの事例が掲載されている。住宅ローン金利は史上最低水準であるため、時には1000万円以上もの借り換えメリットを得ることも少なくないという。

「住宅ローンの借り換えを忘れている人はたくさんいます。現在の金利は史上最低水準であり、住宅ローンを借りている人の大半に借り換えメリットが生まれます。数年前に住宅ローンを借りたばかりの人でも、数百万円のメリットがあることさえあります」(淡河氏)

メールでの簡易相談は無料なので、まずは相談してみてもいいだろう。

住宅ローン借り換えクリニックのメリット(2)

主要20銀行の500商品から比較できる!

史上最低水準という低金利を受けて、住宅ローンを借り換えようと検討している人は多い。しかし、住宅ローンを提供している銀行・金融機関は、全国で1500近くもある。また、一つの銀行に複数の商品がラインナップされていることもあり、すべてを調べきることは到底不可能だ。

そのため、比較するのを諦めてしまって、たまたま目にした住宅ローンを選んでしまっている人は多いのではないだろうか。

さらに厄介なのは、金利が低い住宅ローンが、絶対にお得な商品ではないということだ。

「借り換えを検討する際、『金利が低い銀行』を探そうとするのが一般的です。しかし表面上の金利が低くても手数料が高いといったこともあります。必ずしも金利が低いところが有利、とは言えないのです。手数料や保証料、金利優遇の条件等も加味した『実質金利』の比較が大事です」と淡河氏は解説する。

つまり、住宅ローンを比較することは、非常に難しいのだ。実例を見てみよう。

ソニー銀行には「変動セレクト住宅ローン」と「住宅ローン」という大きく2つの借り換えローンが存在する。この2つの変動金利を比較してみよう。

・「変動セレクト住宅ローン」

変動金利0.507%

手数料は借入額×2.16%(借入額3000万円なら64万8000円)

・「住宅ローン」

変動金利0.807%

手数料は一律4万3200円

「変動セレクト住宅ローン」は、「住宅ローン」よりも金利が低いが手数料は、割高だ。この2つの商品を、借入額3000万円、借入期間30年で借り入れる場合、どちらの方がお得かすぐにわかる人は少ないのではないだろうか。そこで、試算してみた結果が以下の表だ。

| ■金利に惑わされずトータルコストで比較しよう! ※2019年2月現在のソニー銀行の金利で計算 |

||

| 住宅ローン | 変動セレクト住宅ローン | |

| 金利 | 0.757% | 0.457% |

| 手数料 | 4.32万円 | 64.8万円 |

| 毎月返済額 | 9.4万円 | 8.9万円 |

| 総支払額 | 3359万円 | 3276万円 |

| どちらがお得? | ― | 83万円お得! |

「変動セレクト住宅ローン」の方が、手数料は60万円以上高いが、30年間のトータルコストで見ると、逆に83万円もお得になることがわかる。

今回の例では、より金利の低い「変動セレクト住宅ローン」の方がお得になったが、手数料次第では金利が高くても総支払額を抑えられるケースは充分にある。住宅ローンを選ぶ際に重視すべきなのは「金利」であることは間違いないが、住宅ローンにかかる「諸費用」、つまり手数料や保証料、団体信用保険料なども考慮しないといけないのだ。

住宅ローン借り換えクリニックでは、こうした比較を瞬時に行ってくれるシステムを開発。全国約20銀行+主要地銀の、500商品以上をカバーしており、主要な商品はすべておさえている。以下の画像は提案書の抜粋で、上位の商品だけを掲載しているが、実は500の商品を比較した上で最もお得だった商品だけを掲載している。

住宅ローン借り換えクリニックの提案書の一部

住宅ローン借り換えクリニックの提案書の一部「借り換えコンサルタントの中には単純に『表面金利(当初の金利)』が低いところへの借り換えを促したり、自社に紹介料が入る金融機関のみを勧めたり、という人もいるのが現実です。当クリニックでは、表面金利ではなくトータルコスト(=実質金利)の比較を徹底的に行っています。ここまでできるコンサルタントはほとんどいません」(淡河氏)

「表面金利」と「諸費用」を合わせた「トータルコスト」を計算することは、一般の個人では難しい。「トータルコスト」を基に本当にお得な住宅ローンを借りたいのであれば、住宅ローン借り換えクリニックで相談するのがいいだろう。借り換えで得しをした金額×11%(下限11万円、上限44万円、税込)という住宅ローン借り換えのコンサルティング料は、決して高くはないといえるだろう。

住宅ローン借り換えクリニックのメリット(3)

家計全体をチェックし、住宅ローンの安全性を分析

「借り換えなんて簡単。最も金利が低い『変動金利』に借り換えればいい」。借り換えを検討している人の中にはこう考える人もいるだろう。

2019年3月現在、変動金利は最も金利が低いネット銀行だと0.5%を切っており、先ほどの借り換え事例であれば、539万円よりもメリット額は増えるだろう。しかし変動金利はいつかは上昇する。その際、毎月の返済額も増加する。そこで家計全体をチェックして、借り手が返済額の増加に耐えられるかどうかも含めて試算してお国がいいのだが、こうした相談してくれるのが、住宅ローン借り換えクリニックなのだ。

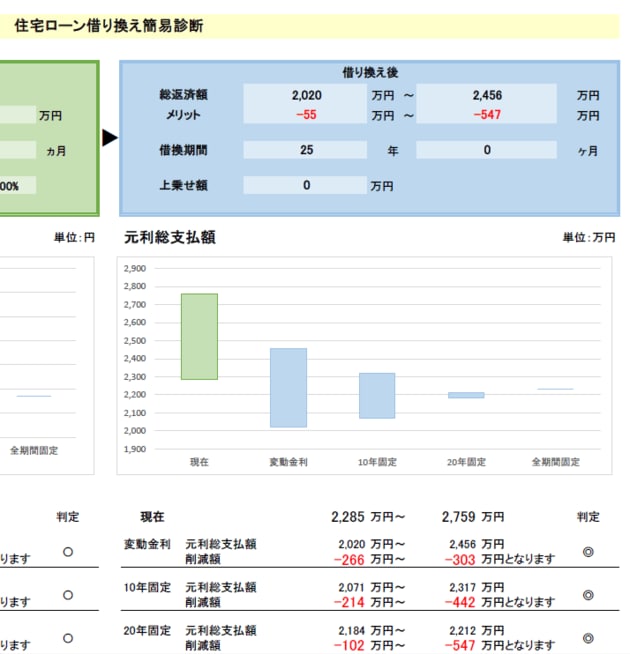

下記の画像を見てほしい。これは借り換えを検討している人に渡す提案書の一部だ。

住宅ローン借り換え位クリニックの提案書 (簡易診断)

住宅ローン借り換え位クリニックの提案書 (簡易診断)棒グラフになっているのが「元利総支払額」だ。現在(借り換え前)は、変動金利であるため、総支払額は2285万円~2759万円となる(店頭金利が最大5%まで上昇すると仮定している)。

そして500商品の中から選んだ最も有利な住宅ローンに借り換えたと試算すると、総支払額は、変動金利なら2020万円~2456万円(店頭金利が最大5%まで上昇すると仮定)となり、変動金利が今後も上昇しなかったとすれば266万円も借り換えメリットがあることが分かる。とはいえ金利が上昇すれば、総支払額は436万円も上昇する。毎月の支払いがギリギリという人にとって、このブレはかなりの痛手となるだろう。

「住宅ローンの種類には変動金利、5年固定、10年固定、全期間固定など様々な金利タイプがあります。住宅ローンのプロから見て、その金利種類を適切に選べている人は多くありません。金利上昇リスクを取ってよいのか、ダメなのか、それは住宅ローンの分析だけではわかりません。家計の状況、教育費や老後資金の貯蓄状況等を総合的に分析してはじめて答えが出せます」(淡河氏)

つまり、住宅ローン借り換えクリニックでは、家計全体をチェックして、住宅ローンの安全性分析を行っているのだ。借り換えは目的ではなく、あくまで住宅ローンの負担を軽くして、家計を助ける手段と考えている。そのため、相談時には家計の総合的な分析を行った上で、適切な住宅ローンの種類を選び、借り換え後の家計の指針もアドバイスしている。

借り換えをすることが目的ではなく、「長く幸せな住生活を送っていくこと」を目的としていると言っていいだろう。将来の金利上昇にも備えた借り換えをしたいのであれば、「住宅ローン借り換えクリニック」は有力な選択肢になる。

住宅ローン借り換えクリニックのメリット(4)

銀行の審査を知り尽くしているので、審査を通りやすい

住宅ローン借り換えクリニックでは、「審査」に関するアドバイスにも乗ってくれる。

例えば、夫婦が不動産を購入する際、主契約者の年収だけで購入できるかどうかを相談時にチェックする。各銀行は借り手には公開していない審査金利というものがあり、それを使って借入可能額を計算しているが、住宅ローン借り換えクリニックでは主要銀行の審査金利をすべて把握しており、かなりの制度で借入可能額を予想することができる。

もし、借入可能額が不足している場合は、妻を連帯保証人などにすることで年収を合算し、借入可能額をアップする事も提案している。

「実は妻を連帯保証人にする場合、銀行によってかなり対応が違います。妻の職業に関係なく年収をすべて加算してくれる銀行もあれば、妻の職業がアルバイトだと加算するのは『年収の半分』だけという銀行もあったりします。5000件以上の借り換え相談を受けてきたことで、こうした実務的なノウハウをたくさん保有しています」

また、審査が厳しいと言われる自営業者や、転職して勤務年数が浅い人や年収の低い人、定年を迎えた高齢者でも、借り換えを諦める必要はない。審査基準は銀行によって微妙に異なっており、住宅ローン借り換えクリニックでは、審査基準が低い銀行を把握しているので、審査に通る可能性を高めることができるのだ。

当初の借り入れ時よりも年収が下がってしまったという人も含めて、借り換えするためには様々なテクニックがある。ぜひプロに相談してみるといいだろう。

住宅ローン借り換えクリニックのメリット(5)

入力作業や必要書類集めも支援

住宅ローンの借り換えは簡単なようで、実際に申込みと煩雑な手間がかかる。10から20種類の書類作成が必要なほか、例えばウェブから仮申し込みする場合でも、画面から150項目ほど入力しなけらばならない。項目の意味を理解するだけでも一苦労だ。

また提出する書類を役所に取りにいかなければならいが、これがまた厄介だ。例えば、「住民税決定通知書」は市区町村役場に取りに行くが、「申告所得税の納税証明書」は管轄の税務署に取りに行かなければならないなど、思っている以上に複雑だ。

用語や手続きの複雑さから、申込みから融資実行までに、2、3カ月かかってしまう人は多く、借り換えとなるとその面倒くささから断念している人も多い。

そこで、住宅ローン借り換えクリニックでは、手取り足取り申込書類の書き方を指導したり、必要書類の取得を可能な限り代行したり、選ぶ金融機関次第では自宅にて申込書類の記載等をできるようにも手配するなど、面倒な手続きを支援している。

特に、少しでも金利の低い住宅ローンを借りたいのであれば、同時に複数の銀行で同時に審査を申込んでおき、審査をパスした中から条件の最もいいところを選ぶ事が欠かせない。住宅ローン借り換えクリニックならば、複数の銀行に申し込むという骨の折れる作業を手伝ってくれるので、きちんと借り換えを実行できるだろう。

住宅ローン借り換えの手続きが面倒くさいと感じる人には、うってつけのサービスだろう。

まとめ 「住宅ローン借り換えクリニック」でメリットを最大化しよう

以上、「住宅ローンのプロ」である「住宅ローン借り換えクリニック」のメリットを検証してきた。5つのメリットは、住宅ローンに詳しくない人一般の人では対応できないものが多く、借り換えメリット額を少しでもアップさせる要因になるろだう。

「住宅ローン借り換えクリニック」の5つのメリットとは?

(1)平均メリット額487万円の実績

(2)主要20銀行の500商品から比較できる!

(3)家計全体をチェックし、住宅ローンの安全性を分析

(4)銀行の審査を知り尽くしている

(5)入力作業や必要書類集めも支援

一般の人では自分に最適で、借り換えメリット額を最大化させる住宅ローンを選ぶことがいかに困難かは実感できただろう。また、「借り換えの手続きが面倒だ」と考えている人も、簡単に大きなメリットを得ることができる。住宅ローン選びに迷ったり、困難と感じたら、「住宅ローン借り換えクリニック」の利用を検討してもいいだろう。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。