住宅ローンの金利は、原則的に融資が実行される日の金利が適用される。すぐに入居できる物件なら、現在の「0%台」という超低金利が適用されることになるが、引き渡しが3年先といった物件になると、今の金利は適用されない可能性が高い。引き渡し日が先の物件を購入する際には、少なくとも1%程度の金利上昇に耐えられる資金計画が必要だ。(住宅ジャーナリスト・山下和之)

中古住宅や完成済み物件なら

超低金利で住宅ローンを利用できるが…

住宅ローンの金利は、融資を申し込んだ日ではなく、融資が実行される日の金利が適用される。ということは、物件の引き渡し時の金利が、実際に支払う住宅ローンの金利だ。

引き渡しがすぐなら問題はない。例えば、個人の売主の中古住宅の場合、通常は契約から3か月以内の引き渡しだし、あらかじめ不動産会社などが買い取ってリフォームしてから販売するリノベーションマンションなどは即入居が可能だ。

また、新築でも建売住宅はほとんどの場合完成後の販売だし、マンションでも最近は「完成済み」の物件が増えていて、広告などで「即入居可」などと表記されている。即入居可ということは、契約後ただちに引き渡しを受けることができ、抵当権設定・ローン正式契約・融資実行を短期間のうち進めることができる。

そうであれば、現在の超低金利が適用されることになり、変動金利型が0%台、全期間固定金利型でも1%台前半の低い金利で、住宅ローンを利用できる。

大規模新築マンションの引き渡しは

2年以上先になることもある

しかし、大規模な新築マンションなど引き渡しまでの期間が長い物件がある。

首都圏で話題になっている「HARUMI FLAG」は、オリンピック選手村として利用されたあとに、リフォームすることを前提に販売されている。当初は、引き渡しが2023年3月だと言われていたが、新型コロナウイルスの影響でオリンピック自体が延期となると、引き渡し時期がいつになるのか分からない。HARUMI FLAGのように極端でなくても、総戸数が1000戸を超える「ブランズタワー豊洲」は、2022年の引き渡しだ。

そうなると、住宅ローンを利用する人にとっては、2年先、3年先の金利が適用されるというリスクが発生する。

現在の経済環境を考えれば、2年、3年のうちに急激な金利上昇が発生するとは考えにくいが、最近でも2007年から2009年にかけて、固定期間選択型の3年固定を中心に金利が1.5%ほど上がっている。今後、そんな事態が絶対にないとは誰も言い切れないだろう。

【関連記事はこちら】>>都心湾岸フラッグシップマンション対決!「HARUMI FLAG(晴海フラッグ)」VS「ブランズタワー豊洲」

金利1%の差が総額約1,000万円の差になることも

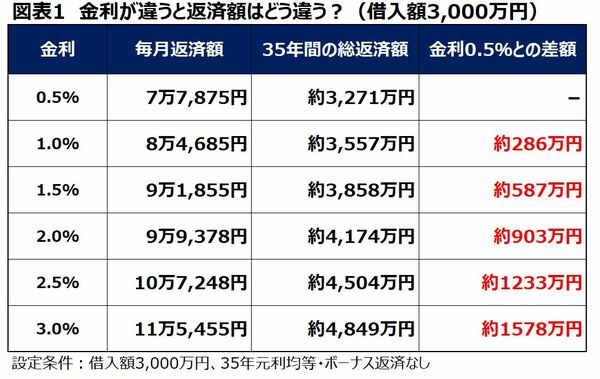

実際、金利が上がると返済負担がどう違ってくるのかを試算してみた。図表1は、借入額が3,000万円の場合だ。変動金利型を利用する場合で見てみよう。

2020年3月現在、変動金利だと0.5%前後の金利なので、あくまでも仮定として0.5%で住宅ローンが利用できるとすれば、3,000万円借り入れると毎月の返済額は7万円台後半。借り入れ後の金利が変わらないと仮定すると、35年間の総返済額は約3,271万円になる。

これから先、金利が1%上がって1.5%になった場合、毎月返済額は約9万円に増えて、総返済額は約3,858万円に増加する。毎月にして1万4,000円近い増額で、これが35年間変わらないとすれば総返済額が約587万円増える。

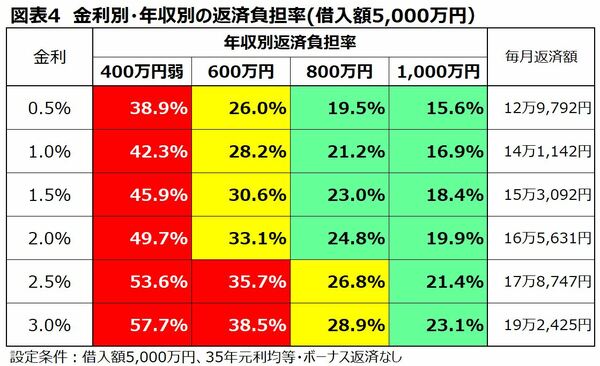

金利差の影響は、借入額が大きいほど顕著になる。図表2は借入額5,000万円のケースだ。

借入額が5,000万円だと、金利0.5%と1.5%の差は毎月にして2万3,000円近くになり、35年の総返済額の差は約979万円に達する。

年収に占める年間返済額を

「25%以内」に抑えるのが安心

引き渡しまでの期間が長いメガマンションなどを買うときには、念のために、金利が1.0%程度上がっても返済に問題はないかどうかを確認した上で、契約するようにしたほうがいいだろう。

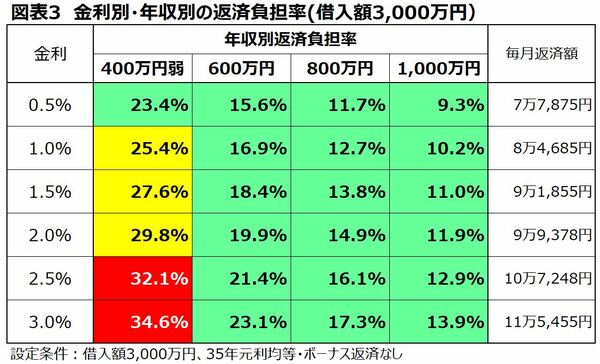

参考までに図表3、4に、金利別・年収別の返済負担率を試算した。

返済負担率というのは、年収に占める年間返済額の割合のことで、フラット35の審査においては、年収400万円未満だと30%まで、400万円以上であれば35%までというのが上限になっている。ただ、年収数百万円で35%まで借りると家計が厳しくなるので、25%までに抑えておくのが安心というのが一般的な考え方だ。

一覧表の赤く塗りつぶした部分は返済負担率35%(年収400万円未満の場合は30%)を超えて、融資が不可能な範囲で、黄色い部分は25%超の、融資は可能ながら、無理は禁物といったやや危険なゾーンであり、緑の部分がまずまず安心なゾーンということになる。

金利上昇で融資を受けられなくなることもある

売買契約、融資申し込みの時点から、金利が1%上がると、このゾーンが変わってしまうことがある。

たとえば、図表3の年収400万円弱で、3,000万円を借りる場合、変動金利型などを利用して金利0.5%なら返済負担率23.4%の安全なゾーンだが、1.5%になると返済負担率27.6%の少し危険なラインに入ってしまう。

また、年収600万円で5,000万円を借りる場合、全期間固定金利型で金利1.5%なら、返済負担率は30.6%とやや危険ながら融資は可能だが、金利が1.0%上がって2.5%になると、返済負担率35.7%と融資不可のレッドゾーンに入ってしまう。融資が受けられなくなるわけだ。

通常、新築マンションは引き渡しの1カ月ほど前に内覧会があって、そのときに、住宅ローン契約の手続きが行われる。その段階で金利が上がっていると、当初予定していたローンの利用が難しくなって、借入額の減額を迫られる可能性が出てくる。

そうなると自己資金を予定より多く入れないと買えなくなるわけだが、それができないと、契約を白紙に戻さざるを得ないことになる。そんなリスクを避けるためにも、現在の超低金利で試算して、返済負担率25%以下になるように計画しておいた方がいいだろう。

住宅ローンの減額や、

融資不可と言われる可能性も無視できない

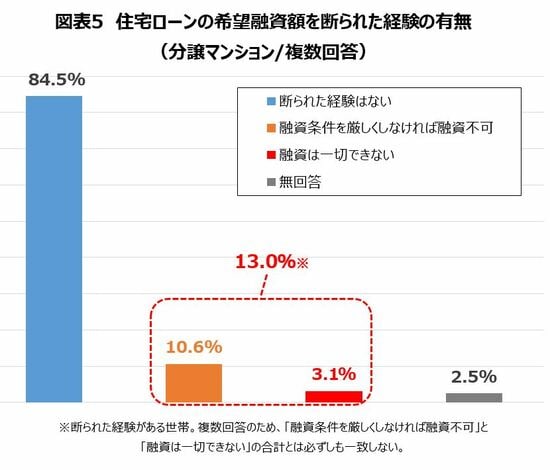

図表5は、分譲マンションを買った人たちの中で、住宅ローンを断られたり、減額を迫られた人たちがどれくらいいるのかを示している。

2019年度の実績で、「断られた経験はない」が84.5%、「融資条件を厳しくしなければ融資不可」、「融資は一切できない」と言われた経験のある人は13.0%だ。

希望融資額を断られている人が1割以上もおり、あまり安心はできない。

2019年度は金利が超低金利で落ち着いていた時期だから、この程度で済んでいるが、仮に金利が上がった場合には、この割合がもっと多くなる可能性が高い。ちなみに、分譲戸建て住宅を買った人も、やはり13.3%の人が断られた経験を持っている。

あまり慎重になり過ぎて、せっかくの購入チャンスを逸してしまうのはどうかと思うが、引き渡しまでの期間が長い物件を買うときには、少なくとも、申し込み時の金利だけではなく、金利が1%、2%上がった場合の返済額も試算して、それで家計に問題がないかどうかを確認しておきたい。

それぐらいの慎重な姿勢があれば、借り入れ後の返済も順調に進むのではないだろうか。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。