住宅ローンを借りる際に必ず入る、団体信用生命保険とはどんなものか、分かりやすく紹介しよう。団体信用生命保険(団信)は、借り入れ後に借り手が死亡などした場合、保険会社から保険金が支払われて住宅ローン残高はゼロになる保険だ。最近はそれに加えて、特約として「がん保障」「3大疾病保障」「全疾病保障」などを付けられる住宅ローンも増えている。(住宅ジャーナリスト・山下和之)

通常の団信は、死亡・高度障害を保障

団信とは、団体信用生命保険(団信)のこと。ほとんどの民間の住宅ローンでは、借入時に団信への加入が義務になっている。原則的に団信に加入しない、加入できない場合には、住宅ローンを利用できない仕組みだ。保険料は金利の中に含まれていることが多いため、知らないうちに支払っている。

団信付きの住宅ローンを利用していれば、借り入れ後に加入者が死亡したり、高度障害に陥ったときには、保険会社からローンを利用している金融機関に保険金が下りて、住宅ローン残高はゼロになる。不幸なことではあるが、家族には住宅ローンの返済が不要なマイホームが残るので、生活を維持しやすくなるはずだ。

ただし、これは亡くなったり、高度障害と認定されたりした場合だけが対象だ。がんなどにかかって手術が必要になり、入院、長期のリハビリなどが必要になっても、「高度障害」と認定されない限り、住宅ローンの返済は続く。

一定期間後には職場復帰できたとしても、それまで通りの収入は得られないかもしれないし、仕事を続けることが難しい場合も少なくないだろう。たとえば、日本人の2人に1人がかかるといわれる「がん」がその代表格だ。

がんの5年生存率は、68.6%と高い

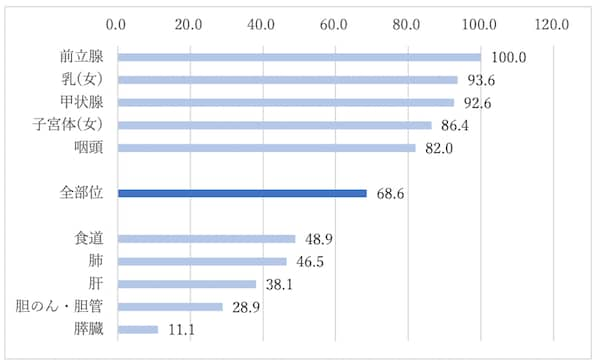

がんは日本人の死因のトップだが、いまではかつてほど死亡率の高い病気ではなくなりつつある。図表1をご覧いただきたい。

図表1:がんの5年生存率

国立がんセンターの調査では、がんの手術を受けてから5年後の生存率は平均で68.6%に達しており、前立腺がんのようにほぼ100%の生存率となったがんもある。反対に、膵臓(すいぞう)がんのように5年生存率が11.1%と難しいがんもあるが、それでも助かる確率は年々上昇している。

しかし、助かったからといって喜んでばかりはいられない。その後の生活をどうするのか、深刻な問題だし、住宅ローンの返済が続くとなると、いっそう生活は厳しくなる。

そこで、注目しておきたいのが、住宅ローンの「特約」だ。通常の一般団信は死亡、高度障害に陥ったケースだけを保障しているが、「がん保障団信」などの特約をつければ、様々な病気になった場合でなくても、住宅ローン残高がゼロにできるのだ。

人気が高い、「がん保障」「3大疾病保障」

住宅ローンの団体信用生命保険(団信)の特約(オプション)については、最近ではさまざまなタイプが登場している。住宅ローン金利が0%台の超低金利になって、金利引き下げ競争は限界に達している。そこで、付加価値を付けて他のローンとの差別化を図るために、団信の特約に力をいれる金融機関が増えているといわれる。

図表2は、どんな特約があるのか、概要を整理したものだ。

一般団信は、通常はこれに加入できないと住宅ローンそのものを借り入れることができない。その代わり、保険料は金利に含まれているので、利用者が別途保険料を負担する必要はない。

健康状態などの関係で、一般団信に加入できない場合には、「ワイド団信」を利用できる金融機関もある。金利0.3%程度の上乗せになるが、一般の団信には加入できない病歴がある人でも、ワイド団信ならOKになるケースがある。

住宅金融支援機構の【フラット35】は、加入が義務ではないので、そちらを利用する手もある。【フラット35】の店頭表示金利は民間ローンと同様に、団信保険料を含めた金利が表示されているが、団信に加入しない場合には、店頭表示金利から0.20%金利が低くなる。

また、人気が高いのは「がん」を対象とした特約だ。急性心筋梗塞、脳卒中を加えた「3大疾病保障」、さらに高血圧、糖尿病、腎疾患、肝疾患、慢性膵炎の生活習慣病を加えた「7大疾病保障」、「8大疾病保障」などがあり、最近では、すべての病気・ケガが対象の「全疾病保障」にまで広がっている。

それぞれに保障の範囲が異なり、上乗せされる金利も違っているので、年齢や健康状態と返済負担などのバランスを考えながら、どの特約を付けるのがいいのかを考えておく必要がある。

図表2:民間ローンの団信の種類と概要

団信は、途中からは加入不可

注意したいのは、加入時に団信の特約に加入すると、その後は原則的に変更ができないし、そもそも当初に特約に加入しておかないと、途中から加入することはできないこと。先々のことも考えながら、家族でよく話し合っておくのがいいだろう。

ただ、借り入れ後、どうしても途中で加入したいということになれば、他の金融機関の住宅ローンに借り換えて加入する方法もある。しかし、借り換えには各種の費用がかかるため、金利がよほど低くならないとメリットはないので、安易に考えないほうがいいだろう。であれば、住宅ローンの団信特約以外の一般のがん保険、医療保険などに加入するほうが安くつくかもしれない。

金融機関によって、上乗せ金利が違う

保険料(金利上乗せなど)は金融機関によって異なる。

がんに急性心筋梗塞、脳卒中を加えた3大疾病保障、さらに高血圧、糖尿病、腎疾患、肝疾患、慢性膵炎などの生活習慣病を加えた7大疾病保障、8大疾病保障については、メガバンクをはじめ多くの金融機関が実施しているが、保障の範囲などは金融機関によって微妙に異なることがあり、金利0.3%程度の上乗せになることが多いようだ。

そもそもの住宅ローン金利が金融機関によって異なっている上に、特約による保障内容と、金利上乗せ幅の違いもある。トータルにチェックして加入の有無を検討すべきだろう。

なお、最近は金利上乗せ不要で保障(特約)をつけている銀行もある。

ソニー銀行、auじぶん銀行などは、がんと診断されると、住宅ローン残高が半分になる「がん50%保障」を無料で付帯している。「がん100%保障」ではないものの、他の銀行では「がん50%保障」を付帯するのに金利上乗せ0.1%程度が必要なので、それだけおとくな住宅ローンと言える。

なお、がん50%保障を無料付帯している銀行の多くは、金利上乗せ0.1%で、「がん100%保障」にグレードアップできるので、検討してもいいだろう。

【関連記事はこちら】>>「団体信用生命保険」徹底比較!住宅ローンでおすすめの団信は?

共働き向け団信もある、フラット35

団体信用生命保険(団信)を検討する際にもうひとつ注目しておきたいのが、住宅金融支援機構が民間機関と提携して実施している住宅ローン【フラット35】だ。

図表3のように機構の団信には3つの種類がある。

「新機構団信」は、金利の上乗せがなく、死亡または身体障害と認定された場合に保険金が下りる。民間の銀行の団信よりは若干、保障範囲が広い。

次に、住宅金融支援機構の団信で特徴的なのは、夫婦で加入できる「デュエット」がある点。民間の団信では共働きで夫婦が連帯債務者になった場合には、夫婦のどちらかが亡くなったときには、原則的に住宅ローン残高は半分にしかならないが、住宅金融支援機構の「デュエット」に加入していれば、夫婦どちらかがなくなったときには、残高がゼロになる。金利0.18%の上乗せで2人分の保障になるのだから、安心感が高まりそうだ。

「新3大疾病付機構団信」は民間の3大疾病保障に相当する制度だが、介護保険制度の要介護認定2~5と認定されたときにも保険金が支払われることになっている点が民間ローンに比べてメリットが大きい。脳卒中、急性心筋梗塞については、手術を受けただけでも保険金が下りるので、支払いの範囲が広めだ。

以上のように、住宅ローンを利用するときには、団信と特約制度までじっくりと検討、自分たちにふさわしい団信プランを選択していただきたいものだ。

図表3:フラット35の団信プラン

・介護保険制度の要介護2~5に認定されたとき、または保険会社所定の要介護状態に該当したとき、保険金が支払われて残高がゼロになる

【関連記事はこちら】>>「団体信用生命保険」徹底比較!住宅ローンでおすすめの団信は?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。