共有名義でマイホームを取得すれば、共有名義の名義人それぞれが住宅ローン減税の適用を受けることができるなどのメリットがある。しかし、だからといってむやみに共有名義にすると、贈与税の対象になることもある。共有のメリット・デメリットを理解した上で、正しく登記しないと、「こんなはずでは⋯」ということにもなりかねないので注意が必要なのだ。(住宅ジャーナリスト・山下和之)

不動産の共有名義の持分比率は、出資額に応じて登記する

マイホームを買ったとき、その買った土地や建物が自分のものであることを法律的に明確にするためには、不動産登記を行う必要がある。その登記にあたっては、誰がいくら出したかに応じて持分を決めて登記しないと、贈与税の対象になることがある。

たとえば、5000万円の家を買う場合、図表1のケース①ように、夫婦共働きで、頭金や住宅ローンも同額ずつ負担する場合、夫2500万円、妻2500万円の持分比率1対1の割合で登記する。これを夫や妻の単独名義にすると、夫から妻へ、あるいは妻から夫へ2500万円分の贈与があったとみなされて、贈与税の対象にされてしまう。

もちろん、図表1のケース②のように、すべてを夫か妻が一人で負担する場合には、出した人の単独名義にする。それを、共有にしたほうがなにかと得だからと共有名義にすると、やはり贈与税の対象になる。

【図表1】共有名義の持分の登記例

夫婦だけではなく親子の間でも考え方は同じ

また、共働きではないけれど、妻が独身時代に貯めていた預貯金を頭金に充てたり、妻の両親から妻が贈与を受けたお金を頭金に回す場合には、その金額分は妻の名義にしないと、今度は妻から夫に贈与があったとみなされることになる。それが図表1のケース③だ。

これは、夫婦の間であろうと、親子の間であろうと同じことで、また、2人以上、3人、4人の場合も考え方は同じだ。

ただ、親子間であれば将来の相続を考えて、「住宅取得等資金贈与」の特例における非課税枠を利用し、一定額を子どもに贈与しておけば、将来の相続税の節税につながる。夫婦で共有名義にして、住宅ローン減税などのメリットを享受しながら、親子間では贈与を利用して子どもの持分を多くしておけば、相続税でも得になるので、一石二鳥になる。

メリット①:共有名義人それぞれが住宅ローン減税を利用できる

マイホームを共有名義にするメリットの1つ目として、図表2にあるように、「住宅ローン減税制度」を共有名義人それぞれが利用できる点が挙げられる。特に、多額の住宅ローンを組んで高額物件を購入する場合にメリットが大きくなる。

【図表2】共有名義のメリット・デメリット

・住宅ローン減税を共有名義人それぞれで享受できる

・相続が発生した場合、夫婦どちらかの持分は課税対象にならないので節税できる

・売却するときに利益が出ても、居住用財産の3000万円特別控除を夫婦ともに利用できる

・「すまい給付金」を共有名義人それぞれで受給できる

【デメリット】

・売却時には共有名義人全員の同意が必要になる

・離婚時の財産分与でトラブルが起こる可能性がある

・相続によって共有者が増加して権利が複雑になる

・登記費用や住宅ローン借入時の諸費用が人数分かかるので諸費用負担が重くなる

住宅ローン減税とは

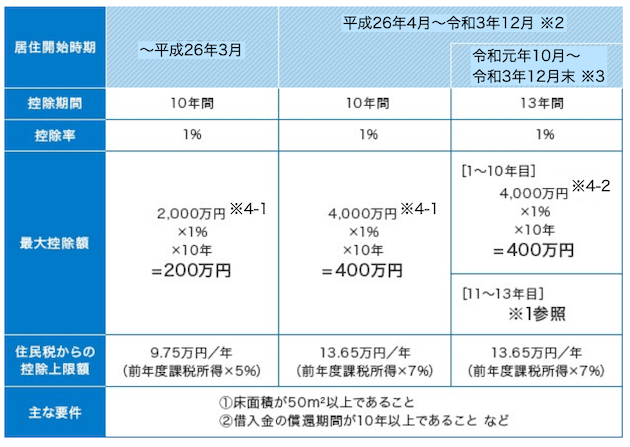

住宅ローンを借入れてマイホームを購入する場合に、住宅取得者の金利負担軽減を図るための制度が住宅ローン減税。控除期間は最大13年間で、控除率は以下のようになる。

- ・新築住宅を消費税10%で買った場合、一般の住宅だと当初10年間は年末の住宅ローン残高の1%を控除(上限4000万円)

- ・11年目~13年目は、年末ローン残高の1%、または物件価格の2%の3分の1のどちらか少ない金額が控除

また、住宅ローン減税の控除額は居住開始時期によって異なる。それぞれの計算方法は、図表3の計算方法で求めることができる。

【図表3】居住開始時期別の住宅ローン控除額の計算方法は?

①住宅ローン残高又は住宅の取得対価(上限4,000万円※4-2)のうちいずれか少ない方の金額の1%

②建物の取得価格(上限4,000万円※4-2)の2%÷3

※3 消費税率10%が適用される住宅の取得をした場合

※4 新築・未使用の長期優良住宅および低炭素住宅の場合、(※4-1)上限3,000万円、(※4-2)上限5,000万円まで

出典:「国土交通省 すまい給付金」をもとに編集部で一部加筆

13年間で200万円近くお得になる可能性もある

たとえば、令和2年に6000万円を借り入れて、年末の住宅ローン残高が5900万円の場合、単独名義と共有名義では以下のようになる。

一般住宅のローン減税の年間限度額は、年末ローン残高4000万円までの1%で、

⇒「4000万円×1%=40万円」が控除額となる。

【共有名義の場合】

持分比率5対5(夫:3000万円、妻:3000万円)で年末ローン残高が2950万円ずつとすると、それぞれが1%の控除を受けられるので、

⇒「2950万円×1%=29.5万円」、控除額は夫婦合わせて59万円

共有名義にすると19万円得する!

住宅ローン減税の控除額は、年末ローン残高の減少に応じて年々減っていくが、それでも消費税10%で取得すれば、13年間控除が続くのでメリットは大きい。借入額にもよるが、控除期間13年間で200万円近く得することもあるだろう。

なお、控除期間が13年になるのは、2020年12月末までに入居した人に限られる。ただし、新型コロナウイルス感染症の影響を考慮して、注文住宅は2020年9月末までに、分譲住宅は2020年11月末までに契約した場合、入居期限が1年延びて2021年12月末までになっている。

【関連記事はこちら】>>住宅ローン控除で税金はいくらお得になる? 年収別・借入額別に控除額を計算してみよう

メリット②:すまい給付金の給付額も、共有名義なら多くなる可能性あり

消費税が10%になったときに創設された「すまい給付金」制度も、共有名義なら、共有名義人がそれぞれに給付金の適用を受けることができる。

新築住宅の場合、消費税10%で買った住宅に、2021年12月末までに入居することが条件で、給付額は年収の目安に応じて図表4のようになっている。

たとえば、年収600万円の夫一人の単独名義だと、給付額は30万円だが、夫の年収が600万円、妻が400万円で、持分比率が3対2の共有名義だと次のようになる。

共有名義の持分比率は5分の3

年収600万円の基礎給付額は30万円

⇒30万円の5分の3で給付額は18万円

【妻】

共有名義の持分比率は5分の2

年収400万円の基礎給付額は50万円

⇒50万円の5分の2で給付額は20万円

【夫婦合計】

夫18万円、妻20万円で合計38万円

共有名義にすると8万円得する!

【図表4】消費税10%で買った場合の「すまい給付金」の給付額

出典:すまい給付金事務局ホームページから

メリット③:売却時、共有名義人数分の3000万円特別控除を利用できる

さらに、共有名義のメリットとして、マイホームの売却時に利益が出たとき、利益の3000万円までが非課税になる「居住用財産の3000万円特別控除」制度がある。共有名義なら、この3000万円特別控除の適用を名義人数分、受けられるようになる。

不動産を売却して利益が出れば、当然、不動産譲渡所得として所得税・住民税がかかる。マイホームの場合には、一般の不動産に比べて優遇されているものの、10年以上の保有期間でも、6000万円以下の部分の税率は所得税が10.21%、住民税4%の合計14.21%になる。

最近は、都心だと譲渡所得が3000万円から4000万円になるという人もいるので、4000万円の譲渡所得があれば、税額は「4000万円×14.21%=568.4万円」の計算になる。

3000万円特別控除は、住宅ローン減税との選択制に

通常、譲渡所得4000万円で税額が568万円のところ、3000万円特別控除の適用を受けた場合、単独名義と共有名義の税額は以下のようになる。

4000万円のうち3000万円が非課税になるため、

1000万円×14.21%=142.1万円

【夫婦共有名義の住宅を売却】

4000万円のうち3000万円が名義人数分非課税になる

⇒3000万円×2人=6000万円まで非課税なので、税額はゼロ

共有名義にすると、売却時に142.1万円も得する!

ただし、この3000万円特別控除は、前述の住宅ローン減税との選択制なので、どちらを利用したほうが得なのか、事前にシミュレーションして選択しないと損をすることになるので注意したい。

デメリット①:売却時や離婚時などにトラブルのもとになることも

ただし、不動産の共有名義はメリットばかりではない。図表2に挙げたようなデメリットもあるので、その点を承知しておかないと、後悔することになりかねない。

たとえば、将来、売却が必要になったとき、共有名義だと名義人全員の同意が必要だ。関係が良好な夫婦や親子などであれば問題はないだろうが、悪化していると売却に反対されて売れないといった事態に陥る。

夫婦共有名義で、関係が悪化して離婚となった場合、離婚後にはどちらかの名義に一本化する必要があるが、財産分与によって名義を変更するときには、夫婦間の協議が合意に達していなければならない。どちらかが協議に合意しないと裁判所で解決する必要が出てきて、けっこう面倒な事態になる。

デメリット②:相続時に権利関係が複雑になってしまうこともある

また、共有名義で相続が発生すると、名義人が増えて権利関係が複雑になることも想定される。

夫婦に子どもが2人いる場合。夫が亡くなると、法廷相続人は妻と2人の子どもの3人になる。法廷相続割合では妻が2分の1、2人の子どもが4分の1ずつ相続することになり、相続が続くと、共有名義人がどんどん増えていく可能性があり、売却や土地の有効活用などの合意を得にくくなってしまうことが少なくない。

身内の間だし、金額も億単位というわけではないので、そんなにもめることはないだろうと思っていても、実は相続を巡る裁判では、身内間の数百万円から1000万円前後の争いが大半を占めている。それこそ、相続が“争族”になって、人間関係を破壊することになりかねないので、注意しておきたい点だ。

【関連記事はこちら】>>相続した共有名義の土地を処分したいが、全員同意が必要なんて…。 「共有権解消」の現状と今後を解説

そのほか、共有名義にすることで、人数分の登記費用がかかるため、諸費用がかさむデメリットもある。このように、マイホームを共有名義で取得する際は、それぞれのメリット・デメリットをよく理解した上で、共有持分の割合を決めるようにしたい。

【関連記事はこちら】>>住宅ローン控除を最大化する新常識を公開! 金利0.7%以下なら、税金の戻りの方が多くなり、住宅ローンが「打ち出の小槌」に生まれ変わる

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。