住宅ローンの変動金利は、銀行が住宅ローン残高を積み上げるため、営業戦略として金利優遇をしています。そのため営業戦略が変わった途端、変動金利を最大で0.95%~1.10%程度上昇させると予想します。それもかなり早期に上昇する可能性があります。過去の基準金利や、短期プライムレートなどから、銀行の営業戦略を読み解きましょう。(住宅ローンアドバイザー・淡河範明)

住宅ローン金利の変動金利の構造を把握する

住宅ローン金利を要素に分解する

住宅ローンの金利は、過去は横並びで決まっていましたが、金利の自由化が進み、各銀行がそれぞれ独自に金利を設定するようになりました。その金利は、「基準金利+プレミアム」という構造になっていると考えられます。

いろいろな書籍や記事で、「変動金利の基準は短期プライムレート」と記述されているのを見たことがあると思います。これは、多くの銀行で当てはまるのですが、もう少し正確に言うと次のようになります。

変動金利=「短期プライムレート」+「プレミアム」

この変動金利は、「店頭基準金利」を指し、以下、変動金利(基準金利)とします。実際に融資される金利は「変動金利(適用金利)」といい、この変動金利(基準金利)から、優遇金利(一種の割引のようなもの)を引いたものです。

住宅ローンのプレミアムとはなにか?

住宅ローンの「プレミアム」とは、住宅ローンの粗利(経費なども含まれた利益で、売り上げから原価を引いたものに相当する)のようなものです。

その内容は、住宅ローンのシステム、店舗、営業活動などの経費、銀行が負担している団信保険料、個人の破綻の可能性である信用リスクのプレミアム、早期償還リスクに対するプレミアム、住宅ローン取引で確保したい収益などで、これらを合算したものです。このプレミアムを、以下「P2」と表現します。

短期プライムレートとはなにか?

前述の「短期プライムレート」とは、法人向けの融資の金利の一つです。この短期プライムレートも金利なので、「基準金利+プレミアム」に分解することができます。

短期プライムレートにおける「基準金利」は、市場調達金利です。銀行は、預金などで資金を調達して、融資をしているのです。市場調達金利は、いわば原価にあたります。

短期プライムレートの「プレミアム」とは、法人融資の粗利のようなものです。システム、店舗、営業活動などの経費、信用リスクのプレミアム、早期償還リスクに対するプレミアム、確保したい収益などを合算したものとなります。これを、以下「P1」と表現します。

つまり、住宅ローンの金利は、以下のような構造になっています。

変動金利=「調達金利」+「P1」+「P2」

三菱UFJ銀行の変動金利(基準金利)を分解

具体的に三菱UFJ銀行の変動金利の店頭基準金利(以下、「変動金利(基準金利)」と記載)を例にとって見てみましょう。

同行の2021年3月期のディスクロージャー誌上では、各数値は以下のようになっています。

・市場調達金利 0%

・短期プライムレート 1.475%(2021年3月)

・変動金利(基準金利) 2.475%

以上の数値から、P1、P2が計算できます。

・P1=1.475%-0%=1.475%

・P2=2.475%-1.475%=1.000%

住宅ローンの変動金利(基準金利)は、以上のように、もともとプレミアムが2種類も乗っていてかなり金利が高くなっているため、値下げ余地があるように見受けられます。

市場調達金利の水準は?

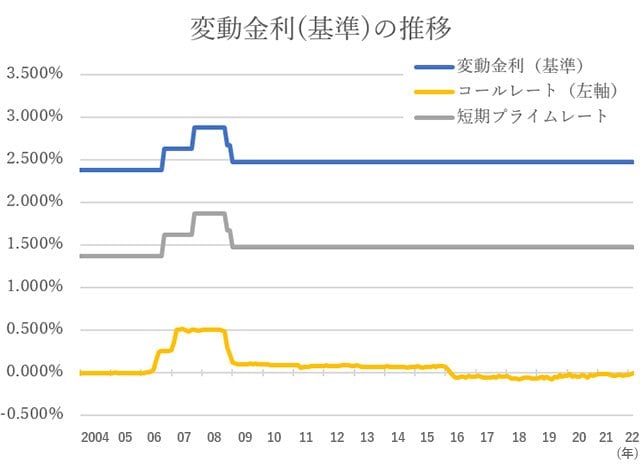

では、金利がどう推移しているのかを見ていきましょう。

まず、市場調達金利の推移を見てみます。

各銀行の調達金利は、それぞれ異なります。資金調達のメインは預金であり、不足資金はコール市場等で金融市場から調達するのが一般的ですが、ここでは、わかりやすく無担保コールレート(翌日物)を調達金利とみなすことにします。

グラフをみればわかる通り、無担保コールレート(翌日物)と、短期プライムレート、変動金利(基準金利)は、ほぼ連動しているといってよいでしょう。わずかな違いとして、2016年のマイナス金利以降は、無担保コールレートがマイナス金利に突入したが、短期プライムレートなどは変化していない点くらいです。

現在の変動金利の低さは、銀行の経営判断

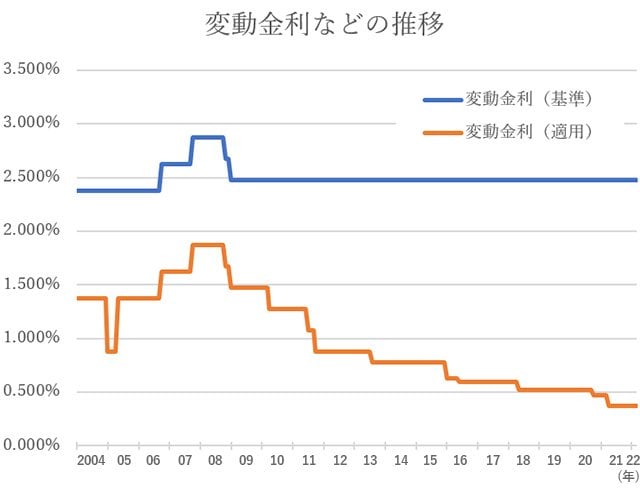

次に、「変動金利(基準金利)」と、実際の融資金利である「変動金利(適用金利)」の推移を見てみましょう。

繰り返しますが、変動金利(適用金利)とは、変動金利(基準金利)から優遇金利(割引のようなもの)を差し引いた、実際に取引で適用される金利です。優遇は、各銀行が独自に決めています。

グラフをみれば、変動金利(基準金利)は、無担保コールレート(翌日物)と連動しており、つまり日銀の金融政策に連動しています。一方で、変動金利(適用)は、金融政策の影響以外の要因で変化していると分かります。優遇金利が徐々に拡大しているのです。

これまでの構造分析をもとに、実際の金利をあてはめてみると、次のような関係となっていることがわかります。

変動金利(適用金利)

=変動金利(基準金利)-優遇金利

=調達金利+P1+P2-優遇金利

=0%+(1.475%+1%)-2.1%

=0.375%

プレミアムの全体(P1とP2の合計)は、2.475%で、それに対する優遇金利が2.1%です。各銀行は、原価割れで融資を行うことはできないので、プレミアムの範囲内で優遇の水準を決定していると考えられます。ただし、優遇金利による割引で、プレミアムはほとんどなくなっています。

プレミアムの範囲内で優遇金利を収めてはいるものの、収益確保もギリギリと思えるくらいに大胆な割引をしているのは、銀行の経営的な判断でしょう。

現在の銀行のポートフォリオにおいて、住宅ローンの超低金利の資産を積み上げることは、期間収益にはほとんど貢献しないだけでなく、将来の金利上昇時には資金効率の悪いお荷物となりかねないことを理解しているはずなので、経営上の判断であると確信しています。

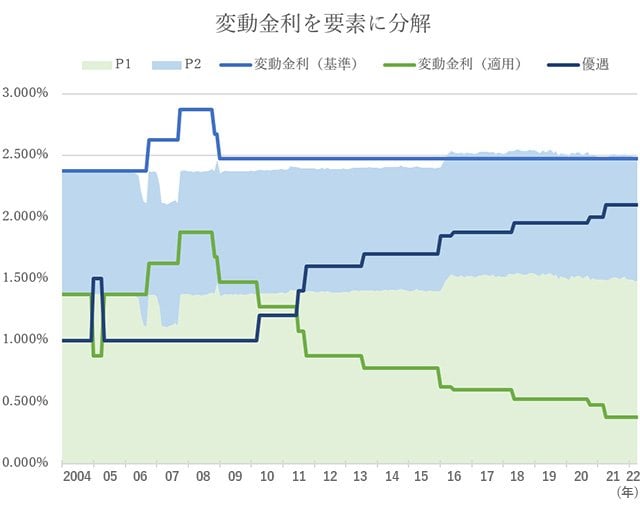

営業政策の転換点は2010年

こうした経営判断はいつ行われたのでしょうか。

次のグラフを見ると、2010年3月に大きな営業政策の転換があったことがわかります。

それ以前は、企業向け融資の指標である「短期プライムレート」が金利をコントロールする中心だったのですが、それ以降は、「優遇金利」をコントロールすることに変更した、ということです。

2010年3月以前は、優遇金利はP2と同じ水準の▲1%で、1.475%を粗利として確保すればよいという営業戦略だったのでしょう。

しかし、無担保コールレートが再びゼロ金利となり、これ以上金利が下がらない状態になったため、短期プライムレートを変更することをあきらめ、優遇金利を変えることで、変動金利(適用金利)をさらに引き下げることにしました。

この転換で、企業向け融資の指標である「短期プライムレート」と同じ水準であった変動金利(適用金利)を、独立して引き下げたのです。その意図と効果の分析はここでは触れませんが、「住宅ローンに金利革命が起こった」と言ってよいほどの変化が起きました。個人用の金利が、法人のための最優遇金利よりも低い金利となる、という異常事態が発生したのです。

金利の引き下げは、取引拡大のためにすることが多いです。住宅ローン取引の拡大方針を各銀行が打ち出し、これまでの常識を覆すような金利の引き下げを競争して行っていることから、営業戦略で金利を下げていると考えざるを得ません。

また、2010年までは金融政策の変更が何度かありましたが、優遇金利の水準はほぼ変わらなかったことから、金融政策の影響は全くなかったと言えます。

優遇金利が拡大してきた

2010年4月から優遇幅の拡大が始まり、すぐに▲1.7%まで拡大しました。これは営業戦略による値下げだと考えられます。

さらに、2016年の日銀の異次元緩和策導入を機に、優遇金利が▲1.85%まで拡大しました。これは、もしかすると金融政策に忖度(そんたく)して下げたのかもしれません。

しかし2016年6月以降さらに優遇幅は再拡大し、現在では優遇金利が▲2.1%まで広がっていますが、この間、金融政策において短期金利に対するものに特段の変化はないため、営業戦略で広がったと考えられます。

つまり、優遇幅は▲1%から▲2.1%に拡大していて、そのうち、日銀への忖度かもしれないのが▲0.15%入っています。

↓↓↓実質金利で132銀行の金利を比較↓↓↓

変動金利ランキングはこちら >>変動金利引き下げは、有効な営業戦略

住宅ローン残高を増やすために、変動金利(適用金利)を下げるのが営業戦略として有効であったことも変動金利の低さにつながったと考えられます。

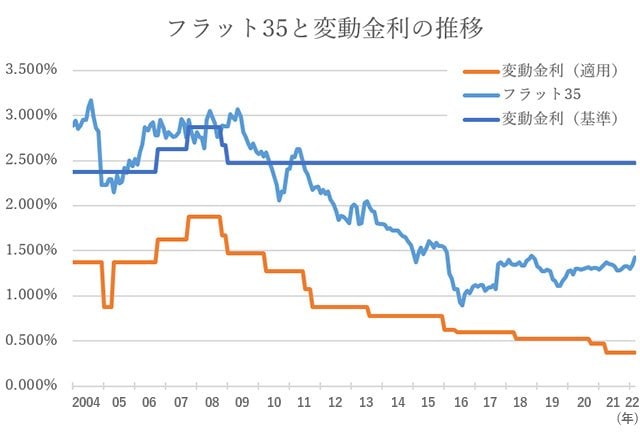

住宅金融支援機構の調査を見ると、住宅ローンを選択する時に最も重視するのが「金利が安いこと」としている人が最も多く、実際に住宅ローンの新規の契約は半分以上の方が変動金利を選択しています。そのため、変動金利(適用金利)を下げることが、住宅ローンの取引を増やす最も確実な方法だったと考えられます。そうしなければ、全期間固定商品のフラット35に顧客が流れてしまいます。

また、グラフの通り、フラット35の金利が急低下しているのに、変動金利に割安感がなければ、変動金利を選択する人がいなくなってしまいます。フラット35に追われるように、変動金利(適用金利)の金利を下げてきたのではないか、と思われます。

変動金利(適用金利)とフラット35は、相関係数0.930と強い正の相関がみられ、ほぼ連動しているといってもいいでしょう。

変動金利が上昇するタイミングは近い?

新規借入は、国債金利上昇がターニングポイント

銀行は住宅ローンの取引を拡大するため、▲1.95%~▲2.1%の優遇を行っています。これは、住宅ローン取引を積み上げることが目的でした。

では、銀行が住宅ローンの残高を十分に積み上げたと判断したり、別の資金運用先に変更することを決めたりしたら、どうなるでしょうか。

おそらく優遇水準を縮小していくことになります。つまり、変動金利(適用金利)を引き上げます。2010年以前の状況に戻るということです。そしてその金利上昇幅は、最大で0.95%~1.10%程度と予想します。

銀行は、超低金利のために資金運用難となっていて、やむを得ず住宅ローンを選んでいるという側面があります。しかし、現在のように日米の金利差が拡大している中で、長期国債の金利が上昇するリスクが高まっています。

現在の10年国債の利回りは0.2%程度(2022年4月現在)で、変動金利(適用金利)よりも低いのですが、もし国債金利が0.5%以上と住宅ローンの変動金利を上回るようになれば、運用先を住宅ローンから長期国債にシフトする可能性が出てきます。その時、営業戦略の変更のタイミングになるかもしれません。

このような営業戦略の変更により、変動金利(適用金利)の金利上昇のデメリットを被るのは、その時点で新規に住宅を購入し、住宅ローンを利用しようとしている人です。

すでに借りている人の金利上昇はまだ先

すでに住宅ローンを借りた人にとっては、金利上昇はもう少し先の話となるでしょう。

というのも、銀行の営業戦略の変更があっても、変動金利(基準金利)は、金融政策が変更されない限りは変更されない可能性が高いからです。

現在のところ、日銀は金融緩和策を堅持すると明言しているので、変動金利(基準金利)は当面変化しないでしょう。

新たに借りる人の変動金利(適用金利)が上昇したとしても、変動金利(基準金利)が変化しなければ、これまでに変動金利を選択したという人にとって、適用金利の上昇は起きません。借りた人の優遇金利は後から変更はできないからです。

↓↓↓実質金利で132銀行の金利を比較↓↓↓

変動金利ランキングはこちら >>第1回 市場金利は「景気」の影響受けない!?

第2回 変動金利を2年以内に引き上げる銀行は4行!?

第3回 営業戦略から見る、変動金利引き上げ時期

第4回 「全期間固定金利」は、バーゲン的な低金利

第5回 「全期間固定金利」が割安と言える理由は?

第6回 「ミックスプラン」も考えてみよう

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。