住宅ローンの全期間固定金利(35年固定金利)は、足元では金利が上昇しつつあるものの、歴史的にはいまだ非常に低い水準であり、10年前の変動金利並みの水準に収まっています。今回は、全期間固定金利が本当に割安であるのか、そしてどの銀行のどの商品がおとくと言えるのかを分析します。(住宅ローンアドバイザー・淡河範明)

本記事は2022年時点の情報です。最新の金利や金利推移はこちらの記事でご確認ください。

住宅ローンは長期金利も「超低金利」状態

住宅ローンの金利タイプにはいろいろあります。変動金利、固定金利(期間固定金利、全期間固定金利)、段階金利などがありますが、現在、圧倒的な人気を誇るのが変動金利です。

驚くことに、変動金利は、2009年以降ほとんどの商品の金利が低下傾向にあり、2022年11月現在では0.289%をつける銀行があるくらい下がっています。この0.3%を切る金利は、業界に激震が走ったと確信しています。

一方で、固定金利も変動金利と同じように低下しましたが、2019年からは上昇に転じています。2022年11月現在のフラット35(買取型)の最安金利は1.54%(団信保険料込み)となり、過去の最低金利1.11%(団信保険料込)よりも0.4%以上上昇しています。

固定金利は金利が上がり始めたにもかかわらず、金利が上がらない変動金利を見れば、金利が上昇しない商品のように感じてしまうかもしれません。また、そもそも変動金利と固定金利の差が1%を超えているので、変動金利を選びたくなるのもわかりますが、それが本当に正しいのでしょうか。

実は、変動金利だけでなく固定金利も大きく金利が下がっていて、今でも信じられないくらい割安の水準にあると認識されていないようです。

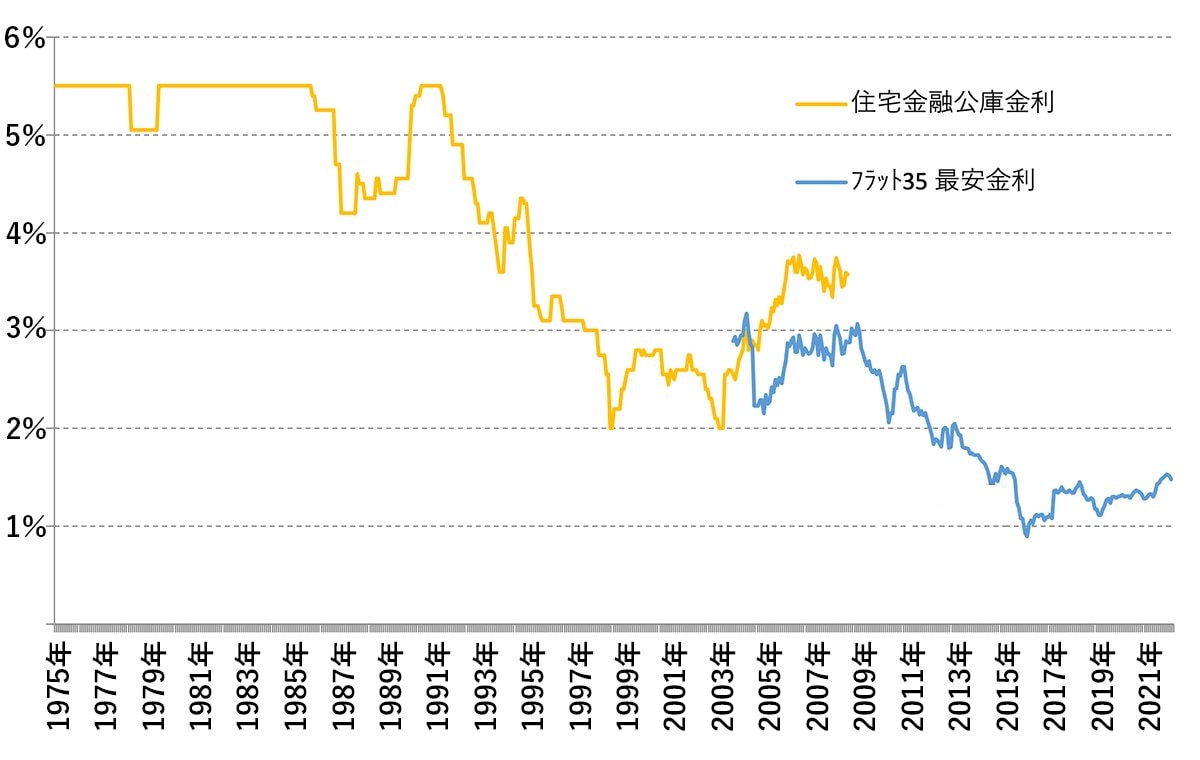

【グラフ1】代表的な固定金利の推移

グラフ1は、全期間固定金利の代表として、住宅金融公庫の融資基準金利と住宅金融支援機構のフラット35(買取型)等の金利推移です。ただ、グラフを見るだけでは、家計にとってどれくらいインパクトがあるかわかりにくいので、【表1】をご覧ください。「総支払利息」を計算したものです。

【表1】フラット35の総支払利息の推移(借入金3000万円、借入期間35年、2022年11月現在)

| 借入時期 | 当初金利 |

11年目 以降の金利 |

総支払利息 |

|---|---|---|---|

| 30年前 | 4.55% | 5.15% | 3,268万円 |

| 25年前 | 3.00% | 4.00% | 2,240万円 |

| 20年前 | 2.55% | 3.50% | 1,893万円 |

| 15年前 | 2.95% | ― | 1,814万円 |

| 10年前 | 1.88% | ― | 1,096万円 |

| 5年前 | 1.16% | ― | 651万円 |

| 現在 | 1.34% | ― | 760万円 |

※20年前以前は、住宅金融公庫の融資基準金利で、当時は段階金利だった

※2017年以降は、団信保険料込みの金利が提示されているため、フラット35(買取型)の最低金利から団信保険料相当の0.2%を差し引いた

表1を見れば、30年前は利息だけで3,268万円となっていたが、現在では760万円と4分の1以下に大幅に削減されていることがわかります。これまでの最低金利は0.9%なので、現在の金利がやや上昇してはいるのは残念ですが、それでも利息は大きく削減されているのです。

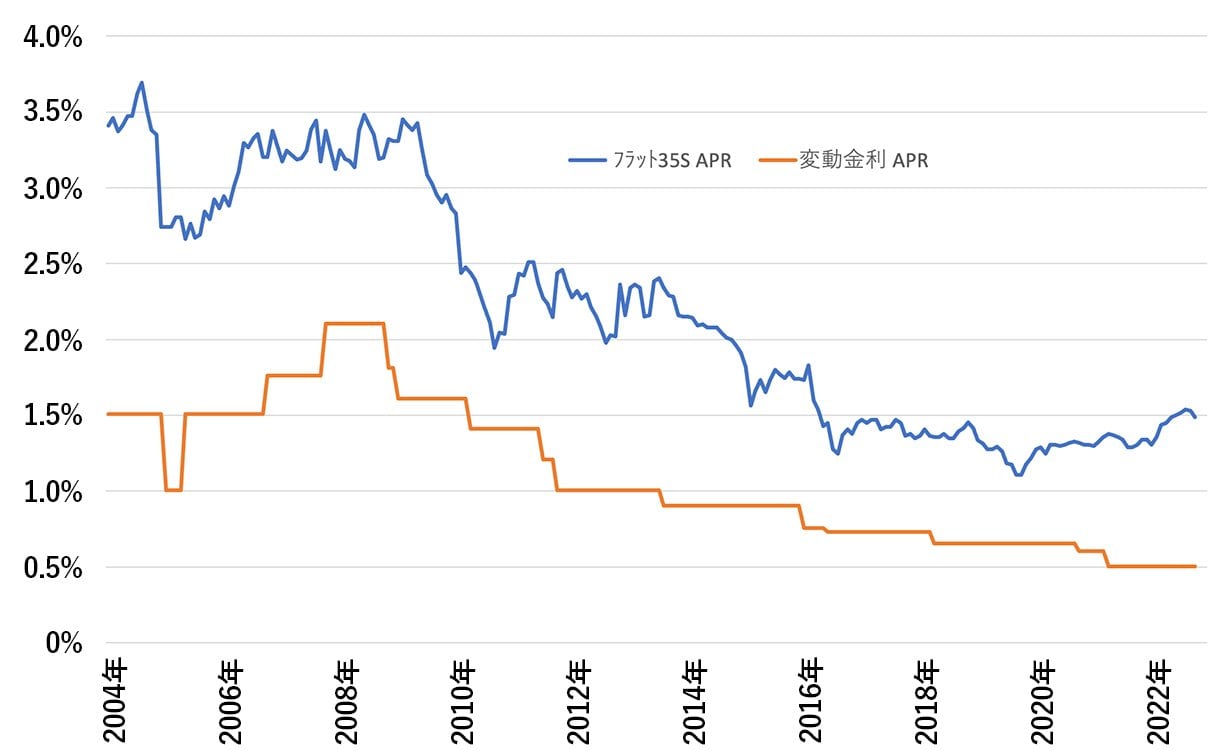

変動金利の過去の水準と比較する

ここからは、フラット35(買取型)と、変動金利(適用金利)のそれぞれ実質金利(APR、Annual Percentage Rate)を比較していきます。いきなり実質金利が出てきましたが、単純な表面金利ではなく、実質金利(全期間の金利、団信特約料、借り入れにかかる費用を年間の金利に換算したもの)を利用することで、より的確な比較ができるようになります。

また、変動金利については全期間、金利が変化しないことを前提として計算しています。

【グラフ2】変動金利とフラット35の実質金利の推移

2016年以降の「フラット35」の実質金利を見てみますと、実質金利で1.0%から1.5%程度で推移しています。このゾーンは、変動金利において、どんな時期に当たるのでしょうか。変動金利の水準が変わる節目は、日銀の金融政策をみるとわかりやすいので、「ゼロ金利再導入の時期」「量的・質的金融緩和(異次元緩和)導入の時期」の変動金利と、現在の変動金利を比較してみます。

【表2】変動金利の推移と、日銀政策

| 時期 | 日銀の政策 | 実質金利(変動金利) |

|---|---|---|

| 2008年12月 | ゼロ金利導入 | 1.814% |

| 2013年4月 | 異次元緩和 | 1.007% |

| 2022年11月 | (継続中) | 0.505% |

2016年以降のフラット35は、変動金利でいえば2013年の異次元緩和導入以前の、「ゼロ金利時代の水準」に相当してることがわかります。つまり、約10年の変動金利並みにまでフラット35は下がっているのです。

【関連記事はこちら】>>フラット35の住宅ローン金利ランキング! メリット、手数料、おすすめの主要銀行を紹介

変動金利とのスプレッド比較

そうはいっても、変動金利は現時点で実質金利が0.505%と信じられないくらい低い水準にあります。この金利をみると、選択したくなる気持ちは分からないでもありません。しかし、変動金利が金利上昇リスクを抱えているので、その評価を適切にできていないかもしれません。

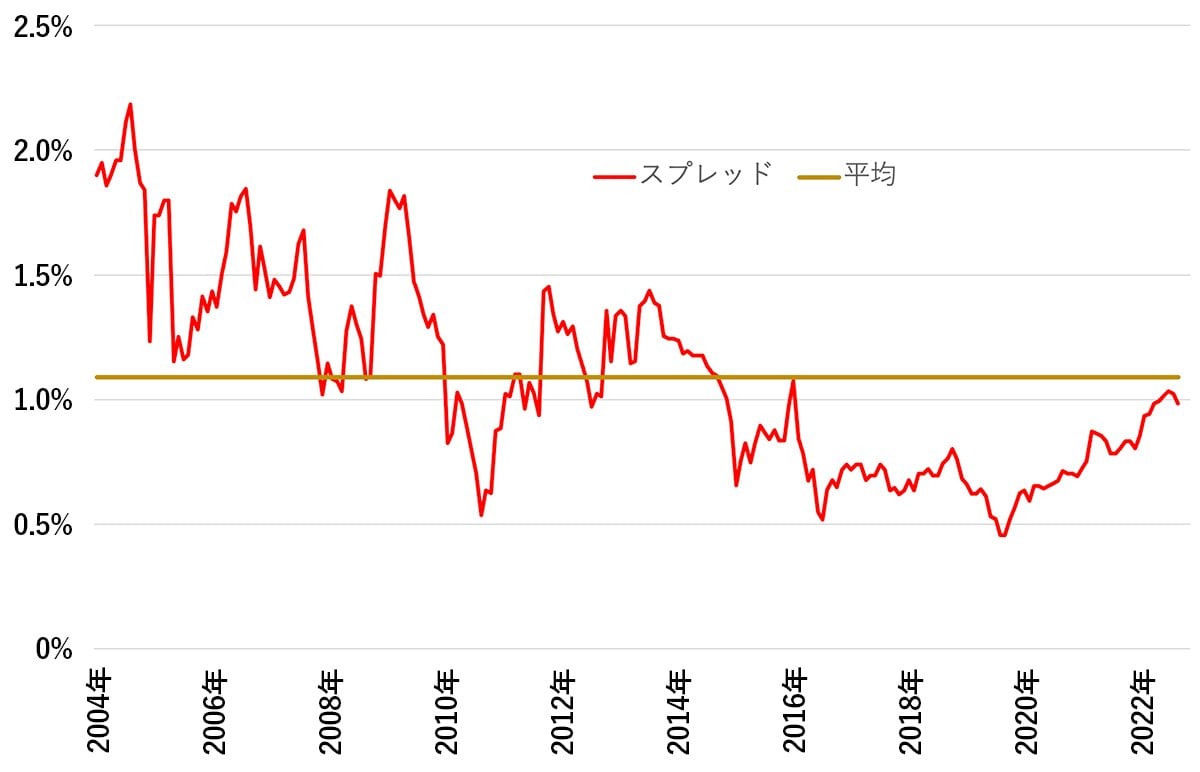

そこで、変動金利と固定金利の差(スプレッド)を分析してみましょう。変動金利と固定金利の差は、すなわち金利リスクを回避するためのコストと見なすことができ、金利リスク回避の保険料と言い換えてもよいでしょう。保険料(スプレッド)が他の時期に比べて安ければ、「固定金利は割安」と言えるのです。

前述の変動金利とフラット35の実質金利の差の推移をグラフ化したのが【グラフ3】です。

【グラフ3】変動金利と固定金利のスプレッドの推移

フラット35と変動金利のスプレッドは、およそ0.5%~2.0%の範囲で推移していて、平均は1.089%でした。この平均よりも現在のスプレッドが小さければ、保険料は相対的に安い、つまり、フラット35が割安と言えるのではないでしょうか。

2022年11月のスプレッドは1.044%、平均よりもやや小さいので、フラット35は割安であるといえますが、かなり平均値に近いため、やや割安という程度でしょう。この水準では、誰でも積極的にフラット35を組むべきだ、とはいいがたく感じられます。

銀行によっては激安の商品あり

これまで変動金利とフラット35について、商品を特定して説明してきましたが、現実にはさまざまな商品があり、実は、長期固定金利の商品で、よりおとくな商品が存在しています。

地銀も含めた実質金利ランキング

フラット35でいえば、2022年10月から制度が変更されポイント制が導入され、条件次第では前述のローンよりも金利引き下げ幅が大きくなっています。更に、買取型ではなく、保証型が条件付きながら、より低い金利を提供しています。

例えば、全国対応しているアルヒの「スーパーフラット5」で最大引下げ幅(4ポイント割引)の場合、2022年11月の金利は、当初10年は0.88%、11年目以降は1.38%となります。実質金利は1.260%、変動金利の実質金利(0.505%)とのスプレッドは0.755%と平均を大きく割り込んでおり、かなり割安であるといえるでしょう。

また、前述のアルヒのフラット35に加えて、フラット35以外の金融機関で金利の低い、紀陽銀行、池田泉州銀行、常陽銀行、百十四銀行、りそな銀行を追加して、スプレッド等の数字をまとめると以下の通りでした。

【表3】全期間固定金利の実質金利ランキング(2022年11月)

| 金融機関名 | 商品名 | 表面金利 | 実質金利 | |

|---|---|---|---|---|

| 1 | 紀陽銀行 | 長期固定住宅ローン | 0.95% | 1.096% |

| 2 | 池田泉州銀行 | 全期間固定プラン | 1.05% | 1.197% |

| 3 | 常陽銀行 | 全期間完全固定 | 1.1% | 1.239% |

| 4 | ARUHI | スーパーフラット5 | 0.88% (1.38%) | 1.260% |

| 5 | 百十四銀行 | 全期間固定 | 1.16% | 1.308% |

| 6 | りそな銀行 | 超長期固定金利型 | 1.315% | 1.453% |

※フラット35は、さまざまな会社が出しているが、ここでランキングに載せるのはアルヒだけとした。アルヒのスーパーフラットは4ポイント割引(当初10年間は0.50%金利引き下げ)

フラット35S(金利Aプラン)と変動金利のスプレッドの平均は1.089%です。現在の変動金利の実質金利が0.505%なので、表3の商品のスプレッドは0.591%〜0.948%となり、どれも割安に感じられるでしょう。

ただ、アルヒのスーパーフラット5は、自己資金が50%以上とかなり利用のためのハードルが高く、また地方の金融機関は取扱いできる地域が限定されるので、利用したくても必ずしも利用できる訳ではない点に注意してください。

全国展開する主要銀行の実質金利ランキング

参考に、メガバンクやネット銀行など、全国展開している金融機関の実質金利(全期間固定)も挙げておきます。

【表4】全国展開する金融機関の実質金利ランキング(全期間固定、2022年11月、表3を除く)

| 金融機関名 | 商品名 | 表面金利 | 実質金利 | |

|---|---|---|---|---|

| 1 | りそな銀行 | 超長期固定金利型 | 1.315% | 1.453% |

| 2 | SBI新生銀行 | ステップダウン金利タイプ | 1.700% | 1.559% |

| 3 | みずほ銀行 | 全期間固定プラン | 1.550% | 1.700% |

| 4 | 三菱UFJ銀行 | 住宅ローン | 1.690% | 1.831% |

| 5 | auじぶん銀行 | 当初期間引下げプラン | 2.070% | 2.215% |

| 6 | ソニー銀行 | 住宅ローン | 2.299% | 2.309% |

| 7 | PayPay銀行 | 35年固定 | 2.170% | 2.316% |

| 8 | 三井住友銀行 | 超固定金利型 | 2.210% | 2.356% |

| 9 | 住信SBIネット銀行 | 当初引下げプラン | 2.270% | 2.417% |

これらの表3、表4を見れば、「変動金利と固定金利のどちらがよい?」という比較が、あまり適切ではない問いであることがさらに理解できるでしょう。

単に固定金利といっても、全期間固定金利型、段階金利型、固定金利選択型などとタイプがいくつかあるし、上記の全期間固定金利にしても、金利や手数料はさまざまです。ひとくくりに固定金利と考えず、アルヒの「スーパーフラット5」紀陽銀行の「長期住宅ローン」などと、具体的な商品と、その実質金利を見ていくべきなのです。

【関連記事はこちら】>>全期間固定、35年固定、フラット35の住宅ローン実質金利ランキング!132銀行比較で、おすすめの住宅ローンは?【新規借入】

コストが安いうちに全期間固定に乗り換えるべきだ

全期間固定金利は、変動金利とともに金利が大きく下がってきました。ただし、変動金利とは異なり、全期間固定金利は2019年から金利上昇が始まっていて、変動金利との乖離が目立っています。

そうはいうものの、歴史的にはいまだ非常に低い金利であり、現在の水準であっても10年前の異次元緩和導入以前の変動金利並みの水準に収まっています。そこで、個別の商品を探し、より有利な商品を探すことができれば、リスクを回避しつつ、コストも抑えられた商品を探すことができるでしょう。

日銀の金融政策の正常化がいつ起こるかわかりませんが、いつ起こるのかを予想するよりは、起こった場合のリスク回避に重点をおき、よりコストが安い時に全期間固定金利にするのが賢い選択の一つではないでしょうか。

第1回 市場金利は「景気」の影響受けない!?

第2回 変動金利を2年以内に引き上げる銀行は4行!?

第3回 営業戦略から見る、変動金利引き上げ時期

第4回 「全期間固定金利」は、バーゲン的な低金利

第5回 「全期間固定金利」が割安と言える理由は?

第6回 「ミックスプラン」も考えてみよう

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。