今回は、住宅ローンの全期間固定金利(35年固定金利)が割安かどうか、各銀行の金利を分析してみます。銀行間の住宅ローン獲得競争などにより、非常に金利水準が割安な状況にあり、りそな銀行、みずほ銀行、SBI新生銀行は特に金利を引き下げています。一方、日本銀行による金融緩和策が解除されると一気に引き上がる可能性があります。(住宅ローンアドバイザー・淡河範明)

住宅ローンの固定金利の基準金利は?

今回は、全期間固定金利(35年固定金利)について、現在の金利を分析するとともに、将来の金利を予想したいと思います。

住宅ローンの固定金利には、1年固定から50年固定まで様々な種類があります。固定期間によって、リスク特性が異なるからか、固定期間ごとに金利は異なった金利が設定されています。

特に今回取り上げる「全期間固定金利」は非常に期間が長く、将来の金利上昇リスクを考えなければいけないため、固定期間が長いほど、金利は高くなります。

世の中では、固定金利は、市中金利である10年国債金利を基準として決まっていると言われます。

そこで、日本における市中金利の代表である10年国債や30年国債と、フラット35、全期間固定金利の11商品の相関係数(どのくらい同じ動きをしているか)を調べてみました。

結果として、住宅ローンの全期間固定の金利を決める方式は、下表のように、4つのグループに分かれることがわかりました。(相関係数は、1が相関が強い、0が関係なし、-1が逆の動きをするということ)

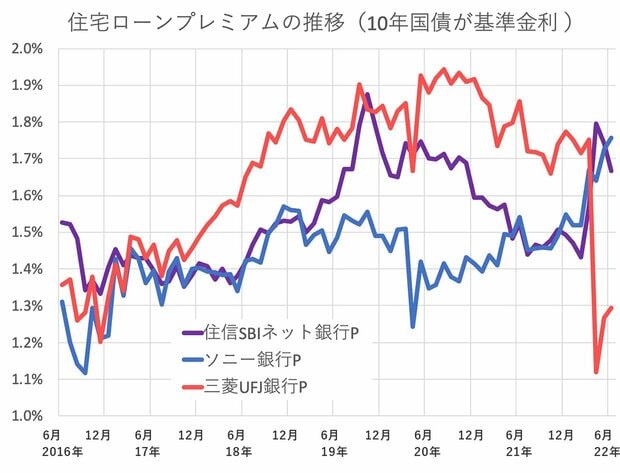

【グループ1】10年国債と相関ある銀行

ソニー銀行

住信SBIネット銀行

三菱UFJ銀行

以上の3銀行の全期間固定の住宅ローン金利は、10年国債金利との相関が強いことが分かりました。

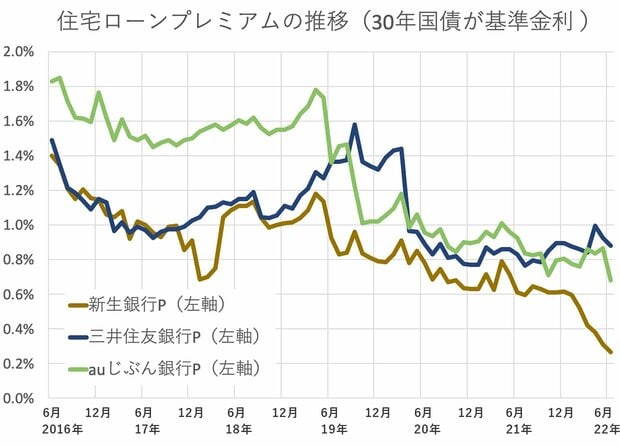

【グループ2】30年国債と相関ある銀行

SBI新生銀行

auじぶん銀行

三井住友銀行

以上の3銀行の全期間固定の住宅ローン金利は、30年国債金利との相関が強いことが分かりました。

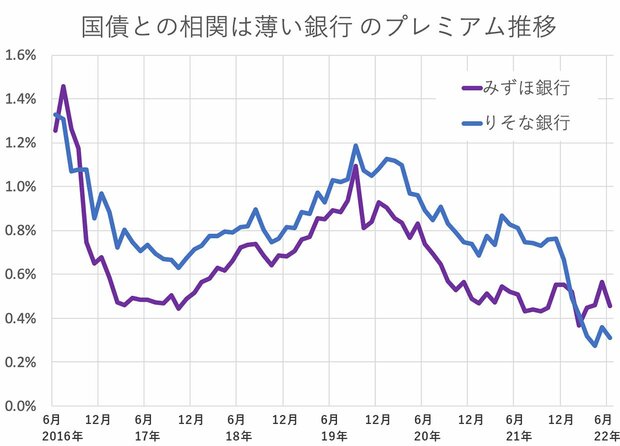

【グループ3】国債との相関は薄い銀行

りそな銀行

みずほ銀行

表1を見ると、10年国債金利にも、30年国債金利にも相関がありません。参考とする基準金利はないものと推測されます。

【グループ4】フラット35グループ

フラット35の大まかな仕組みは、住宅金融支援機構が債券を発行して資金調達をして、それにコスト・利益など(プレミアム。約0.95%)を上乗せして金利を設定しています。この債券は、入札によって決まっており、30年国債金利との相関性が高いことが分かります。つまり市場金利とほぼ連動しています。

現在、お得な銀行はどこ?

各銀行の戦略を分析する前に、全期間固定金利の実質金利ランキングを見ておきましょう(2022年6月現在)。以下が手数料などを加味した実質金利で比較した、本当にお得な住宅ローンのランキングです。

なお、最新の金利、貸出金利は、以下のランキングで確認してください。

実質金利で132銀行の金利を比較!

長期固定金利ランキングはこちら >>各銀行の営業戦略をプレミアムから読み解く

これまで住宅ローンの金利を見てきましたが、ここからは、金利の構成要素の一つである「プレミアム」を見ていきます。

住宅ローン金利は以下のような構造になっています。

住宅ローン金利(APR)

=基準金利(今回は国債金利とする)+プレミアム

プレミアムとは、住宅ローンの粗利のことです。経費なども含まれた利益で、売り上げから原価を引いたものに相当します。プレミアムは、金融機関の営業戦略そのものであり、その設定から今後の金利の動きも見えてきます。積極的に全期間固定の住宅ローンを取りたい場合はプレミアムを低くし、積極的ではない場合はプレミアムが高くなります。

前述の基準金利ごとにグループ化した上で、比較検討してみます。

【グループ1】10年国債と相関ある銀行の営業戦略は?

この3商品は、プレミアムの変化が小さく、安定的に推移していることがわかるでしょう。

10年国債と相関ある銀行のプレミアム

| 平均値 | 最大値 | 最小値 | 変動幅 | |

|---|---|---|---|---|

| 住信SBIネット銀行 | 1.537% | 1.876% | 1.333% | 0.543% |

| ソニー銀行 | 1.436% | 1.756% | 1.117% | 0.640% |

| 三菱UFJ銀行 | 1.652% | 1.943% | 1.119% | 0.824% |

プレミアムの平均値がおそらく、それぞれの銀行が設定している標準のプレミアム(ここでは全期間固定金利)とみなしてよいかもしれません。そして、銀行の営業戦略に応じて、タイミングにより最大値から最小値まで変化させていると予想されます。プレミアムの変動幅である0.5~0.8%が、銀行の裁量の範囲だと推測されます。

住信SBIネット銀行、ソニー銀行については、似通った動きをしています。比較的低金利である両銀行ですが、2022年に入ってからはプレミアムが拡大傾向にあります。つまり、積極的には全期間固定の住宅ローンを獲得しないというスタンスが見られます。

三菱UFJ銀行は、2022年4月以降、急激にプレミアムを引き下げています。金利上昇局面と言われる中で、長期固定金利で積極的な姿勢を見せようとしているのかもしれません。ただし、前述したように、もともとの実質金利が高めだったので、割安になったとはいえ、実質金利ランキングでは真ん中あたりに位置しているにすぎません。

【グループ2】30年国債と相関ある銀行の営業戦略は?

30年国債と相関ある銀行のプレミアムを見ると、10年国債と相関ある銀行の商品群と異なり、プレミアムが一定ではありません。全体的にプレミアムを削って、全期間固定金利の住宅ローンの獲得に動いているように見えます。

30年国債と相関ある銀行のプレミアム

| 平均値 | 最大値 | 最小値 | 変動幅 | |

|---|---|---|---|---|

| auじぶん銀行 | 1.273% | 1.852% | 0.679% | 1.173% |

| SBI新生銀行 | 0.860% | 1.401% | 0.266% | 1.135% |

| 三井住友銀行 | 1.054% | 1.582% | 0.767% | 0.815% |

SBI新生銀行は、2016年はプレミアムが1.3%台と高かったのですが、2017年に新商品「ステップダウンタイプ」を導入したタイミングで、プレミアムを引き下げました。また、昨年から市中金利が上昇して金利を引き上げる銀行が多い中、金利更新をしないというやり方で、プレミアムを縮めてきました。プレミアムを1.1%以上縮めたため、2022年6月には全期間固定金利の実質金利ランキングでトップに躍り出ました。まさに、営業戦略の転換の典型的な事例ではないでしょうか。

auじぶん銀行は、2019年までは1.2~1.5%だったプレミアムを、1%以下に下げ、直近では0.5%近辺まで縮小しました。大胆な方針転換を行ったのですが、他行の商品に比べると競争力がややかけるきらいがあります。やはりauじぶん銀行は全期間固定よりも変動金利に力を注いでいるのでしょう。

三井住友銀行も、2020年まではAPRが1.8%程度で、プレミアムも約1.5%程度と高い水準に設定されていました。2020年以降に実質金利を1.5%前後まで金利を引き下げ、プレミアムも半減させました。しかし、金利を引き下げたとしても中途半端な水準で、競争力はあまりありません。

【グループ3】国債との相関は薄い銀行の営業戦略は?

この2商品については、連動する基準金利がないとしつつも、仮に基準金利を30年国債として、プレミアムを計算してみました。ただ、相関係数は総じて低いため、便宜的な措置だとご理解ください。

国債との相関は薄い銀行のプレミアム

| 平均値 | 最大値 | 最小値 | 変動幅 | |

|---|---|---|---|---|

| みずほ銀行 | 0.665% | 1.459% | 0.366% | 1.093% |

| りそな銀行 | 0.824% | 1.328% | 0.275% | 1.053% |

みずほ銀行は、2016年9月まではプレミアムが1%超でしたが、2022年1月以降は営業戦略が一変したようで、プレミアムが0.2~0.5%と超攻撃的に全期間固定金利の住宅ローンを取ろうというスタンスに変化しました。

プレミアムを1.2%も引き下げ、どうしても取引残高を積み上げたいという営業戦略であったように見受けられます。特にここ数年は、システム問題で顧客離れが懸念されていたので、顧客のつなぎ止めという理由だったのかもしれません。

りそな銀行も、2016年は1.3%程度と高めのプレミアムでした。その後、プレミアムを下げたり、上げたりと、方向性が定まっていませんでした。ところが2022年1月には、全期間固定金利の優遇ルールを変更してプレミアムを最大値よりも1%以上引き下げ、実質金利でトップに躍り出ました。

それから4カ月はトップに君臨しましたが、5月からスプレッドが拡大し、SBI新生銀行に首位の座を奪われてしまいました。突然、やる気が失せてしまったのか、SBI新生銀行がりそな銀行の予想以上の頑張りを見せたのかは不明です。

【グループ4】フラット35グループの営業戦略は?

多くの銀行が取り扱うフラット35のコスト構造は、住宅金融支援機構が債券の金利に、コスト・利益など(プレミアム。約0.95%)を上乗せしたものです。グラフを見れば分かるように、各銀行横並びとなっています。

プレミアムについては、30年国債金利との相関性が非常に高いです。なお、近年、プレミアムが下落傾向にありますが、これは住宅金融支援機構が発行する債券の人気が高い、つまり調達コストが下がっているからです。金融市場では、有力な資産運用商品が少なく、住宅ローンでの運用が人気があるのです。

フラット35のプレミアム

| フラット35 | 相関係数 | 平均値 | 最大値 | 最小値 |

|---|---|---|---|---|

| ARUHI | 0.515% | 0.610% | 1.156% | 0.277% |

| 住信SBIネット銀行 | 0.663% | 0.596% | 1.152% | 0.348% |

| 優良住宅ローン | 0.666% | 0.620% | 1.232% | 0.390% |

独立行政法人である住宅金融支援機構は、公的な色彩が強く、今後、この仕組は大きく変わることはなさそうです。

ARUHI、住信SBIネット銀行については、従来のフラット35とは違う「保証型」という商品を開発しており、従来のフラット35よりも金利が低めに設定されています。頭金が十分に用意できるのであれば、この2つの金融機関が有力な選択肢となるでしょう。とは言え、30年国債金利との相関性は高く、今後も市場金利に連動してくものとみられます。

なお、調達コストについては、現在は非常に低いですが、金利上昇局面になった場合は、機関投資家の間で住宅ローンでの運用が今ほど人気がなくなる可能性もあり、市場金利の上昇以上に調達コストが上る可能性もあります。

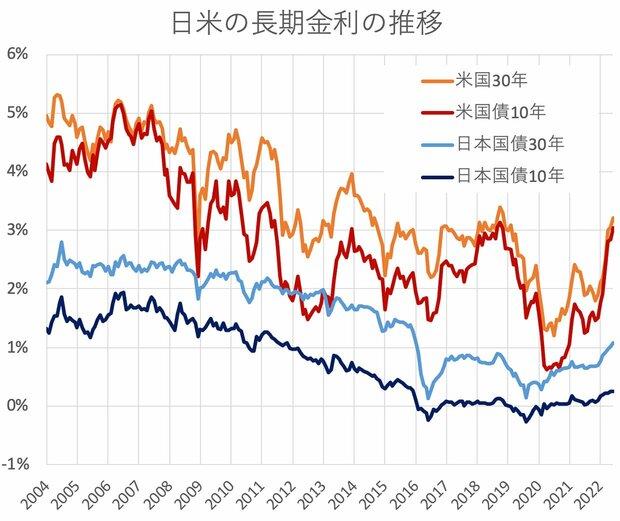

日銀の緩和政策終了で、0.74%上昇も

第1回目の記事「市場金利は『景気』の影響を受けない!?データ解析で判明した真の要因は?」で簡単に説明しましたが、現在の日本の長期金利は、米国の長期金利と高い相関があることがわかりました。

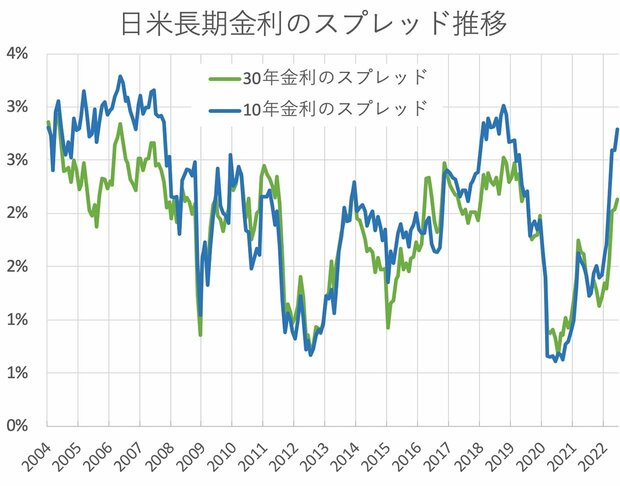

ここで、日米の長期金利とそれらのスプレッドの推移(過去18年分)を見てください。

米国債は、三度の金利急落を経験しています。2008年はリーマンショック、2011年は米国債格下げ、2020年はコロナ禍の拡大等により、金利が急落しました。その後回復しながら上下動を繰り返してきました。

一方、日本国債は、上記のような事象の影響は限定的で、2016年のマイナス金利導入までは、金利はほぼ一貫して低下し、急落後、底這いする傾向が続いてきました。

10年国債、30年国債のそれぞれの日米金利差(スプレッド)をみると、平均値は10年債は2.052%、30年債は1.889%と、やや10年債の方がスプレッドは大きくなっています。ただしそれぞれのスプレッドの動きは、全体的な動き方はかなり似通っています。

2022年6月時点で、10年国債は日本債が0.242%、米国が3.034%なので、スプレッドは2.792%、平均値よりも0.74%拡大しています。

30年国債は、日本債が1.074%、米国債が3.203%なので、スプレッドは2.19%、平均値よりも0.24%拡大しています。

直近で10年債の方が、乖離幅が大きいのは、日本国債10年が日銀により動きを制限されているからだと考えます。もし原因が日銀の金融政策であるとするならば、市場参加者が日銀に忖度していると言えるでしょう。

つまり、金融政策が正常化、もしくはYCC(イールドカーブコントロール。短期金利だけでなく、10年国債などの長期国債の金利もコントロールしようという政策)による制限をはずれれば、10年国債は、ただちに0.74%程度上昇するかもしれない、ということです。

10年国債との相関関係が高い住宅ローンは、大きく金利を上げる可能性があるのです。

まとめ

銀行を4グループに分けて分析しましたが、総じて、プレミアムは低下傾向にあります。それだけ、「全期間固定金利」は割安、お得という状況になっているのが分かると思います。

特に営業戦略上、プレミアムを極端に下げている金融機関については、今がローンを組むには最適の時とも言えるので、見逃さないようにしたいところです。

なお、日銀の金融緩和政策が正常化すれれば、10年国債は0.74%程度上昇する可能性が高く、今が最後のチャンスなのかもしれません。

↓↓↓実質金利で132銀行の金利を比較↓↓↓

35年固定金利ランキングはこちら >>第1回 市場金利は「景気」の影響受けない!?

第2回 変動金利を2年以内に引き上げる銀行は4行!?

第3回 営業戦略から見る、変動金利引き上げ時期

第4回 「全期間固定金利」は、バーゲン的な低金利

第5回 「全期間固定金利」が割安と言える理由は?

第6回 「ミックスプラン」も考えてみよう

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。