住宅ローンを借りる際に悩むのが、どの金利タイプ(変動金利、固定金利、ミックスプラン)を選ぶかです。金利の低さから安易に変動金利を選ぶ人が多いですが、家計が取れるリスクの大きさから、どの金利タイプが最適なのか分かります。(住宅ローンアドバイザー・淡河範明)

変動金利と固定金利のどちらがいい?

最近、住宅ローンの「変動金利と固定金利のどちらを選ぶべきか」が話題のようです。

「金利は安いが、金利上昇リスクを抱える変動金利」と、「金利は高いが将来にわたって金利が変わらない固定金利」。金利差はすぐにわかりますが、金利がいつ上昇するかは誰も分からないので、どちらにすべきか判断に迷うところです。最近の調査では、住宅ローンを利用している人の8割以上は変動金利を選択しているということで、十分な検討を行っていないのではないかと、心配になります。

この問いの正解は、簡単です。誰も、金利予測を正確に行うことはできないので、「どちらが得になるかはわからない」のです。にもかかわらず、変動金利を選ぶのに偏るのは不自然です。

では、金利タイプは、どう選べばよいのでしょうか。実は、「家計状況によって、選ぶべき金利タイプは異なる」のです。

自分に合った金利タイプを選ぼう

人それぞれ、家計の状況が異なりますし、ライフプランも異なります。資産が潤沢な人とほとんどない人、毎月貯金ができる人とできない人、将来の支出金額が大きく見込まれている人とそうでない人など、さまざまな違いがあります。すべての人が変動金利ばかりを選択してよいはずがありません。

それぞれの家計で取れるリスクの範囲を見定め、それに収まるリスクの金融商品を選択すべきです。住宅ローンの選択は、予想ができない金利リスクを取るような選択よりも、金利リスクを回避して、支払いコストをコントロールし、将来の家計破綻を回避することこそ重視すべきなのです。

つまり、家計で取れるリスクを超えた商品は除外し、残った商品の中から支払いコストが安くなる商品を選択するのがいいのです。

このやり方を採用するには、まず家計でどれくらいまでリスクを取れるか、つまり毎月の支払限度額を見定める必要があります。支払限度額とは、実際のローンの毎月返済額ではなく、家計収支が±0円になる金額のことです。将来発生するであろう子供の教育費、老後に備えた貯蓄などを除いて、家計収支が±0円になる金額です。

金利上昇ケースを試算してみる

今回は、毎月の支払限度額が12万円となる家計があったと仮定して話を進めましょう。

まず、借りることを検討している住宅ローンのリスクを測定したいと思います。

リスク測定のため、金利上昇時の毎月返済額とトータルコストを計算します。金利上昇については、6年目に変動金利の基準金利が1.5%上昇する場合と仮定します(過去の金利水準の平均から、1.5%上昇するとしました)。

試しに、変動金利の2022年11月に低金利であったみずほ銀行の住宅ローンでみてみましょう。前提条件として、借入金額を4000万円、借入期間35年で借りることとします。すると、以下のような支払条件となります。

みずほ銀行の変動金利と全期間固定を比較(2022年11月)

| 変動金利 | 全期間固定金利 | ||

|---|---|---|---|

| 金利変化なし | 金利 | 0.375% | 1.31% |

| 毎月返済額 | 10.2万円 | 11.9万円 | |

| トータルコスト | 4,269万円 | 4,989万円 | |

| 金利上昇 (6年後に+1.5%) |

金利 | 0.375% →1.875% |

1.31% |

| 毎月返済額 | 10.2万円 →12.6万円 |

11.9万円 | |

| トータルコスト | 5,137万円 | 4,989万円 | |

みずほ銀行の変動金利は、1.5%の金利上昇で、毎月返済額が約2.4万円増加し、トータルコストでは868万円増加することがわかります。これを金利上昇リスクが顕在化したものとみなします。

支払限度額12万円と比較すると、変動金利は金利が上がらなければ問題がありませんが、金利上昇時には6,000円以上赤字となってしまうことから、金利上昇は潜在的にリスクがあり、変動金利を選択するのは問題があると分かります。

全期間固定金利は、支払限度額をぎりぎり超えていませんので、選択しても大丈夫な商品と言えます。ただし、今から借りる場合、融資実行時には金利が上がっている可能性があり、支払限度額を超えてしまう可能性があることも、知っておきましょう。

もし、こうした試算をしたときに、金利上昇リスクがない全期間固定金利で、支払限度額を超えるような場合は、借入金額が過大か、金利が高すぎる可能性があります。

ミックスプランという選択肢もある

変動金利にはリスクがあるけれど、全期間固定の金利だと高いと感じるかたは、「ミックスプラン」という選択も検討してはいかがでしょうか。「ミックスプラン」とは、同じ銀行で「変動金利」と「固定金利」をセットで借りるものです。

りそな銀行を例にミックスプランを組んでみたいと思います。

ミックスプランの内訳については、借入金額を「変動金利」と「全期間固定金利」で半分ずつに分けて試算しました。

りそな銀行の3つの金利タイプを比較(2022年11月)

| 変動金利 | ミックスプラン (50:50) |

全期間固定金利 | ||

|---|---|---|---|---|

| 金利変化なし | 当初金利 | 0.470% | 0.470% +1.315% |

1.315% |

| 毎月返済額 | 10.3万円 | 11.1万円 | 11.9万円 | |

| トータルコスト | 4,430万円 | 4,757万円 | 5,084万円 | |

| 金利上昇 (6年後に+1.5%) |

金利 | 1.970% | 0.470% +1.315% |

1.315% |

| 毎月返済額 | 10.3万円 →12.8万円 |

11.1万円 →12.3万円 |

11.9万円 | |

| トータルコスト | 5,307万円 | 5,196万円 | 5,084万円 | |

当初の毎月返済額は、変動金利は全期間固定金利よりも1.6万円ほど安いので、全期間固定金利は高いと感じられるかもしれません。しかし、1.5%金利が上昇すれば、変動金利は12.8万円と支払限度額を超えてしまいます。

行動経済学の知見によれば、時間の変化に応じてリスクに対する判断が変わる性質があるとしています。変動金利を採用した場合の毎月の返済額が、固定金利よりも安くおさえれるメリットを重視しすぎます。一方、将来の金利上昇によるリスクは遠い将来の話である、もしくは上昇しても大きくない、今から固定金利に備えるのはコストがかかりすぎる、と過小評価しすぎるのは、その典型ではないでしょうか。

なお、ミックスプラン(変動金利50%、全期間固定金利50%)で、変動金利と固定金利を半々にすれば、毎月返済額もトータルコストも、その上昇は半分に抑えられます。ただし、毎月の支払限度額が12万円を超えてしまいます。もう少し変動金利の比率を高めたほうがよさそうです。

ミックスプランの構成比率を検討する

ミックスプランの変動金利と全期間固定金利の構成比率をうまく調整すれば、毎月の支払限度額内に収めることができます。

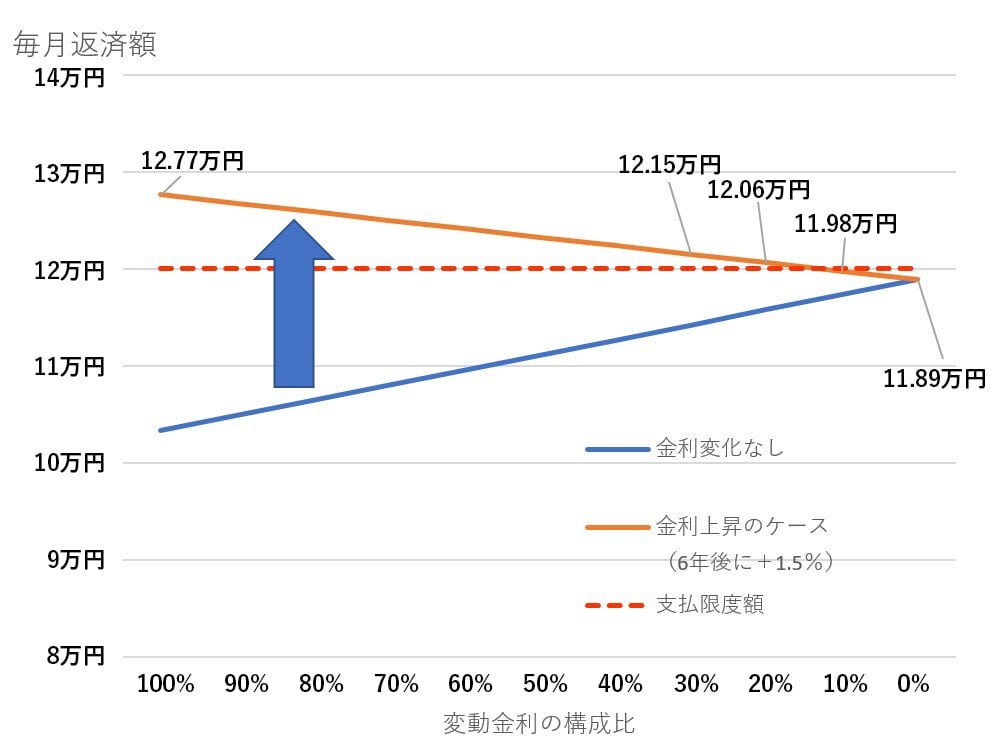

例えば、以下のグラフを見てください。

先程のりそな銀行の変動金利と全期間固定金利を組み合わせた場合の毎月返済額ですが、金利が変化しない場合と、金利が上昇した場合を表しています。

ミックスプランの毎月返済額はどう変化する?(りそな銀行の2022年11月の金利)

りそな銀行の場合、金利上昇を想定した場合には、変動金利は1〜2割以下に抑えなければ、12万円を超過してしまうことが分かります。このように支払限度額があれば、変動金利と固定金利の割合を調整する際の目安ができます。

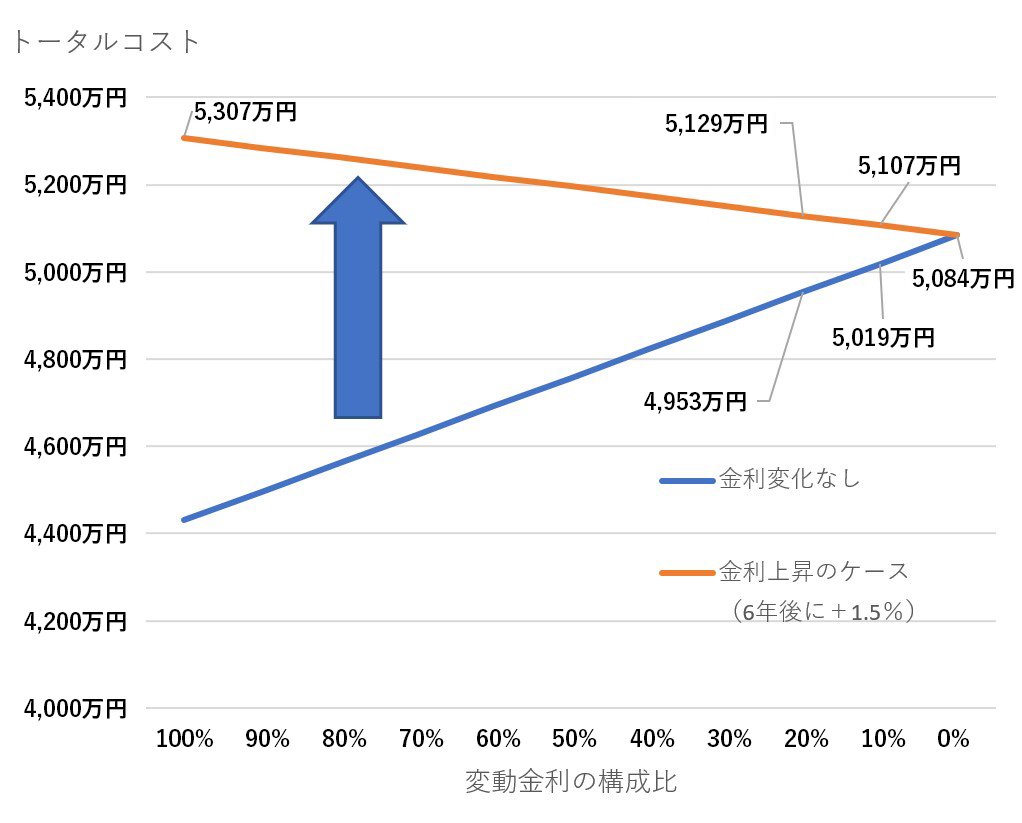

また、変動金利を、0%~20%組み入れる場合、どれくらいが妥当なのかを検討するため、トータルコストについてもあわせてみてみましょう。

ミックスプランのトータルコストはどう変化する?(りそな銀行の2022年11月の金利)

変動金利だけの場合、トータルコスト(総返済額)は金利変化なしの場合が4430万円で、金利上昇(6年後に1.5%上昇)の場合は5307万円です。800万円以上の上昇です。

ミックスプランで変動金利20%、全期間固定80%にすれば、総返済額は4953万円~5129万円と、変動幅を200万円弱まで縮小することができます。もちろん、金利が上がらなければ400万円強もトータルコストが増えますが、少しでも費用を抑えたいと考えるなら変動金利20%、全期間固定金利80%がよいかもしれません。

このように、ミックスプランを利用すれば、金利上昇時のリスクを想定内に収めながら、コストをコントロールすることができるのです。

個別の銀行ごとに比較しなければならない

ただ、ミックスプランには3つの問題があります。以下、見ていきましょう。

どこの銀行でも利用できる訳ではない

ミックスプランは、同じ銀行に、変動金利と固定金利があるのが前提条件です。特に、自社の全期間固定を持たない地方銀行は多いので、ご注意ください。

フラット35を取り扱っている銀行はたくさんありますが、フラット35はここで説明しているミックスプランの対象とはなりません。フラット35と変動金利を組み合わせるフラット35パッケージというものがありますが、変動金利の水準がフラット35よりも高いため、組み合わせをするとかえってコストアップしてしまうので選択肢には入りません。

ミックスプランを取り扱っていない銀行もあるので、事前に銀行に確認してください。今回調査した全国の銀行など120行くらいの中で、30行しか取り扱いがありませんでした。

銀行ごとに商品性が異なることがある

ミックスする場合に、融資手数料が異なることがあります。

銀行によっては、変動金利と固定金利を借りても手数料が変わらない場合もあれば、22,000円追加となるなど、いくつかパターンがあります。

ミックスすると、金利が下がる場合があります。変動金利を0.05%引き下げるなど、特別な条件をつけていることがあります。

また、組み合わせが自由にできる銀行もあれば、比率に制約があることがあります。諸条件については、事前に金融機関に確認しましょう。

銀行ごとに金利が異なるので、確認が必要

変動金利は安いけれど全期間固定金利が高くなっている、またその逆の組み合わせの場合もあります。

どちらもが安くなければ、期待するような効果が得られません。

ただ、30行すべてを試算するのは時間がかかりすぎるので、変動金利と固定金利の平均値が安いものに絞って試算すれば、時間を大幅に短縮できます。

今回、平均値が安い大手銀行、ネット銀行、地方銀行を、表にまとめました。

ミックスプランに最適な銀行一覧(2022年11月)

| 銀行名 | 変動金利 | 全期間 固定金利 |

平均値 |

|---|---|---|---|

| 中国銀行 | 0.325% | 0.950% | 0.638% |

| 紀陽銀行 | 0.395% | 0.950% | 0.673% |

| 池田泉州銀行 | 0.575% | 1.050% | 0.813% |

| 百十四銀行 | 0.625% | 1.160% | 0.893% |

| りそな銀行 | 0.470% | 1.315% | 0.893% |

| みずほ銀行 | 0.375% | 1.550% | 0.963% |

こうしてみると、地方銀行がかなり頑張った金利をつけていることがわかります。もちろん、地方銀行は取り扱い地域が限定されているので、事前に利用できるか個々の銀行に確認しましょう。

変動金利と固定金利をミックスプランにする場合、それぞれの金利がなるべく安ければいうことがありません、しかし、そうでない場合、平均となる金利が安くなっていれば、ミックスプランにしてもトータルのコストは安くなりやすいので、チェックしてみてください。

【関連記事はこちら】>>「変動金利か、固定金利か」で迷ったら、「ミックスローン」の住宅ローンを選ぼう!

第1回 市場金利は「景気」の影響受けない!?

第2回 変動金利を2年以内に引き上げる銀行は4行!?

第3回 営業戦略から見る、変動金利引き上げ時期

第4回 「全期間固定金利」は、バーゲン的な低金利

第5回 「全期間固定金利」が割安と言える理由は?

第6回 「ミックスプラン」も考えてみよう

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。