住宅ローンを利用しようとする人は、「金利が将来どのように動くのか」に高い関心を寄せるれますが、専門家であっても予測が難しい、ということを分かっている人は少ないようです。これから4回にわたって、住宅ローン金利について徹底解説します。第1回は、住宅ローン金利のベースとなる「市場金利」について考察します。過去のデータから、金利が動いた要因が何であったかを把握してみたいと思います。(住宅ローンアドバイザー・淡河範明)

金利の変動要因を4つに絞って検証

金利を動かす要因はいくつもあり、さまざまな書籍やブログで解説されています。時間をかけて勉強し、それらを正確に理解したからといって、正確な予測ができるようになる訳ではありません。

債券などに代表される市場金利の変動要因は、「景気」「物価」「金融政策」の3つが挙げられていることが多いようです。また、それ以外にも為替動向、海外金利、債券需給など、さまざまなものが挙げられています。

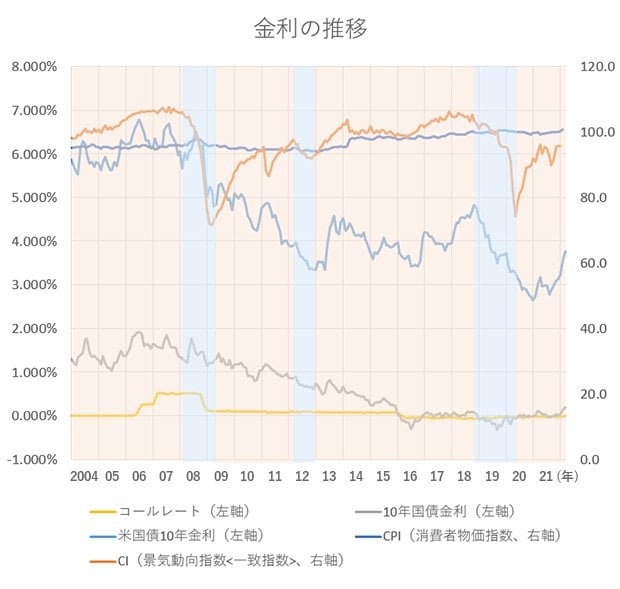

今回は、「景気動向」「物価」「海外金利」「金融政策」の4つについて、長短金利がどのように影響を受けたのか、2004年1月以降のデータで検証してみたいと考えています。

ここで対象とする金利として、短期の市場金利は無担保コールレート(翌日物)、長期の市場金利は日本国債10年物の動きとします。

「景気動向」は金利に影響を与えているか

「景気」と「金利」の関係については、「経済活動が活発になる景気拡大局面(好況)は、借入ニーズが高まりやすく、金利が上昇傾向となる。経済活動が低迷している景気後退局面では、借入ニーズが減少して金利は低下傾向になる」といわれています。

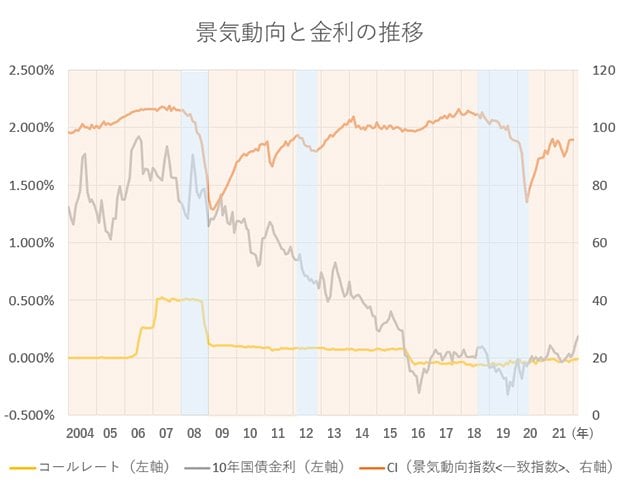

景気動向を表す指標として、内閣府が発表している景気動向指数のうち「一致指数(CI)」を採用しました。この「一致指数(CI)」の推移は、グラフを見れば見るほど、皆様の景況感とはそぐわないかもしれません。2008年8月のリーマンショックや2020年のコロナ不況は、景気後退の原因と言われれば納得できることでしょう。しかし、それ以外のほとんどの期間が、景気の拡大期となっていることに、きっと驚かれることでしょう。

オレンジ色の背景が「景気拡大局面」で、青の背景が「景気後退局面」です。ざっくり言えば、「景気動向指数」と「景気動向」はほぼ一致しているようです。

金利との比較で言えば、景気拡大局面で本来金利が上昇するはずなのに、ほとんどの期間で上昇していないことがはっきりしています。「景気動向指数」と「金利」の相関係数を計算してみました。

・「景気動向指数」と「短期金利」の相関係数:0.165

・「景気動向指数」と「長期金利」の相関係数:0.038

相関係数は、0だと関係なし、1だと関係が強い、-1だと逆に動く関係が強い

となっており、上記の例は、ほぼ相関がないことが分かります。

過去の市場動向のレポートを見てみると、長期金利は、数多くの局面で経済指標や景気動向の予測をもとに動いていると記述されているので、市場参加者が景気動向を意識していることは明確です。しかし、18年という長いスパンでみれば、金利と景気動向は連動していない、関係ないという不思議な結果になっています。2013年以降であれば、長期金利の動向に日銀が強い影響力を行使するようになったので、分からなくもないのですが、それ以前も、景気動向以外の要因が強く働いていると考えざるを得ません。

ただ、「景気が悪いから金利が下がっている」という印象をお持ちの方が大勢いると思いますが、景気が良かろうが、悪かろうが、長短金利は下がり、そして底ばいしていたということは、認識していただきたいところです。

物価動向は金利に影響を与えたか?

「物価」と「金利」の関係については、「モノの価格が上がる前は、購入しようとする人が多く、借入ニーズが高まり、金利は上昇傾向になりやすい。モノの値上がり懸念がなく、誰も購入を急がないケースでは、借入ニーズは減少し、金利は低下しやすい」と言われています。

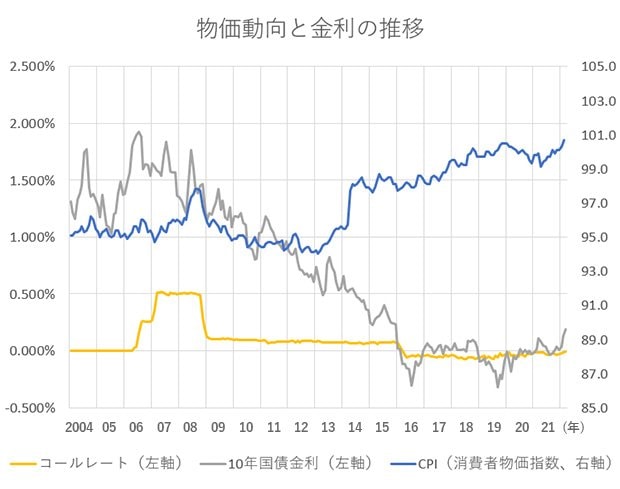

ごく最近までの物価は、デフレ状態にあるといわれていて、なかなか上がらず、2%の物価上昇に向けて日銀が金融政策を講じているのですが、なかなか目標に達していないのはご存じのことかと思います。

「消費者物価指数(CPI)」と「金利」の関係を見てみましょう。

・「消費者物価指数」と「無担保コールレート(翌日物)」の相関係数:▲0.77

・「消費者物価指数」と「10年国債」の相関係数:▲0.77

このように、どちらも強い負の相関があります。負の相関というのは、例えば物価が上昇すると金利が下がる、というような動きが逆になることを言います。

ただ、物価が金利に与える影響を確認するのは、現在は意味がないでしょう。なぜなら、前述の通り、日本銀行が金融緩和政策を通じて、物価を上昇させようとしてきたので、物価から金利に影響を与えるような環境ではなかったからです。ただ、金利と物価に強い負の相関関係がある、つまり通説とは逆の動きをしていることから、金融政策の効果を確認できたと言えるでしょう。

日銀が目指していた物価2%上昇は、これまでの金融政策では実現できませんでしたが、昨年からの世界的な物価上昇と、急速に進行する円安やロシアのウクライナ侵攻による資源高の影響から近い将来に到達しそうです。

金融政策以外の要因で物価が急騰しているわけですが、物価上昇の目標が達成されれば、将来的には日銀による金融緩和政策が縮小され、金利と物価の負の相関は解消されていくでしょう。

海外金利の国内金利への影響は?

「海外金利」と「国内金利」の関係については、「主要国間において、金利差が広がれば資金移動が起こり、為替を通じて調整圧力がかかるため、海外の金利と国内の金利は似たような動きをする」といわれています。

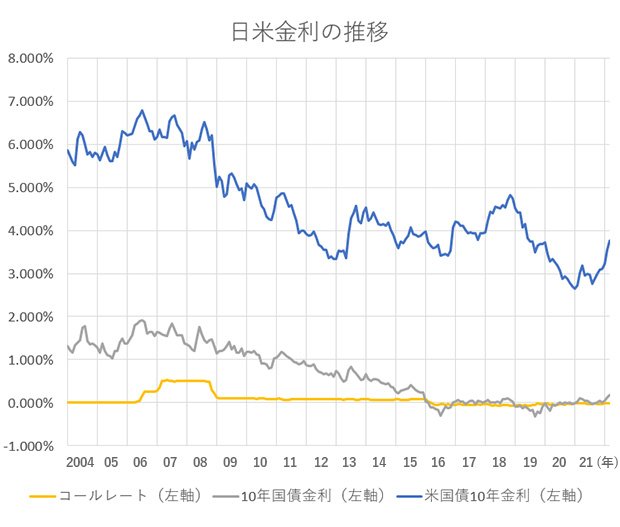

ここでは海外金利の代表である、米国債10年物の金利と比較します。

グラフを見る限り、日米の10年国債はそれなりに高い連動性を保っているようにみえます。実際に相関係数を計算してみました。

・日本の「10年国債」と米国「10年国債」の相関係数:0.869

このように、高い相関があることが分かります。

ただ、2008年のリーマンショック以降、日本・米国の長期金利の方向性は同じであったとしても、米国の金利の変動幅に比べて、日本の金利はかなり小さくなっています。2013年の米国の量的金融緩和終了、2019年の米中貿易摩擦による世界経済減速懸念など、米国金利が大きく動いた時をみると、日本への影響が小さくなっています。今回の米国の金融緩和政策の正常化でも同じような動きが観察されます。

これらの変動幅が異なるその理由の一つが、金融政策の違いがあると考えられます。

金融緩和の正常化にかじを切り、利上げが確定した米国の金利と、金融緩和を堅持する日本の金利は、今後は差が拡大していく可能性が高まっています。

金融政策は、金利に影響を与えたか?

ここで言う政策とは、日銀による金融政策のことです。

「金融政策」と「金利」の関係については、「景気過熱を抑えたり、物価高騰を抑制したい時に短期金利を上昇させ、景気を上向けたり、物価を押し上げたい時に短期金利を低下させたりする」といわれています。

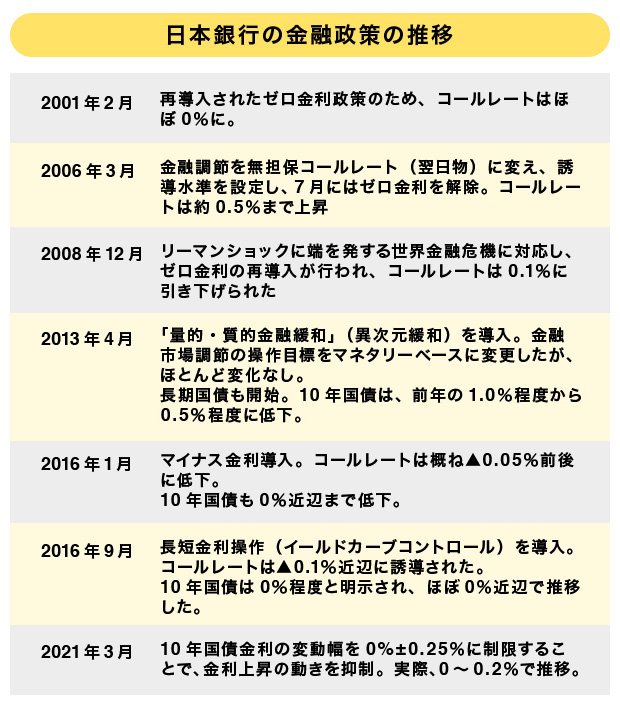

日銀の金利政策は、公開市場操作、公定歩合操作、預金準備率操作の3つが主なものとなります。現時点では、主に公開市場操作などの手段を用いて、長短金利の誘導や、資産の買い入れなどを行ってきました。

日本銀行の金融政策は、物価の安定を図ることを通じて国民経済の健全な発展を目指しています。金融政策を指標化することが難しいので、政策導入後の金利の変化を見ていくことで、その影響を確認したいと考えます。

日銀は金融政策で、短期金利を誘導するだけでなく、2013年以降は長期金利も誘導するようになりました。長期金利が官製相場とも言える状況になり、政治的な要素が入ったことで、予測が更に難しくなってきました。

まとめ

これまでのデータを、一つのグラフにまとめました。

まずは「短期金利」を見てみましょう。

上記グラフには金融政策のタイミングを表記していませんが、前項で確認したとおり、金融政策を打ち出したタイミングで、特定の金利が政策意図に沿った動きをしていることから、現時点では、「短期金利」は日銀の金融政策が金利を決める要因だと確認できます。

この金融政策は、政府からは独立して日本銀行が行うことになっています。しかし、その決定を行う日銀の政策委員会のメンバーは、国会が同意し、内閣が任命していることから、政府の意向が反映される可能性もあります。そのような政治的な要素も含め、予測を行うことは非常に難しいことが分かるでしょう。

「長期金利」は、「金融政策」と「海外金利」の影響があることが分かりました。政治要素のある金融政策だけでなく、海外経済のことまで把握した上で予測を行うのは、更に困難であることがお分かりいただけるでしょうか。

結局、金利の動向を把握する上で、短期的な変動要因の分析をしても、長期的な変化を予測できない可能性があることについても、心にとめておくべきでしょう。

第1回 市場金利は「景気」の影響受けない!?

第2回 変動金利を2年以内に引き上げる銀行は4行!?

第3回 営業戦略から見る、変動金利引き上げ時期

第4回 「全期間固定金利」は、バーゲン的な低金利

第5回 「全期間固定金利」が割安と言える理由は?

第6回 「ミックスプラン」も考えてみよう

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。