住宅価格の高騰に加えて、物価の高騰、さらに住宅ローン金利の上昇懸念もあって、金融機関では、利用者の住宅ローン破綻への懸念を強めている。これから住宅ローンを利用しようとする人、すでに利用している人は、万一に備える転ばぬ先のつえとして、ローン破綻に陥らない対策を頭に入れておく必要がある。(住宅ジャーナリスト・山下和之)

住宅ローンの条件変更の相談数は、依然高いまま

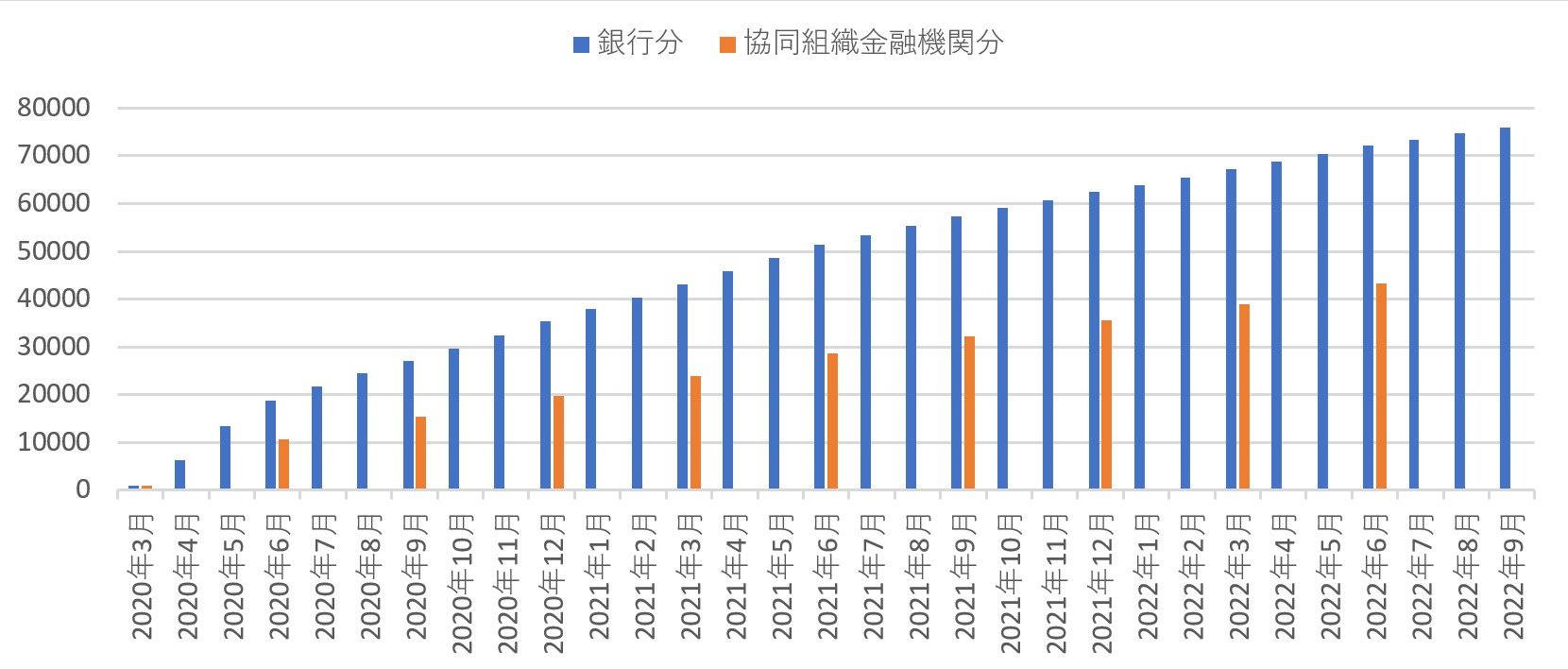

2020年の新型コロナウイルス感染症拡大時には、住宅ローンの返済が困難になった人が急増。金融庁では住宅ローンを実施している金融機関に対して、ローン返済の条件変更などによって、利用者の相談に柔軟に対応するように通達を出した。2020年3月末には1028件の相談があり、翌月には5730件と5倍以上に増えるなど、多くの相談が寄せられた。

コロナ禍も比較的落ち着いた2022年になると、相談件数が減っているが、それでも簡単にはなくならない。2022年9月までの累計は銀行分だけで7万5986件で、前月より1237件も増えている。新型コロナウイルス感染症拡大当初に比べると単月の申込件数は減っているものの、依然として1000件台の高い水準が続いている。返済に苦しむ人はなかなかなくならないのだ。

図表1 貸付条件変更の申込件数の累計(単位:件)

住宅ローン金利の上昇の懸念が、さらなるリスクに

今後、物価高騰がさらに進み、賃金がさほど上がらない状態が続けば、住宅ローンの返済に苦しむ人が一段と多くなるのは間違いない。

さらに懸念されるのが、住宅ローン金利の上昇。現在までのところ、住宅ローン金利が上がっているのは、固定金利期間選択型と全期間固定金利型の固定金利型住宅ローンだけであり、ほとんどの人は、より金利の低い変動金利型を利用している。変動金利型利用者が7割以上で、調査によっては8割を超えているともいわれている。

固定金利型の住宅ローンは、長期金利に連動するのに対して、変動金利型は短期金利に連動する。2022年11月現在、日本銀行は大規模金融緩和の方針を崩さず、短期金利が据え置かれているため、短期金利に連動する変動金利型の金利に変化はないが、それがいつまでも続くとは限らない。

世界的な金利上昇のなかで、いつまでも日本だけが大規模緩和を続けられるはずもなく、2023年4月の日銀の黒田総裁の任期切れ前後には金利引き上げもあるのではないかという観測が強まっている。

金利が1%アップすれば、返済額は16.5%増加する⁈

そこで、実際に変動金利型の住宅ローンの金利が上がった場合、どれくらい返済額が増えるのかを試算すると、ちょっと恐ろしい数字が出てくる。

金利0.375%で5000万円を、35年元利均等・ボーナス返済なしで借りた人の場合、毎月返済額は12万7049円。それが、ちょうど5年後に金利が0.5%上がって0.875%になると、返済額は13万6647円に増える。増額率にすると7.6%だ。収入がなかなか増えず、諸物価高騰の折、住宅ローン返済生活は一段と厳しくなるのは間違いない。

しかし、それでも0.5%のアップならまだまし。これが、1.0%のアップで1.375%になると、毎月14万6692円で15.5%の増額、2.0%上がってしまうと、16万8102円で、計算上は32.3%と3割以上も返済額が増えてしまう(ただし、増額率は25%までというルールがあるので、実際には15万8811円)。

このように大幅に金利が上がれば、住宅ローンの返済どころではないという人が急増し、金融機関には住宅ローン返済条件の変更などの相談が殺到することになるだろう。

5000万円(35年元利均等・ボーナス返済なし)を借りた人の場合

0.375%(当初金利)だと… 12万7049円(毎月返済額)

0.875%(+0.5%)だと… 13万6647円(毎月返済額が+7.6%)

1.375%(+1.0%)だと… 14万6692円(毎月返済額が+15.5%)

2.000%(+1.5%)だと… 16万8102円(毎月返済額が+32.3%)

共働き世帯は、収入減少のリスクが2倍?

なかでも懸念されているのが、共働き世帯だ。2021年に首都圏で新築マンションを買った人の共働き率は59%で、既婚世帯だけに限れば74%に達する(リクルートSUUMOリサーチセンターの調査)。マンション価格が高くなり過ぎているため、共働きでないと簡単には買えないという現実を反映した結果だろう。

この共働き世帯が特に懸念される理由は二つ。一つは、専業主婦(主夫)世帯に比べて、収入が減少したり、なくなったりするリスクが高いという点。専業主婦(主夫)世帯なら、そのリスクは1人分だが、共働きだと夫婦それぞれにリスクがあり、リスクは2人分という見方ができる。

もうひとつの理由が、共働き世帯は自己資金比率が低いという点だ。

収入の高いパワーカップルほど自己資本比率が低く、リスクが高い

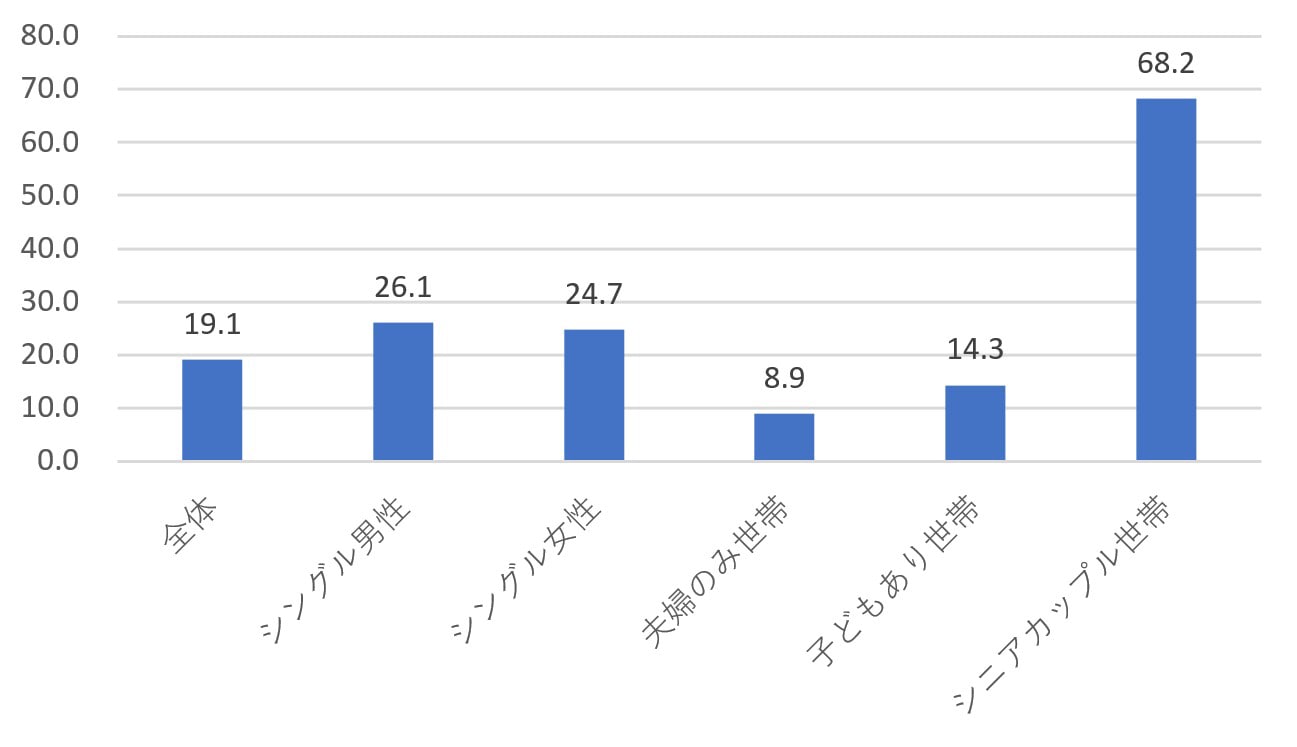

これは、2021年に首都圏で新築マンションを買った人たちの「ライフステージ別の自己資金割合」を見るとよくわかる。

全体平均では自己資金割合19.1%と2割近くに達しており、シングル世帯では20%を超えているが、夫婦のみの世帯では自己資金比率8.9%にとどまっている。特に、高額物件を買っている、いわゆるパワーカップル(世帯収入が1000万円以上など)に自己資金比率の低い世帯が多いのではないかとみられている。

パワーカップルは、夫婦ともに優良企業に勤める管理職であることが多いため、個人の信用力が高い。しかも、二人で協力して都心近くの高額マンションなどを買うため、マンションの資産価値への評価も高く、金融機関はギリギリまで融資するケースが多いといわれている。パワーカップルのなかには、夫婦ともに1億円の融資を受けて、2億円のマンションを買っているケースもある。

そんな人たちが、どちらかの収入が減ったり、なくなったり、また住宅ローン返済額が急増した場合には、返済が厳しくなるであろうことは目に見えている。金融機関としては、そうした人たちの急増を懸念しているわけだ。

図表2 新築マンション購入者のライフステージ別自己資金割合(単位:%)

ローン破綻に陥らない対策とは?

こうしたことを考えると、これから住宅ローンを利用してマイホームを購入する人や、すでに購入して住宅ローンの返済を行っている人は、リスクを極小化するための対策を知っておきたい。

何より、無理は禁物。できるだけ自己資金の割合を高くする、返済負担率を低くするといった安全な資金計画を組むとともに、それでも苦しくなってしまった場合の対策を事前に頭に入れておきたい。

また、何より返済が苦しくなったときには、延滞が発生する前に利用している金融機関で相談することが大切。一度でも延滞すると、住宅ローンの約款には優遇金利の適用が無くなると書かれているので、金利が高くなってしまう。その前に金融機関に相談して、延滞が発生しないようにしたい。

80%以上の人が、条件変更で負担を軽くしている!

条件変更による返済額の軽減の相談など、恥ずかしくてなかなか行けないなどとためらっていては、最悪の事態に陥りかねない。

実は、そんなに懸念することはない。先にも触れたように、金融庁が金融機関に対して、条件変更などの相談に柔軟に対応するように指導しており、条件変更などに応じてもらいやすくなっているのだ。

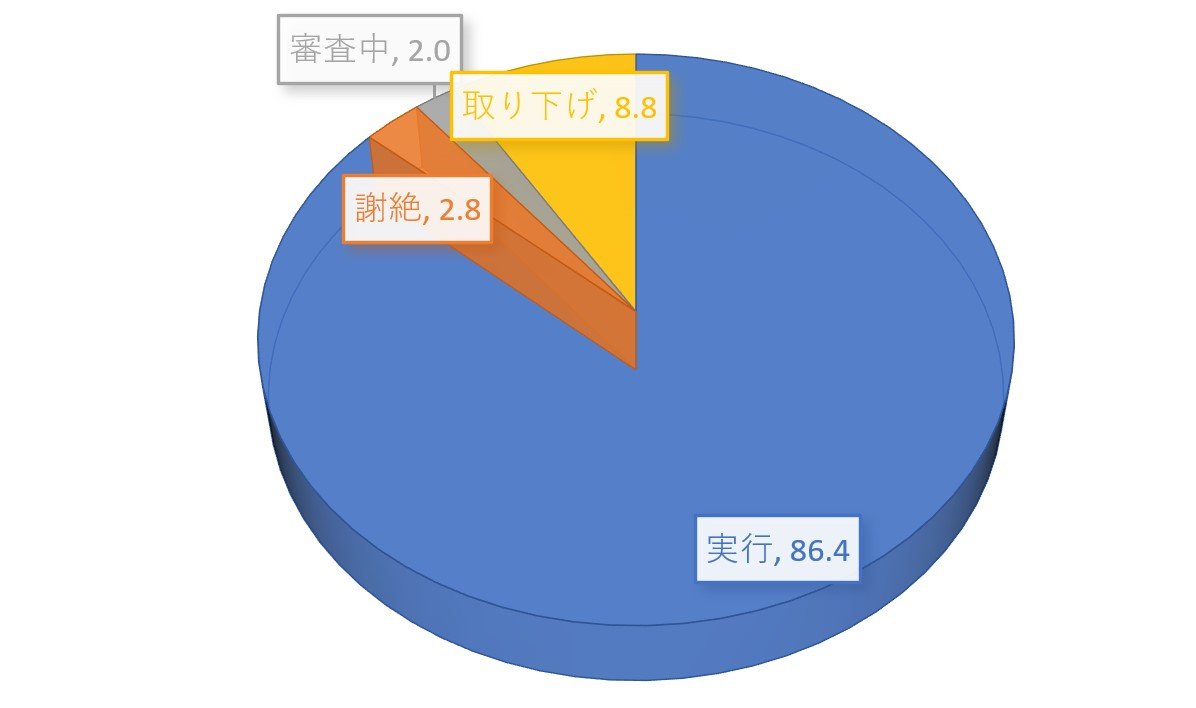

図表3は、全国の銀行の条件変更の実施率を円グラフにしたものだ。なかには、「謝絶」というケースもあるが、それは全体の2.8%にすぎない。86.4%の人が条件変更の「実行」を受けている。「審査中」や自主的な「取り下げ」を除けば、実行割合はもっと高くなるはずだ。

条件変更には、返済期間を10年、15年と延長して、毎月の返済額を少なくする、また一定期間だけ元金を据え置いて利息支払いだけにするといった方法がある。元金据え置きなら、返済額を一時的に3割、4割に抑えることができるので、収入減少や金利上昇の影響などを乗り切ることができるのではないだろうか。

せっかく苦労して入手したマイホームを失わないためにも、万一の策として頭に入れておきたい点だ。

図表3 条件変更の実行状況(銀行分)

【関連記事はこちら】>>【銀行員が解説】住宅ローン返済が苦しいなら「リスケ」

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。