あなたは銀行から送られてくる「住宅ローン借り換え提案書」を、見たことがありますか? 金利上昇が騒がれはじめた現在、住宅ローンを利用中の人にとって、やはり「借り換え」は気になることだと思います。そこで今回は、「住宅ローンの借り換え提案書とは?」をテーマに、借り換え提案書に書かれている内容、どんな人に送られてくるのか、借り換えの注意点を解説していきます。(金融ライター・加藤隆二、現役銀行員)

住宅ローン借り換えの提案書とは?

「住宅ローン借り換えの提案書」は、他行で取引中の住宅ローンを借り換えて自行に取り込むために、銀行員が作成する資料のことです。

「借り換えをすると、このようにメリットがありますので、住宅ローンをぜひ当行に!」というプレゼン資料で、数字によりメリットを訴えている形式が主流です。

私は勤続30年の銀行員で、数えきれないくらい住宅ローン借り換えの提案や借り換えローンの取り扱いをしてきました。

実際に借り換え提案をしてきた銀行員の解説なので、現在住宅ローンを返済中の人はもちろん、住宅ローンを検討している人もぜひ参考にしてください。

借り換え提案書はどこでもらえるの?

「住宅ローン借り換えの提案書はどこでもらえますか?」

これは、実際に私の銀行の窓口へ来店されたお客様からの質問です。

住宅ローンの借り換えは、他行で返済中の住宅ローンを借り換えで奪取するために、銀行員が作成して対象者に渡すものです。

ですから、銀行窓口で配っているようなものではありません(こちらのお客様は、自分で借り換えできる金融機関を探されていたようで、このあと丁重にお話を伺いました)。

借り換え提案書を作成してほしいと言ってくるお客様はまれです。そのため、銀行員は借り換えの対象、つまりターゲットになる人を探し、見込み先として提案書を作成し、借り換えのアプローチ(交渉)をしていきます。

銀行がどのように借り換えの対象を見つけるのか?

これは営業戦略上の極秘事項なので言えませんが、あくまでたとえ話として、少しだけ紹介します。

たとえば給料の振り込み直後に、特定の金融機関に一定額を自動送金するサービスを契約している顧客をリストアップすると、かなりの確率で他行に住宅ローンがあり、見込み先にできます。

また、ある地域をピックアップして10年前と最近の地図を見比べると、10年以内に新築した家をピックアップできたり、地図上で名前が変わっていれば持ち主が変わった可能性から、購入の住宅ローンがあるかもしれないと推測できたりと、やはり対象先を見つけられるのです。

それ以外にも方法はあるのですが、共通するのは借り換えの対象になる人は、借り換えのメリットがある人だということです。

なお、借り換えのメリットがある人については後半で触れますので、ここでもう少し借り換え提案書にはどのようなことが書かれているのかを説明することにします。

借り換え提案書には、何が書かれている?

住宅ローンの借り換え提案書は、銀行による営業上の資料であり、統一された仕様、様式などはありません。

ただし、そこに書かれているのはおうむね以下のような内容です。

<住宅ローン借り換え提案書に書かれていること>

【現在の返済内容】今返済している住宅ローンの返済内容:毎月・ボーナス返済額、金利、最終返済期限、このまま返済していった場合の元金と利息の総支払額(A)

【借り換えに必要な諸費用】

収入印紙代に始まり、不動産担保の登記費用、保証料など借り換えの必要経費(B)

【借り換えした後の内容】

借り換え後の返済額、金利、借り換え後の元金と利息の総支払額(C)

【借り換えのメリット額】

C-(A+B)で計算

借り換え提案書はこれらの内容を数字で説明し、視覚でメリットを訴える作りになっています。

なお具体的なメリットのアピールは「借り換え後の総支払額は、諸費用を支払ったとしても、現在のまま最後まで返済した場合の総支払額よりこれだけ節約される」として計算しています。

つまり「借り換えの必要経費を払っても、ウチの銀行に借り換えたほうが総支払額でこれだけお得になるんです。だから借り換えをしましょうよ!」と結論付けているわけです。

提案書が来るのはどんな人?

借り換えの提案書が来るのは、借り換えのメリットがある人ですが、ざっくり言えば、

・住宅ローン残額が1000万円以上残っている人

・返済期間が10年以上残っている人

・借り換え後との金利差が1%以上ある人

といったところでしょう。以上のうち、最低でも2つは満たしていれば、借り換えメリットが多い可能性が高いです。

借り換えのメリットがあるかどうかは人それぞれで一概には言えないのですが、住宅ローン残高が1000万円以上ある人が対象となります。

住宅ローン残額が1000万円を切っていると借り換えのメリットが少ないため、銀行では積極的な借り換え提案はしません(借り換えにかかる時間や人件費など、費用対効果も考えて提案しないという事情もあります)。

返済期間が10年以上残っている人も対象となりやすいです。

返済期間が短い人には提案しません。その理由は、ゴールが見えているので提案しても成約が難しく、また対象者もそれなりの年齢なので借り換えが難しくなることが多いからです。

そのため、おおむね残り10年を切っていたらそのままの方がいいと考えます。

最後に金利差ですが、1%以上の金利差がほしいところです。1%以上の金利差がないと借り換えのメリットは発生しにくいのが実態です。

現在のローンが変動金利で1%未満の人には、銀行から借り換え提案が来ることはまずないでしょう(個人的見解です)。

逆に提案が来るとすれば、固定金利(最初から最後まで固定金利、5年・10年など一定期間の固定金利)の人が想定されます。現在、金利が上昇局面にあるといわれていますが、変動金利だけはまだ低金利にとどまっており、固定金利から変動金利に借り換えると、メリットが出やすいのです。

シミュレーションで借り換えのメリット額が簡単に分かる

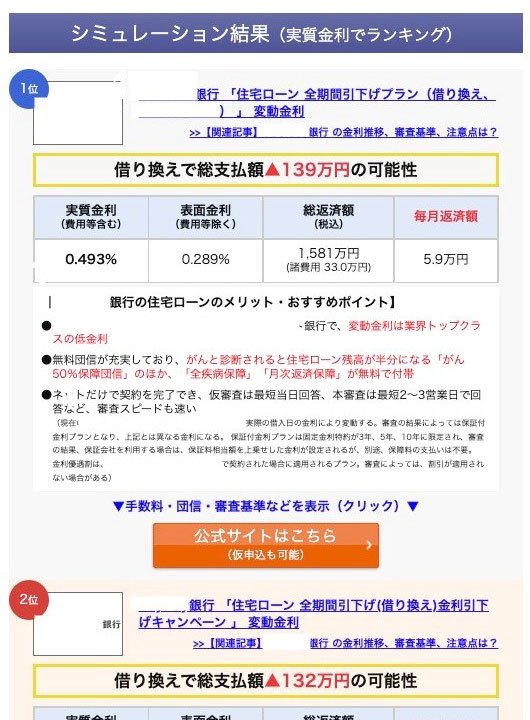

なおダイヤモンド不動産研究所にある「返済額シミュレーション 借り換え」は上記したメリットを即座に調べてくれ、便利で役立ちます。金利は最新金利で、借り換え時の手数料も加味しているので、ある程度正確にシミュレーションしてくれます。

こちらを使ってみると、先程の条件をすべてクリアしていなくても、借り換えメリットがあるということが分かります。

まずは以下の条件で借り換えシミュレーションしてみましょう。

・住宅ローン残額1,000万円

・残り返済期間35年

・現在の金利変動0.6%

シミュレーションすると、借り換えによるメリット額は「最大でも10万円程度」との結果になりました。

一方、住宅ローン残高だけ5000万円に増やした場合をシミュレーションします。

・ローン残額5,000万円

・残り返済期間35年

・現在の金利変動0.6%

以上の条件では「借り換えで総支払額▲149万円の可能性」との結果なので、住宅ローン残額が多ければ、変動金利で低金利の人でも借り換えのメリットが出る可能性はあることがわかります。

筆者の私自身、住宅ローンを返済しており、上記シミュレーションをしたところ、『借り換えで総支払額▲139万円の可能性』となりました。

自分の住宅ローンを自分で借り換えシミュレーションする方法

住宅ローンを返済中の人は、自分で自分のローンを借り換えシミュレーションすることもできます。

必要な情報など、実際に借り換え提案書を作ってきた銀行員が紹介します。

<借り換えシミュレーションに必要なもの(情報)>

【現在の借入内容】「借入明細」「返済計画表」といった名称で、定期的に銀行から送られてきます

【借り換え後のローンの内容】

候補にしている銀行の住宅ローンの金利、手数料だけでなく、「商品概要(商品概要説明書)」もチェックすべきです

【借り換えに必要な諸経費の計算】

収入印紙代は2万~10万円程度

登記費用は5万~10万円程度

(参照:国税庁「不動産の譲渡・消費貸借等に関する契約書」)

【関連記事はこちら】>>住宅ローン借り換えの諸費用は30万~80万円(3000万円借入)! 18銀行の手数料・保証料を徹底比較

と、ここまで読んで「面倒くさいな」と感じた人もいるでしょうが、それも無理はありません。

なぜなら、銀行員の私たちは仕事として借り換えシミュレーションを作っているのでそれなりの知識はありますし、実際に銀行員が使っているのも専用ソフトで、諸経費などは自動計算してくれるのです。

結局のところ、自分で手数料などを調べるのは大変なので、銀行に作ってもらうか、当サイトのシミュレーションなどを活用したほうが便利です。

ただし、他の銀行に頼むとおおごと(借り換えしてもらえるかも?とセールスされるのは間違いないので)になるかも知れませんので、わずらわしい人は、やはり自分でシミュレーションソフトを使えばいいでしょう。

当サイトのシミュレーションは、銀行員から見てもよくできているのでおすすめです。

住宅ローン借り換えの注意点

「住宅ローン借り換えの注意点」でネット検索して上位にヒットするのは、以下のような記事が多いです。

・固定金利から変動金利にすると金利上昇のリスクがある

・借り換えの諸費用を確認しないと損することがある

・住宅ローン減税が受けられなくなる場合がある

これらが間違いとは言いませんが、変動金利の金利変動リスクなど、顧客自身が当然わかっていることですし、諸費用が必要になることも知らない人はいないでしょう。

逆にこれらをしっかり説明しないで借り換え提案するような銀行員はいませんし、仮にそのような銀行員の提案なら聞くべきではありません。

住宅ローン減税(年末調整などの住宅取得控除)も同じで、借り換えして控除を受けられなくなっても、借り換えメリットの方が大きいと顧客が判断すれば問題はないのです。

むしろ、借り換えを実際に提案している銀行員はもっと別のところに注意しています。

大きく以下の2つが挙げられます。

・「団体信用生命保険」は劣化しないか?

・「保証」はどうなるのか?

借り換えで「団体信用生命保険」は劣化しないか?

団体信用生命保険とは、住宅ローン利用者が加入する生命保険で、本人が死亡や高度障害になると保険金が支払われ、住宅ローンが完済されることで家族に借金が残らない仕組みです。

借り換えの場合、前の住宅ローンは返してしまうので団体信用生命保険も契約が消滅し、借り換えするローンでもう一度団体信用生命保険に加入することになります。

そのとき健康状態の悪化(今の住宅ローンを借りたときは健康だったが、その後大病をした)などで、団体信用生命保険に加入することができなくなると、まず原則としてローンの借り換え自体ができない可能性があります。

最近では、病歴や健康状態など加入条件が緩やかな団体信用生命保険(「ワイド団信」などと呼ばれます)も用意されていますが、その場合は金利が上乗せされる(一般的な団体信用生命保険より0.2〜0.3%程度金利がアップ。銀行により違います)場合もあるので注意が必要です。

とはいえ、まだ団体信用生命保険に加入できるので問題は金利などの部分に限定されます。

それより注意すべきなのは、団体信用生命保険に加入できない、または加入しないケースです。

銀行によっては団体信用生命保険に加入できなくても、過去に契約している一般的な生命保険があれば借り換えできる場合もあります。フラット35は団信に加入しなくても借りられます。

ただし、ここで考えてみてください。

今の住宅ローンは団体信用生命保険に加入しているので、死んだら住宅ローンはチャラになり、別に契約した生命保険金も残してあげられます。

一方で、借り換えして団体信用生命保険に加入しない場合、死んだら預金を取り崩して住宅ローンを一括返済するか、別契約の生命保険に入ってその保険金で住宅ローンを返さなければいけなくなります。

借り換えのメリットが大きく感じられたとしても、ここは慎重に考えるべきでしょう。

私が銀行員として借り換えの提案をする場合、上記のように団体信用生命保険に加入できなくなる人には、本人が強く希望する場合でもない限り、借り換え提案は取りやめます。

借り換えで「保証」はどうなるのか?

一般的な住宅ローンは、保証会社の保証が付きます。

銀行の系列子会社などの保証会社が住宅ローン返済を保証することで、銀行は低金利など有利な条件でローンを融資するもので、返済不可能になった場合は一定期間の催促などを経て保証会社がローン残額を銀行に全額一括返済(「代位弁済」と呼びます)する仕組みです。

借り換え後も住宅ローンとしての基本は同じなので、やはり保証会社の保証が付くことが一般的です。

ところが転職などで年収や勤務先の規模が変化すると、借り換え後のローン保証会社の保証が付けられないケースもあり、借り換えをする銀行では保証人を付けることを求められる場合があります。

保証人になるには年収や資産もチェックされるので、共働きなら配偶者(パートナー)か自分、または配偶者の両親などが保証人になることが想定されます。

とはいえ人間が保証人になるというのは、実は非常に重い事実です。

例えば配偶者が保証人になり、離婚することになった場合でも、銀行が認めない限り保証人をやめることはできません(借金の保証人になっていることは、民事上の離婚とは全く別の問題です)。

私のお客様でも、保証人になっていた配偶者と離婚した後も引き続き、その配偶者が保証人のままで、ローン返済の保証という責任を負い続けているケースがあります。

まとめ

住宅ローンの借り換えが注目されているのは、やはり金利の先行きが不安という気持ちの表れだと思います。

借り換えによって、数百万円というメリットが出る人が多いのも事実です。

ただ、借り換えの注意点をしっかりと把握し「借り換えしなければよかった」と思わないよう、慎重に考えましょう。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。