住宅ローンでは申し込んだ本人だけでなく、勤務先も審査される。こう聞いて驚いた人もいるかもしれません。最近の住宅ローン審査では、システム化されスピーディーになった「スコアリング審査」が重視されるようになってきました。そこで今回は、現役銀行員である私が現在の住宅ローン審査について解説します。住宅ローンを借りやすい職業ランキングも作成してみました。(金融ライター・加藤隆二、現役銀行員)

「住宅ローン審査」は何を審査する?

まず、そもそも住宅ローン審査は何をどのようにチェックするのでしょうか?

住宅ローン審査で重視されるポイントとは

現在の住宅ローン審査で重視されるポイントについては、国土交通省が住宅ローンを扱う金融機関(銀行・信金など金融機関全般、保険会社など)の約1300社に聞き取り調査をしたデータがありますので、それらをランキング形式でご紹介します。

<融資の際に考慮する項目>

1位、完済時年齢(99.0%)

2位、健康状態(98.5%)

3位、担保評価(98.2%)

4位、借入時年齢(96.9%)

5位、年収(95.7%)

6位、勤続年数(95.6%)

7位、連帯保証(94.2%)

これらの審査項目は、9割以上の機関で融資の際に重視されています。しかし一方で、

・融資可能額(69.8%)*主に借り換えの場合

・申込人との取引状況(43.1%)

などの項目は重要度が下がる傾向にあります。

借入時の年齢やローン完済時年齢、健康状態など本人に関わる部分や、担保になる自宅の価値、年収、勤続年数といった「収入に関する部分」が重視されており、これらは住宅ローン審査の根幹部分といえます。

また「連帯保証」も見逃せません。「親が所有している土地に家を建てる場合」などは、親が連帯保証人になる場合があります。また最近は、「夫婦連帯債務」や「ペアローン」のような、新しい住宅ローンの借り方が反映されてると考えられます。

一方で、申込人との取引状況(その銀行で預金を多く預けていたり、家族取引があったりすると審査でプラスになる)が重視されなくなったのは、時代の流れです。銀行も競争激化で「住宅ローンを貸してやる」から、「借りていただく」「優良な借り手を探す」ように変化したことが見えてきます。

なお、この記事では現在の住宅ローン審査である「スコアリング審査」について説明しますが、上記のようなポイントが必ずしもスコアリング審査で重要視されるわけではありません。一部記事では上記の項目がスコアリング審査の審査項目だと断言しているものもありますが、実際にスコアリング審査をしている銀行員から見るとはなはだ疑問です。

住宅ローン審査の今昔

さて、まずは住宅ローン審査の変化についてお話ししていきます。変遷は徐々に行われてきたので明確な分岐点はありませんが、私自身が住宅ローン獲得と審査に携わっていたおおむね30年前と比較してみましょう。

| 審査項目 | 昔(30年くらい前) | 現在 |

|---|---|---|

| 職業 |

公務員、士師業(税理士、弁護士など)、会社経営者が有利 |

公務員や会社員が有利。派遣社員も派遣会社の給与や勤務体系で審査 |

| 勤続年数 | 最低でも3年は必要 | 長い方がよいが、明確な基準なし |

| 年収 |

年収500万円以上が理想形だが、年功序列の昇給を見込んで審査する場合も |

年収の大小より安定性・継続性を重視 |

| 返済比率 | 年収の30%以内におさまるのが大前提 | 大まかには昔と変わらないが、明確な基準なし |

| 個人信用情報(延滞など事故歴) | 延滞歴などがあれば即審査落ち | 原因や理由を調査して審査を通すことも |

この比較表を見ても、審査のポイントは大きく変化してきたことがわかります。審査の姿勢が柔軟化しているのです。私が銀行に入社した30年前では、以下の条件をクリアしている人が大前提になるなど、住宅ローンを借りられる人はかなり限定されていました。

- ・年収500万円以上

- ・勤続3年以上

- ・返済比率は20%台が理想だが最低ラインで30%台

- ・個人信用情報で事故がない人

これらの条件は、「住宅ローンではお客様から預かった預金をもとに融資するのだから、しっかり返済してもらえる人でなければ貸すことができない」という考えに基づいています。しかし時代は変わり、金融機関の競争も激しい現在、理想ばかり言っていられる状況ではなくなってしまったのです。

そこで、従来とは違う視点から住宅ローンを審査する手法が開発されました。それが、スコアリング審査なのです。

【関連記事はこちら】>>過去の延滞アリでも、住宅ローン審査は通る?カードの遅延・滞納の影響や信用情報を解説!

住宅ローンスコアリング審査について

では、ここから住宅ローンのスコアリング審査について解説していきます。

スコアリング審査とは?

スコアリング審査とは、住宅ローンを申し込んだ人の住所・氏名・生年月日や年収、勤務先、勤続年数、それ以外にもマイカーローンやカードローンなど現在利用中のローン残高と年間返済額といったさまざまな情報を、住宅ローン審査専用に開発されたシステムが分析から融資判断まで完結させてくれる仕組みのことです。

スコアリングシステムでは多岐にわたる膨大な情報、俗に「ビッグデータ」と呼ばれる基礎データに照らし合わせ、申込者を点数化します。この診断結果を、「スコアリング」と呼ぶのです。

金融機関やシステムによって違いはありますが、原則として申込者を独自のチェック項目で採点し、融資をしてもいいかまで判定してくれます。言うなれば、スコアリング審査は「ローンを申し込んだ人の通信簿」のようなもので、点数の高い人から「1.2.3」「ABC」などの符号で分類します。

なお、現在の住宅ローン審査では、スコアリング審査が一般化しつつあり、前出の国土交通省住宅局の調査データでも「スコアリング方式により一部審査を行っている」(33.0%)「スコアリング方式を中心にして審査を行っている」(13.6%)と、スコアリング審査を導入している金融機関はすでに4 割を超えています。

※参考「国土交通省住宅局/令和元年度民間住宅ローンの実態に関する調査結果報告書(令和5年3月31日 訂正)」

スコアリング審査の流れ

スコアリングシステムがある場合の住宅ローン審査の流れは、以下のようになります。

<住宅ローンスコアリング審査の流れ>

1、申し込み

住宅ローン借入申込書をもれなく記入してもらう、またネット経由なら入力完了

2、データ入力

借入申込書をもとに、スコアリングシステムに必要項目を入力する。借入申込書をスキャンして読み込むケースもあり、またネット経由では入力済みのデータを共有・連携する

3、スコアリング診断

入力されたデータをもとにスコアリング審査システムが自動で融資診断をする

スコアリング審査の結果としてスコア(点数やランクの符号)と融資可否の一時的判断(例:融資してもいいなら「◯」、リスクが高ければ「☓」と表示など)が完了

4、最終判断

スコアリング審査の結果をもとに、銀行員が最終的な融資判断を下す。しかしながら、スコアリング審査の判断結果が原則としてはそのまま銀行の融資判断となる場合が多い

5、稟議(りんぎ)

融資判断をして、融資を実行したいと上席者(担当者なら上司や支店長、特殊な案件では本社や、重役級の判断を仰ぐ場合もある)に判断を仰ぐことを「稟議」と呼び、この稟議でもスコアリング審査の結果が重視され、融資判断の基本方針となる場合が多い

スコアリング審査のチェック項目は借入申込書を見ればわかる?

さて、「従来的な住宅ローン審査で重視する点は、スコアリング審査の審査項目とは必ずしも一致しない」と先述しましたが、ではスコアリング審査の審査項目は一体何でしょうか?

実は、この部分は住宅ローン審査の根幹のため、部外秘でお話しすることはできません。とはいえ、少しだけお話しできることがあるとしたら、「借入申込書(ネットなら申し込みフォーム)」にヒントが隠されているということです。スコアリング審査では借入申込書に記載された情報をもとに審査を進めるので、そこに書かれていることが審査項目になるかもしれません。信じるか信じないかは、あなた次第です。

スコアリング審査のチェック項目とは?

では、具体的に住宅ローンのスコアリング審査で重視されるチェック項目について解説します。繰り返しになりますが、実際の審査内容は部外秘なので、あくまで参考と捉えてください。また、スコアリング審査でチェックする項目は多岐にわたり、ここで紹介したものがすべてではない点も意識してください。

<スコアリング審査のチェック項目>

- 職業:会社員なのか?経営者(個人事業主・会社経営者)なのか?

- 勤務先:会社の規模・安定性(資本金、従業員数)

- 勤続年数:入社年月日の考え方

- 年収:給与年収は「支給額」、歩合給がある場合は考慮も

- 個人信用情報:個人信用情報、ブラックリスト

1.職業:会社員なのか?経営者(個人事業主・会社経営者)なのか?

個人事業主や会社経営者の人より、会社員のほうがスコアリング審査では上位になります。このことから、スコアリング審査では「住宅ローンを借りて、延滞や破綻などにならず最後まで完済できる人」が重視されているように感じます。これは、給料という形で収入がある程度安定しているという捉え方によるものなのでしょう。

2.勤務先:会社の規模・安定性(資本金、従業員数)

会社員でも、資本金や従業員数が大きいほどスコアリング審査では有利になります。同じ会社員でも、会社が倒産する可能性が低いほどスコアリングで評価されます。資本金が多い、従業員数が多いなど規模が大きければ大きいほどつぶれにくいですからね。具体的には資本金の額により「資本金1,000万〜5,000万円」「資本金1億円以上」などの金額や、「上場しているか」といった区分などで仕分けます。この最高位に位置するのが、絶対に勤務先が倒産することのない「公務員」です。

参考までに、職業や資本金などで、もしランキングにするとしたら、おおむね次のようなイメージです。金融機関により序列や資本金などの解釈は違うので、これはあくまで一例です。

<職業・勤務先によるスコアリングのランキング例>

- 公務員

- 上場会社に勤務

- 資本金1億〜5億円の会社に勤務

- 資本金5千万〜1億円未満の会社に勤務

- 資本金1千万〜5千万円の会社に勤務

- 資本金1千万円未満、あるいは個人経営企業の社員

- 士師業

- 個人事業主・会社経営者

意外かもしれませんが、士師業(医師、税理士、司法書士など)も個人事業主であり、スコアリング審査の視点では安定性で下位になりがちです。そうはいっても士師業は高収入の人が多いので、一般的な個人事業主の人とは区別されます。

3.勤続年数:入社年月日の考え方

スコアリング審査では勤続年数が長いほど有利です。もちろん、勤続年数が短いとダメとか、転職したばかりはローンが組めないとか決まっているわけではありません。働き方も多様化してきた現在では、長く勤めることだけが正義ではないのですが、スコアリング審査で言えば勤続年数が長いほどスコアの点数は良くなります。

一方、転職したばかりで1年分の年収が計算できない人も、給与明細を数カ月分提出し、その平均値を月収と仮定、さらに12倍して「見込み年収」と見てくれる場合もあるなど、最近では審査も柔軟になってきています。とはいえ、原則としてはやはり勤年数は長いほうが有利、ということは覚えておいたほうがいいでしょう。

ところで、「勤続何年?」と聞かれてすぐに答えられない人は結構いらっしゃいます。これは、会社内でも別のグループ会社に配属されたり、勤務先が提携した別会社に出向したりと人それぞれケースがあるからです。

そこでスコアリング審査をする住宅ローンでは、「健康保険証の資格取得年月日を入社日とみなす」というのが大前提となります。一般的な新卒入社なら、会社に入社するのと同時に健康保険に加入することになるので、この日を入社日として、そこからの通算年数を勤続年数と定義します。もちろん会社内の所属変更や出向で健康保険証が変わる場合はあるので、そうした特殊なケースでは本人から事情を聴いたり、必要に応じて健康保険組合に連絡をして勤続が途切れていないことを確認したりすることもあります。

4.年収:給与年収は「支給額」、歩合給がある場合は考慮も

スコアリング審査で会社員の場合、年収といえば給与の支給額です。現実の年収は手取りですが、融資審査では「支給額」で審査や返済比率を計算するので、ぜひ覚えておいてください。会社員の年収はある意味一定なので、返済比率などを考えるときにも予想しやすく、良い判断基準となるからです。

ただし、会社員でも歩合給のある人は良くも悪くも「不安定」と見られがちです。そのため、歩合給がある場合には年収を3年間などの平均値で計算する銀行もあります。

5.個人信用情報:個人信用情報、ブラックリスト

過去にカードローンやクレジットなどの支払いが長期間遅れたり、返済できずに代位弁済したり、あるいは自己破産をしていたり、こういったお金に関するネガティブな履歴を個人信用情報では「異動」と呼び、こうした異動があると原則として新しい借り入れをすることができません。いわゆる「ブラックリストに載る」というものです。

実際にブラックリストと呼ばれるものは存在しないのですが、個人信用情報に記録が残る限りは新規の借り入れができません。これを「金融事故」などと表現します。一般に、個人信用情報で異動・ブラックリストに載っている人は、スコアリング審査で審査落ちになる可能性はかなり高いです。

とはいえ「住宅ローン審査の今昔」でも触れましたが、個人信用情報に問題があるから即審査落ちとなるわけではありません。スコアリング審査はあくまで機械的な判断を行うので、申込者に聞き取りをして再検討してくれるケースもあります。とはいえ、銀行員としては「ブラックリストに載っていても大丈夫ですよ」とは声高には言えませんが……。

スコアリング審査の金融機関による違いは?

参考までに、主な銀行の「住宅ローン借入申込書」を見てみましょう。

借入申込書の内容も金融機関ごとに微妙な違いがあります。それは、各金融機関がスコアリング審査でどこを重視しているかの違いでもあります。ただし、スコアリング審査を導入しているかどうかは一般に公表されていないので、あくまでスコアリング審査があるという前提で借入申込書を見比べてみてください。「どこが違うの?」とならないように、それぞれ解説していきます。

なお、金融機関のホームページなどでは、申し込みの内容を知りたいと言っても個人情報を入力しないと「事前相談」などの画面から先に進めない仕組みになっていることがあります。

こうしたケースでは住所・氏名から連絡先まで銀行に教えてしまうことになるので、住宅ローンセールスを受ける可能性があります。「個人情報の取り扱いに同意する」とチェックを入れるパターンが多く、これにチェックを入れることで個人信用情報を調べることが可能になり、事前審査が進んでしまいます。ネットで調べるときは慎重に確認しながら進めてください。

地方銀行の審査項目

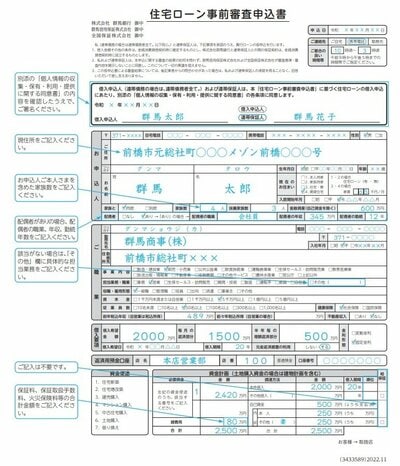

まず、地方銀行を見てみましょう。ここでは群馬銀行を取り上げます。

群馬銀行の住宅ローン申込書では「ご職業欄」に、「資本金」「従業員数」を記入する箇所があるので、このあたりを重視しているのではないかと考えられます。これは私の勤務する銀行と似ていて、私の銀行では資本金に加えて「上場区分(*)」を記入してもらいます。なお、銀行などでは「事前申込(事前相談)」など、正式な住宅ローン申し込みの前に、もう少し簡単な申込書類があり、この段階でスコアリング審査まで進めて融資の可否をある程度判断しておく金融機関もあります。

*上場区分:証券取引所に株式を上場する際の市場区分 東京証券取引所を例にすると従来は「一部、二部、マザーズ、JASDAQ」だったが、2022年から「プライム市場・スタンダード市場・グロース市場」と3つの市場区分に名称が変更された。

ネット銀行の審査項目

ネット銀行の審査項目は、記入すべき内容は地方銀行と変わらないので、重視する部分も変わらないと想像できます。

ただし、SBI新生銀行の申込書を見ますと、勤務状況欄に「出向中の方はチェックを入れたあと出向先の企業名を記入」「休職中の方はチェックを入れて復職予定日を記入」などがあります。これは、正社員としての処遇は変わらないが、グループ会社やM&Aなどで買収した企業に席を置く人に考慮したり、産休や育休の取得を想定したりと、働き方が多様化している現在の状況に合わせたものだと思います。

※参考「SBI新生銀行/申込書記入例」

フラット35の審査項目

公的融資の色合いが強い「フラット35」も、銀行・ネット銀行と記入内容はほぼ同じですが、特筆すべきは「購入する新居からの通勤時間」「残高証明が不要な場合、その理由」という欄です。

これは、フラット35など低金利の住宅ローンでマンションなどを購入して他人に賃貸する「住宅ローンを悪用した不動産投資の偽装」を防ぐために設けられているのだと思われます。

しかし、こうした偽装は後を絶たず、「通勤に便利な家を購入すると言ったのに、購入した物件は今住んでいるアパートより通勤時間が2倍に増えた」「住宅ローン減税で年末調整するのに『残高証明書(年末調整用)』が必須なはずなのに『不要』と言っている」などを、借入申込書で事前にチェックしていると想像できます。

【関連記事はこちら】>>勤続年数、年収など、17銀行の住宅ローン審査基準を比較!

スコアリング審査の「点数を上げる」方法はあるのか?

スコアリング審査の点数は上げられるのでしょうか?

まず、転職をして資本金の大きな会社に勤めればスコアリングの点数は上がる可能性があります(勤続年数が足を引っ張る可能性もありますが)。

これと逆で、一部上場企業から社内の配属転換で子会社に移った人がいて、この子会社の年収や資本金、勤続年数でスコアリング審査をしたら審査落ちになったケースもあります。このときは私が直接本人と会って、いわゆる転職ではなく人事異動的なものであることをヒアリングし、給料が減った分として元の勤務先から給与の補填分が口座に振り込まれていた事実などを加味して、審査に通った例もあります。

まとめ

スコアリング審査は「機械的」に審査するものなので、最終的には柔軟に審査をしてくれる銀行を選択することも大事になってきます。

とはいえ、点数を上げたいからと言って借り入れ申し込みで虚偽の内容を申告するなど、ローン申し込みでは絶対に嘘をついてはいけないことは言うまでもありません。スコアリング審査の特性を知り、よりよく住宅ローンを借り入れましょう。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。