過去にクレジットカードや各種ローンで延滞したことがあると、住宅ローン審査でマイナス評価になったり、審査落ちすることがあります。ついうっかり、クレジットカードの引き落とし口座にお金を移すのを忘れてしまい返済が滞った場合でも、延滞歴は信用情報登録機関に記録が残るため、注意が必要です。

まずは信用情報登録機関で「延滞歴」の確認

銀行や保証会社が住宅ローンを審査するとき、頼りにするのは申請者本人からの情報だけではありません。実は、信用情報登録機関が管理・提供する「信用情報」を真っ先にチェックしています。信用情報には、個人の年収や勤務先、使っているクレジットカードやカードローン、住宅ローンなどの契約内容や利用履歴が掲載されています。

信用情報は「本人開示制度」を利用すれば、自分でも確認することができます。特にネット銀行では、対面での相談ができないため、履歴に問題があると審査にまず通りませんから、事前に信用情報を取り寄せてチェックしておくことをお勧めします。本人の気付かぬうちに、信用情報に〝傷〟がついていることもあるからです。

信用情報を扱っているのは、シー・アイ・シー(CIC)、日本信用情報機構(JICC)、全国銀行個人信用情報センター(KSC)という3つの情報登録機関です。それぞれ加盟会員(加盟企業)が異なる※ため、全ての情報を確認するためには、3カ所全てから信用情報を取り寄せる必要があります。

※企業によっては、複数の情報登録機関に加盟している場合もあります。

申請と信用情報の受け取り方については下の表のとおりです。いずれもそう手間がかからず、費用も1回につき1000円程度です。

信用情報機関の種類

| 信用情報機関名 | シー・アイ・シー (CIC) |

日本信用情報機構 (JICC) |

全国銀行個人 信用情報センター (KSC) |

|---|---|---|---|

| 系統 | 信販会社・クレジット会社系 | 消費者金融系 | 銀行・銀行系カード会社系 |

| 主な会員金融機関 | 信販会社、銀行・百貨店・専門店・流通・家電メーカー・自動車メーカー系クレジット会社、リース会社、保険会社、保証会社、銀行、消費者金融会社、携帯電話会社など | 信販会社、消費者金融会社、流通系・銀行系・メーカー系カード会社、金融機関、保証会社、リース会社など | 銀行、政府関係金融機関、信用保証協会、保証会社など |

| 契約・借入・返済についての登録期間 | 契約中および完済から5年 | 契約中および完済から5年 | 契約中および完済から5年 |

| 延滞の有無・発生日の登録期間 | 延滞中および延滞解消から5年 | 延滞中および延滞解消から1年 | 延滞中および延滞解消から5年 |

| 自己破産 | 5年 | 5年 | 10年 |

| 開示請求の方法 | PC・携帯電話 (インターネット開示あり)、郵送、窓口 |

スマートフォン・ 携帯電話、郵送、窓口 |

郵送のみ |

| 開示請求の手数料 | 1000円 (窓口500円) |

1000円 (窓口500円) |

1000円 |

|

|

信用情報は「入金状況」「返済状況」をチェックする

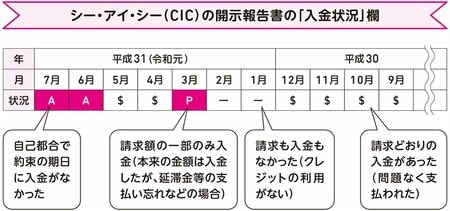

取り寄せた信用情報は、どこをチェックすればいいのでしょうか。各情報登録機関によって、開示報告書の書式や評価の表示方法に違いがありますが、ここでは、シー・アイ・シーを例に開示報告書の見方のチェックポイントを紹介します。

■チェックポイント①「入金状況」

まずチェックするのは、下記の「入金状況」欄です。直近24カ月間の入金に遅れがなかったかなどを記号で表示しています。

まず、「$」は請求通りの入金があったことを指し、「-」は請求も入金もなかったことを指します。

「A」は、「お客様の事情で、お約束の日に入金がなかった」ことを指します。引き落とし日に口座に必要な残高がなかったということです。キャッシングやショッピングの代金に限らず、公共料金やスマホ代など、クレジットカード払いになっているものが期日に引き落とせなければ、「A」がつきます。

銀行によりますが、最短で直近6カ月以内、理想は1年以内に延滞がなければ、審査に与える影響は小さいといわれています。ただし、24カ月の間に「A」が3コ以上あると、審査に通るのはかなり難しいでしょう。

たった3回の遅れで落とすなんて厳しすぎると思われるかもしれませんが、銀行からすると、「自転車操業の生活なのかもしれない」「こんなにだらしないと、何十年も住宅ローンを返済し続けるのは難しいだろう」と考えるのです。

では、信用情報に多数の「A」があった場合、打つ手はないのでしょうか? 前記の通り、入金状況の履歴は24カ月分しか掲載されないため、遅延があったときから最長2年経過するのを待てば、〝傷〟は消えます。1年前の「A」であれば、1年間の辛抱です。

また「P」は、「請求額の一部が入金された」ことを表します。本来の引き落とし額自体は入金したものの、延滞金数百円の支払いを忘れている場合などにつくものです。この「P」については、延滞金などを支払い済みで、ローン申請時に通帳のコピーなどを添付して支払い履歴を提示できれば、審査に通ることも珍しくありません。

■チェックポイント②「返済状況」

「返済状況(異動発生日)」の欄に「異動」と表示されている場合、長期にわたる延滞(61日以上または3カ月以上)があったことを指します。いわゆるブラックリスト入りです。この「異動」になってしまうと、打つ手はほとんどありません。シー・アイ・シーの場合、延滞を解消してからも5年間、掲載されます。

延滞歴がある人の借り換えは、最低1年待つ

また、住宅ローンの借り換えを考えている人は、直近1年以内に住宅ローンの返済を遅延していないかを確認しましょう。もし、その間一度でも引き落としができなかったことがあると、借り換えはかなり厳しいといえます。

公共料金などの単なる引き落とし(クレジットカードを通さないもの)の遅れであればセーフですが、住宅ローンの延滞は一度でアウトです。延滞を解消した月から1年は借り換えの申し込みを待ちたいところです。ただし、フラット35では、延滞しても当月中に支払っていれば、借り換え可能になっています。

【関連記事はこちら】>>住宅ローンを1回でも滞納すると、金利が跳ね上がるのは本当?滞納後の銀行の対応と対策をプロが解説

軽微な遅延は、ネットより窓口で相談を

ネット銀行や信託銀行だと、掲げた条件に合わない申請者は審査に落とされてしまうことが多いのですが、大手銀行や地方銀行、信用金庫などの場合、窓口で相談すれば事情を考慮してもらえることもあります。

たとえば、給与の入金口座とカードの引き落とし口座などを別にしていて、給与を移し忘れたために残高不足で引き落としができなかったというようなケースでは、普段から口座を分けていて、別口座にお金があったことを説明する文書と通帳のコピーを添付すると、審査に有利に働くこともあります。

ただし、前記のように、クレジットカードの支払いを一定期間以上延滞してブラックリスト入りしてしまったり、直近1年以内に住宅ローンの返済が遅延してしまった人は、ほとんど審査に通りません。ブラックリスト入りする目安は、延滞が61日以上に及んだときです。61日以上の延滞は是が非でも避けましょう。

延滞歴があれば、信用情報を確認して対策を

過去に借り入れたローンの返済に遅延や滞納があった人は、住宅ローンの借り入れや借り換えを相談する前に、以下の事項を確認しておきましょう。

・審査を受ける前に信用情報を取り寄せ、履歴をチェックする。

・履歴に問題があった場合は、記録が消えるまで待つのが原則。

・借り換えを検討しているが、住宅ローンの支払い遅延のある場合は、最低1年経ってから申し込む。

また、将来住宅ローンを組んでマイホームを手に入れたいと考えている方は、現在借り入れているローンの延滞には、くれぐれも気をつけるようにすることが重要です。

- 【住宅ローンの基礎知識 リンク集】

-

- ◆住宅ローン選びの実践法◆

- (3)諸費用込みの「総支払額」で比較しよう!

- (4)変動金利なら「金利上昇リスク」の想定を

- (5)固定金利は、固定期間終了後に注意!

- (6)借入金額、借入期間、金利タイプ決め方は?

- (7)正しい「ランキングサイト」の見分け方

- (8)「シミュレーションサイト」の使い方

| 銀行ごとの「審査基準」を比較 |

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。