住宅の購入に当たってはほとんどの人が住宅ローンを利用するが、その住宅ローンには審査があり、実は1割以上の人が融資を断られた経験を持っている。特に中古戸建てにおいては、4人に1人が断られた経験があるという――どうすればスムーズに融資を受けられるようになるのか、審査のポイントを頭に入れておき、審査にひっかからないような対策を取っておきたいところだ。(住宅ジャーナリスト・山下和之)

約1割の人が住宅ローンの融資を断られた経験がある

国土交通省は毎年、マイホームを購入した人やリフォームを行った人を対象に「住宅市場動向調査」を実施しており、その中の一項目に、「希望額の融資を断られた経験の有無」に関する質問がある。

この「希望額の融資を断られた経験の有無」に関して、興味深い結果が出ている。

令和4年版の調査結果を見ると、分譲戸建て(建売住宅)の購入者で、融資希望額を断られた経験が「ない」と答えた人は85.2%にのぼる。

しかし、6.9%の人は「融資条件を厳しくしなければ融資不可」とされ、3.2%の人は「融資は一切できない」と断られた経験がある。

分譲集合住宅(分譲マンション)の場合、断られた経験が「ない」と答えた人は89.6%となり、「融資条件を厳しくしなければ融資が不可能」とされたのは4.9%、「融資は一切できない」が3.7%だった。

中古戸建てでは4人に1人が融資を断られている

これが、既存(中古)住宅になると審査はもっと厳しくなるようだ。

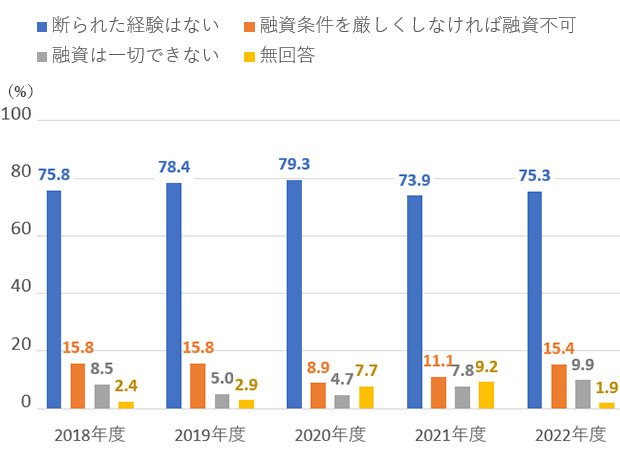

図表1にあるように、既存(中古)戸建てに対する希望融資額を断られた経験は「ない」とする割合は75.3%に下がり、「融資条件を厳しくしなければ融資不可」とされるケースは15.4%に、「融資は一切できない」と断られた割合は9.9%に上昇する。

図表1 既存(中古)戸建て購入者の融資を断られた経験の有無

つまり、中古戸建ての融資申込者の4人に1人、すなわち25.3%の人が何らかの形で融資を断られた経験をしていることになる。

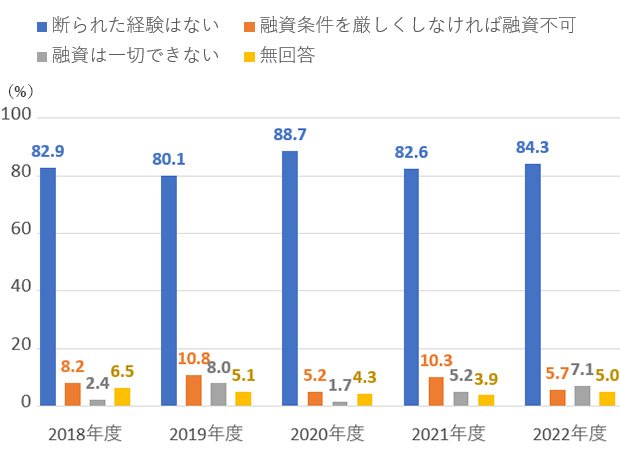

しかし、既存(中古)集合住宅(マンション)の場合、図表2に示されるように断られた経験は「ない」と答えた割合が84.3%と、中古戸建てに比べて若干多い。

図表2 既存(中古)集合住宅購入者の融資を断られた経験の有無

「融資条件を厳しくしなければ融資不可」とされたケースは5.7%、「融資は一切できない」は7.1%となり、中古戸建てに比べて中古マンションの方が比較的融資を受けやすい傾向にある。

新築よりも中古、マンションよりも戸建てが融資を断られやすい

経過年数が長くなるにつれて中古住宅の老朽化が進み、残された耐用年数が短くなるため、その分、審査は一層厳しくなる。特に戸建てはマンションに比べてこの傾向が顕著であり、より厳しい審査がなされるのだろう。

新築と戸建てでは、購入者の年収に大きな差がある

同時に、新築と中古の購入者を比較した場合、中古購入者の年収は低めになる傾向があり、それが審査の厳格化に影響している可能性も考えられる。

住宅金融支援機構の「フラット35利用者調査」2022年度版によれば、建売住宅購入者の平均世帯年収は593.8万円であるのに対し、中古戸建ての購入者は529.0万円と、約65万円の差がある。

新築マンション購入者の世帯年収は844.2万円で、中古マンション購入者は621.5万円と、ここには220万円以上の大きな差が存在する。

年齢にも若干の差がある

平均年齢に目を向けると、マンション購入者では新築が45.7歳、中古が45.2歳と差はほとんどないが、戸建てでは新築建売が41.7歳に対して、中古戸建てが44.3歳と2.6歳の差がある。

年齢が高いほど審査は厳しくなる傾向にあり、これが融資が断られる可能性に影響しているのかもしれない。

断られることはなくとも、年齢や残り耐用年数に起因する返済期間の短縮や、最優遇金利ではなく若干高めの金利が適用されるなど、条件を変更されるケースも多いのではないかと考えられる。

金融機関が採用している審査項目は「完済時年齢」がトップ

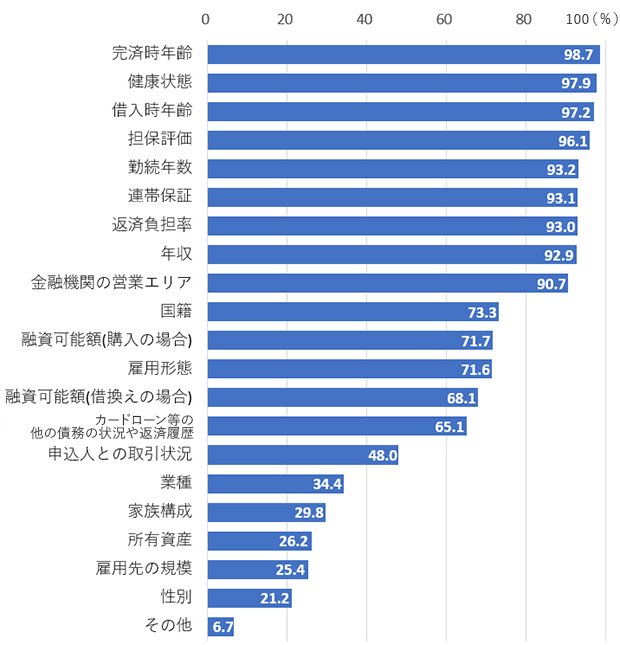

では、金融機関はどのような基準で審査をしているのだろうか。国土交通省が行った「令和4年度民間住宅ローンの実態調査」によれば、民間金融機関が住宅ローンの審査に際して考慮する項目は、図表3に示されている。

図表3 融資を行う際に考慮する項目

審査項目について20項目を挙げ、どの項目を審査に用いるかを答えてもらった結果、「完済時年齢」が98.7%と最も高く、「金融機関の営業エリア」までの上位9項目は90%を超えている。

これはほとんどの金融機関がこの9項目を審査に採用していることを意味し、10位以下の項目は採用率が70%台以下に落ち込む。

20項目の合計ポイントは1394.3ポイントであり、平均して約14項目を用いて多角的な審査が行われているということが分かる。

【関連記事】>>住宅ローンの仮審査で基準となる21項目を徹底解説! 本審査までの流れや必要な書類とは

融資を断られないために注意すべきポイントは?

トップの「完済時年齢」をはじめ、3位には「借入時年齢」がランクインし、2位が「健康状態」である点を考慮すると、金融機関が年齢やそれに伴う健康状態を非常に重要視していることが明らかである。

返済を確実に継続してもらうには、健康で継続的に安定した収入を確保してもらう必要があるため、それも当然のことだろう。

住宅ローンを組むなら「借入時年齢」が若いほど有利

多くの金融機関において「完済時年齢」の基準は満80歳未満、「借入時年齢」の基準は70歳未満とされており、金融機関は年齢が若ければ若いほど安心する傾向にある。

たとえ69歳で融資が可能とされていても、高齢になるほど収入や健康に関する不安が増すため、審査が厳しくなるのは避けられない。

そう考えると、住宅ローンを組むならば、できるだけ若いうちに行うことが望ましい。35歳であれば35年の返済期間を設定しても70歳までに完済可能であり、金融機関にとっても安心して融資できる。

しかし、60歳で住宅ローンを組むと、完済時年齢の基準が満80歳であることから、返済期間が最大19年に制限される。それにより、返済負担が重くなり審査が厳しくなる。もちろん、いつまで収入を得られるのかについての不安もある。

したがって、住宅ローンを利用する際は、できる限り若いうちに行うことが、審査に問題なく通過するための重要な条件と言えるだろう。

【関連記事】>>住宅ローン50年時代の正しい処方箋とは? 常に繰り上げ返済を意識すべきだ

「担保評価」が低い場合、生命保険の解約で自己資金を増やす方法も

審査項目として多くの金融機関に採用されている4位に「担保評価」が挙がっている。

これは、金融機関や不動産鑑定の専門機関が対象不動産の担保価値を評価するもので、利用者にはコントロール不可能。結果として「担保評価」が低い場合、融資可能額が減少し、それに応じて自己資金を増やす必要が生じる。

たとえ購入価格が5000万円でも、金融機関の担保評価が4000万円であった場合、500万円の自己資金を用意し、4500万円の融資を申し込んでも断られたり、融資額の減額を求められる可能性がある。

その場合には、自己資金を増額することが最善の方法。例えば、自己資金を500万円から1000万円に増やせば、4000万円の融資を受けられる可能性が高くなる。

そのためには、現預金やその他の資産の棚卸しを行って、自己資金に充てられる余剰資金を確認することが大切である。複数の生命保険に加入している場合は、その一つを解約して自己資金に回すことも選択肢の一つである。

住宅ローンには通常、団体信用生命保険が付帯しており、借入額に相当する生命保険への加入が伴うため、解約返戻金のある生命保険を解約することで、自己資金を増やすことができるし、そうでなくても毎月の出費を減らして住宅ローンの返済資金に回せるようになる。

また、両親や祖父母に相談し、贈与を受けることも一つの方法だ。住宅取得資金としての贈与であれば、一定の条件下で1000万円まで非課税となる制度が利用できるため、それを活用すれば自己資金を大幅に増やし、「担保評価」の問題をクリアできるはずだ。

住宅ローンを考え始めたら転職は封印?

審査項目の5位に挙がっているのが「勤続年数」。金融機関では勤続1年以上、または3年以上を条件にしていることが多いため、住宅ローンを利用することを検討している場合、転職は控えた方がよいとされる。

ただし、スカウトなどによる収入増や役職昇進を伴う転職の場合は、勤続1年未満であっても問題はないと判断する金融機関もある。利用する金融機関によって異なる扱いになることがあり、注意する必要がある。

また、連帯保証人を求められることもあるので、親子や夫婦が協力してローンを組むことが有効な選択肢になるかもしれない。状況に応じて、親子リレーローンや夫婦ペアローンの活用が審査通過の手段となることもある。

7位の「返済負担率」とは、年収に占める年間返済額の割合を指す。多くの金融機関では年収が400万円以上の場合、返済負担率の上限は35%に設定されている。

ただし、返済負担率を上限いっぱいに設定すると、年収によっては審査が厳しくなるため、返済負担率は25%程度に抑えておくのが無難。そうすることで審査に通過する可能性が高まる。

借金は整理して、金融機関との取引実績を充実させる

そのほか、意外と見落としがちなのが「カードローン等の他の債務の状況および返済履歴」である。

返済負担率を計算する際には、住宅ローンだけでなく自動車ローンなどの返済額も合算するのが通常。そのため、可能であれば住宅ローン申込前には、他のローンに関しては完済し、クリーンな状態にしておくことが望ましい。

特に、金利が高い消費者金融からの借入は、優先的に返済する必要がある。

そして、住宅ローンを申し込みたい金融機関との取引実績を、可能な範囲で積んでおくと有利に働く場合がある。

審査項目としては、「申込人との取引状況」も考慮される。他の金融機関で積み立てている定期預金などは、融資を受けたい金融機関に移しておくことが賢明かもしれない。ただし、満期などのタイミングを見て、損失が出ないように事前に準備しておくのがいいだろう。

以上の点を踏まえ、住宅ローンの借入を考える段階で、早めに多角的な対策を講じ、審査をスムーズに通過できるようにしておきたいところだ。

【関連記事】>>住宅ローンを借りやすい職業ランキング! 住宅ローン審査で注目のスコアリング審査を銀行員が解説

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。