住宅購入のために住宅ローンを申し込むと、仮審査(事前審査)と本審査の2段階で審査される。なぜ2回も審査されるのか、また、どういう審査をされているのか気になる人も多いだろう。そこで、今回は住宅ローンの仮審査項目やその流れについて解説しよう。(フリージャーナリスト:福崎剛)

住宅ローンの審査は「仮審査」「本審査」の2段階

高額なマンションや戸建住宅は一括で購入できる人は少なく、ほとんどの人が住宅ローンを利用する。近年では低金利が続いていることもあり、住宅ローンも借りやすい状況にある。

一方、貸し出す側の銀行は、返済遅延や貸し倒れなどのトラブルはできる限り避けたい。そこで、住宅ローンの申し込みに際しての「仮審査(事前審査ともいう)」と「本審査」の2段階に分けて、申込者の返済能力を審査し、融資の判断を決定している。つまり、住宅ローンを借り入れる場合、2段階の審査を通過する必要がある。

仮審査・本審査にかかる期間は銀行によって異なるが、仮審査が3〜4営業日前後、本審査から融資実行までは1カ月ほどかかるといわれる。

では、銀行側はどういう項目で審査しているのだろうか? 仮審査で真っ先にチェックされるのは、主に次の項目だ。

- ・住宅ローン完済時の年齢

- ・住宅ローン申込時の年齢

- ・勤務先

- ・勤続年数

- ・雇用形態

- ・年収

これらは、住宅ローンの申込時に記入を求められる項目でもある。

住宅ローンの仮審査でチェックされる21項目とは

「令和元年度 民間住宅ローンの実態に関する調査 結果報告書」のデータによると、住宅ローン融資を判断する上で、21項目があることがわかる(図表1)。最新の2020年の結果では、重視されている上位の審査項目として赤文字の項目が挙げられる。

【図表1】住宅ローンの融資を判断する際の仮審査項目

2 健康状態…98.5%

3 担保評価…98.2%

4 住宅ローン借入時年齢…96.8%

5 年収…95.7%

6 勤続年数…95.6%

7 連帯保証…94.2%

8 金融機関の営業エリア…90.6%

9 返済負担率…89.2%

10 融資可能額(融資率※)①購入の場合…77.1%

11 雇用形態…76.6%

12 融資可能額(融資率)②借換の場合…69.8%

13 国籍…67.8%

14 カードローン等の他の債務の状況や返済履歴…61.8%

15 申込人との取引状況…42.6%

16 業種…27.1%

17 家族構成…20.1%

18 雇用先の規模…17.9%

19 所有資産…17.1%

20 性別…14.0%

21 その他…4.3%

※融資率とは建設・購入費に対していくら借り入れるのかを示す割合のことで、「借入額÷建設・購入費」で算出する。

※出典:「令和元年度 民間住宅ローンの実態に関する調査 結果報告書」(令和2年3月 国土交通省 住宅局)

それでは、各項目について解説していこう。

1)住宅ローン完済時年齢

年齢が重要視されるのは、完済時の年齢に上限があるからだ。住宅ローンは、最大35年の借り入れが可能になっているが、最も多くの銀行が80歳未満までとしている。そのため、最大期間で借り入れを考えるのであれば、逆算して44歳までに借り入れなければならない。

2)健康状態

返済期間が長期にわたる住宅ローンでは、病気やケガで返済が滞るリスクを避けるべく、健康状態が審査項目になる。銀行系の住宅ローンは、団体信用生命保険(以下、団信保険)の加入が義務づけられている。

また、持病などで団信保険に入れない場合は、融資を受けられないこともある。ちなみに調査結果の回答数1172件中、団信加入が必要と回答した銀行・金融機関は1061だった。ただし、団信よりも加入条件が緩やかな「団信ワイド」に加入することで、融資を受けられることもあるので、ぜひ確認しておきたい。

団信やワイド団信に加入しておくことで、万一の場合には住宅ローンの残額を保険で補償できる。なお、金利の上乗せで、がんや脳卒中など死因上位の生活習慣病をカバーする3大疾病や8大疾病補償の保険も独自に用意している銀行・金融機関も多い。生命保険を別途掛けているのであれば、保険を見直すきっかけにもなる。

【関連記事はこちら】>>疾病保障の団信が無料の住宅ローンはどう選ぶ?

「30代前半なら全疾病保障団信が最適」など、年齢ごとのリスクに適した保障の選び方

3)担保評価

住宅ローンを融資するにあたって、担保設定(いわゆる抵当権のこと)が行われる。万一、住宅ローンの返済が滞り、途中で返済不可能となれば、銀行が土地・家屋を差し押さえ、競売にかけて融資分を回収することになる。

なお、担保評価額は、「物件時価×担保掛目」で算出している。物件価値の下落を考慮して、保守的に融資しようというわけだ。銀行・金融機関ごとに担保掛目を設定しているが、その担保掛目はおおよそ8割以下とされている。

つまり、銀行・金融機関が4000万円と算定した時価の担保評価額は、担保掛目が8割とすれば、「4000万円×0.8=3200万円」となる。

要するに、担保評価が低い物件は要注意ということ。特に中古物件で、「担保不適格」だと判断されると融資されない、または融資の減額となる。

【関連記事はこちら】>>担保不足で、住宅ローンで減額された? 不動産の担保評価方法を徹底解説

4)住宅ローン借入時年齢

住宅ローンは返済完了時の年齢制限がある一方、住宅ローンの申し込みができるのは20歳以上となっている。借入時の年齢が若ければ、完済時の年齢もその分若くなる。調査結果(回答数1152)では、70歳未満に設定している銀行・金融機関(215)が一番多く、次いで65歳未満(189)となっており、年齢が高くなれば厳しいことがわかる。

5)年収

銀行は、長期間の安定した返済を求めるため、その目安として年収が多いほど融資できる金額も多くなる。調査結果(回答数1139)によれば、基準にしている年収100万円以上(259)、年収150万円以上(625)、年収200万円以上(85)となっており、銀行・金融機関によって低い年収でも融資を受けられることがわかる。

6)勤続年数

年収と合わせて、勤続年数もチェックされている。転職して勤続年数が短いと審査が通らないケースもある。勤続年数が短い=転職が多い、収入が安定しない可能性があると判断するからだ。最近では、銀行・金融機関によって、勤続年数が「1年以上」としているケースが最も多い。なお、調査結果(回答数1138)から見ると、3年以上(234)、2年以上(54)、1年以上(701)、そのほか(212)となっている。

7)連帯保証

民間金融機関では、系列の信用保証会社を利用することがある。ただし、その場合でも借り手は保証料がかからないなどの好条件になっている。調査結果によれば、系列の保証会社の保証が必要、または外部保証会社の保証が必要としているケースが多い。

8)金融機関の営業エリア

この項目に関しては、銀行側の事情によるもので、借り手側ではある意味どうにもできない。たとえば、利用しようとしていた銀行・金融機関の営業エリア外に住んでいるような場合は、銀行・金融機関が受け付けないことがある。また、エリア内に勤務先があるかどうかでも融資対象にするかどうかの判断材料にされ、銀行によって対応は異なる。銀行・金融機関は多くあるので、あまり気にしなくてもいい項目かもしれない。

9)返済負担率

具体的な返済負担率を明記している銀行はないが、たとえば住宅金融支援機構の「フラット35」では、年収400万円未満で返済負担率30%以下、年収400万円以上で返済負担率35%以下を基準にしている。

調査結果(回答数1062)によれば、年収にかかわらず一律に決めている場合が多い。返済率が、50%以内(5)、45%以内(37)、40%以内(39)、35%以内(30)、30%以内(12)、20%以内(4)、その他(113)となっており、最も多いのが40%以内となっている。しかし、返済負担率はできるだけ低くしておくことが、健全な家計を維持できることにつながる。

【関連記事はこちら】>>住宅ローンを借りる人の年収や頭金の目安は? ゆとりある返済比率の目安を知っておこう

10)融資可能額(融資率)①購入の場合

年収や返済負担率とも関係するのが融資率になる。調査結果(回答数917)を見ると、購入価格費最大での融資率は80%以内(50)、90%以内(16)、100%以内(605)、110%以内(29)となっている。最も多い融資率は100%以内となっているが、住宅購入に際して、引っ越しや新居でそろえる家電や家具などの費用も必要となる。また、ゆとりをもった住宅ローンを組むためにも頭金は用意して、返済負担率を抑えることも考えたい。

11)雇用形態

働き方改革も提唱され、雇用形態もさまざまになっている。それでも正社員以外は、雇用形態によって審査で落とされたり、自営業は対象外というケースも珍しくない。調査結果(回答数911)では、「派遣社員は対象外(518)」「契約社員は対象外(434)」「自営業は対象外(30)」となっており、正社員以外は厳しい銀行・金融機関がまだまだ多い。

また、「フラット35」の場合は、派遣社員や契約社員、自営業でも融資を受けられるので、選択肢のひとつに挙げておくのもいいだろう。

【関連記事はこちら】>>年収200万の個人事業主でも住宅ローンの審査は通る! 14銀行の審査基準を一挙公開! 自営業者の審査ポイントは「年収の安定性」と「3期分の所得」

12)融資可能額(融資率)②借り換えの場合

新規の住宅ローンのケースと異なり、借り換えでは融資金額も新規時より下がっており、それまでの返済実績などを鑑み、融資率は高く設定している銀行・金融機関が多い。新規の場合は100%以内が最も多かったが、借り換えの場合は融資率200%以内という回答が最も多くなった。

13)国籍

日本国籍であることを対象に掲げている銀行・金融機関は多いが、外国籍の場合、永住許可を受けていれば特に問題はない(本審査で証明書必要)。配偶者が日本国籍であれば対象となるケースも多い。

14)住宅ローン以外(カードローン等)の他の債務の状況や返済履歴

住宅ローンを借り入れる場合、ほかに借入金があると審査で評価が下がり、借入金額などによっては審査が通らないこともある。自動車ローンや教育ローン、クレジットカードのキャッシングや分割払い、リボ払い、携帯電話の機種代の分割払いなども借り入れとみなされる。

さらに、過去5年以内にこうした借入金の延滞があれば、信用情報に履歴が残るために、審査に大きく影響する。また、融資が可能な場合でも、住宅ローンの希望額から減額されることも少なくない。住宅ローン申し込みの前に、借入金を清算するか最小限にするのが望ましい。

なお、こうしたローンを複数抱えている場合、住宅ローンと一緒に「おまめとめローン」を活用することも一案だが、必ずファイナンシャルプランナーのアドバイスを受けないと多重債務に陥るリスクが高くなる。

【関連記事はこちら】>>住宅ローンはキャッシングがあっても借りられる? 「おまとめローン」活用による住宅ローン借入術とは

15)申込人との取引状況

審査項目としては挙げられているが、審査に大きな影響を与えることは多くない。それまで取引のない銀行・金融機関であっても、住宅ローンを申し込むと同時に口座開設を求められるので特に気にすることはない。

16)業種

業種については明確な基準は示されていない。しかし、公務員やメーカーなどの企業の正社員と比べると、転職が多いとみられがちな業種、たとえば飲食店業では審査を厳しくされる場合がある。

17)家族構成

夫婦共働きの場合は、世帯の収入が多くなるため、融資額などを増やすことも可能になり、住宅購入の選択肢が広がる。ただし、既婚か独身かなど、家庭内情報に関する個人情報は、審査の上では以前ほど重要視していない傾向にある。

18)雇用先の規模

業種や家族構成などと同じで、雇用先の規模(資本金や社員数、売上金など)は、審査項目の中では優先度は低いものの、参考にする銀行・金融機関もある。

19)所有資産

預貯金や土地などの所有資産の有無が、審査の上では融資されやすいと判断されることもありそうだが、調査結果ではあまり上位の審査項目にならない。ほかの審査項目で問題なければ、必ずしも所有資産がなくても融資判断で不利になることはない。

20)性別

家族構成や性別によって評価するのは不平等な扱いになるため、審査の上で影響することはあまりない。

21)その他

20項目以外の審査項目でも審査している回答があるが、調査結果報告には具体的な記述がないため、融資判断には大きな影響を与える項目とは考えにくい。

これらの審査項目によって各銀行は融資判断をしているが、全項目について一律に判断するわけではない。1つの銀行の審査をパスしなくても、ほかの銀行の審査にパスすることも珍しくはない。

住宅ローンの仮審査ではスコアリング方式が増えている

住宅ローンを申し込むと、すでに説明した審査項目ごとに点数をつける「スコアリング方式」によって融資判断をする銀行・金融機関が増えつつある。5年前は、約40%がスコアリング方式(一部導入含む)によって審査していたが、今では約47%にまで上がっている。

各項目の点数化から審査の公平性がはかれるメリットがある一方、点数化しにくい各人の事情にどう対処するかの課題がある。また、銀行によっては、審査項目の評点や優先度が異なるために、1つの銀行の審査がだめでも、ほかの銀行で融資が下りることもある。

住宅ローンの仮審査と本審査に必要な書類は?

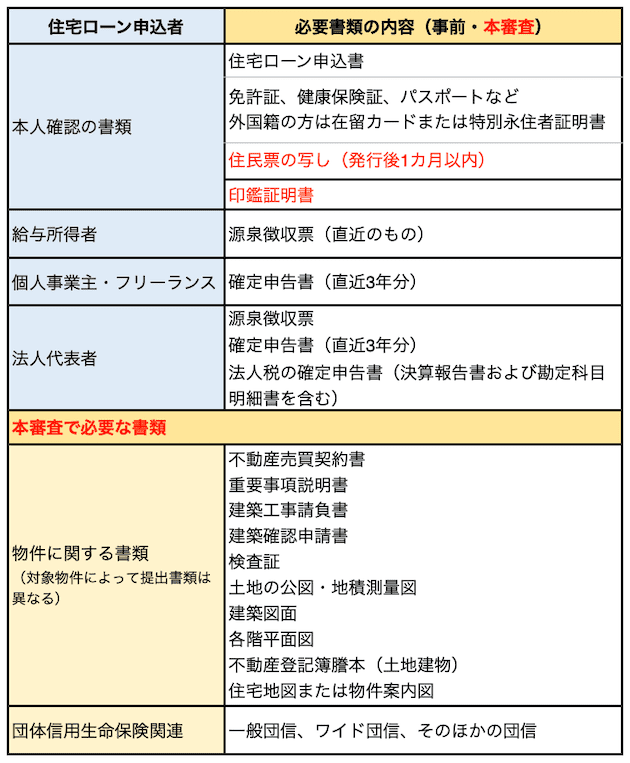

では、住宅ローンを申し込む際、仮審査と本審査でどういう書類が必要なのだろうか? それをまとめたのが、図表2になる。

【図表2】住宅ローンの仮審査と本審査に必要な書類一覧

これらの書類をそろえることも手間がかかるが、審査する側の銀行・金融機関も時間が必要になる。そのため、「仮審査(事前審査)」と「本審査」に分けている。また、必要書類は仮審査時より本審査では増える。書類は指定期日内の発行のものをそろえる必要があるので、事前に確認しておこう。

【関連記事はこちら】>>住宅ローンの審査に必要な書類一覧を解説! よくある失敗、注意点を確認して準備しよう!

住宅ローンの仮審査と本審査の流れと期間の目安は?

審査にかかる日数は、銀行によって大きく異なる。ネット銀行などは、審査をネット経由で行うために、比較的早いと言われている。

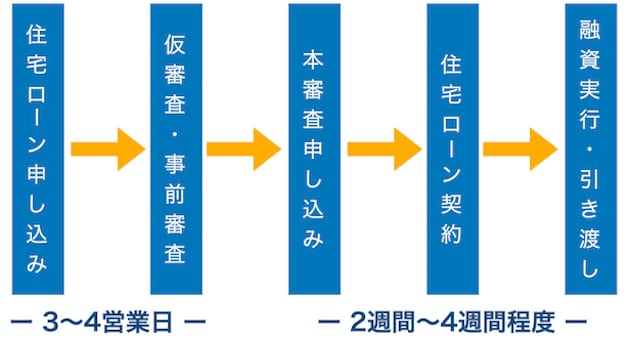

住宅ローン申し込みから仮審査、本審査申し込みから融資実行までの流れは、図表3のようなイメージになる。

【図表3】住宅ローンの審査の流れと審査期間の目安

住宅ローンを申し込み、仮審査(事前審査)に、3〜4日かかるとされる。次に本審査だが、すべての書類がそろってから2〜4週間程度といわれる。

たとえば、ネット銀行の「楽天銀行」の場合、申し込みから5〜10日、審査で7〜14日、契約に14〜21日を目安としている。「SBI新生銀行」の場合でも、申し込みから融資実行まで、1カ月半以上かかる場合もあるとしており、日程には余裕をもって申し込みたい。

【関連記事はこちら】>>住宅ローンの審査期間は、1カ月弱~1カ月半かかる! 15銀行の審査期間とネット申し込み対応状況を比較

住宅ローンの仮審査項目を把握し、申し込みは余裕を持って行う

以上のように、住宅ローンの融資は、仮審査(事前審査)と本審査の2段階で審査される。

仮審査では問題になりそうな申込者を選別するための簡易的なものとなる一方、本審査は必要書類も多くなるため、2〜4週間程度と時間がかかる。つまり、住宅ローンの申し込みから融資実行まで、トータルで1カ月半以上かかることもあるため、日程に余裕をもって申し込むようにしたい。

また、銀行・金融機関によって、派遣社員や契約社員、自営業は対象外になることもあるため、住宅ローンを申し込む銀行・金融機関にあらかじめ確認しておくこと。自動車ローンやクレジットカードのキャッシングなど、借入金があると融資額の減額や審査で落とされることもある。そういう人は、住宅ローンの申し込みまでに、できるだけ清算しておきたい。

もし、住宅ローンを申し込んだ銀行で審査に落ちても、他の銀行で融資可能になることもある。一度融資を断られたからといってマイホームを諦める必要はないが、審査基準や対策を頭に入れておくことが大切だ。

【関連記事はこちら】>>住宅ローンを断られた経験がある人は1割以上!

審査基準に引っかかる理由と対策を解説

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。