変動金利は住宅ローン利用者のうち約7割が選ぶ民間銀行の目玉商品です。本記事ではこれから変動金利で住宅ローンを実行する予定の人、すでに変動金利で住宅ローンを返済中の人に向けて、変動金利は1.9%程度まで一気に上昇するポテンシャルがあるということをお話ししたいと思います(住宅ローン・不動産ブロガー 千日太郎)。

住宅ローン金利に先高感

こんにちは、公認会計士の千日太郎です。

住宅ローン金利については、最近の物価上昇を背景とした2023年7月の日銀会合の金融緩和政策の修正によって金利の先高観が出始めています。

8月から主要銀行が固定金利の基準金利を引き上げる一方、変動金利は据え置きとしており、変動金利に対して固定金利の割高感が増していることで、変動金利人気に拍車をかけています。

変動金利は半年または月ごとに金融機関が金利を見直し、日銀が決める政策金利に連動しやすい商品ですが、その日銀が「2024年初頭にも、変動金利のベースとなる政策金利を利上げするのではないか?」とささやかれはじめています。

そのため、今の変動金利の水準でなければ、返済の継続が難しいという人は注意が必要です。金利が上昇すれば、毎月の返済額が上昇し、返済が滞ることになりかねないからです。

【関連記事】>>日銀の追加利上げで「金利のある世界」の到来! 住宅ローンを変動金利で借りている人は5年ルールのツケを払えるか?

住宅ローンの変動金利は1.9%まで一気に上がる余地あり?!

では、変動金利はどこまで上がるのでしょうか?

そんなことは分からないという大前提があるのですが、「どこまで上がるポテンシャルがあるか?」という切り口であれば、お話しする用意があります。

日米の住宅ローン金利の差は5.5%!

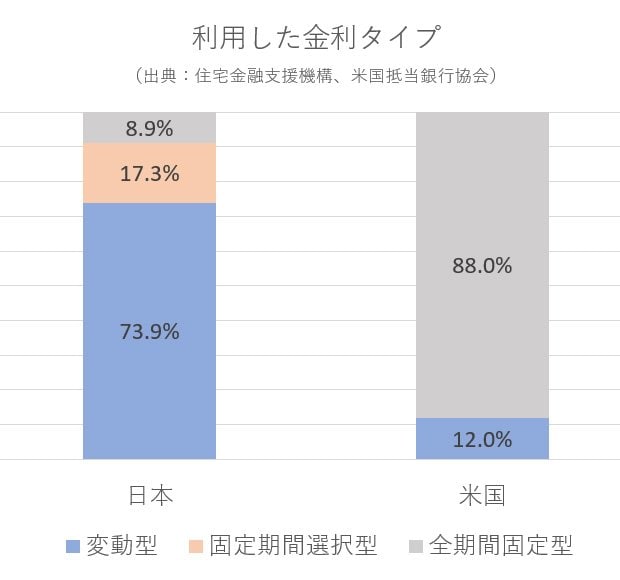

日本に先立って金融引き締めを行っている米国では、住宅ローンで変動金利を選ぶ人は1割程度であり、9割が30年固定を選ぶのですが、その30年固定の住宅ローン金利が2023年8月中旬以降7%を超え、住宅購入申請の指数は28年ぶりの低水準となっています。

フレディマック(連邦住宅貸付抵当公社)が2024年6月6日に発表した住宅ローン金利によると、30年物固定住宅ローン金利は平均で6.99%、その前週は7.03%でした。

これに対して日本の全期間固定金利はどうかというと、住宅金融支援機構と民間銀行が提携して行う全期間固定金利のフラット35(買取型)は2024年6月で1.85%、その前月の5月で1.83%となっています。

日本の方が借入期間、固定期間ともに5年長いにもかかわらず、金利水準は比較にならないほどに低い(約5.5~5.6ポイントも低い)ということが分かると思います。

なお、米国では88%もの人が全期間固定型を選択しており、将来の金利上昇がありません。日本で全期間固定型を選択しているのは8.9%に過ぎないのと比べると、金利に対する考え方が違うということが分かります。

【図表】日米比較:住宅ローン金利水準

| 2024年6月 | 日本 フラット35 |

米国 30年固定 |

|---|---|---|

| 全期間固定金利タイプ | 1.85% | 6.99% |

出典:日本は住宅金融支援機構、米国はフレディマック(連邦住宅貸付抵当公社)

今後、日本の住宅ローン金利も米国並みの水準まで上がる、つまり今よりも5.5~5.6ポイント上がるポテンシャルがあるとまでは言いません。

日米では、そもそもの金利水準に大きな開きがあるためです。日米の金利差は長い間3%あたりで推移してきましたが、最近は中央銀行の金融政策の違いによって金利差が大きく開いてきています。

日米の市場金利差が拡大

ここで、住宅ローン金利に影響を及ぼす市場金利である、日本と米国の長期金利の推移(2023年6月1日から10月6日まで)を見てみましょう。

青い折れ線グラフが日本の長期金利、オレンジが米国の長期金利です。このグラフでは日本の0%が米国の3.4%となっています。つまり、日米の金利差は長く言われてきていた3.0%から3.4%に拡大してきたことになります。

さらに日本よりも米国の方がダイナミックに上昇しています。特に9月21日には連邦公開市場委員会(FOMC)で政策金利見通しが示され、高金利政策が続くとの観測が台頭したことで、米国の長期金利はさらに急上昇しました。

これに対して日本の金利上昇は米国と比べるとまだまだ小さいため、日米の金利差は拡大しています。

8月まではおおむね3.4%の金利差でしたが、10月にはさらに0.6%ほど差が広がっているので、実に4.0%もの金利差になっています。

日米の住宅ローン金利差も拡大

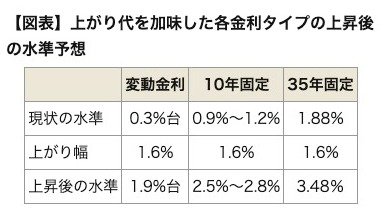

ここからちょっとザックリした話になりますが、ベースとなる日米の金利差が4%であるのに対して、日米の住宅ローンの金利差は直近で5.6%であるならば、その差の1.6%が住宅ローンの上がり幅であると仮定できるわけです。

住宅ローンの金利が全体的にベースアップすると仮定した上がり幅です。これを今の主要銀行の住宅ローンの金利に適用すると、下表のような感じになるでしょう。

実際には、これだけの要素で金利が決まるわけではありませんから、予想ではなく上昇のポテンシャルという見方になります。

市場金利が上がったら、変動金利が1.9%になるという仮説は、長く低金利に慣れてきた私たちにとってちょっと刺激的かもしれませんが、今の米国の状況を当てはめると利上げペースはかなり鈍化している状態でもあります。

変動金利が1.9%でも固定金利は高すぎるので変動金利で住宅を購入する人は残るでしょう。このように、日本の住宅ローン金利には今後も大きな上がり幅が残っていると考えてよいですね。

【関連記事】>>日銀が利上げした時に変動金利を大幅に上げるリスクの高い銀行の見分け方は?

まとめ

今回は、今後の金利動向について予想しました。しかし、あくまで千日太郎が個人で予想したことであり、この通りになる保証などありません。実際の金利上昇はこれ以上になることもありますし、逆に上がらない可能性だってあるのです。2024年の利上げの可能性については正直、五分五分くらいかなと思っています。

金利はそもそも、自分でコントロールできることではありません。コントロールできないことに対してリスクを取るのはギャンブルです。

一方で、自分が何年でいくら貯金ができるか?ももちろんできる保証はありませんけど、自分のことです。

リスクを取るのは自分でコントロール可能な状態にしておくべきです。家を買うことは、ギャンブルではないのです。これは、今のような金利の先高観が意識されるずっと前から、私がブログや著書で繰り返し強調していることです。

・住宅ローンの10年後の変動金利は1.2%〜2.6%を予想(12銀行の今後の見通し)

・2024年以降も「変動金利は上がらない」は嘘! 日銀の政策転換の背景と今後の対策を解説

・2024年以降、変動金利は1.9%に一気に上がるか?! 住宅ローン金利に先高感あり!

・2024年の住宅ローン金利見通しは今後どうなる?

・日銀は3月会合でマイナス金利政策を解除!今後の住宅ローンへの影響は?

・変動金利はやめたほうがいい?「住宅ローン金利は上昇するはずだから固定型にしましょう!」という勧誘に乗ってもいいのか

・返済中の住宅ローン金利引き上げへのカウントダウンは始まっている!

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。