住宅ローンを滞納すると、それが1回であっても、金利が跳ね上がる可能性があることをご存じでしょうか。滞納した場合、最終的には競売にかけられて住めなくなってしまいます。そこで、ローンを滞納してしまった場合の銀行の対応と、その対策を紹介しましょう。住宅ローンアドバイザーの淡河範明さんによれば、返済危機に陥ったときに何よりも大切なのは、「いち早く手を打つ」ことだと言います。

滞納を甘く見ていると痛い目に!

一度の滞納で、金利が大幅アップすることも

読者 子供が生まれたばかりの35歳会社員です。3年前に今のマンションを購入したのですが、予定外の出産により、妻がパートに出られなくなってしまいました。働こうとしても保育園がいっぱいで、来年も預けられるかどうか分かりません。出費もかさんで、先月、滞納してしまいました。こんなことを繰り返していると、何かペナルティーを受けることになりますか?

淡河氏 相談者のようにお子様の問題や病気、介護、転職、失業、給与カット、離婚など、誰の身にも不測の事態は起こり得ます。その際、気をつけてほしいのは、ショッピング代金や公共料金などの引き落としと、住宅ローンの返済を同レベルで考えてはいけないことです。住宅ローンを滞納すると、〝何かペナルティー〟どころか、取り返しのつかない事態を招きかねません。

フラット35などを扱う住宅金融支援機構のデータ(平成30年度)によれば、「破綻」「返済を3カ月以上滞納」「貸出条件の緩和(返済期間の延長など)を受けている」人の割合は、実に100人に3~4人。決して小さくない数字です。

では、滞納するとどんな事態が発生するのでしょうか。

住宅ローンの金利には、店頭金利(基準金利)と表面金利(適用金利)の2つがあることをご存じですか? 前者は言わば、各銀行が定める金利の「定価」。後者は、前者の金利から優遇幅を値引きした「実売価格」です。通常、借入当初から一定期間、あるいは全期間にわたり、後者の表面金利が適用されます。

ところが、銀行にもよりますが、滞納を1回しただけで、優遇を取り消され、店頭金利に切り替わるところがあります。契約書にも、「一度でも延滞が発生した場合、表面金利の適用を受けられなくなる」と明記されているはずです。

現在、ある大手都市銀行の変動金利の、表面金利は0.625%程度で、店頭金利は2.475%です。仮に借入額3000万円、返済期間30年で両者を単純比較すると、以下の通りです。

- ・表面金利0.625% → 毎月返済額9万1411円

- ・店頭金利2.475% → 毎月返済額11万8146円

じつに金利で約1.85%アップ、毎月返済額で2万6000円以上も増加することになります。もちろん、滞納するまでに返済した分、借入残高が減っているため、実際の返済額アップはこれより小さくなりますが、厳しい家計状況に加えて、返済額までアップするのですから、たまったものではありません。

給与口座から引き落とし口座へのお金の移動を忘れるなどの単純ミスによる滞納も同様です。容赦してもらえる可能性もありますが、一発アウトになっても文句は言えません。たびたび〝ミス〟が繰り返されるようならなおさらです。

現在、非常に低金利であるため、変動金利が人気ですが、滞納による金利アップは、相当なインパクトがあります。滞納は万難を排して避けるべきです。

もし住宅ローンの借り換えが可能であれば、この段階で実行するといいでしょう。超低金利の現在、多くの人が借り換えで毎月の支払額を減らすことができます。

【関連記事はこちら】

>> 変動金利の住宅ローンは、金利が何%まで上昇すると考えれば破綻しないで済むのか?

>> 住宅ローン借り換えで、総支払額を500万円削減できる人続出!マイナス金利でかつていないチャンスが到来!

滞納すると、督促状、催告書が来る

最後は家を手放すことになる

では頑張ったけれども、滞納が続くとどうなるのでしょうか。一般的には以下のような経過をたどり、最終的には家を手放すことになります。

「滞納1カ月~3カ月目」の動き

担保処分を警告する「督促状」「催告書」による通知を受ける

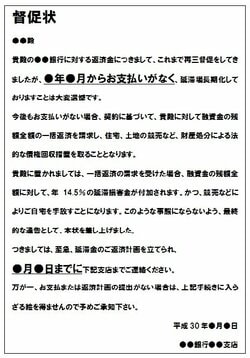

督促状が届いたらすぐに対応すべきだ(督促状の見本)

督促状が届いたらすぐに対応すべきだ(督促状の見本)多くの銀行では、滞納1カ月目は「引き落としができませんでした。次回2カ月分の返済額をまとめて引き落としますのでご入金ください」といった内容の通知書が郵送されてくるだけです。

翌月、まとめて引き落とせれば、問題は解決しますが、2カ月続けて滞納した場合、融資係から電話が入ります。とはいえ、この段階では、まだ銀行から入金を〝お願い〟される程度です。

しかし、滞納3カ月目となると、銀行の姿勢も違ってきます。電話はもちろんのこと、「督促状」が送られてきます。

督促状には、

「滞納分の支払期限」

「支払期限を過ぎた場合は残債の一括返済を請求する」

「一括返済できない場合は保証会社による代位弁済がなされる」

などと記載されています。

つまり、督促状は前出の通知書より一歩進んだもので、滞納が続いた場合の法的措置についての警告が目的です。競売などを行う前に送付することが法律で義務付けられているもので、見方を変えれば、督促状が届いたということは「競売の申し立てのスタートラインに立たされた」ことになります。

督促状にも未対応でいると、法的な責務はありませんが、ほとんどの銀行が最後通告として「催告書」を送ってきます。内容はほぼ督促状と同じです。

「滞納3カ月~6カ月目」の動き

残債の一括返済が確定! 代位弁済請求により、保証会社が債権者に

督促状や催告書が送られてきて、一番やってはいけないのが無視することです。滞納分を一度に支払えない場合でも、あきらめずに銀行に相談してみてください。返済期間を延ばして月々の返済額を減らすなど、返済条件の緩和などを前向きに検討してもらえるはずです。

多くの銀行は住宅ローンの融資にあたり、保証会社を付けるのを条件にしています。債務者から回収できなくても、保証会社が代位弁済(肩代わり)するため、取りはぐれの心配はありません。しかし、破綻率が高ければ、自行の審査能力が問われます。そのため、できれば正常な債権として回収したいのです。

そんなチャンスがあるのに、督促状や催告書を放っておくと、「期限の利益喪失の通知書」が届きます。「期限の利益」とは、簡単に言えば、完済までに許された期限のこと。これを喪失するということは、要するにローンの残債と遅延損害金を一括返済しなければならないということです。

そう通知されても、もちろん返せるわけがありません。そこで、債務者に代わって、保証会社が銀行に対して代位弁済を行い、銀行から債権を引き継ぎます。債務者のもとには「代位弁済の通知書」が送付され、債権者(返済相手)が銀行から保証会社(保証会社を付けていない場合は債権回収会社)に代わります。

「滞納6カ月~8カ月目」の動き

競売の開始決定! 手続きがスタート

相手が保証会社に代わっても、一括返済を迫られる状況に変わりはありません。放置しておくと、競売に向かって手続きが進んでいき、1年も経たずに強制退去させられることになります。

具体的には、債権が保証会社に移ってから1、2カ月ほどで、裁判所に競売の申し立てが行われ、そこから1カ月ほどすると、「競売開始決定通知書」が裁判所から債務者あてに送られてきます。

続いて裁判所主導による物件の現況調査が行われます。強制調査のため、拒否はできません。

「滞納8カ月~13 カ月目」の動き

競売の実施! 最長でも3カ月以内には強制退去に

現況調査から1カ月ほどで売却基準価額や入札期間、開札日などが決められ、「競売の期間入札通知書」が送られてきます。また、入札開始の2週間前までに、これらの情報が官報などで「公告」として提示されます。

開札により買受人(購入者)が決まると、もろもろ手続きが行われ、開札日から3週間ほどで所有権が移転。債務者からすれば所有権を失います。

退去するのは原則この日までですが、新しい所有者が強制退去を行うには、さらに裁判所に申し立てを行わなければならないため、開札日から数えると引っ越しを済ますまでに、約3カ月の猶予があることになります。

| 競売までの一般的な流れ (銀行やケースによって違いがあります) | ||

| ステージ | 滞納月数 | 主な出来事 |

| 滞納 | 1カ月 | 引き落としできなかった旨の通知書が届く |

| 2カ月 | 通知書に加えて、銀行から電話が入る | |

| 3カ月 | 担保処分を警告する督促状が届く 最後通告としての催告書が届く |

|

| 代位弁済 | 4カ月 | 期限の利益喪失の通知書が届く(残債の一括返済が確定) |

| 5カ月 | 代位弁済の通知書が届く(保証会社が銀行に代位弁済を実行) | |

| 競売 | 6カ月 | 競売開始決定通知書が届き、競売の実施が決定 |

| 7カ月 | 競売に向けて、裁判所による物件の現況調査が行われる | |

| 8カ月 | 売却基準価額や開札日などを記した競売の期間入札通知書が届く 競売の実施が官報などで公告される |

|

| 9カ月 | 入札の実施 開札の実施(この前日が任意売却のリミット) |

|

| 退去 | 10カ月 | 所有権の移転 |

| 11カ月 | 自主退去 | |

| 13カ月 | 強制退去 | |

【関連記事はこちら】

>> 毎年、2%強が住宅ローンで破綻!支払い困難なら、恥ずかしがらずに銀行に相談を 6カ月以上延滞すると、自宅を失う可能性大

競売が長引けば長引くほど、

遅延損害金が恐ろしい金額に膨らむ

このように競売になってしまうと、単純に家を失う以上のダメージを受けることになります。というのも、代位弁済後は「遅延損害金」の金額が跳ね上がるからです。

遅延損害金は滞納のペナルティーです。滞納金額の元本部分に対して、年利14~20%程度かかります。年利14%として、「代位弁済前(=債権者が銀行)」と「代位弁済後(=債権者が保証会社)」を比べると次のようになります。

代位弁済前の1カ月あたりの遅延損害金は、毎月返済額10万円、元本分8万円とした場合、「元本8万円×14%÷365日×30日=約920円」です。数カ月滞納したとしても、そう大きな額にはなりません。

ところが、代位弁済後は桁が違ってきます。なぜならば、その時点における残債の全額が元本になるからです。残債が2500万円あったとすると、1カ月あたりの遅延損害金は「2500万円×14%÷365日×30日=約28万8000円」。もし競売の成立までに6カ月かかると、約230万円も返済額が増えることになります。

そうでなくても競売物件は市場価格の6~7割程度に買いたたかれます。家を処分しても返済しきれなかった場合、保証会社と話し合って(任意整理)、分割返済していくことになります。自己破産する道もありますが、車など20万円を超える資産は没収となります。また、民事再生(個人再生)という方法を使い、住宅資金特別条項(住宅ローン特則)が認可されれば、自宅だけは残すことができますが、一定の条件をクリアする必要があります。

そこで競売よりも短期間で高く売却して、少しでも返済額を減らす最後の手段が、次にお話しする「任意売却」です。

競売を「任意売却」で回避すれば、

今の住まいに住み続けられる可能性も!

任意売却とは、裁判所が行う「競売」とは違って、金融機関や任意売却を専門とする不動産会社などの協力のもと、民間レベルで物件を売却するものです。売却にかかる費用は「成約価格の3%+6万円+税」(上限)のみで、成約しなければ、余計な費用は一切かかりません。売却後に残った債務については、銀行が免除してくれるとは限りませんが、払えるお金はないので、ある程度割り引いてくれることが多いです。

任意売却を決断するタイミングは2つあります。

- (1)督促状もしくは期限の利益喪失の通知書を受け取った

- (2)代位弁済により、債権が保証会社に移ってから開札日の前日まで

任意売却を行うには、抵当権を外してもらわなければなりません。そのため「(1)督促状もしくは期限の利益喪失の通知書を受け取った」タイミングで任意売却を決断する場合、銀行を説得して、売却価格を決定しないといけません。銀行からすれば、残債を回収しなければならないため、なるべく高くしたいのですが、競売よりも高ければ交渉に応じてくれる銀行も増えているようです。

同様に「(2)代位弁済により、債権が保証会社に移ってから開札日の前日まで」の場合、抵当権を持っている保証会社の協力が不可欠です。競売にかけられることが決定していても、開札日の前日までなら任意売却は可能です。一般に競売より高く売却でき、また早期に決着することが多いため、遅延損害金の発生も少なくて済みます。保証会社からしても、競売より回収が楽になるため、嫌な顔をされる心配はありません。

さらに任意売却を上手に活用すると、今の家に住み続けることも可能になります。売却後、親族を買受人にして家を借りるか、売却した不動産会社にリース料(家賃)を支払う「リースバック」を活用することで、自宅に住み続けることができるのです。

【関連記事はこちら】

>> 住宅ローンが破綻したら「任意売却」の検討を! 「競売」よりも高値売却が可能でメリット大 経験が豊富な専門家に早めに相談しよう

大切なのは、早めの相談!

滞納前なら「借り換え」も選択肢に

以上、滞納から家を手放すことになるまでの流れを駆け足で追ってきました。読んでお分かりのとおり、「銀行や保証会社からの連絡を無視せず、早めに対処する」のが基本です。

さらに言えば、「滞納する前に手を打つ」ことを心がけてください。滞納する前であれば、交渉もスムーズに運びやすいですし、より低い金利の住宅ローンに借り換えるなど、選択肢も増えます。

なお、フラット35では、所得の低下によって返済が困難になった場合、住宅ローンの残債があっても、一時的に賃貸に出し、その賃料収入を返済にあてることを認めています。また、全国銀行協会では、返済に困っている人を対象とした「カウンセリングサービス」を行っています。借入先の銀行に相談しづらい人は手始めに利用してみるのもいいでしょう。

【関連記事はこちら】

>> 住宅ローン借り換えで、総支払額を500万円削減する人続出!マイナス金利でかつてないチャンスが到来!

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。