住宅ローンは最長で35年も返済をし続けるものであり、返済が滞って、破綻しそうになる人もいます。そんな時にどう対応すればいいのか、そもそも事態が悪化する前にすべきことは何かを解説したいと思います。

住宅ローンは420回も銀行に返済すること

こんにちは、ブロガーの千日太郎です。住宅ローンとは何か?と聞かれたら「契約で決まったお金を35年なら420回銀行に返済することだよ」と答えます。これが教科書的に正確な定義でないことは百も承知ですが、住宅ローン利用者にとっての本質だと思っています。

住宅ローンは最長35年ですから420回の時間は結構な長さですよね。その間にやむにやまれぬ事情により貯金の残高がゼロになってしまい、住宅ローンの返済が出来ない!ということは十分に有り得ることです。

今日はそんな人生のピンチを乗り切り、住宅ローンで破綻しないための正しい対処法についてお話します。

カードキャッシングで住宅ローンを払うのは多重債務への入り口

まず、絶対にやってはいけないのが、借金を払うために借金を重ねることです。これは、多重債務への入り口です。しかし、意外とこれをやってしまう人が多いのですよ。

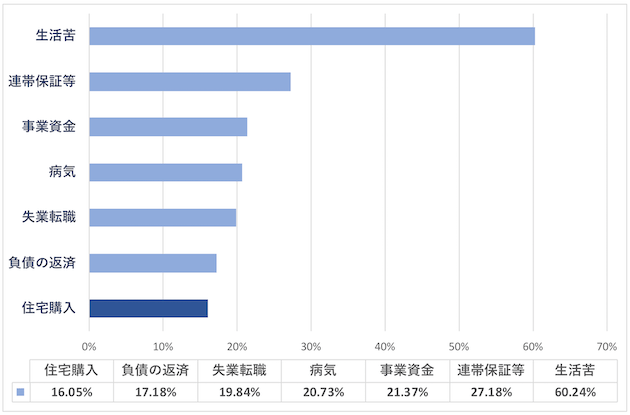

こちらは、「破産債務者が多重債務を負うに至った主たる理由」のアンケート結果(2014年日弁連調査)です。

1位の「生活苦」、2位の「連帯保証等」などはよく聞くケースですが、意外にも「住宅購入」という理由が上位に食い込んでいます。これは、ホントに住宅を購入したことだけが破綻の原因なのでしょうか?

わたしは、住宅ローンを返せなくなりそうになった時にカードキャッシングで住宅ローンを払い、それがきっかけで多重債務に陥ってしまったからだと考えています。

そもそも住宅ローンは家の評価額までしか貸さないのです。しかも、金利は激安の1%くらいです。これに対してカードキャッシングの金利は15%くらいです。全く桁がちがいますよ。

裏を返せば、破綻した人のうち何割かの人は正しい対処をしていれば破産しなくても済んだのかもしれません。正しい対処法、優先順位を知っているか知らないかが運命の分かれ道になるのです。

毎月の支払が出来ない時の最善策とは?

以下が正しい対処とその手順です。とてもシンプルですが、初動でこれが出来るか出来ないかでその後の難易度が大きく変わります。

【延滞しそうになった時に最初にすべきこと3カ条】

1. 遅れる前に連絡するべし

2. 確実に払える日と金額を約束するべし

3. 約束した日に必ず払うべし

◆1. 遅れる前(債権者から連絡が来る前)に連絡すべし

返済が遅れた場合に、多くの人は銀行への連絡を躊躇してしまいます。イメージとして嫌みを言われたり、蔑まれたりすることが頭に浮かぶからです。しかし、だからといってキャッシングに走ると後になって最悪の結果に繋がってしまうというのは前述のとおりです。

返済が遅れた場合は、銀行への連絡をためらってはいけません。とにかく、遅れる前に電話して相談するべきです。すでにこれを読んでいる時点で遅れてしまっていたら、それでも一刻も早く連絡を入れるべきです。

債権者から連絡が来る前に連絡したかどうかで印象がかなり違います。

◆2. 確実に払える日と金額を約束するべし=現実的な返済計画の提示

今回遅れることは遅れるとして、確実に何日までに幾らなら支払えるか(返済計画)を説明し約束します。

このときに約束した返済を確実に実行することが重要です。もちろん、できない約束をしてはいけませんが、できるだけ当初の毎月返済額に近づけるように努力する必要があります。この時点で軽微な遅れならば延滞扱いにならない可能性もあります。

◆3. 約束した日に必ず支払う=履行する

約束した返済日に約束した金額を確実に返済、 先方の対応を待つことになります。「今月はこれで処理が終わりましたので来月からは従来通りの返済をお願いします」と言われた場合は、今回の返済遅れが延滞扱いにならなかったということです。

これに対して「今後の返済に関して改めて相談させてください」と言われた場合は、今回の返済遅れが延滞扱いになっています。

どちらの対応になるかは、金融機関の考え方やそれまでの返済状況によって異なります。

【関連記事はこちら】

>> 毎年、2%強が住宅ローンで破綻!支払い困難なら、恥ずかしがらずに銀行に相談を6カ月以上延滞すると、自宅を失う可能性大

返済が遅れても延滞にならないケース

金融機関にとって最も困るのは返済が遅れても連絡してこない債務者や、口では払うと言いながら当日に連絡なく入金しないなど「嘘をつく債務者」なのです。

原則として、住宅ローンの返済日に口座から引き落としができないと、「延滞」となりますが、金融機関によっては1日から1週間程度の返済の遅れは延滞と見なさないこともあります。

1日~数日までの遅れを延滞に含めると全体の延滞率が大幅に上昇してしまい、金融機関の決算にも悪影響を与えてしまうからです。そこで、数日の軽微な遅れについては、延滞にしないという慣習があるのです。

どの程度の遅れから延滞扱いになるか?

延滞と見なされるのは、2~3週間の遅れから月をまたぐ遅れです。この状態は明らかな延滞で銀行と保証会社の台帳に記録され、実質的な債務者属性が下げられることになります。

そして、61日以上の延滞となると事故情報・異動情報として個人信用情報機関に報告され記録されます。つまり、いわゆるブラックリスト入りとなり、記録の残る5年間はカードローンやクレジットカードの審査にパスできなくなります。

【関連記事はこちら】

>> 住宅ローンを1回でも滞納すると、金利が跳ね上がるのは本当?滞納後の銀行の対応と対策をプロが解説

住宅ローンを延滞してしまう前にできること

いきなりとんでもないトラブルに巻き込まれて、どうしても住宅ローンを払えなくなるようなことは少ないはず。事前に準備できることをやっておけば、住宅ローンの延滞を防止することが出来ます。以下がその3カ条です。

【住宅ローンの返済に困る前にすべきこと3カ条】

1. 家計を見直し、貯金を増やす

2. 金利の安い住宅ローンに借り換える

3. 条件緩和に応じてくれる金融機関で借りるor借り換える

◆1.家計を見直し、貯金を増やす

住宅ローンというのは、家計の中でも中心的な支出です。そのお金が足りなくなるというのは、家計の中でムダがあるからです。

特に習慣化してしまったムダな支出というのは、長い期間で累積していき、知らず知らずに家計に大きな穴を空けてしまっていることがあります。そうしたムダを省き、いざというときの貯蓄をプールしておくことが重要です。貯金もまた保険なのです。

◆2.金利の安い住宅ローンに借り換える

住宅ローンは借りた後でも、借り換えれば今の低金利が適用できますし、借り換えの審査に通れば現在の銀行に金利交渉して金利を下げてもらうこともできます。そうすれば毎月の返済は減ります。

住宅ローンの借り換えというのは、必ずしもトクすることだけを目指すものではありません。マイホームと家族の生活を守るために、適時に行うべきタスクなのです。

【関連記事はこちら】

>> 住宅ローンの「金利引き下げ交渉」に成功!他行での「仮審査クリア」を武器に、銀行とどんな交渉をしたかを克明にレポート

◆3.条件緩和に応じてくれる金融機関で借りるor借り換える

公的融資のフラット35や非営利法人は営利を目的としていません。公益や会員の利益を第一とするのが特徴です。つまり、民間の金融機関よりも少し金利は高いかもしれませんが、条件の緩和に応じてくれる可能性は少し高いのです。

例えば、フラット35では住宅ローンの返済継続が困難になった場合には、下記のような返済方法の変更を申請する手続きが予め用意されています(返済の継続が可能かどうかの審査あり)。

・離職や病気等で収入が減少し、返済が大変になった → 返済期間の延長など

・しばらくの間、返済額を減らして返済したい → 一定期間における返済額の減額

・ボーナス返済が負担になっている → ボーナス返済の変更など

こうした観点から金融機関を選ぶor借り換えるというのも転ばぬ先の杖です。

まとめ ~ 対処法を誤らず

投げやりにならなければ必ず道はある

「住宅ローンを返せなくなったら自己破産か…?」

こんな風に思っているかもしれませんが、それは本当に最後の手段です。多重債務にさえなっていなければ、自己破産する前にやれることは実に沢山あります。

例えば、今の約定で住宅ローンの返済の継続が難しいのであれば、弁護士・司法書士などの専門家に相談してみてください。

裁判所を通じて、負債を整理しながら生活を再建する個人版民事再生法を利用することもできます。手続の費用はそれほど高くはなく、分割払いに応じてくれる弁護士事務所も少なくありません。

「自己破産」の恐怖から逃れるためにカードキャッシングなどで誤った対処をすると、かえって自分の首を絞めてしまいます。けっして投げやりにならず、対処法を誤らなければ、必ず活路はあるのですよ!

千日太郎と出会った皆様が、家と住宅ローンで正しい選択をして、素敵な人生を送られることを心から祈っています。

【関連記事はこちら】

>> 住宅ローンの変動金利が上がる時期を大胆予測!高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023年」

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。