銀行から住宅ローンを借りる際に、多くの銀行で条件とされているのが「住宅ローン保証会社」との契約だ。多額の保証料を支払っており、万が一の事態に陥った場合には、何か手助けをしてくれるのでは、と考えるだろう。しかし残念ながら、住宅ローン保証会社が、住宅ローン破綻に陥った借り手のために救いの手を差し伸べてくれることはないので、勘違いしないようにしたい。

そもそも住宅ローン保証会社の仕事とは何かを、おさらいしておこう。

かつて、住宅ローンなどの高額ローンを組む際には、一般的に「連帯保証人」が必要だった。銀行は、借り手が返済不能に陥った時には、連帯保証人に返済を迫ることで、回収していたのだ。ただし、連帯保証人をお願いできる親族や知人がいないという人は、なかなか借りられないという問題も発生していた。

保証会社は、銀行の味方でしかない

借り手からローンを取り立てる存在

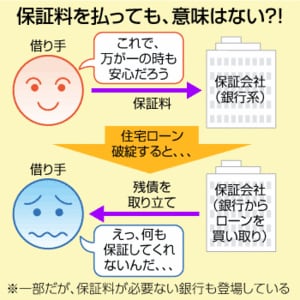

その「連帯保証人」に代わって登場してきたのが、「保証会社」だ。保証会社が、どんなものかを図解したのが下図だ。

住宅ローンの借り手は、契約時に保証会社に対して一定の保証料を支払う。この保証の内容は、「借り手が破綻した場合には、保証会社がローン残債を銀行に支払う」という内容だ。これを、業界用語で「代位弁済」という。つまり、住宅ローンが破綻すると、銀行は住宅ローン債権をら保証会社に売却して、資金を回収する。そして、住宅ローン債権を購入した保証会社は、今後は銀行に変わって、住宅ローンの返済を借り手に迫るのだ。

借り手からしたら、たまったものではない。「保証料」を払っているのに、実はなにも保証されていないのだ。

つまるところ、住宅ローンにおける保証会社の役割は、銀行のリスクを減らすために存在しているもの。保証料を支払っている借り手が、ローンを返済できなくなったとき、助けてくれる頼もしい存在では決してないのだ。この点を勘違いしている人は多いだろう。

さらに、保証会社(または、債権回収会社)から残債の請求が来るのだが、一括で支払うように求められる。毎月の支払いが滞る状況なのだから当然支払えず、物件は競売にかけられることになる。

ちなみに、保証会社は、その銀行の子会社であることが多い。考えればみば、債権回収業務を子会社にやらせているようなものであるのだから、もったいぶって「保証料」などといって借り手から徴収せず、最初から金利や手数料に含めておけばいい話なのだ。

米国などの住宅ローンは、「ノンリコースローン」といわれる住宅ローンが主流で、住宅ローンを支払えなくなった際は、担保となる不動産さえ手放せば、残債があったとしても支払わなくていいという仕組みになっている。こうした仕組みであれば保証料を払ってもいいが、借り手を守ってくれないのに保証料を払うというのは、納得できないことだろう。

【関連記事はこちら!】

⇒ 支払い困難なら、銀行に相談を!6カ月以上延滞は自宅を失う可能性大

最近はむやみに「競売」はせず、

「任意売却」も認める方向に

とはいえ、住宅ローン保証会社が借り手の相談に一切耳を貸さないという訳ではない。

保証会社は、破綻した住宅ローンから可能な限り残債を回収することが次の任務となる。借り手にとっては、保証会社は債権回収のプロとして怖い存在に映るかもしれない。しかし、すでに破綻してしまった住宅ローンの借り手に対して、保証会社の担当者が執拗に返済を迫っても回収可能性は低いため、悪質な取り立てを行うということはない。

借り手がローンを支払えず、そのまま破綻状況を放置すれば、保証会社は「競売」によって担保の不動産を売却して残債を充当することになる。ただし、競売は手続きが複雑で、売却価格も非常に低い。そこで最近は、より高額に不動産を売却できるのであれば、「任意売却」など別の方法による処理についても、保証会社が積極的に認めてくれることも増えている。任意売却であれば、債権カットの交渉がしやすい、競売のように他人に知られないで手続きを進められる、などのメリットがある。

「競売」や「任意売却」によっても住宅ローンを返済しきれない場合は、どうなるのか。多くのケースでは、残債の一部は免除されて、残りのローンを数年間支払うことで許されることになる。ただし、あまりにも残債が大きい場合は、借り手は自己破産を余儀なくされることもある。

【関連記事はこちら!】

⇒ 住宅ローンが破綻したら「任意売却」の検討を!「競売」よりも高値売却が可能でメリット大

保証料の相場と計算方法は?

一括支払いと、金利上乗せから選ぶ

では、保証料の相場はいくらなのか。「一括支払い」「金利上乗せ」の2つの支払い方法があるので、それぞれ見ていこう。

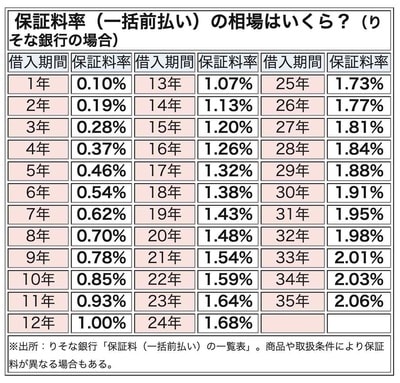

「一括支払い」は、住宅ローンの借入時に一括して支払う方法。保証料率は以下の通りで、借入期間が35年なら約2.06%、20年なら約1.48%となる。借り入れ期間が短くなるほど、保証料は安くなる計算だ。保証料率は各銀行でほぼ同じ保証料率となっている。なお、審査によって個人の支払い能力に問題があるとみなされると、保証料をアップされることがある。

借り入れ金額100万円、借入期間35年の場合、100万円×2.06%=2.06万円を一括で支払うことになる。

「金利上乗せ」という支払い方法も選択できる銀行が多い。多くの銀行が、「金利を0.2%上乗せ」することで、借入時の一括支払いは不要となる。

どちらの支払い方法がいいかは銀行によって異なるが、通常は一括支払い方式の方が割安になることが多い。

保証料が無料の銀行を選ぶのではなく、

トータルコストが安い銀行を選ぶべき

最近は、「借り手を保証してくれないのに、保証料は借り手が払う」という不思議な慣習に、疑問を呈する銀行も出てきた。

・保証料を取らない銀行

イオン銀行、SBI新生銀行、auじぶん銀行、住信SBIネット銀行、楽天銀行、ソニー銀行、PayPay銀行

・保証料を取る銀行(手数料型の商品も持つ銀行がある)

三菱UFJ銀行、みずほ銀行、三井住友銀行、りそな銀行、三井住友信託銀行、三菱UFJ信託銀行、アルヒ(フラット35)

※auじぶん銀行は、審査の結果、保証会社を利用する場合は、保証料相当額を上乗せした金利が設定されるが、別途支払う保証料は不要

上記のように、イオン銀行、SBI新生銀行、auじぶん銀行など、保証料は取らないという方針を打ち出している銀行も増えている。保証料が不要であり、コストも安いので、住宅ローンとしても魅力的で一考の余地がある。ただし、こうしたネット銀行は「保証料が無料」である代わりに、「手数料が保証料よりも割高」というケースもあり、どちらが本当にお得なのか分かりにくい。

そこで、最もお得な住宅ローンを探すのであれば、手数料や保証料を加味した「実質金利」や、総支払額で比較することをおすすめする。ダイヤモンド不動産研究所では、実質金利でのランキングも作成しているので参考してほしい。

【関連記事はこちら!】

⇒ 【住宅ローン「実質金利」ランキング(変動金利)】新規借入で、本当にお得なローンを毎月発表

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。