住宅ローンを扱う金融機関は多く、メガバンクやネット銀行、地方銀行など、それぞれ特徴が異なり、どのように選べばよいか迷っておられる方も多いでしょう。本記事では地方銀行に焦点を当てて、メリット・デメリットなどを現役地方銀行員が解説します。地方銀行の住宅ローンを検討している方も、他行と比較検討している方も、ぜひ参考にしてください。(金融ライター・加藤隆二、現役銀行員)

地方銀行で住宅ローンを借りても大丈夫?

物価の上昇や建築材料の高騰、金利上昇など、マイホームを手に入れるために住宅ローンを検討する人にとっては悩ましい状況が続いています。

そして、住宅ローン選びもどこを選べばいいのか? メガバンクやネット銀行、地方銀行など対象となる金融機関が多く、金利はもちろん、メリット・デメリットが異なり、ここも悩ましいところです。

そこで本記事では、金融機関では日本で最も行数が多い地方銀行の住宅ローンについて解説していきます。

メガバンクやネット銀行の住宅ローンに比べて、金利や使い勝手で劣っていると思っている人が多いかもしれません。しかし、地方銀行で住宅ローンを借りるメリットもあるので、金融機関を選ぶ際の参考にしてください。

住宅ローンを扱う地方銀行はどれくらいあるのか?

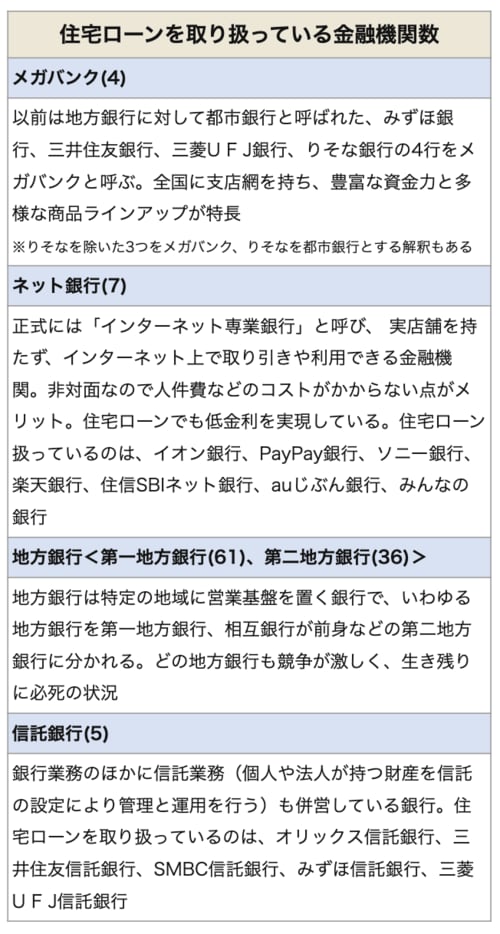

2025年2月現在、住宅ローンを扱う地方銀行はどのくらいあるのでしょうか。メガバンクなども合わせて下表にまとめました。

※上記以外に信金・信組と公的金融機関(住宅金融支援機構)も住宅ローンを扱う

※メガバンク、ネット銀行、信託銀行:金融庁「銀行免許一覧(都市銀行・信託銀行・その他)」、地方銀行:一般社団法人全国地方銀行協会「地方銀行一覧」、一般社団法人第二地方銀行協会「第二地方銀行協会」

地方銀行の置かれた厳しい現状

地方銀行は、どこも経営が厳しい状況で、生き残りに必死です。その主な理由として以下の2点が挙げられます。

(1)超低金利の長期化や銀行間競争の激化に伴う預貸利ざやの縮小

(2)人口減少や企業数の減少に伴い貸出先が減っている

本来、健全経営であるべき銀行が赤字になるということは、私が銀行に入社した30年以上前にはとても考えられなかったことです。

もし当時、銀行が赤字になったら、預金を引き出そうと顧客が殺到する「取り付け騒ぎ」になったと思います。

しかし、最近では金融機関の赤字決算も続出しており、社会全体も悪い意味で慣れてしまったと言えるでしょう。

今後、地方銀行はどうなるのか

上述したとおり、本来なら銀行で赤字決算などありえないことです。そのため、損失が大きい銀行などは淘汰されていくか、あるいは体力強化を狙った銀行間での合併が加速していくことも考えられます。

たとえば、地方銀行の数を見てみると、1984年(昭和59年)から2023年(令和5年)までの期間で、第一地方銀行の数は64から62と減少は2行ですが、第二地方銀行は69から37と、32行も減少しています。

※参考:預金保険機構「預金保険対象金融機関数の推移」

地方銀行で住宅ローンを借りるメリット

では、地方銀行で住宅ローンを借りるメリットを見てみましょう。

ローン審査の対応が柔軟である

地方銀行では、メガバンクやネット銀行よりも人的要素が介入する余地があるため、ローン審査が柔軟な傾向にあります。

たとえば、メガバンクはマニュアルを順守し、審査の基準に外れた時点で即審査落ちになります。これは、メガバンクで住宅ローンを断られた人から直接、事情や経緯を伺った私の経験からくるものです。

メガバンクでは黙っていても住宅ローンの申し込みが来るため、「ダメなものはダメ」でいいのでしょう。また、ネット銀行は非対面が原則で、書面など机上の審査が中心になります。そのためこちらも「ダメなものはダメ」と取捨選択が素早い傾向にあります。

一方、地方銀行では、良く言えば柔軟、悪く言えば昔ながらの古い審査体制が残っています。

そのため、銀行員が「この人は◯◯が弱いけれど、そこをなんとかしましょう」と上司に稟議を提案して審査を通すこともあります。

もちろん、地方銀行の審査が甘いとか、地方銀行が顧客に優しくてメガバンクなどは冷たいと言うつもりはありません。

しかしながら、生き残りに必死な地方銀行では、多少無理をしてでも住宅ローンの借り手がほしいという本音もあるのです。

物件情報やハウスメーカーとのパイプがある

地方銀行は、競争激化により待っているだけでは住宅ローンのお客様は来てくれません。

そのため、不動産の売り情報を不動産業者から集めたり、新築のハウスメーカーにも顔が利くよう挨拶回りをするなど、昔ながらの営業姿勢を持ち続けています。

そのため、地方銀行で住宅ローンの話をしていると、土地の売り情報など思わぬ形で「いいネタ」をもらえることもあります。

これはすべての人に当てはまるメリットとは言えませんが、地方銀行と住宅ローンの話をしても損はないといえます。

借りたあとも面倒見が良い

地方銀行では、リストラや転職などで返済が苦しくなっても、相談すればリスケ(一時的に返済を減らす)してくれる可能性があります。

メガバンクやネット銀行では、リスケの対応などには手間をかけたくないので、返済が滞納しても放置し、代位弁済や担保処分など事務的な対応をする傾向にあります。

一方、地方銀行はローン残高を減らしたくないため、返済が遅れた顧客を助けて延命させれば残高が維持できます(つまり銀行側にもメリットがあるわけです)。

また、金利に不満がある場合、地方銀行なら交渉の余地があります。他行に借り換えられてローン残高が減るのを防ぎたいからです。

そもそも、メガバンクやネット銀行は、金利の相談をする窓口が存在しません。「金利に不満で借り換えするならどうぞ(そう明言する銀行はありませんが)」というスタンスなのでしょう。

地方銀行で住宅ローンを借りるデメリット

一方、地方銀行で住宅ローンを借りる場合、想定されるデメリットを考えておく必要があります。

営業エリアが限定されている

地方銀行は営業エリア(つまり縄張り)が限定されている点がデメリットになります。

たとえば、神奈川県で賃貸に住む人が、同じ神奈川県でマイホームを購入するといったケースなら、横浜銀行など地元の地方銀行を利用すれば、とくにデメリットはありません。

しかし、「神奈川県で賃貸や社宅住まいだが、実家のある北海道に家を建てたい」というニーズには、地方銀行ではなかなか応えてもらえません。

それはなぜかというと、地方銀行は原則として支店や拠点がある営業地域内でしか住宅ローンを取り扱えないからです。

上述の例なら、神奈川県の地方銀行員が、担保調査のために北海道までは行ってくれないというわけです。

また、北海道は神奈川県から見れば遠隔地になるので、返済が滞納したときなどの事後管理も困難になります。

したがって、このようなケースでは、全国規模のメガバンクやネット銀行に頼らざるを得ないのです。

ただし、これはあくまで原則論で、個々のケースに応じて営業エリア外の住宅ローンでも地方銀行が対応してくれるケースもあります。

使い勝手が地域に限定される

使い勝手が地域限定な点は、地方銀行で住宅ローンを借りるデメリットと言えます。

たとえば、支店や銀行ATMは原則として営業エリア圏内が中心。コンビニATMの無料提携も県内限定というところが多くなっています。そのため、エリア外でATMを利用すると手数料が必要になります。

基本的に住宅ローンの借り入れがある銀行が本人や家計のメインバンクになるので、地方銀行で住宅ローンを借りる場合には、こうした使い勝手も考える必要があります。

利便性では全国単位のメガバンクやネット銀行に勝てないのが実態です。

地方銀行で住宅ローンを借りる前に知っておきたいQ&A

地方銀行の住宅ローンを検討する際に、疑問に思うであろう質問に回答します。

Q.地方銀行の住宅ローン金利は高い?

ネット上には、地方銀行のデメリットとして「金利は高めの傾向にある」といった記事が目立ちます。

しかし、銀行員としてはこれに反論があります。このような記述では、メガバンクやネット銀行には勝てないという先入観を人々に植え付けることになります。銀行個別に比べれば、メガバンクに肩を並べるか、もっと低いケースもあるからです。

たとえば、2025年2月現在の金利水準は、変動金利なら横浜銀行が年0.30%、りそな銀行は年0.39%(ともに変動金利、融資手数料型、最下限金利)と、地方銀行のほうが低金利になっているケースもあります。

ただし、住宅ローンの金利は審査結果に応じて決まるので、表面的な金利だけで銀行の優劣は決められません。

しかしながら、必ずしも住宅ローン金利で地方銀行はメガバンクやネット銀行には負けていないと言えるでしょう。

【関連記事】>>住宅ローン変動金利ランキング132行比較[新規借入]今後の金利上昇を見越して固定を選ぶべき?

Q.仕事都合の一時的な転居でも、すぐにローンを全額返せと言われないの?

ここまで、地方銀行は営業エリア以外の取引はしないと説明しましたが、仕事都合の一時的(数年間)な転居の場合、きちんと相談すれば全額を返済するように言われることはありません。

また、親の介護などで一時的に実家へ住むことになった場合など、事情を説明すれば柔軟に対応してくれるでしょう。

いずれにせよ、一時的でも転居することはしっかり銀行に伝えることと、返済を滞納しなければ、全額返せなどとは言われないのでご安心ください。

そのためには転居したらすぐに銀行へ届けを出しましょう。銀行から本人宛ての郵便が「受取人不在」「当所に訪ね当たりません」などで銀行に戻ってくると、銀行では管理のために郵便返礼が記録されます。最悪のケースは、全額返済を求められることが契約書類に記載されています。

参考

第3条(期限前の全額返済義務)

(筆者中略)

2.次の各場合には、借主は、銀行からの請求によって、この契約による債務全額について期限の利益を失い、借入要項記載の返済方法によらず、ただちにこの契約による債務全額を返済するものとします。

(筆者中略)

⑤借主が住所変更の届け出を怠るなど借主の責めに帰すべき事由によって銀行に借主の所在が不明となったとき。

引用元:七十七銀行「77ローン約款・規定」

また、空き家になるからと勝手に他人へ賃貸することもやめてください。この場合、最初から計画的に偽装して、住宅ローンで借りた家を他人に賃貸する(俗に「なんちゃって住宅ローン」と呼ばれている)違反行為と同等だとして、銀行との契約違反になる可能性があります。これが発覚すると、最悪の場合、全額返済と言われる可能性が高いです。

住宅ローンの資金使途

住宅ローンについては、お申込人およびそのご家族が居住することを目的とした、以下のご資金が対象となります。

(筆者中略)

以下の物件はご融資の対象となりません。

(筆者中略)

(5)一部でも第三者への賃貸を目的とする物件

引用元:あいち銀行「住宅ローン説明書」

【関連記事】>>不動産投資の偽装がバレたときの重い結末エピソード2選!「なんちゃって住宅ローン」の手口を銀行員が解説

Q.地方銀行で住宅ローンを借りたあと、その銀行が合併や破綻したらどうなる?

地方銀行が経営破綻、あるいは合併などで銀行が変わっても、借り手の住宅ローンはそのまま継続されます。

全額返済などをいきなり求めるようなことはありません。いきなり金利を引き上げることもないのでご安心ください。

ただし、以前の銀行と比べ、良くも悪くもサービスや対応は変わるので注意が必要です。

また、破綻もしくは合併により支店の統廃合が行われる可能性があり、遠隔の支店まで出向くことになります。

【関連記事】>>銀行が破綻したら住宅ローンはどうなる? 「万が一」のために知っておきたいことを銀行員が解説

銀行員が考える、地方銀行の住宅ローンがおすすめの人

今回は、地方銀行で住宅ローンを借りることに関して、メリット・デメリットなどを解説してきました。

最後に地方銀行の住宅ローンをおすすめできる人について、銀行員が考えてみます。

まず、取引きをする銀行で、メガバンクなどのブランドイメージにこだわらず、ブランドより金利やサービスを重視して銀行を選択したい人は、地方銀行が合うと思います。

また、人と人との付き合いで家づくりをしていきたい人にも、地方銀行がおすすめです。

住宅ローンを借りる金融機関を選ぶ際、この記事が皆さんの参考になれば幸いです。

【関連記事】>>【銀行員が解説】メガバンク?地方銀行?ネット銀行?地方で住宅ローンを借りる際の銀行・金融機関の選び方を3つのポイントから徹底解説!

最新金利も掲載!地方銀行の記事一覧

|

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。