住宅ローンの審査や契約に必要な「書類の一覧」について解説します。審査時に、規定どおりに必要書類がそろっていればスムーズに進みますが、不備やミスがあると、そこでストップしてしまいます。よくある失敗やミス、必要書類集めの注意点をまとめたので参考にしてください。書類を再提出することになると時間をロスすることになるので、きちんと準備しましょう。

住宅ローン必要書類は、ひとつでも不備があるとアウト!

住宅ローンの審査や契約の手続きで、時間がかかってしまう原因になりやすいのが必要書類の不備です。「金融機関の指示通りに提出するだけでしょ?」と思うかもしれませんが、話はそう単純ではありません。何種類もの書類が必要ですし、提出しなければならない枚数も違うほか、「事前審査、本審査」と二段階ある審査においても必要書類はそれぞれ違うからです。

書類に少しでも不備があると、契約はもちろん、審査すら受け付けてもらえません。いったん差し戻されて提出し直すことになると、そのやりとりだけで1~3週間程度の時間をロスします。銀行が指示する書類は100%用意してください。

そのため、できれば専門家の協力を仰ぐことをおすすめしますが、自分でも必要になる書類一覧を把握しておき、チェックするようにしてください。なお迷ったら、どの銀行も、コールセンターを設けているので、面倒でも不明点はきちんと確認しましょう。

【参考記事】>>住宅ローン審査時の必要書類は、「委任状」で家族や専門家にも協力してもらいながら、スピーディに集めよう!

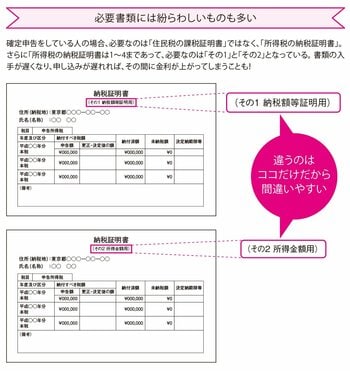

納税証明書には2種類あるので注意

書類を集めていると、「複数枚つづりでどれを出せばいいか判断に迷うもの」「同じ書類でも体裁や記載内容が幅広く、どれを取得するか迷うもの」など、意外に判断が難しく、スムーズにいかないことが多いです。

銀行の用意する「借り入れマニュアル」や「必要書類リスト」を熟読し、とにかくその通りに書類をそろえてください。紛らわしい書類も、よく読めば細かい書類の種別まで必ず記載されています。

例えば、納税証明書は間違えやすい書類のひとつ。

確定申告をしている人の場合、必要なのは「所得税の納税証明書」で「住民税の納税証明書」ではありません。さらに、「所得税の納税証明書」は1~4まであり、必要なのは「その1」と「その2」。この2枚は書いてある内容は似ていますが、2枚とも必要になるので注意しましょう。

新規借入は、販売チラシなども必要

銀行によりますが、新規借入の場合、以下の4つのタイプの書類が必要になります。役所や税務署、法務局のほか、関係する不動産仲介会社や工務店、設計事務所などに依頼しなければならないものもあります。

1 本人確認書類

2 収入確認書類

3 土地の確認書類(事前審査時は販売チラシなどで可)

4 建物の確認書類(事前審査時は間取り図などで可)

借り換えは、全部事項証明書が必要

借り換えの場合、新規借入の書類に加えて、全部事項証明書(登記簿謄本)なども必要になるため、さらに複雑です。土地分の1枚だけ提出すれば済むかというとそうではなく、ケース・バイ・ケースのため、ひと筋縄ではいきません。

住宅ローン必要書類の一覧リスト

以下は、住宅ローン借入時の必要書類の一覧と、集める際の注意点です。基本的にはどの銀行も一緒ですが、若干異なる場合もあるため、借入をする銀行のサイトおよびコールセンターで最終確認をしてください。主要な銀行の必要書類一覧ページもまとめていますので、参照してください。

- ■クリックすると詳細が見られます■

- 【本人確認書類】

- 運転免許証

- 健康保険証

- 印鑑証明書

- 住民票

- 【収入確認書類】

- ■会社員の場合

- 源泉徴収票

- 住民税決定通知書(または住民税課税証明書)

- ■個人事業主および確定申告をしている人の場合

- 確定申告書

- 申告所得税の納税証明書(その1その2)

- ■法人代表者の場合

- 法人の決算報告書

- 【物件関連書類】

- 売買契約書

- 重要事項説明書

- 工事請負契約書・見積書

- 建物図面

- 検査済証または建築確認済証または建築確認申請書

- 地積測量図

- 登記済権利証

- 住宅地図

- 公図

- 土地登記簿謄本

- 【リフォームの場合】

- リフォーム前後の写真

- リフォーム見積書、契約書

- リフォームの予定図面

- 【ローン関連書類】

- 返済予定表

- 通帳もしくはローンの残高証明書

- 完済に必要な資金総額がわかる書類

- 【その他の借入に関する書類】

- 返済予定表

- 【火災保険】

- 加入中の火災保険の内容がわかる資料

必要書類一覧と、その注意点

◎=提出、○=手元に用意して参照、△=申込者による、✕=不要

運転免許証(事前審査○、本審査◎、契約◎)

・コピーで可。裏面に何も記載がない場合も両面必要

・免許証がない場合はパスポートでも可

健康保険証(事前審査○、本審査◎、契約◎)

・コピーで可。裏面に何も記載がない場合も両面必要

印鑑証明書 2~4通(事前審査✕、本審査◎、契約◎)

・コピーで可、委任状可

・入手先:市区町村役場

・発行後3カ月以内のもの

・本審査時に1~2通、契約時に1~2通必要(ただし、最近は提出不要の金融機関もある)

住民票 2通(事前審査✕、本審査◎、契約◎)

・原本のみ、委任状可

・入手先:市区町村役場

・家族全員分の続柄記載のもの

・本籍地、マイナンバーの記載は不要

・発行後1カ月以内のもの

・本審査時に1通、契約時に1通必要

■会社員の場合

源泉徴収票※1〜2年分(事前審査○、本審査△)

・原本のみ

・入手先:勤務先

・給与支払者が複数ある場合はすべての源泉徴収票が必要

・年収2000万円超もしくは、複数の収入がある場合には、原則確定申告書の提出が必要です。ただし、2つ目の収入が20万円未満であれば申告は不要です。

住民税課税証明書(または特別徴収税額の決定通知書)※1〜2年分(事前審査○、本審査△)

・原本のみ、住民税課税証明書は委任状可

・入手先:市区町村役場

・「特別徴収税額の決定通知書」は毎年5~6月に勤務先から交付される

・住民税が給与天引されていない場合は、役所で「住民税納税証明書」を発行してもらう

■個人事業主および確定申告をしている人の場合

確定申告書※過去2~3年分(事前審査○、本審査△)

・コピーで可

・入手先:過去申請した分の控え

・収支内訳書、青色申告決算書、所得の内訳書を含む

・税務署受付印のあるものを提出

・不動産所得のある人は不動産所得用決算書も必要

申告所得税の納税証明書(その1・その2)※前年分(事前審査✕、本審査△)

・委任状可

・入手先:管轄の税務署

★交付請求のしかたは、次の3通り

手数料は税目数×年度数×枚数×400円(オンライン請求は370円)

詳細は国税庁HPを参照

【①税務署窓口での交付請求】

交付請求時に以下のものを持参。その場で受け取れる

・納税証明書交付請求書(国税庁HPからダウンロード可)

・本人確認書類(運転免許証、パスポート)

・番号確認書類(マイナンバーカードまたはマイナンバー通知書)

・本人の印鑑(法人は代表者の印鑑、代理人は代理人の印鑑)

・代理人の受け取りも可能(委任状、代理人の本人確認書類、本人の番号確認書類が必要)

【②オンライン交付請求】

・インターネットで請求し、受け取りは窓口(本人確認書類が必要)、郵送(電子証明書が必要)、電子納税証明書(電子証明書が必要)のいずれかを選択またはマイナンバー通知書

・代理人の受け取りも可能(委任状、代理人の本人確認書類、本人の番号確認書類が必要)

【③郵送での交付請求】

下記を同封して郵送

・必要事項を記載した納税証明書交付請求書

・手数料の金額に相当する収入印紙

・所要の切手を貼った返信用封筒

・本人確認書類

■法人代表者の場合

法人の決算報告書※過去2~3期分(事前審査○、本審査△)

・コピーで可

・税務署受付印のあるものを提出

・不動産所得のある人は不動産所得用決算書も必要

売買契約書(事前審査○、本審査◎)

・コピーで可。全ページ※印紙添付済のもの

重要事項説明書(事前審査○、本審査◎)

・コピーで可。全ページ

工事請負契約書・見積書(事前審査✕、本審査◎)

・コピーで可。最近は求めない金融機関もある

・土地付住宅の場合は不要 ・追加工事をした場合は「追加工事請負契約書」も提出

建物図面(配置図、平面図、間取図)(事前審査○、本審査◎)

・コピーで可

・マンションはパンフレットでも代用可

検査済証または建築確認済証または建築確認申請書(1面~5面)(事前審査✕、本審査◎)

・コピーで可

・戸建ての場合のみ必要

地積測量図(事前審査○、本審査◎)

・コピーで可

・入手先:所轄の法務局。ただし、登録されていないことも多い。

・建築確認済証に添付されている求積図等、土地を測量した図面のコピーでOK。

登記済権利証(もしくは登記識別情報通知)(事前審査✕、本審査✕、契約◎)

・原本のみ

・紛失等の場合は、法務局の本人確認制度や司法書士などの資格者による本人確認制度を利用し、所有権者の確認が取れれば登記可能

・司法書士に提出

住宅地図(事前審査✕、本審査◎)

・コピーで可

・インターネットから印刷した地図でもOK

・物件所在地にラインマーカーでマークする

公図(事前審査○、本審査◎)

・原本またはコピー。委任状可

・入手先:所轄の法務局

・土地の境界や建物の位置が記された図面

土地登記簿謄本※発行後3カ月以内のもの(事前審査○、本審査◎)

・原本またはコピー。委任状可

・交付請求する際、「全部事項証明書、共同担保目録付き(抹消を含む全部)」にして申請

リフォーム前後の写真(事前審査✕、本審査◎)

・コピーで可

・入手先:施工会社

・リフォーム箇所が確認できるもの

・工事終了後に完成した写真を提出

リフォーム見積書、契約書(事前審査○、本審査◎)

・コピーで可

・入手先:施工会社

リフォームの予定図面(事前審査○、本審査◎)

・コピーで可

・入手先:施工会社

・立面図、平面図、配置図、間取図等の記載があるもの

・完成後の工事図面

・大規模な増改築等の場合、建築基準法上必要とされる場合は、建築確認申請書を提出

返済予定表(事前審査○、本審査◎)

・コピーで可

・入手先:現在の借入先銀行

・借り換え申し込み月を含む、過去6カ月分~1年分の返済予定記載部分が必要

・窓口や電話、インターネット等で銀行に依頼すると郵送してくれる

・本人以外の依頼は、銀行によってOKのところもあればNGのところもある

返済が確認できる通帳もしくはローンの残高証明書いずれか1点(事前審査✕、本審査◎)

■通帳

・コピーで可

・借り換え申し込みの前月を含む 6カ月分の返済が確認できるもの

■ローンの残高証明書

・原本またはコピー。委任状可

・入手先:現在の借入先銀行

・借り換え申し込み前月末の残高が確認できるもの

・請求のしかたは銀行によって異なる。銀行によっては、必要ない。

■完済日付で完済に必要な資金総額がわかる書類(契約◎)

・委任状可

・入手先:現在の借入先銀行

・ローン期限前返済依頼書、繰上償還計算書など、銀行ごとに名称が異なる

・銀行によっては必要ない

- 【住宅ローンの基礎知識 リンク集】

-

- ◆住宅ローン選びの実践法◆

- (3)諸費用込みの「総支払額」で比較しよう!

- (4)変動金利なら「金利上昇リスク」の想定を

- (5)固定金利は、固定期間終了後に注意!

- (6)借入金額、借入期間、金利タイプ決め方は?

- (7)正しい「ランキングサイト」の見分け方

- (8)「シミュレーションサイト」の使い方

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。