住宅ローン選びを難しくする要因の一つは、「○○金利」という馴染みのない用語がいくつも出てくるからです。「変動金利」「固定金利」「店頭金利」「基準金利」「表面金利」「適用金利」「優遇金利」「当初優遇金利」「キャンペーン金利」……など、ワケがわからなくなるのも無理はありません。けれども、これらの用語には同じ意味のものがたくさんあります。一度整理してしまえば、実は拍子抜けするほど理解するのは簡単です。住宅ローンの基礎知識・第2回は、そんなさまざまな「○○金利」という用語について、わかりやすく解説します。

住宅ローンは「金利タイプ」で、4種類に分類できる!

住宅ローン選びでは「金利の高低」が重要な指標となりますが、それと並んで、金利の「タイプ」も大切です。金利タイプとは、金利が変更されるタイミングや変更方法を示すもので、住宅ローン商品の主たる特性を決定づけます。衣服にたとえれば、金利の高低はサイズ、金利タイプは材質です。

住宅ローンの商品数は数千に及びますが、金利タイプで分類すると、おおよそ4種類に分けられます。どれが得かは一概に言うことはできず、金利動向や本人が何を重視するかによって違ってきます。

まずは各金利プランの特徴を見てみましょう。

(1)「全期間固定金利型」商品

返済期間中に金利が変動しないタイプの商品です。借入時に総返済額と毎月返済額が確定するため、返済計画や将来設計が立てやすく安心です。現在では、固定期間が短い金利よりも金利が高くなる傾向があります。

将来の金利上昇リスクを心配する人に向いている商品です。

【※関連記事はこちら!】>> 【住宅ローン「実質金利」ランキング(35年固定)】新規借入で本当に得する最新の住宅ローンは?

(2)「変動金利型」商品

返済期間中に金利が変動する可能性のあるタイプの商品です。審査で優遇金利が得られれば、かなり低い金利で借りられます。通常、半年ごとに金利が見直されます。

そのため、金利動向によっては、金利が大幅に上がって、固定金利型の商品を選んでいたほうが、総返済額で得だったということも起こり得ます。一方で、現在のような低金利が長く続けば、金利が低い分、得をします。

【※関連記事はこちら!】>> 【住宅ローン「実質金利」ランキング(変動金利)】新規借入で、本当にお得なローンを毎月発表!

(3)「固定期間選択型」商品

「固定金利期間選択型」、「固定金利選択型」ともいいます。固定金利でスタートし、一定期間終了後、再び固定金利選択型にするか、変動金利型にするかを選択するタイプの商品です。固定金利の期間は、2年、3年、5年、7年、10年、15年、20年、25年、30年など商品によります。またこれらの固定期間は、金融機関により品揃えが異なることがありますが、一般に固定期間が長いほど金利は高くなります。

固定期間終了後の金利は、その時点における固定期間選択型や変動金利型の商品の金利が適用されます。「子育て中は、毎月返済額が上がるリスクを避けたい」といった人や、借入期間が短い方、繰上返済等により実質的に借入期間を短くできる人には、低金利のメリットをより活かせます。

【※関連記事はこちら!】>> 【住宅ローン「実質金利」ランキング(10年固定)】初めて借りるなら、徹底比較してみよう!

(4)「金利ミックス型」商品

借入額を任意の金額で分け、「変動金利+20年固定」「10年固定+35年固定」といったように、金利タイプの異なる住宅ローン契約を2本結ぶものです(一部、1本で済む商品を提供している金融機関もあります。ただし、取扱いしていない金融機関もあります)。

違ったタイプの住宅ローンを利用することで、基本的には金利上昇リスクを分散しますが、各タイプのメリットも半減することになります。

どのタイプの商品がどんな人に向いているかについては、金利リスクへの抵抗力や返済プランの考え方によって異なります。

そのため、実際の住宅ローン選びでは、「金利は多少高めでも、リスクを取りたくないので固定金利にする」「金利が上昇しても返済に余裕があるので、とにかく金利が低い変動金利を選んでおこう」など、自分の重視するポイント合った金利タイプを先に決め、その金利タイプの商品群から、金利の高低や商品の詳細を比較していきます。

住宅ローンの商品説明を理解するのに必要な

「〇〇金利」用語は、4種類に整理できる!

住宅ローン選びの前に、もう一つ身に付けておきたいのは、住宅ローンの商品説明に頻出する「〇〇金利」という用語についての知識です。

というのも、広告などの商品説明を読もうとすると、前記の金利タイプを示す用語のほかに、「店頭金利」「基準金利」「表面金利」「適用金利」「優遇金利」「当初優遇金利」など、たくさんの「金利付き」用語が出てくるからです。

なぜ、こんなに「〇〇金利」用語が多いかというと、各金融機関で独自の用語を使っているためです。そのため、同じ意味を指す用語がいくつも生まれ、余計に商品比較を難しくしているのです。

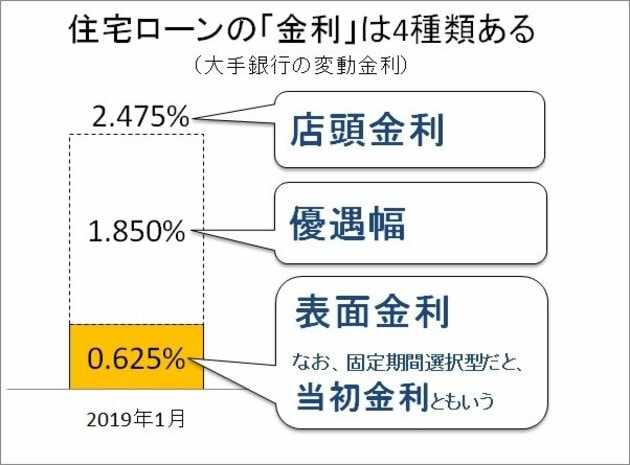

以下に「〇〇金利」用語と関連用語を、意味別に整理してみました。覚えておかなければならないのは、たった4種類です。

(1)金利の「定価」を示す用語

「店頭金利」

「店頭表示金利」

「基準金利」

「標準金利」

「ネット専用金利」

各金融機関が「金利タイプ」ごとに定めている住宅ローンの基準となる金利のことです。いわば、金利の「定価」に当たるもので、各金融機関で自由に決められます。以前は、どこの金融機関もほぼ横並びでしたが、今では金融機関がそれぞれ独自の金利を設定しています。

ただし、定価販売しても売れないため、顧客獲得のため、金利の激しい値引き合戦が行われています。

なお、注意したいのは、変動金利型、固定期間選択型(固定期間終了後)の場合、ローン返済中でも、金利動向によって定価(基準)が変わる可能性のあることです。「店頭金利より△△%優遇」といった契約になっている場合、将来、店頭金利が上がれば、返済額も増えることになります。

(2)「金利の定価」からの「値引き幅」を示す用語

「優遇幅□□%」

「△△%優遇」

「引き下げ幅▲▲%」

「優遇金利」

実際に貸し出す際に、店頭金利から何パーセント割り引くかを示すものです。いわば「値引き幅」に相当します。「優遇幅□%~□□%」と表示されいる場合、引き下げの金利が人によって違うことを意味します。

また、当初の固定期間の優遇幅と、固定期間終了後の優遇幅が異なるタイプのあります。「当初期間優遇」と呼んでいるのは、固定期間の優遇幅の方が大きい場合で、「全期間優遇」と呼んでいるのは全期間の優遇幅が同じ場合です。

店頭金利と違って優遇幅は、将来、契約内容によって狭まることはあっても、金利動向によって変化することはありません。

(3)金利の「実売価格」を示す用語

「表面金利」

「適用金利」

「借入金利」

「優遇金利」

(1)の「店頭金利」から「優遇幅」を引いた、実際に借り入れる際に適用される金利のことです。定価に対して、割り引き後の「実売価格」に相当します。

なお、(2)にも「優遇金利」を入れていますが、間違いではありません。前記のとおり、金融機関の間で用語が統一されていないため、どちらの意味でも使われています。

(4)「当初数年の金利」を示す用語

「当初適用金利」

「当初優遇金利」

「キャンペーン金利」

契約してから数年後に、優遇幅が小さくなる商品(=金利が上がる商品)における、当初の表面金利(当初の実売価格)のことです。そのため、優遇幅が小さくなった後の金利も計算に入れて総返済額を予測しないと、本当にお得な商品かどうかはわかりません。

「当初数年の金利」を示す用語ですが、現在の非常に低い金利水準であれば、「後に上がることが約束された金利」とも覚えておきましょう。

【※関連記事はこちら!】>> 住宅ローンを比較するなら「実質金利」に注目!手数料や団信など、すべてのコストを金利に換算した「実質金利」で、本当にお得な住宅ローンを探そう!

難しい感じがするだけで、難しいことは書かれていない!

いかがでしょうか? 住宅ローン選びを難しく感じる理由の大半は、単に用語の整理がなされていないためだということが、おわかりになったと思います。このほかにも独自の「スラング」を使っている金融機関がありますが、ここで紹介した用語をもとに頭を働かせば、たいてい解読できます。

ある金融機関では、ネット専用住宅ローンとして「全期間固定プラン」と「全期間重視プラン」という商品を取り扱っています。前者は「全期間固定型」であることがすぐわかると思いますが、後者の「重視」が何を指すのかわかりません。

そこで該当ページを開いてみると、大きな文字で「店頭表示金利より年率マイナス△%~最大マイナス△△%」、小さな文字で「変動金利・さまざまな年数の固定金利からお選びいただけます。お借り入れから完済まで金利引き下げ幅が変わらないので、ずーっとお得が続きます」と記されています。

どうやら「人によって値引き率は異なりますが、変動金利でも固定金利でも、初めに決めた値引き率を返済期間中に変えることはありません」というプランのようです。

どうしても不明点がある場合は、遠慮なくコールセンターに問い合わせてみましょう。ほとんどの人は住宅ローンの”初心者”です。相手は慣れていますので、どんな質問でも気後れする必要はありません。

- 【住宅ローンの基礎知識 リンク集】

-

- ◆住宅ローン選びの実践法◆

- (3)諸費用込みの「総支払額」で比較しよう!

- (4)変動金利なら「金利上昇リスク」の想定を

- (5)固定金利は、固定期間終了後に注意!

- (6)借入金額、借入期間、金利タイプ決め方は?

- (7)正しい「ランキングサイト」の見分け方

- (8)「シミュレーションサイト」の使い方

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年1月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.722%

- 総返済額 3387万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,074円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。