住宅ローンを取り扱う金融機関は、自分たちの儲けが第一です。お得度をアピールする一方で、各商品のしくみをワザとわかりづらくして、誤って高い商品を選ばせるように誘導しています。「うまい話にはワケがある」のは、住宅ローンも同じ。ただし、カラクリを知ってしまえば、回避できるものばかりです。ポイントを押さえて、ぜひ金融機関泣かせのベストな商品を探し当ててください。

金融機関はトータルコストを把握されたくない

銀行などの金融機関は、さまざまなワナを仕掛け、住宅ローン選びを複雑にしています。借入から返済までにかかるトータルコスト(=元本+支払利息総額+諸費用)を把握されてしまうと、他の住宅ローンと簡単に比較されてしまうからです。スマホの料金プランなどと同じ戦術です。

そのため、サイトなどの商品説明を見ても、金利が上がるなどマイナス要素は小さく表示し、お得と勘違いしてもらえるような部分を目立つように表示しています。たとえば、大きく「繰上返済手数料が無料!」となっていても、借りる人の得にはたいしてなりません。繰り上げ返済をするのは、あってもたまのことだからです。また、「保証料が無料」の場合、代わりに融資手数料が高額になっていることがほとんどです。

元利総支払額(元本+支払利息総額)は、各金融機関のサイト等にあるシミュレーションを利用すれば、簡単に計算できます。にもかかわらず、当初金利が安かったり、手数料が無料だったりすると、「住宅ローンなんて横並び」と信じ込んでいる人ほど、よく確かめずに判を押してしまうのです。ぜひ認識を改め、「どうでもいいことは大きな文字で、大事なことは小さな文字で書かれている」ことを肝に銘じてください。

「優遇幅」のワナで、固定期間終了後に金利がアップ!

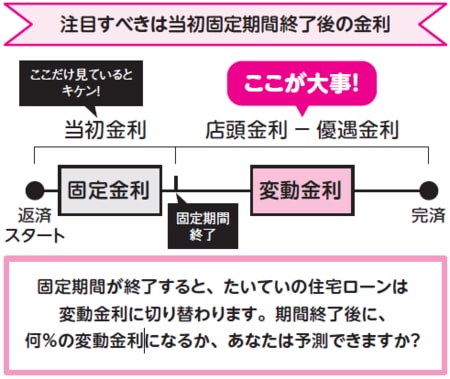

こうしたワナの最たるものが、固定期間選択型の当初金利をあえて低く設定し、固定期間終了後の「優遇幅」が極端に小さくなる商品です。固定期間終了後は何も手続きしなければ変動金利に移行しますが、その際に金利優遇幅が小さくなるようになっているのです。

人気の10年固定金利を例に説明しましょう。借入期間30年なら、当初の10年間より残り20年間の金利のほうがはるかに大切なはずです。けれども、多くの人がそのことに気づいていません。金利が上昇する情報についてはわかりにくく表示されているため、見逃してしまうのです。

けれども、固定期間終了後の金利も含めて比較しないと、本当にお得な商品かどうかは判断できません。たとえば、住信SBIネット銀行の2019年3月の10年固定の金利(当初引下げプラン・借換え)は0.71%。固定期間終了後の11年目以降に変動金利を選択した場合、優遇幅は▲0.7%になっています。

その場合、今後も変動金利の基準が現在の水準2.775%をキープしたとして、適用される金利は、2.775-0.7=2.075%になります。変動金利に切り替わるのだから金利は安くなると思っていたら、逆に2.075-0.71=1.365%も高くなってしまうのです。仮に3000万円を返済期間30年で借りた場合、総返済額は約3641万円(毎月返済額は当初10年間9万2547円、11年目以降10万5458円)になります。

みずほ銀行の30年固定と比べてみましょう。金利1.28%で、保証料や手数料も併せたトータルコストは約3,679万円。なんと先の住信SBIネット銀行の10年固定とほとんど変わりません。

返済終了まで一切、金利のことは気にせず過ごすのか。それとも、変動金利の上昇リスクにおびえながら過ごすのか。判断は人それぞれですが、毎月のように変動金利をチェックできるマメな人はそういないことを考えると、当初の返済額の差が重要でなければ、30年固定を選んでもいいでしょう。

なお、固定期間終了後に、改めて固定期間選択型を選んだ場合でも、優遇幅のワナは同様です。このように固定期間終了後に優遇幅が小さくなる「当初型」の商品は、固定期間終了後の優遇幅については、全体の終わりの方に小さく書かれていることが多いため、注意して確認しなければなりません。一方、完済まで優遇幅一定の商品は「全期間型」といった名称が付いていることが多いようです。

「表面金利」のワナで、

変動金利の金利が下がっても返済額はそのまま!

さらに、引っかかっている人が一番多いと思われるのが、「表面金利」のワナです。変動金利型商品の金利は年2回見直されます。変動金利で借り入れて、返済中に金利が下がれば、当然、返済額は減額されると考えるかもしれません。しかし、実際にはそうなるとは限らないのです。

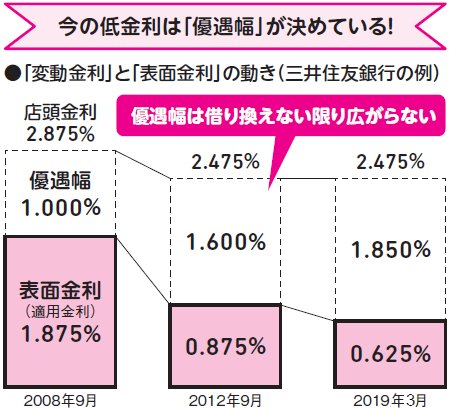

現在、銀行が競って下げているのは表面金利です。表面金利とは、「基準金利-優遇幅」のこと。実際の借入時に適用される金利のことです。「適用金利」「優遇金利」とも呼ばれます。金融機関のサイトなどで大きく表示されている金利はこの表面金利です。

下図のように、三井住友銀行の2008年9月の変動金利は、基準金利2.875% -優遇幅1.000%=表面金利1.875%でした。それが、2012年9月には、基準金利が2.475%と0.4%下がっただけでなく、優遇幅が1.600%に拡大。表面金利は0.875%まで下がりました。マイナス金利導入後の2019年3月現在、さらに優遇幅が1.850%まで広がり、表面金利は0.625%となっています(

注目すべきは、基準金利は2012年以降、変わっていないことです。今の超低金利は、優遇幅が大きいことで実現しています。金利の定価ともいえる基準金利が下がっているわけではないのです。

そのため、すでに住宅ローンを借りてしまっている人は世間がどれほど低金利だと騒いでいても、基準金利が下がらない限り、金利低下の恩恵は受けられないのです。そして、繰り返しになりますが、基準金利は2009年以降、2.475%のままですから、低金利の恩恵にあずかるには、住宅ローンを借り換えるしかないのです。

このように、基準金利から優遇幅を引いて、実際の貸し出す際の表面金利を決めるという仕組みは、いったん変動金利で住宅ローンを借りた既存顧客に対して、今後さらに金利が低下した場合にそのメリットを享受させないためのワナなのです。

諸費用は金融機関により差が大きいこともあります

また、当初金利は安いにもかかわらず、諸費用が高く設定されていることもあります。ここでいう諸費用とは、主に保証料と融資手数料になります。

保証料については、融資金額の1~2%になりますが、借入期間や審査次第で適用される料率は変わります。そんなに安くはありません。

それに対して、ホームページ上で「保証料0円」と大きな文字で書いている金融機関も少なくありませんが、小さな文字で融資手数料は「融資額×2.16%」と書かれています。保証料よりも融資手数料の方が高くなりかねないのです。

融資手数料についても0円としている金融機関もあれば、融資額の3.24%としている金融機関もあります。借入金額が3000万円であれば、100万円近くの差になります。融資手数料も表示が小さくなっていて、全体でどれくらいのインパクトがあるかは、簡単に把握できません。

融資手数料と保証料がどちらも高くなっている商品はありませんが、どちらも安くなっている商品はあります。しかし、その商品が必ずしも金利が安いわけではないため、やはり、トータルコストを把握しなければ、その割安性を判断することはできないのです。

【※関連記事はこちら!】>> 【住宅ローン「実質金利」ランキング(変動金利)】新規借入で、本当にお得なローンを毎月発表!

- 【住宅ローンの基礎知識 リンク集】

-

- ◆住宅ローン選びの実践法◆

- (3)諸費用込みの「総支払額」で比較しよう!

- (4)変動金利なら「金利上昇リスク」の想定を

- (5)固定金利は、固定期間終了後に注意!

- (6)借入金額、借入期間、金利タイプ決め方は?

- (7)正しい「ランキングサイト」の見分け方

- (8)「シミュレーションサイト」の使い方

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。