住宅金融支援機構の「住宅ローンシミュレーション」の使い方を解説しましょう。「自分の借入条件で、どの住宅ローンが本当に得なのか」を正確に知ることができるだけでなく、金利が低い「変動金利」については、金利上昇リスクもチェックできます。

おすすめは、住宅支援機構のシミュレーション

まず、住宅ローンを選ぶ際は、前回解説したように「住宅ローン金利ランキングサイト」などである程度、住宅ローン各商品を絞り込みます。

その上で、シミュレーションサイトを使い、自分の借入条件(借入金額や返済期間など)で各商品の「総支払額」を計算して、最も総支払額が少ない商品を探します。この総支払額こそが、本当にお得な住宅ローンを見つけるために重要です。

ただし、各銀行が用意しているシミュレーションは「諸費用を含めることができない」「途中で金利が変更できない」「複雑で入力が難しい」「自行の金利しか入力できない」など、機能にバラつきがあり、比較が容易ではありません。

その中でおすすめなのが、住宅金融支援機構の「返済プラン比較シミュレーション」です。返済プラン比較シミュレーションはシンプルながら、金利を自由に設定でき、諸費用も入力できます。また、一度に3つのシミュレーションを行なえるので、各プランを比較できます。具体的な使い方を、さっそく見ていきましょう。

このシミュレーションは、新規借入も、借り換えにも対応しています。

「条件入力画面」入力のポイントは?

「返済プラン比較シミュレーション」の条件入力画面の各項目です。それでは、以下の点に注意しながら入力していきましょう。

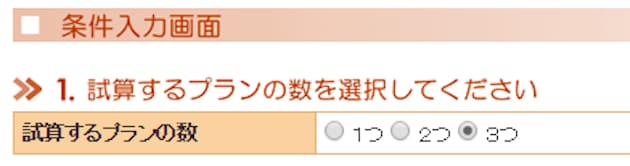

(A)「試算するプランの数」の入力方法

金利タイプによって、シミュレーションで試算すべきプラン数が違ってきます。

借入当初に返済期間中の金利が決まっている「全期間固定」や「段階金利」で借り入れる人は、比較する商品数と同数のプランを試算すれば大丈夫です。最大「3つ」まで比較できます。

返済期間中に金利が変わる可能性のある「固定期間選択」や「変動金利」で借りる人は、プラン数で「2つ」を選択します。そして、現状の金利が完済まで続く「現状維持シナリオ」と、返済中に金利上昇があったと仮定した「リスクシナリオ」の2パターンについて試算します。

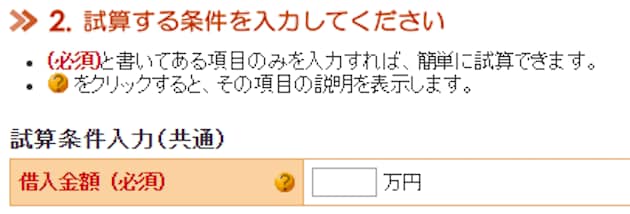

(B)借入金額

借入金額は1万円単位で入力できます。

借入金額を少なくするために、頭金として手元の資金を使い切ってしまうと、万が一の際に生活が立ち行かなくなる恐れが出てきます。(参考記事「自分にベストな住宅ローンの「借入金額」「借入期間」「金利タイプ」はどう決める?」)。

また、予想される借入金額に幅があるケースもあります。

そのため頭金があったとしても、「頭金がない」という前提で、借入金額を多めに設定してシミュレーションを行いましょう。その結果、毎月の住宅ローン返済額が支払えるレベルかを判断します。

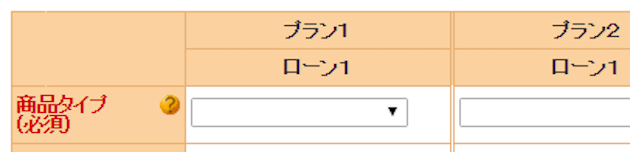

(C)商品タイプ

商品タイプは、「民間金融機関ローン」「フラット35」「フラット35(保証型)」「フラット50」「住宅機構財形融資」の中から選択します。

フラット35を選択した場合、さらに「フラット35S」などの有無を問うチェックボックスが表示されますので、必要に応じてチェックします。フラット35Sとは、スペックが高い住宅について、最大10年間の金利割引を適用するものです。他にも、中古住宅の購入時に、リフォーム資金も一緒に借りられる「フラット35リノベ」も金利割引が適用されるので、使う予定であれば、チェックを入れましょう。

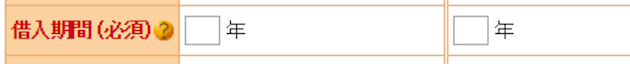

(D)借入期間

何年でローンを組むかを入力します。新規借入であれば、通常は「35年」とします。借り換えの場合は、残存している支払期間を入力します。

新規借入は、基本は35年で借り入れしますが、実際の返済時に余裕があるのなら、繰上返済していけばいいでしょう。ただし、45才以上の方は79才から差し引いた期間を借入期間としましょう。

借り換えについては、借り換え時に借入期間を延ばせる銀行も一部にありますが、基本は借入期間はそのままと考えてください。

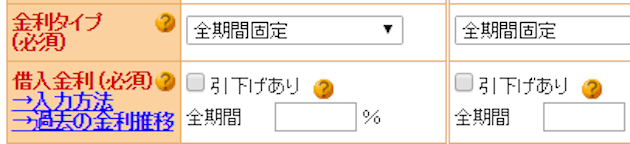

(E)金利タイプ

(F)借入金利

「全期間固定」「段階金利」「固定期間選択」「変動金利」の中から選択します。

借入金利は、「(E)金利タイプ」で選んだタイプによって、入力方法が異なります。それぞれ解説しましょう。

・「全期間固定」

入力するのは「借入金利」のみです。フラット35Sのように、当初に金利の優遇を受けられる場合は、「引き下げあり」をクリックして、「適用年数」と「借入金利」を入力してください(「フラット35S」の場合は、金利Aプランであれば、当初10年間について、金利を0.25%も引き下げられます)。

・「段階金利」

「当初」の欄に、当初の「適用年数」と「借入金利」を入力します。すると、「残り」の「適用年数」は自動計算されるので、後は、変更後の金利を入力するだけです(「フラット35S」は、段階金利を選択しても、シミュレーションできます)。

・「固定期間選択」

「固定期間選択」は、固定期間が終わった後、変動金利か固定金利を選択できる住宅ローンです。プラン1「現状維持シナリオ」と、プラン2「リスクシナリオ」の2パターンでシミュレーションします。

入力の際は、固定期間終了後に変動金利にするかどうかたずねるチェックボックスが表示されます。基本的には変動金利を選択しておくといいでしょう。住宅ローンの金利は、変動金利が常に最も低いからです。なお ここでは、「年単位」で、「金利」がどう変化していくかを、すべて入力します。

その際、注意が必要なのは、当初の固定期間終了後の金利です。固定期間終了後に変動金利を選択するとしても、現在の変動金利ではなく、「現在の基準金利-固定期間終了後の優遇幅」で求めた金利が採用される銀行もあります。固定期間終了後の優遇幅がわからない場合は、各銀行に問い合わせてみてください。

右側の「プラン2」では、リスクシナリオをシミュレーションします。固定期間終了後に金利が上昇すると仮定して、高めの金利を入力しましょう。上昇幅は将来のことなので予想できませんが、「当初の変動金利よりも1.5%程度アップ」した金利を入力して、計算してみてください。その程度の金利上昇リスクは、これまでの金利の推移からみてありうると考えています。

・「変動金利」

「当初」の欄と「以降」の欄に「適用年数」と「借入金利」を入力します。

プラン1は現在の変動金利が継続すると想定します。

プラン2は「6年目から現状の変動金利よりも1.5%程度アップ」した金利を入力して、現状維持シナリオとリスクシナリオの2パターンでシミュレーションします。

なお、プラン1については、金利は変動しない前提でシミュレーションするので、「全期間固定(金利)」を選んでも結構です(もし、「変動金利」を選んだ場合、期間を2つ以上に分けないと計算できない仕組みとなっています。そこで、返済期間35年間すべて金利0.457%でシミュレーションする場合は、当初の欄に「30年間/0.457%」、以降の欄に「5年間/0.457%」といった具合に分けて入力・計算してください)。

【関連記事はこちら】

>> 住宅ローン選びの主役は「金利」!金利差0.1%で、総返済額はこんなに変わる!!(住宅ローンの基礎知識 第1回)

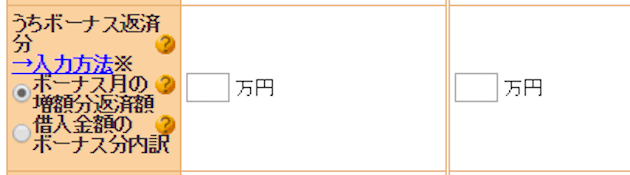

(G)うちボーナス返済分

ボーナス返済をする場合に入力する欄ですが、「ボーナス返済はしない」ものとして空欄のままにして、計算してください。ボーナスを前提に返済計画を考えるのは、リスク大です。仮に家計にゆとりがあるようなら、繰り上げ返済をすれば、リスクを負わずにほぼ同等の効果が得られます。

(H)返済方法

「元利均等返済」「元金均等返済」のいずれかを選びますが、明確なプランのない人は、毎月返済額が一定となる「元利均等返済」を選択して、シミュレーションしてください。こちらから銀行に申し出ないかぎり、通常、元利均等返済となります。

一方の「元金均等返済」は、返済当初の返済額が大きく、返済が進むほど減っていきます。総返済額は元利均等返済より大幅に少なくなりますが、銀行によっては取り扱っていないところもあります。

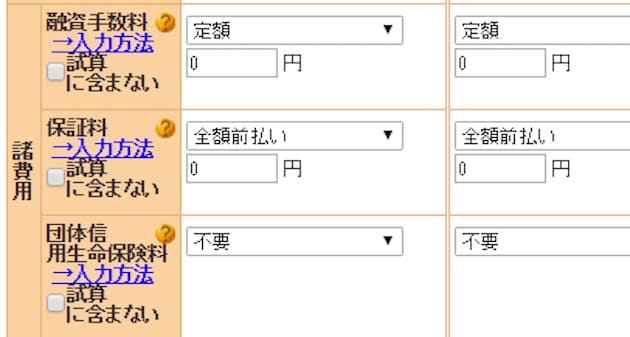

(I)諸費用

「融資手数料」「保証料」「団体信用生命保険料」を入力します。主要銀行の諸費用については、記事「【住宅ローン「実質金利」ランキング(変動金利)】」などで確認できます。そのほかの商品については、各銀行のサイト等で確認した上で計算してください。

なお、団体信用生命保険料については、大半の民間銀行も、フラット35も金利に含まれています。そのため、「不要」を選択してください。

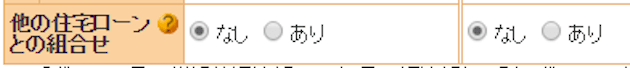

(J)他の住宅ローンとの組合せ

物件の購入にあたり、たとえば、民間の銀行の住宅ローンとフラット35を併用する場合、「あり」をチェックします。すぐ下にもう一つの住宅ローンについての入力欄が開くので、ここまでの説明内容に従って入力します。

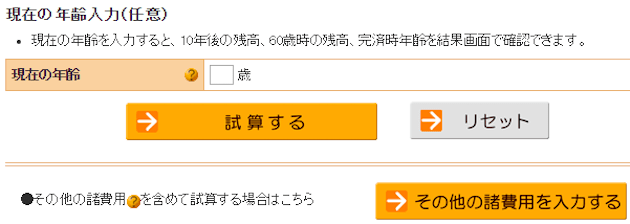

(K)現在の年齢

シミュレーションの結果に影響しませんが、入力しておくと、10年後の残高、60歳時の残高、完済時年齢を結果画面で確認できます。

(L)その他の諸費用を入力する

クリックすると、ローン契約や住宅取得に伴う「印紙税」や「登録免許税」「不動産取得税」「火災保険料」等を入力する画面が開きます。分かれば入力しても構いませんが、およそ20万~30万円ほどのコストのため、比較結果には大きく影響しません。また、銀行によって大きく変化するものでもないので、シミュレーションでは入力しなくてもいいでしょう。

「変動金利」は、リスクシナリオでも返済可能か確認

入力し終えて、「(M)試算する」をクリックすると、「試算結果」と「返済明細表」が表示されます。

ここでは例として、以下の条件(で現状維持シナリオとリスクシナリオを試算してみました。

以下が試算条件と結果です。

〈シミュレーションの借入条件〉

借入金額3,000万円/借入期間35年/変動金利(当初優遇なし)/融資手数料=借入金額×2.16%/保証料・団体生命保険料はなし(金利に上乗せ)/現在年齢35歳

〈プラン別の金利〉

現状維持シナリオ(プラン1):0.457%/リスクシナリオ(プラン2):2.0%

「(N)総支払額」となっているのが、「元本」「金利」「諸費用」の合計である、総支払額です。総支払額が少ないほど、自分の条件における最もお得な住宅ローンとなります。目星をつけた有力な住宅ローンをすべて比較してみましょう。ただし、総支払額とともに「(O)毎月の返済額」も確認しましょう。

「全期間固定」や「段階金利」では、借入時に返済期間中の金利が確定するため、実際の毎月返済額は試算結果どおりとなります。そのため、返済可能かどうかの判断もつけやすいでしょう。

一方、「固定期間選択」や「変動金利」の場合、将来の金利がどう変動するか誰にもわかりません。あくまで最悪のケースを前提に試算して、返済可能かどうか判断する必要があります。

試算したケースでは、

(ケース1)現状の変動金利が維持されれば、毎月返済額は7万7,306円

(ケース2)金利が約1.5%上昇したあとは、毎月返済額は9万6,109円

となりました。

このように、毎月返済額は約1.9万円も上昇します。1.5%の上昇はあり得ないことではありません。この金利上昇リスクに耐えられるかどうかは総支払額以上に大きな問題です。

現在の金利を前提にすれば、最も総支払額が少なくてすむのは変動金利(次に固定期間選択)ですが、リスクシナリオ時の支払いに不安があるのであれば、全期間固定も視野に入れて考え直してみましょう。「半分は変動金利、半分は全期間固定金利」と金利タイプの異なる商品に申し込むミックスローンにするのもいいでしょう。

【関連記事はこちら】

>> 「変動金利か、固定金利か」で迷ったら、「ミックスローン」の住宅ローンを選ぼう!ミドルリスク、ミドルリターン志向の人に最適

まとめ

シミュレーターの活用で、自分の条件での総支払額、毎月支払額を正確に把握できます。ただし、住宅金融支援機構のシミュレーションは、自分で、金利や手数料を調べんければならず、非常に不便です。

そこで、ダイヤモンド不動産研究所では「返済額シミュレーション」を開発しました。借入額、借入期間などを入力すれば、「毎月返済額」が分かるだけでなく、諸費用込みの正確な「総返済額」「実質金利」が分かります。132銀行1000商品を安い順にランキングで掲載しているので、本当にお得な住宅ローンを見つけられます。金利上昇もシミュレーションできるので、参考にしてください。

- 【住宅ローンの基礎知識 リンク集】

-

- ◆住宅ローン選びの実践法◆

- (3)諸費用込みの「総支払額」で比較しよう!

- (4)変動金利なら「金利上昇リスク」の想定を

- (5)固定金利は、固定期間終了後に注意!

- (6)借入金額、借入期間、金利タイプ決め方は?

- (7)正しい「ランキングサイト」の見分け方

- (8)「シミュレーションサイト」の使い方

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。