全期間固定金利から全期間固定金利への住宅ローンの借り換えを検討する人は多いですが、一昔前と現在では金利が大きく違います。長期間固定金利は、約10年前に比べると2.0%前後下がっています。金利上昇リスクを取りたくない人でも、借り換えによって大きく返済額を減らすことができます。(住宅ローンアドバイザー・淡河範明)

金利差があればあるほど総返済額が減らせる

今回は、Aさん(38歳・会社員)のケースで見てみましょう。Aさんの家族構成は、妻(35歳・専業主婦)、長女(5歳)、次女(3歳)の4人です。

住宅ローンは2011年に、全期間固定金利(段階金利)で借り入れています。現在の金利は1.35%ですが、将来2.05%、最終的に2.35%に上がることが決まっています。

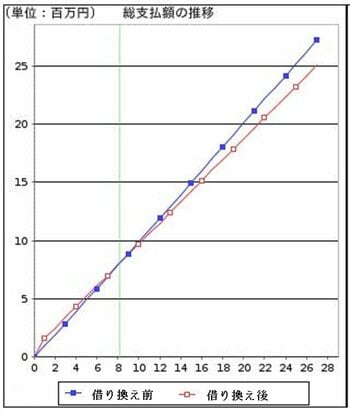

そこでAさんは、段階金利のない全期間固定金利に借り換えを行い、金利を最大1.18%下げました。下記のシミュレーションのように、借り換えにかかる諸費用を支払った後の「総支払額」で、約220万円得することに成功しました。

借り換えの諸費用は、銀行に支払う手数料が46万円(借入額×2.2%)、抵当権設定のための登記費用やそれを依頼する司法書士への報酬、印紙代として合計20万円ほどかかります。こうした諸費用を払っても220万円も得するのですから、借り換えをしない手はありません。

【全期間固定金利で借り入れていたAさんのシミュレーション】

| 借り換え前 | 借り換え後 | |

| 借入時期 | 2011年8月 | 2019年8月に借り換え |

| 金利タイプ | 段階金利 | 全期間固定 |

| 金利 |

1.35%(現在) 2.05%(2021年~) 2.35%(2031年~) |

1.17% |

| 残りの期間 | 約27年 | 約27年 |

| 毎月返済額 |

7万7121円(現在) 8万5475円(2031年~) |

7万5369円 |

| 残高/借入額 | 2093万円(残債) | 2093万円(借入額) |

|

借り換え諸費用 |

ー |

66万円(手数料、登記費用等) |

|

総支払額 |

約2728万円 |

約2508万円 (約220万円おトク) |

かつては、完済までの金利が確定している全期間固定金利のなかには、Aさんが借り入れていた商品のように、10年後、20年後に金利が上がる段階金利タイプもありました。しかし借り換えによって全期間固定になったので、これ以上の金利上昇リスクがないのが最大のメリットです。

これまで「全期間固定(段階金利)」→「全期間固定」への借り換えは、金利差が少なく、借り換えメリットが出にくいのが一般的でした。

しかし、このケースでは最終的には金利が2%台まで上昇することが確定していました。そこで、10年が経過し金利が上がってしまう前に、段階金利のない全期間固定金利への借り換えを提案したのです。

全期間固定金利は現在、ひと昔前の変動金利並みの1%強まで下がっています(2020年3月現在)。そのため、金利上昇リスクはゼロのまましっかりコストを削減でき、借り換えメリットを享受できました。

上図は、借り換えをしなかった場合と、借り換えをした場合の「総支払額」推移をグラフにしたものです。約8年後には、借り換え前よりも借り換え後の方が、総支払額が少なくなることが分かります。

リスクを避けたい人、

金利チェックが苦手な人におすすめ

この借り換えパターンがおすすめなのは、金利上昇リスクを回避したい人、金利動向のチェックが苦手な人です。本来、全期間固定を選ぶべきなのは残存期間20年以上の人。返済が長期にわたるため、金利上昇リスクをできるだけ避けたいからです。

一方で、総返済額が膨らみがちなので、返済期間27年と20年を大きく上回るこのケースでは、もう少し金利が低い「20年固定金利」などを選ぶ選択肢もあります。

シミュレーションしてみると、20年固定金利のほうがおトクとはいえ、借り換えメリットは全期間固定金利より数十万円ほど上回る程度という計算になりました。また、20年後には金利が上昇していれば、そのメリット額は吹き飛んでしまうかもしれません。

また、このご家庭は、「金利チェックは苦手」とのことでした。「20年後に再び変動金利を選ぶのか、固定金利を選ぶのか、考えるのが手間」という話でしたので、全期間固定金利のほうがメリットが大きいと判断して借り換えました。

単に借り換えメリットの大きさにこだわるのではなく、自分自身が金利上昇に対処できる力があるかどうかを見極めるのも大切なポイントです。

| 132銀行を比較◆住宅ローン金利ランキング[借り換え] (⇒ 新規借入はこちら) |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【借り換え】の基礎 【基礎の8カ条】 【審査】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

| おすすめ記事はこちら 【借り換え】多くの人は「高い変動金利」で損している! 【借り換え】メリット額が分かる返済額シミュレーション 【金利】132銀行の住宅ローン金利推移をプロが比較(毎月更新) 【金利】変動金利が上がる時期を予測! 【読み物】年収700万円台世帯は破綻必至!? 【諸費用】手数料・引越し代も借りられる銀行は?(17銀行比較) 【審査】「審査基準」を17銀行で比較(年収、勤続年数) |

借り換え2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額2500万円、借入期間30年で試算

![]()

住宅ローン 全期間引下げ(借り換え)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 2799万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,231円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.793%

- 総返済額 2803万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,342円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 通期引下げプラン(借り換え、WEB申込コース)・変動金利

- 実質金利(手数料込)

- 0.803%

- 総返済額 2807万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,453円

①3大疾病50%保障+全疾病保障が無料

②先進医療特約も無料で付帯

③無料団信でも、急性心筋梗塞・脳卒中の手術をすれば、ローン残高の50%を保障するなど手厚い対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。