住宅ローンを借り換える際は、コスト削減にばかり目を向けず、将来の大きな出費に備えて現金を残すという視点も大切です。今回の事例は、全期間固定から全期間固定への借り換えに伴い、「元金均等返済」から「元利均等返済」へと返済方法を変更するパターンをシミュレーションしています。

コスト削減も大切だが、手元に現金を残すのも重要

自営業者のJさん(41歳)は、パート勤めの妻(40歳)と長男(10歳)の3人家族です。12年前に全期間固定金利で住宅ローンを組みました。

今回、Jさんが借り換え先に選んだのも、全期間固定金利です。ただし、単に表面的な金利差だけを目当てに借り換えたわけではなく、返済の仕方も併せて変更しました。

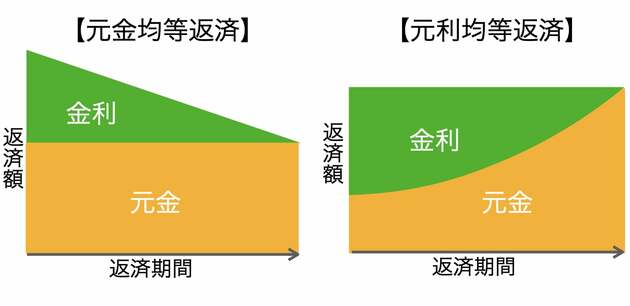

住宅ローンの返済では、毎月の返済額が一定の「元利均等返済」と、毎月の返済額のうち元金が一定の「元金均等返済」のいずれかを選びます。

「元利均等返済」は返済額(元金+利息)が一定であることから返済計画が立てやすい半面、当初は返済額に占める利息の割合が多いため、元本の減りが遅いというデメリットがあります。同じ返済期間なら「元金均等返済」より総返済額が多くなるということです(下図、右)。

それに対し「元金均等返済」は、返済額に占める元金の割合が一定なので、返済が進めば返済額は少なくなっていきます。「元利均等返済」より元金の減りが速いため、同じ返済期間なら総返済額は少なくなりますが、当初の返済負担が重く、借入時に必要な収入も多くなります(下図、左)。

Jさんのケースでは、借り換え前の住宅ローンは、リスクをゼロにしながらも、総返済額を抑えようと「元金均等返済」を選んでいます。そのため、借り換えも「元金均等返済」で考えていました。Jさんの貯蓄額は700万円。決して貯蓄が少ないわけではありませんが、「人生の3大支出」といわれる教育費、家の修繕費、老後資金という額の大きな支出に対し、十分な備えがあるとはいえないと判断し、「元利均等返済」の全期間固定への借り換えを提案しました。

借り換えシミュレーションでは、330万円もお得に

当初、住宅ローンは3400万円借りましたが、12年たって、住宅ローン残高は2234万円まで減少しているので、この金額を借り換えます。

「元金均等返済」なので、当初の毎月返済額は15.9万円ですが、徐々に減っていき、最後は8.1万円となります。12年経過した現在の毎月返済額は、13.3万円まで減少しています。

なお、借り換えの諸費用は、銀行に支払う手数料24.6万円(借入額×1.1%)、抵当権設定のための登記費用やそれを依頼する司法書士への報酬、印紙代として合計20万円ほどかかります。シミュレーションしてみると、こうした諸費用を払ったとしても、総支払額は330万円も得する計算となりました(下表を参照)。

【全期間固定金利で借り換えた場合のJさんのシミュレーション】

| 借り換え前 | 借り換え後 | |

| 借入時期 | 2008年 | 2020年に借り換え |

| 金利タイプ |

全期間固定(元金均等) |

全期間固定(元利均等) |

| 金利 |

2.76%(変動、現在) |

1.25%(全期間固定) |

| 残りの期間 | 23年 | 23年 |

| 毎月返済額 |

15.9万円 → 8.1万円 (現在、13.2万円) |

9.3万円 |

| 残高/借入額 | 2234万円(残高) | 2234万円(借入額) |

|

借り換え諸費用 |

ー |

44.6万円(手数料、登記費用等) |

|

総支払額 |

2946万円 |

2616万円 (330万円お得) |

|

※1万円単位で借りられる金融機関は少ないですが、比較のため、借り換え額は借り換え前と同額としています |

||

元金均等返済の方が総支払額は安くなるが、低金利で差額はわずか

借り入れ当初と現在(2020年4月)では、金利水準が2.76%から1.25%まで下がっていたため、今回の借り換えで、金利分の総返済額が712万円から338万円に減り、諸費用を支払っても330万円得する結果となりました(下表参照)。

仮に、元利均等返済よりも総返済額が安くなる元金均等返済を選択したとしても、その差は16万円です。借り換えによって330万円も総支払額が少なくなるのですから、16万円くらいは総支払額が増えても大きな影響はありません。そのため、まずは毎月返済額を抑えて、手元に現金を残していくことを選びました。

【関連記事はこちら】>>元利均等返済と元金均等返済、どちらがお得? 超低金利時代が続く限り、総返済額に大差なし!おすすめは毎回の返済額が同じ「元利均等返済」

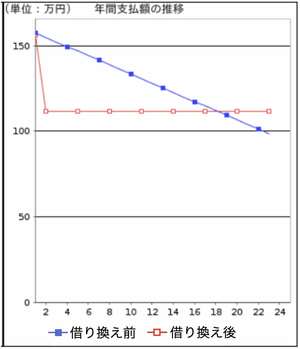

元金均等返済で借り換えた場合と元利均等返済で借り換えた場合の年間返済推移額を比較したグラフからも分かるように、借り換え後から約19年間は、元利均等返済の方が毎月返済額が少なく、借り換え手数料も1年程度で元が取れてしまうので、その分貯蓄に充てることが可能です。

人生の3大支出への備えが十分でない人向け

この借り換えパターンがおすすめなのは、将来の大きな支出に対し、まだ準備が十分にできていない人です。

仮に金利が4%なら、総返済額が膨らんで、子どもの教育費や老後資金を食いつぶしてしまうので、「元金均等返済」を選ぶメリットがあります。しかし、超低金利の今、「元金均等返済」と「元利均等返済」の総返済額の差はわずか。これなら、今、無理して総返済額を減らすより、まずは手元に現金を残して貯蓄を増やしていったほうが、はるかにメリットが大きいといえます。

コストを減らすことはもちろん大切です。とはいうものの、Jさんのケースを見てもわかるように、どちらの返済方法を選ぶかは「コスト(総返済額)」と「手元に現金が残らないリスク」の兼ね合いで変わってきます。コストだけに目を向けず、現在の貯蓄額を含めた家計全体で住宅ローンを考える視点を持つと、家族全員が幸せになる借り換えが可能になるでしょう。

| 132銀行を比較◆住宅ローン金利ランキング[借り換え] (⇒ 新規借入はこちら) |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【借り換え】の基礎 【基礎の8カ条】 【審査】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

| おすすめ記事はこちら 【借り換え】多くの人は「高い変動金利」で損している! 【借り換え】メリット額が分かる返済額シミュレーション 【金利】132銀行の住宅ローン金利推移をプロが比較(毎月更新) 【金利】変動金利が上がる時期を予測! 【読み物】年収700万円台世帯は破綻必至!? 【諸費用】手数料・引越し代も借りられる銀行は?(17銀行比較) 【審査】「審査基準」を17銀行で比較(年収、勤続年数) |

借り換え2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額2500万円、借入期間30年で試算

![]()

住宅ローン 全期間引下げ(借り換え)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 2799万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,231円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.793%

- 総返済額 2803万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,342円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 通期引下げプラン(借り換え、WEB申込コース)・変動金利

- 実質金利(手数料込)

- 0.803%

- 総返済額 2807万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,453円

①3大疾病50%保障+全疾病保障が無料

②先進医療特約も無料で付帯

③無料団信でも、急性心筋梗塞・脳卒中の手術をすれば、ローン残高の50%を保障するなど手厚い対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。