現在の低金利下では、住宅ローンはとにかく借り換えすべきですが、中でも全期間固定金利(長期固定金利)がおすすめです。日銀のマイナス金利政策導入以降、変動金利と全期間固定の金利差は1%以下となり、長期固定金利がお得になっているからです。特に変動金利を借りている人は金利上昇リスクがあるので、超低金利の今のうちに長期固定金利に借り換えることが、住宅ローン破綻を避けるための抜本的な解決策になるでしょう。

新型コロナで、住宅ローンの破綻リスク高まる

住宅ローンの破綻率については、全体を俯瞰できるデータはありませんが、住宅金融支援機構の「リスク管理債権(平成30年度)」の状況によると、住宅金融支援機構の債権(すなわち中心はフラット35)の破綻率は0.27%、3カ月以上延滞している債権も含めると1.56%、さらに貸出条件緩和債権も加えると3.49%となっています。つまり、100人中約3.5人は住宅ローンの返済トラブルを抱えていることになります。

そこに今回の新型コロナウイルスの影響が加わることになるわけですから、事態がさらに深刻化するのは火を見るより明らかです。報道によると、新型コロナ関連で住宅金融支援機構が受け付けた相談件数は、2020年2月から4月19日までで約840件に上るといいます。ちなみに、リーマンショックが起きたのは2008年のことですが、その約2年後となる2010年度の破綻率は0.61%、貸出条件緩和債権も加えた率は8.48%でした。ほぼ12人に1人が返済トラブルを抱えていたことになります。この事実からすれば、今回の新型コロナウイルスの影響に関しても、決して他人ごとではありません。

そこで早めに検討すべきなのが、住宅ローンの借り換えです。

住宅ローンの借り換えは、金利上昇リスクを下げるという目的も

住宅ローンの借り換え目的は、単に「総返済額を減らす=コストを下げる」ことだけではありません。得をする、節約になるのはもちろん大事ですが、借り換えにはもう一つ、「金利上昇リスクを下げる」という重要な目的もあるのです。

特に、現在は金融政策で強制的に金利を低く抑えている状態です。難しい説明は省きますが、日銀は国債や日本企業の株を大量に保有しています。株価の低迷が長引けば、日銀の財務の健全性が危ぶまれ、住宅ローン金利が一気に跳ね上がることも十分あり得るのです。その際に最も大きなダメージを被るのは、言うまでもなく、変動金利で借りている人です。

「金利が上がり始めたら借り換える」では、間に合わない!

「金利が上がり始めたら、変動金利から固定金利に借り換えればいいじゃないか」、そう考えている人が多いかもしれません。しかし、過去のデータから、固定金利は変動金利に先駆けて上昇することがわかっています。そのため、変動金利が上がり始めた時には、すでに固定金利は大幅に上昇してしまっているのです。

なぜこうしたことが起こるのかといえば、変動金利と固定金利は、金利が決まる仕組みが違うからです。変動金利は基本的に銀行の「短期プライムレート」という貸し出しの基準となる金利をもとに決められます。短期プライムレートの金利は日銀の政策金利をもとに、各銀行が独自に決めるものです。「短期」と聞くと金利が頻繁に変わるイメージがありますが、ここ10年以上はずっと1.475%(2020年5月1日現在、大手銀行)のままです。

それに対し、住宅ローンの固定金利は10年国債などの長期金利を参考に決められます。長期金利は国債の需給バランスによって、日々変動しています。また現在は、日本銀行が長期国債を購入することで金利を操作または金利動向の誘導を行っていると言えます。つまり、将来の経済情勢により敏感に反応するのは固定金利のほうなのです。そのため、変動金利が上がり始める前に、借り換えることが重要です。

いつまでも低金利が続いた例はない

金利上昇のタイミングを見計らって、住宅ローンを借り換えられればいいのですが、金利はさまざまな要因で決まるため、専門家でもなかなか予測がつきません。ただし、一つ言えることは、過去に20年も30年も低金利が続いた例はないということです。

下のグラフのとおり、およそ30年前のバブル時代は変動金利が8%台をつけたこともあります。今の超低金利は「異例中の異例」であって、20年、30年と借りている間に、金利が上がらない保証はどこにもないのです。

現在の低金利は、銀行が国債を買いあさり、それを日銀が買い取ることで成り立っています。なぜそんなことが起きているのでしょうか。

いま、新型コロナ問題でにわかに資金需要が増えていますが、基本的には、いくら金利が低いといっても、必要以上のお金を借りようとする会社は多くありません。銀行としても貸し倒れの危険性がある会社にお金を貸すよりも、日銀が必ず買い取ってくれる国債を買うほうがリスクなしで儲けることができるのです。今は銀行が国債を買いあさる債券バブルの様相を呈していますから、それに伴い金利が限界まで下がっているのです。

しかし、日銀も永遠に国債を買い続けるわけにはいきません。日銀が資金不足に陥り、国債買い取りを制限するようになってくると、銀行は一斉に国債から手を引く可能性もあります。そうなれば債権バブルは崩壊し、ぴょんと金利が跳ね上がる可能性があります。

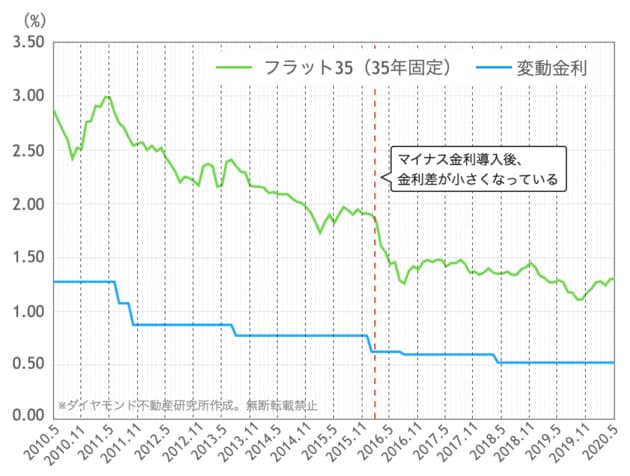

変動金利と全期間固定の金利差は1%以下!

借り換えるなら今がチャンス

2016年2月にマイナス金利が導入されるまでは、固定金利と変動金利の金利差が大きかったため、コスト重視でリスクを取り、変動金利や固定期間選択型(5年固定、10年固定金利など)を選ぶ人が多数派でした。現在も、金利の低い変動金利の人気は依然として高いままです。

ところが、今までの常識を覆すような超低金利時代に突入した現在の金利はどうでしょうか。フラット35の35年固定金利は2020年5月現在1.30%(最頻金利)、大手銀行の変動金利は0.525%まで下がってきています(下表参照)。

固定金利と変動金利の金利差は0.775%程度で、ほかの銀行も似たような水準です。いまや、あえてリスクの高い変動金利を選ぶ理由がない、と言えるところまできています。数年前に変動金利で借りた人は、全期間固定金利に借り換えることで、リスクだけでなくコストも同時に下げられる、千載一遇のチャンスがまさに今なのです。

【関連記事はこちら】>>住宅ローン借り換えで、総支払額を500万円削減する人続出! マイナス金利でかつてないチャンスが到来!

もちろん、残債や残りの返済期間などによって、一人ひとりベストな金利タイプは異なります。毎月、金利をチェックしてリスクをコントロールできる力がある人なら、変動金利でも問題ありません。

ただし、残債3000万円、残りの返済期間が30年の場合、1%金利が上がれば総返済額が500万円膨らみます。月にならすと約1.4万円です。今の家計から、この1.4万円を余分に捻出できるかどうか、また仮に捻出できたとしても、教育費や老後資金、リフォーム資金に回せる貯金を貯めていけるかどうかが問題です。

極端なことを言えば、店や会社はつぶれてもまだやり直しのチャンスがありますが、家計はそうはいかないものです。家計が立ち行かなくなれば、最悪の場合、子どもを高校や大学に通わせられなくなるかもしれません。事が起きてからでは、遅いのです。

住宅ローン選びのゴールは、安い金利を選ぶことではありません。「家族と幸せに安心して暮らすこと」のはずです。金利上昇リスクを背負い、家計の「生死」を懸けてまで、得を取りに行くようなものではありません。安全でコストもまずまずの商品があるのに、少しお得度が勝るからと、家計崩壊のリスクがある変動金利をあえて借り続ける必要があるのか、慎重に考えたいところです。

【関連記事はこちら】>>住宅ローンの変動金利が上がる時期を大胆予測!

高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023年」

| 132銀行を比較◆住宅ローン金利ランキング[借り換え] (⇒ 新規借入はこちら) |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【借り換え】の基礎 【基礎の8カ条】 【審査】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

| おすすめ記事はこちら 【借り換え】多くの人は「高い変動金利」で損している! 【借り換え】メリット額が分かる返済額シミュレーション 【金利】132銀行の住宅ローン金利推移をプロが比較(毎月更新) 【金利】変動金利が上がる時期を予測! 【読み物】年収700万円台世帯は破綻必至!? 【諸費用】手数料・引越し代も借りられる銀行は?(17銀行比較) 【審査】「審査基準」を17銀行で比較(年収、勤続年数) |

借り換え2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額2500万円、借入期間30年で試算

![]()

住宅ローン 全期間引下げ(借り換え)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 2799万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,231円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.793%

- 総返済額 2803万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,342円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 通期引下げプラン(借り換え、WEB申込コース)・変動金利

- 実質金利(手数料込)

- 0.803%

- 総返済額 2807万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,453円

①3大疾病50%保障+全疾病保障が無料

②先進医療特約も無料で付帯

③無料団信でも、急性心筋梗塞・脳卒中の手術をすれば、ローン残高の50%を保障するなど手厚い対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。