住宅ローンの借り換えを検討している人は、超低金利のいまなら、簡単に低金利の住宅ローンを探し出せるでしょう。しかし、見つけた商品がベストなものであるかどうは別です。当初金利は低くても、数年後に金利が大幅にアップするワナが仕掛けられている商品もあるので要注意です。また、金利タイプについても、イールドカーブという指標を使えば、割安なものを見つけられます。ここでは、住宅ローンの借り換えで得する商品の探し方を、ズバリ解説します。

簡単に見つかる商品は、ベストな商品ではない可能性大

住宅ローンを借り換える際、リスクを冒してまで低い金利に固執するのは考えものですが、リスクが同じなら、当然、少しでも低い金利の商品を選ぶべきです。「素人の自分がベストな商品を探し出すのは無理だ」と思うかもしれませんが、実は、数時間もあれば見つけることが可能です。

考えてみてください。もし商品Aで手を打てば、借り換え効果は100万円。そこから5時間粘って、借り換え効果150万円の商品Bが見つかったとすれば、50万円の得。時給10万円の仕事です。月々の生活費を5,000円切り詰めて100カ月かかる貯金が、わずか数時間で達成できるのです。

みなさんもマイホームの購入を決めたときは、たくさんの物件を見て回って、悩みに悩んだと思います。借り換えもたいていの人にとって、一生に一度の決断であり、チャンスでもあります。安易に妥協せず、調べ尽くすことをおすすめします。特に金利については、さまざまなカラクリや注意点があります。「安い金利には裏がある」と心得ておきましょう。その代表的なものが「当初金利のワナ」です。

人気の10年固定は、固定期間終了後の金利に注意!

たとえば、2020年6月現在、10年固定は変動金利と同じくらい金利が低いため、とても人気の金利タイプです。たしかに10年固定0.58%なんていう数字を見ると「安い!」と飛びついてしまうのも分かります。

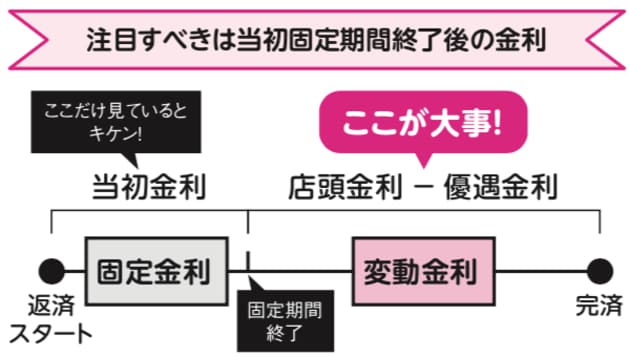

けれども、10年間だけの当初金利ばかりに目を奪われてはいけません。注目すべきは図表1のように、「固定期間終了後の金利」です。固定期間が終わると、たいていの住宅ローンは変動金利に切り替わります。もし、すでに10年固定に目をつけている人は、期間終了後に何パーセントの変動金利に切り替わるのか、即答できるでしょうか。おそらく、大半の人が「固定期間終了後の金利って何?」と戸惑ってしまうのではないでしょうか。

【図表1】固定期間終了後の金利に注意して住宅ローンを選ぶ

いずれも各銀行が金利タイプごとに定めている住宅ローンの基準となる金利のこと。いわばローン商品の「定価」にあたる金利です。金利動向などによって、返済中に金利が変わる可能性があります。

表面金利/適用金利/優遇金利/キャンペーン金利/借入金利

いずれも「店頭金利」から「優遇幅」を引いた実際に借り入れる際に適用される金利のこと。「割引後の実売価格」にあたる。

当初金利/当初適用金利/当初優遇金利

途中で優遇幅が小さくなる(=金利が上がる)商品における、当初の表面金利のこと。

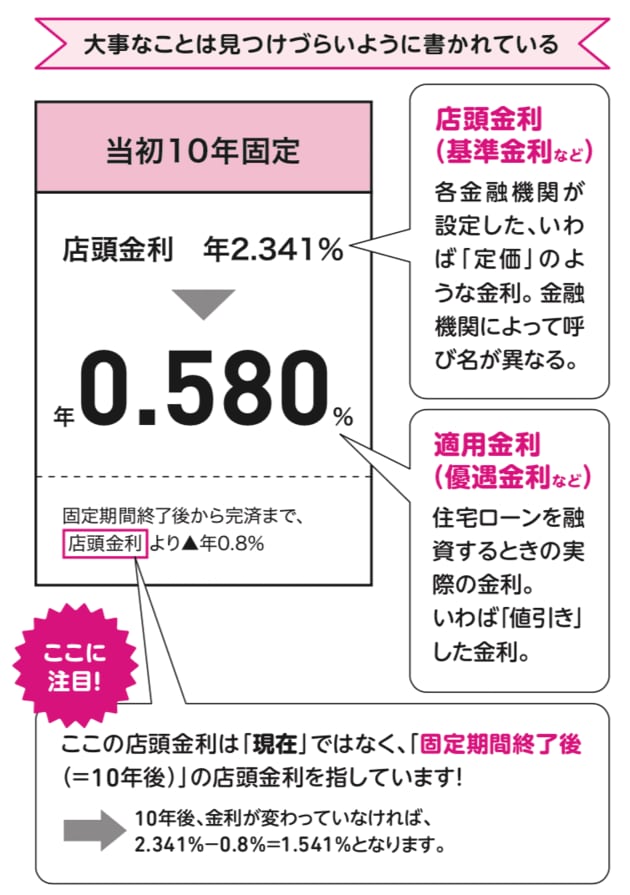

しかも、図表2のように、固定期間終了後の金利は、見つけにくい場所にひっそりと表示されています。大きく表示されている10年固定金利の下に小さな文字で表示されているか、ずーっと下にスクロールしていき、目を皿のようにして探してようやく見つかる場合がほとんどです。また、「固定期間終了後から完済まで、店頭金利より▲年0.8%」と記載されていても、変動金利の店頭金利は銀行ごと、金利タイプごとに異なるため、パッと見ただけでは実際の金利は分かりません。

【図表2】パッと見ではなく実際の金利を見て住宅ローンを選ぶ

さらに、もう1つワナがあります。仮に店頭金利2.341%だとすると、「そこから優遇金利▲年0.8%を差し引いた1.541%が、固定期間終了後の金利でしょ?」と誰しも考えるはずです。しかし、残念ながら不正解です。ここでの店頭金利は「現在の店頭金利」ではなく、「固定期間終了後(=10年後)の店頭金利」のことを指します。つまり、未来の店頭金利を予想しないと、正確な「固定期間終了後の変動金利」は算出できないのです。

実際に貸し出す際に、店頭金利から何パーセント割り引くかを示す。優遇幅〇%~〇%と表示されている場合、引き下げの金利が人によって異なるということ。「全期間型」という商品だと、優遇幅はずっと変わらない。「当初型」という商品だと、固定期間終了後に優遇幅が小さくなる。

当初金利が低いからと安易に選んではいけない

将来の金利は、銀行員やファイナンシャルプランナーにも予測がつきません。それに加えて前記のとおり、店頭金利は銀行によって異なるため、「優遇幅は大きいけれど、店頭金利が高いローン」より、「優遇幅は小さいけれど、店頭金利が低いローン」のほうがお得なケースも出てきます。

スーパーの割引と同じです。ある商品を普段2,000円で売っているA店が5割引きすれば1,000円。同じ商品を1,000円で売っているB店が1割引きすれば900円、というように、割引率だけ見ても、どちらが得かは分かりません。

銀行の中には、固定期間選択型の当初金利をあえて低くするというワナを仕掛け、代わりに固定期間終了後の優遇幅を小さくしたり、手数料などを高く設定したりしているところもあるので要注意です。もちろん、金利だけではなく、ローン残債や残りの返済期間によっても、有利なローンは変わってくるため、単に「当初金利が安いから」という理由で住宅ローンを選んではいけないのです。

そのため本当におとくな住宅ローンを見つけるためには、「総支払額」や、手数料や優遇幅を考慮した「実質金利」で比較する必要があります。下記の「返済額シミュレーション(借り換え)」なら、借り換えのメリット額も試算できて便利です。

イールドカーブから、割安感な金利タイプを見分ける

もちろん、最高に低い金利の住宅ローンを探すのが、借り換えの最優先課題であることは揺るぎない事実です。子どもがいる人は教育費を死守するためにも、できるだけリスクを避けたほうが無難な一方で、変動金利と固定金利の差があまりに大きい時期に当たってしまうと、総返済額が膨らみすぎるため、多少はリスクを取る必要もあるでしょう。

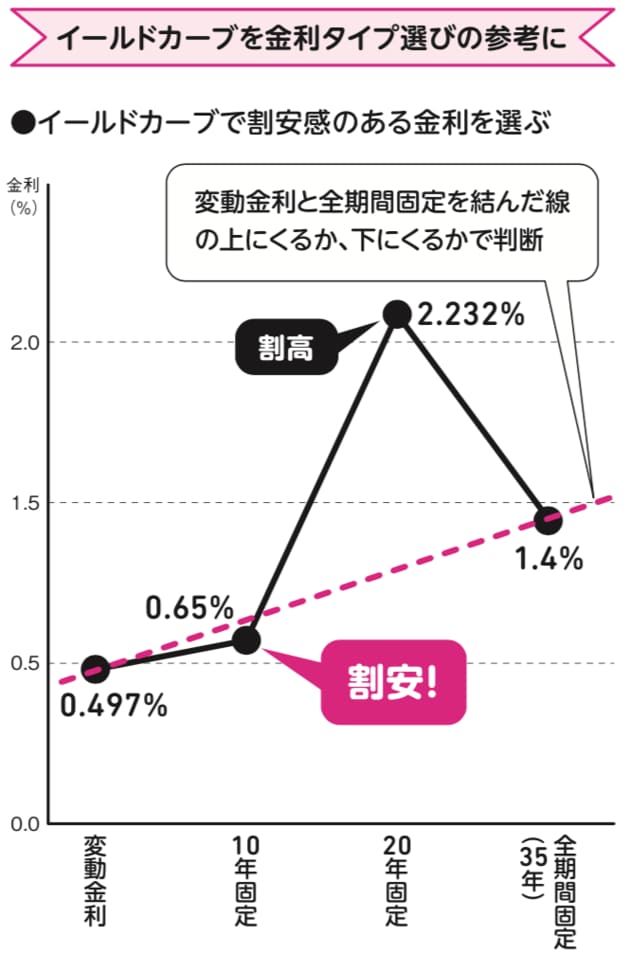

問題は、変動金利と固定金利の差がどれくらいならリスクを取っていいのか、ダメなのか、判断がつきにくいことです。では、どのようにして「金利が低いわりにリスクの少ない、割安感のある金利タイプ」を見極めればいいのでしょうか。その強い味方となるのが、「イールドカーブ分析」です。"イールド"とは金利のことなので、イールドカーブとは、住宅ローンの当初の固定期間ごとの金利を固定期間の順に線で結んだ曲線のことをいいます。縦軸は金利、横軸は当初固定期間を表します。

たとえば、2017年7月のりそな銀行の10年固定と20年固定のどちらが割安感があるかどうかを、イールドカーブ分析で比較してみましょう(図表3)。りそな銀行の当時の変動金利は0.497%、10年固定金利は0.650%、20年固定金利は2.232%。全期間固定金利は1.400%です。変動金利と全期間固定を結んだ点線の下にくるなら「割安」、上にくるなら「割高」と判断できます。このケースだと、10年固定金利は「割安」で、20年固定は「割高」であることが分かります。

【図表3】イールドカーブを参考に割安感のある金利タイプを選ぶ

現在、割安な金利タイプは「全期間固定」と「10年固定」

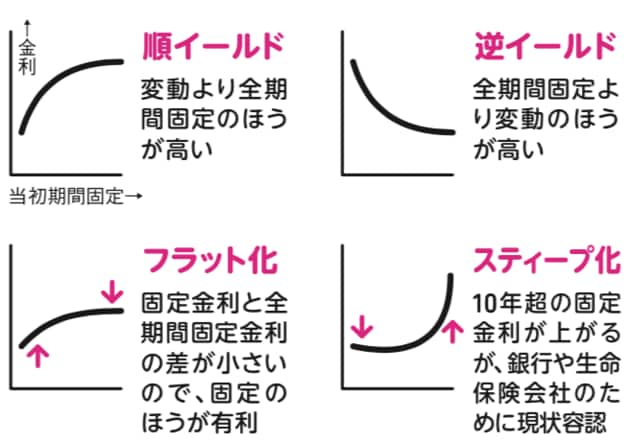

図表4のとおり、イールドカーブの描く形は、金利タイプを選ぶときの目安になるので、ぜひ覚えておいてください。

カーブが右肩上がりの「順イールド」のときは、変動金利より全期間固定金利のほうが高い状態です。金利上昇局面なので、固定金利の方がが高くなります。反対に、右肩下がりの「逆イールド」は、全期間固定金利より変動金利のほうが高い状態です。金利下落局面なので、固定金利が低くなります。

また、マイナス金利導入後には、特に長期の固定金利が大きく金利を下げたため、イールドカーブの曲線がなだらかになる「フラット化」が進みました。変動金利と固定金利の金利差が小さく、固定金利を選んだほうが有利な状態です。

ただし、「フラット化」が進み過ぎたことから、その後、日銀はイールドカーブコントロールという政策を打ち出しました。これにより、若干ですが、10年超の固定金利が上がりました。いわゆる「スティープ化」の傾向が出てきました。長期金利があまりにも低いと、銀行や生命保険会社の資産運用がうまくいかなくなることから、日銀も多少の長期金利の上昇は容認しています。とはいえ2020年6月の現状は、かなり「フラット化」が進んでいる状態といえます。

【図表4】イールドカーブの動き方でお得な金利タイプを見分ける

2016年に変動金利と全期間固定の金利差が過去最小を記録して以来、変動金利と固定金利の金利差は少し広がっていますが、それでも過去の平均値から比べれば現在の金利差は小さく、全期間固定金利や10年固定金利に割安感があります。

また、過去の変動金利の変動幅は、この約10年間で1.3%であるのに対して、現在の変動金利と固定金利の金利差はその半分強程度です。それならば、あえてリスクを取って変動金利を選ぶ必要がないほど、固定金利はまだまだ低さを保っています。

割安感という金利の探し方を身につければ、表面的な金利の安さだけに目を奪われることなく、本当にお得な金利を選べるので、住宅ローンの借り換えを検討している人は、覚えておくとよいでしょう。

| 132銀行を比較◆住宅ローン金利ランキング[借り換え] (⇒ 新規借入はこちら) |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【借り換え】の基礎 【基礎の8カ条】 【審査】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

| おすすめ記事はこちら 【借り換え】多くの人は「高い変動金利」で損している! 【借り換え】メリット額が分かる返済額シミュレーション 【金利】132銀行の住宅ローン金利推移をプロが比較(毎月更新) 【金利】変動金利が上がる時期を予測! 【読み物】年収700万円台世帯は破綻必至!? 【諸費用】手数料・引越し代も借りられる銀行は?(17銀行比較) 【審査】「審査基準」を17銀行で比較(年収、勤続年数) |

借り換え2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額2500万円、借入期間30年で試算

![]()

住宅ローン 全期間引下げ(借り換え)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 2799万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,231円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.793%

- 総返済額 2803万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,342円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 通期引下げプラン(借り換え、WEB申込コース)・変動金利

- 実質金利(手数料込)

- 0.803%

- 総返済額 2807万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,453円

①3大疾病50%保障+全疾病保障が無料

②先進医療特約も無料で付帯

③無料団信でも、急性心筋梗塞・脳卒中の手術をすれば、ローン残高の50%を保障するなど手厚い対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。