分譲マンションの火災保険料は、戸建てと比較すると相場が格段に安くなります。その理由は、マンションのほとんどが耐火構造であること、そして火災保険の対象となるのが「専有部分」と「家財」に限られているからです。ここでは、マンション火災保険の相場や、正しい補償範囲の選び方について解説します。

分譲マンション 火災保険料の相場はいくら?

分譲マンションの火災保険料の相場は、どのぐらいになるのでしょうか?

主要な損害保険会社における、マンションの火災保険料について調査したところ、年間の火災保険料の相場※は、地震保険をつけて12,000円〜16,000円程度、地震保険なしだと3,000円〜7,000円程度でした。(※見積条件:M構造、大阪府、2022年11月建築、専有面積85㎡)

【主要損保会社 マンションの火災保険料(1年間あたり)】

|

損保会社名 |

地震保険あり |

地震保険なし |

|

|---|---|---|---|

| 三井住友海上 | 1万6,140円 | 6,780円 | |

| 損保ジャパン | 1万7,820円 | 7,090円 | |

| 1万7,776円 | 8,416円 | ||

| 楽天損保 | 1万4,408円 | 5,570円 | |

| セコム損保 | 1万2,178円 | 3,340円 | |

|

※見積もり条件(2022年10月以降の契約プランで試算) 建物:マンション(M構造)、大阪府、2022年11月建築、専有面積85㎡ 基本補償:火災、風災・ひょう災・雪災、水濡れ、盗難、破損・汚損(水災なし) 特約等:事故時諸費用 保険金額:建物1000万円、家財800万円 保険期間:5年・一括払い 地震保険:建築年割引10% ※事故時諸費用は、支払われた損害保険金に対して何%が支払われるか、また、限度額があれば限度額を表記 |

|||

火災保険料は、建物の所在地や構造、広さ、補償範囲、オプションの有無などによって決まっていますが、同じ築年数であれば、木造住宅よりも分譲マンションの火災保険料が大幅に安くなることがほとんどです。

というのも、マンションは鉄筋コンクリート造がほとんどで、耐火性が高い建物が多く、木造住宅よりも火災に遭うリスクが低いとされているから。また、火災保険の加入範囲も「専有部分」と「家財」に限られており、外壁や屋根といった外側の部分は管理組合で加入しているからです。

【関連記事】>>専門家が選ぶ、おすすめの火災保険は?【分譲マンション編】

マンションの火災保険 保険金額の決め方は?

火災保険の保険金額は、「再調達価額(同等の住戸や家財を新たに購入し直した場合にかかる金額)」が上限になります。評価方法はいくつかありますが、ファミリー世帯向け新築マンションの場合、再調達価額は1,000万円程度が一般的だと言われています。

「5,000万円で買ったマンションなのに、保険金額は1,000万円でいいの?」と疑問に思う方もいるでしょうが、心配はいりません。

例えば新築マンションの場合、販売価格の中に「土地価格」「共用部の建築費用」「敷地利用権」「不動産会社の広告宣伝費や利益」といった費用が上乗せされています。

そのため、5,000万円で購入した新築マンションの再調達価額が、1,000万円だったということも珍しくありません。このような場合でも、内装や造作などの原状回復をするには十分な金額です。もし、共用部分にあたる建物の構造的な部分で損害を受けた場合には、管理組合で加入している火災保険から保険金が出ます。

一方、家財については、購入価格をざっと合計して設定します。計算が大変な場合は、部屋の広さや家族構成などから、保険会社に概算で算定してもらうことも可能ですが、暮らし方はさまざまですので、保険金額は世帯によってばらつきがあっても構いません。

「生命保険などに比べると、火災保険の保険料ははるかにリーズナブルです。特にご高齢の世帯などでは、万が一の備えとして本当に優先すべきは、医療保険や生命保険ではなく、災害などから暮らしの基盤を守る、火災保険ではないでしょうか」(生活設計塾クルー、ファイナンシャルプランナー・清水香氏)

万が一、住戸が甚大な被害を受けた場合、原状回復の費用を自腹で補えば、ライフプランは大きく狂います。保険金額は評価額いっぱいで設定し、適切に契約しましょう。

分譲マンションに火災保険が必要な理由

住宅ローンを組むには、ほとんどの銀行で火災保険への加入を条件としていますが、すでに住宅ローンを完済していたり、投資用マンションなどを現金で購入したりした人の中には、火災保険に未加入というケースがあります。

マンションは鉄筋コンクリート造がほとんどで耐火性に優れているため、喫煙の習慣がなかったりオール電化の場合だと、火災保険に加入する必要性があまり感じられないかもしれません。しかし、次のような点を考慮すると、火災保険には必ず加入しておくべきです。

(1)もらい火(類焼)は損害賠償請求ができない

自分が火事を起こす可能性はかぎりなく低くても、ほかの住人によるリスクを管理することはできません。マンションは戸建てと違って、上下や両隣の住居と密着しているのが特徴です。そのため、近所から被害を受けたり、逆にこちらが被害を与えてしまう可能性が、戸建てよりも高いといえるのです。

ところが、日本では「失火責任法」(失火法)という法律によって、類焼で損害を受けても、失火の原因が故意や重過失でない場合には、火元から補償してもらえないことになっています。原状回復にかかる費用はすべて自分持ちとなります。

また、仮に火による直接的な被害は少なく済んでも、スプリンクラーや消火活動によって、部屋が水浸しになる可能性もあります。このような場合でも火災保険に加入していると補償の対象となります。

(2)火災以外にも幅広く補償を受けられる

火災保険の補償は、特約なども含めると広範囲に及びます。近年、異常気象による災害が急増していて、豪雨を原因とする水害や竜巻などによる風災などが頻繁に起きています。これまでなかったから安全だろうと思っていても、予想を超える被害が起きうるのです。

「2019年、台風19号による洪水で、都心のマンションでも床上浸水の被害が生じました。集中豪雨によって排水などがあふれる現象(内水氾濫)は各地で起きていますが、水災を補償する火災保険に加入していれば、床上浸水などや戸室内の損害については、原則、補償を受けられます」(生活設計塾クルー、ファイナンシャルプランナー・清水香氏)

火災保険の主だった補償対象は下記のとおりです。(建物部分、特約含む)

①火災、落雷、破裂・爆発…失火や落雷での火事(含む類焼)、ガス漏れによる爆発

②水濡れ…給排水設備などの事故などによる、自室や上階からの水濡れ損害

③風災、雪災、ひょう災…台風や暴風などによる損害

④水災…台風や豪雨などによる洪水や土砂崩れによる損害

⑤建物外部からの物体の落下、飛来、衝突…車が飛び込んでくるなどで発生した、建物の損害

⑥盗難…窓ガラスを割られるなど、盗難に伴う鍵や建物の損害

⑦突発的な事故による破損・汚損…家具や家電の移動中等に起きた、壁や扉、窓ガラス等の損害

⑧騒じょう・集団行動・労働争議に伴う、暴力・破壊行動…デモなど集団行動による暴力や破壊行為で受けた損害

このうち、②については、マンションであれば加入しておいた方がよいでしょう。③~④は、重要なチェックポイントです。ハザードマップで居住地のリスクを確認して判断しましょう。

(3)火災保険に入らないと、地震保険に加入できない

地震が原因による住宅の損害は、火災保険では補償されません。地震による損害に備えるには、地震保険への加入が必要で、火災保険とセットで加入します。マンションには地震保険が不要だと考える人もまれにいますが、なるべく地震保険は加入すべきです。

(4)付けておくべき補償・特約とは?

とくにマンションの火災保険では、「火災」「落雷」「破裂・爆発」といった基本的な補償のほかに、「水濡れ」「水災」を補償範囲に加えることをおすすめします。

水濡れは、水道管など給排水設備の事故により専有部分が濡れてしまった場合や、ほかの居住者が引き起こした水漏れ事故による水濡れ損害を補償するものです。たとえば、上の階の人が原因で自分の住居が水濡れに遭った場合、自分の火災保険から補償を受けることができます。前述のとおり、マンションは近隣の住居が密集しているので、居住者による水漏れ事故が戸建てよりも多い傾向にあるためです。

また、分譲マンションの中でも高層階に住んでいる場合、床上浸水のリスクが考えにくいことから水災補償に加入しない人がいますが、これもなるべく入っておいた方がいいでしょう。先述したように、豪雨による内水氾濫の可能性もありますし、バルコニーから部屋に浸水することもあり得ます。

特約では「個人賠償責任保険」を付けておくことも重要です。自身の過失により他人に損害を与えてしまった場合は、損害賠償をしなければなりませんが、この特約を付けておけば、保険金で支払うことができます。

ほかにも、「類焼損害補償特約」という、自身の過失により他の住居に損害を与えてしまった場合に、一定額の損害金を支払うといった特約もあります。失火責任法があるので、火元となった人には、被害者への法律上の支払い義務はありませんが、この特約では、火災保険による補償が不十分な被害者については、不足分の損害額を支払うことができるようになっています。逆に、充分補償を受けられる被害者に補償はありません。

自分にとってどんな補償内容が適しているのか、また保険会社によってもオプションの充実度が違っているので、見積もりをする際には複数社から取るようにしましょう。

【関連記事】>>専門家が選ぶ、おすすめ火災【分譲マンション編】

「一括見積もりサイト」を使って、自分に合った火災保険を探そう!

一括見積もりサイトはこちら >>専有部分と共有部分の違いを確認しよう

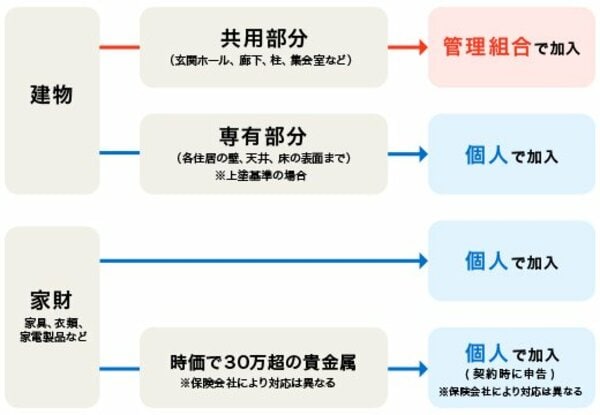

マンションの建物部分は、共用部分と専有部分に分かれます。共用部分とは、玄関ホールや廊下、外壁など、居住者が共同で利用する部分のことです。共用部分については管理費を原資として、管理組合が一括して火災保険に加入します。

一方、専有部分とは、自分が区分所有権を持つ住戸のことです。分譲マンションの購入者が個人で火災保険に加入するのは、この専有部分です。

ただし、共用部分には、法令上認められている法定共用部分(壁・支柱・基礎・屋根など建物の主要構造部分や、共同で使用する配管・配線、廊下、エレベーター、集会室など)と、各マンションの管理規約によって定められている規約共用部分があります。さらに規約共用部分であっても、保険会社によって専有部分とみなされるものもあります。

このように共用部分と専有部分の間には、グレーゾーンが存在します。以下、判断の難しいものを見ていきましょう。

マンションの壁、天井、床

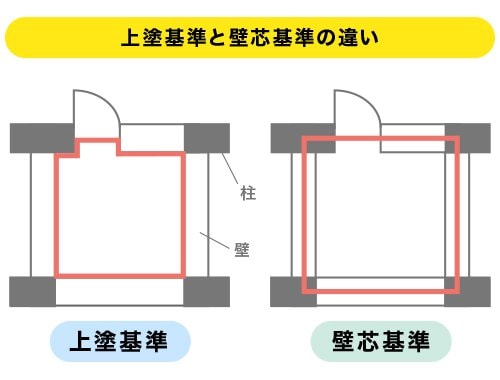

隣室や上下階との境界にある壁や天井、床について、どこまでを専有部分とするかは、各マンションの管理規約によります。ただし、ほとんどのマンションで「上塗基準」を採用しています。各住戸の壁、天井、床の表面までを専有部分とするものです。

もう一つの境界の定め方として、「壁芯基準」があります。こちらは壁、天井、床などの真ん中を境界とするもので、マンション広告などに記載される専有面積を算出する際に用いられることが多いものです。管理規約で壁芯基準を採用しているマンションもまれにあるため、確認が必要です。

火災保険では、戸室内の修繕にかかる建築費により保険料が違ってきます。デベロッパーによる面積表示は壁芯基準となっていることが多いのですが、マンション管理規約で「専有部分は上塗り基準」と定義されている場合は、きちんと上塗り基準で面積を算出しなおして、保険会社に申告しましょう。壁芯基準で計算すると、上塗り基準よりも建築費が高くなるため、無駄な保険料を支払うことになります。

玄関ドア、窓ガラス、窓枠

玄関ドアや窓などについては、内側(部屋側)の塗装部分と錠については専有部分、外側は共用部分としているマンションが多いようです。外側を共用部分としているのは、主に美観の観点からで、色の変更など勝手なリフォームなどが禁じられている場合は共用部分とされているはずです。

バルコニー、専用庭、自分の駐車スペース

これらは一見、専有部分のように思えますが、居住者に個別の所有権はなく、あるのは使用権です。バルコニーや専用庭はいざという時の避難経路になっていることからも分かります。そのため、一般に「専用使用権付共用部分」と呼ばれています。火災保険で共用と専有のどちらの扱いになるかは、各保険会社によりますが、特別の約定がないかぎりは、専有部分として保険対象としているところが多くなっています。

火災保険の補償対象は「建物」と「家財」で分かれる

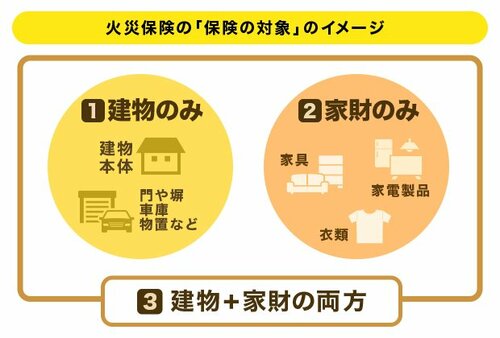

個人で火災保険に加入するときのもう一つの注意点は、火災保険の加入の仕方によって、補償対象が大きく「①建物のみ(門・塀・物置・車庫などを含む)」「②家財のみ(家具・家電・衣服など)」「③建物+家財の両方」の3つに分かれることです。

建物のみの契約の場合、住居に付属している浴槽や調理台、ふすまなどは、補償対象になりますが、家具や衣類、家電製品などについては対象になりません。これらについても補償を受けるには、「家財」を保険の対象とする火災保険に加入する必要があります。

なお、現金や小切手については、火災で焼失した場合には補償されません。また、貴金属や骨とう品などについては、保険会社により対応が異なります。事前申告が必要な場合もあるので、確認しましょう。

ちなみに、賃貸住宅の場合だと、家財のみの火災保険に加入することになります。

賃貸マンションの場合は、火災保険に入る必要があるのか?

ここまでは、分譲マンションでの火災保険の選び方について説明しました。では、賃貸マンションに住んでいる場合は、どのように考えればいいのでしょうか。賃貸住宅の場合、マンションかアパートかといった物件の種類にかかわらず、賃貸住宅向けの火災保険に加入する必要があります。

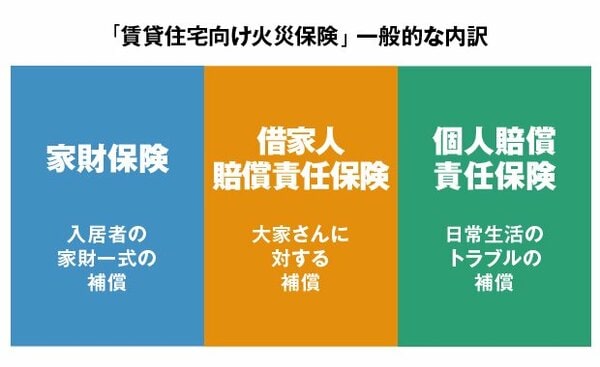

賃貸向けの火災保険とは、自分の財産を守るための「家財保険」、借りている部屋に損害を与えてしまった場合に大家に対して賠償の補償をする「借家人賠償責任保険」がセットになっているもの。そのほか、日常的なトラブルに備える「個人賠償責任保険」が付いている商品も多いです。

賃貸向けの火災保険は、多くの場合、部屋の賃貸契約を結ぶのと同時に、不動産会社などで契約をすることが多いのですが、実は、自分で商品を選んで契約することも可能です。このことはあまり知られていませんが、商品によっては、年間の保険料を5000円程度に抑えることもできるため、まずは一度、複数の商品で見積もりを取ってみたほうがいいでしょう。

【関連記事】>>賃貸住宅向けの火災保険、保険料の相場はどれぐらい?

「一括見積もりサイト」を使って、自分に合った火災保険を探そう!

一括見積もりサイトはこちら >>| 【火災保険の基礎知識】 | 【保険金請求】 |

| ■火災保険の選び方 ■家財保険は必要? ■地震保険は必要? ■“免責”とは ■“特約”とは ■代理店とネット契約、どちらがお得? ■火災保険の途中解約 |

■火災保険金の請求方法 ■地震保険金の請求方法 ■保険金はすぐにもらえる? ■水濡れ被害 ■雨漏り被害 ■水害・台風被害 ■"罹災証明書"の取り方 |

【関連記事】>>「火災保険一括見積もりサイト」3社を徹底レビュー!実際に見積書を取り寄せて、営業対応を比較してみた!

| ◆保険スクエアbang! | |

| ポイント | ・提携社数は6社。最大26商品から見積もり可能 ・申し込みから3〜4日後に見積もりを受け取れる ・賃貸物件、法人向けの火災保険の見積もりも可能(別サイト) |

|---|---|

| 見積もり可能な損保会社 | ・大手4社(東京海上日動火災、損保ジャパン、三井住友海上、あいおいニッセイ同和損保) ・楽天損保 ・AIG損保 |

| 運営会社 | 株式会社ウェブクルー |

| デメリット | 提携先が6社しかないため、他のサイトに比べて見積もりをとれる社数が少ない。 |

|

|

|

| ◆保険の窓口インズウェブ | |

| ポイント | ・提携している損保会社は15社 ・見積もり依頼から数日で、3〜5社分の見積もりが届く ・運営会社がSBIホールディングスで安心感が持てる |

|---|---|

| 見積もり可能な損保会社 | ・大手4社(東京海上日動火災、損保ジャパン、三井住友海上、あいおいニッセイ同和損保) ・セコム損保 ・セゾン自動車火災保険 ・ジェイアイ傷害火災保険など |

| 運営会社 | SBIホールディングス(東証プライム上場) |

| デメリット | SBI損保が提携対象外 |

|

|

|

| ◆住宅本舗 | |

| ポイント | ・提携している損保会社は16社 ・最短即日で見積もりが受け取れる |

|---|---|

| 見積もり可能な損保会社 | ・大手4社(東京海上日動火災、損保ジャパン、三井住友海上、あいおいニッセイ同和損保) ・SBI損保 ・日新火災 ・共栄火災など |

| 運営会社 | 株式会社A2Z |

| デメリット | 見積もりは早いが、契約までに最短でも6日以上かかることも |

|

|

|

| ◆カンタン火災保険 | |

| ポイント | ・提携社数は非公開。最大19商品から見積もり可能 ・入力後、電話にて詳細確認後に見積もりをするため、ズレが少ない ・最短即日で見積もりが受け取れる |

|---|---|

| 見積もり可能な損保会社 | ・大手4社(東京海上日動火災、損保ジャパン、三井住友海上、あいおいニッセイ同和損保) ・楽天損保など |

| 運営会社 | 株式会社ユースラッシュ |

| デメリット | 情報入力後は、必ず電話にて対応が必要 |

|

|

|