物件価格9000万円の家なら、年収はいくらぐらいあれば安心して買うことができるのか? 世帯主が30歳で4人家族の場合と世帯主が40歳で4人家族の場合でシミュレーションしてみた。また、それぞれ60歳時点の貯蓄残高なども試算。購入したいマイホームの価格が決まっている人は参考にしてほしい。(ファイナンシャル・プランナー 菱田雅生)

30歳で9000万円の物件購入

年収890万円以上が安全圏

40歳で9000万円の物件購入

年収1470万円以上が安全圏

頭金や子供の人数が違うと、試算も変化

年収の安全圏は頭金の額次第

子供一人あたり貯蓄1000万円以上の差

61歳以降の働き方によって老後のゆとりは異なる

1億円超を借りられる銀行は?

物件価格(9000万円)から購入可能な年収をシミュレーション

モデルルームやモデルハウスを見に行って、「どうしても欲しくなってしまった」「家族のためにもなんとかマイホームを手に入れたい」という気持ちになり、希望する物件、つまり物件価格が先に決まってしまうという人が多いのではないだろうか。

では、世帯年収はいくら以上であれば安心して購入することができるのか。物件価格から、購入可能な年収を逆算してみよう。

シミュレーションは、世帯主が30歳の4人家族と、世帯主が40歳の4人家族という2種類のパターンで、60歳までの家計収支、貯蓄残高の推移を予測する。

今回は65歳まで働くことを想定。定年後、公的年金と貯蓄で最低限の生活をしていくためには、60歳時点で最低でも1000万円近くの貯蓄が必要だろう。そのためには、現在の年収がいくら以上必要なのかを試算した。

30歳で9000万円の物件を購入するなら、年収はいくら必要?

まずは、世帯主が30歳のケースを見てみよう。シミュレーションの前提条件は以下とする。

【家族構成】夫30歳(40歳まで年収が2%、50歳まで年1%増加、51歳以降増減なし、61歳以降は60歳時点より4割減少し65歳まで働くものとする) 妻29歳(専業主婦)、第一子2歳、第二子来年誕生予定

【基本生活費】189万円(年1.0%増加)

【住居費】(購入前)家賃年額178万円(購入後)年315万円(ローン返済+保有税など)

【教育費】中学までが公立、高校以後は私立(大学は文系)で試算

【保険料】12万円

【その他出費】134万円(年1.0%で増加)

【初年度年間収支】+152万円

【貯蓄残高】1360万円(期待運用利回り年0.5%)

【住宅ローンの詳細】9000万円(諸経費+360万円)のマンションを頭金1260万円とローン8100万円(全期間固定金利1.44%、35年返済)で翌年購入。毎月返済額約24.6万円。住宅ローン減税(令和4年度税制改正後)を考慮(控除率0.7%、控除期間13年、一般住宅の場合で試算)。

30歳なら年収890万円以上が安全圏か

希望する物件価格9000万円に対し、頭金10%(900万円)と諸費用4%(360万円)を現金で用意。残り8100万円を住宅ローンで借りるものとして、世帯主の年齢が30歳なら返済期間を35年にしても、リスクはそれほど高くはならないと思われる。

そのため、住宅ローンは35年返済で組むものとする(適用金利は、フラット35の2022年4月の金利を採用)。なお、実際にはフラット35は借入限度額が8000万円なので、8100万円を借りるためには銀行などの住宅ローン商品を利用するしかない。比較検討が重要である。

|

|

|---|

8100万円を住宅ローンで借りる場合、毎月返済額は約24.6万円となる。2人の子どもの教育費をきちんと支払いながら、60歳時点で老後資金として、1000万円程度の貯蓄残高にするためには、夫の現在の年収は最低でも890万円程度必要であることが分かった。

夫婦共働きの場合は、夫婦合計の年収で890万円程度だと読み替えてもらえればよいが、夫婦がフルタイムで働いている場合は、延長保育などの費用負担が必要になる可能性が高いため、安全圏となる世帯年収はもう少し高くなる。

ただし、30歳で年収が890万円以上になっている人はかなり少数派なので、現実的には共働きで夫婦合計の年収が890万円以上になっている世帯のほうが多いだろう。

また、今回の試算は、「物件価格の1割の頭金と諸費用を現金で準備できている」という前提条件のため、家計の内容としては、年収890万円(手取り収入664万円)で、年間152万円の家計収支のプラス(=貯蓄できる金額)がある状態、かつ、世帯主は30歳で1360万円の貯蓄があるという前提だ。

30歳にしては年収が高めで、貯蓄もかなり頑張っている世帯だと言える。ちなみに、同じ前提条件で年収を変えた場合の60歳時点の貯蓄残高は以下のとおり。

■30歳時点の年収別、60歳時点の貯蓄残高(物件価格9000万円)

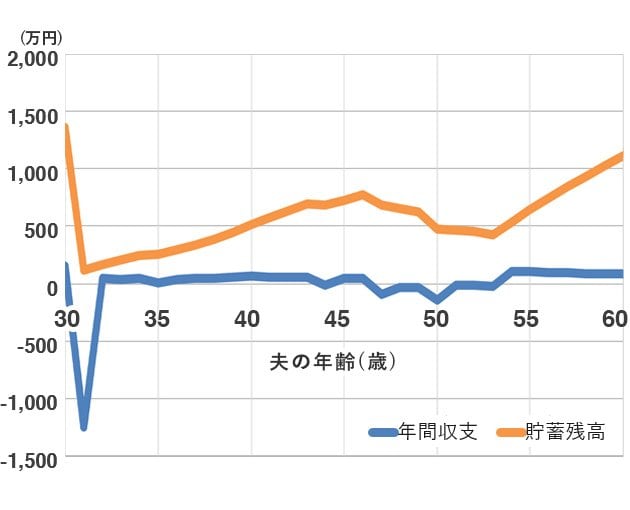

また、以下は9000万円の物件を購入した場合の「年間収支」と「貯蓄残高」のグラフだ。

■年収890万円で9000万円の物件を買った場合の「年間収支」と「貯蓄残高」の推移は?

ただし、前提条件にあるとおり、この試算では40歳まで年2%、50歳まで年1%の収入の増加を見込んでいるため、収入がそれほど伸びなかった場合は、60歳時点の貯蓄残高はもっと少なくなるだろう。

また、試算では年収の増加にしたがって一定率で生活費が増加することを見込んでいるが、実際の生活費や教育費の増加は一定の率で増えるとは限らない。収入よりも支出の増加率のほうが高い場合もあるので、注意が必要である。

さらに、貯蓄が増えていく分だけ、レジャーにお金をかけたり、車にお金をかけたりする可能性も高まるため、60歳時点の貯蓄残高は上の表の試算とずれてくる可能性があることにも注意しよう。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

|

|

40歳で9000万円の物件を購入するなら、年収はいくら必要?

では、世帯主が40歳のケースではどうなるか。シミュレーションの前提条件は以下のとおり。

【家族構成】夫40歳(50歳まで年収が1%増加、51歳以降増減なし、61歳以降は60歳時点より4割減少し65歳まで働くものとする) 妻39歳(専業主婦)、第一子6歳、第二子3歳

【基本生活費】247万円(年1.0%増加)

【住居費】(購入前)家賃年額294万円(購入後)年406万円(ローン返済+保有税など)

【教育費】中学までが公立、高校以後は私立(大学は文系)で試算

【保険料】12万円

【その他出費】221万円(年1.0%で増加)

【初年度年間収支】+194万円

【貯蓄残高】1360万円(期待運用利回り年0.5%)

【住宅ローンの詳細】9000万円(諸経費+360万円)のマンションを頭金1260万円とローン8100万円(全期間固定金利1.44%、25年返済)で翌年購入。毎月返済額約32.2万円。住宅ローン減税を考慮(控除率0.7%、控除期間13年、一般住宅の場合で試算)

世帯主40歳では、年収1470万円以上が安全圏か

物件価格9000万円の住宅を希望する世帯主の年齢が40歳の場合は、返済期間を25年で設定しても、60歳時点で老後資金として1000万円程度を貯蓄するには、年収1470万円以上は必要になってくるとの試算となった。

夫が40歳で、まだ子どもも小さく、これからの約20年間で教育費の負担と住宅ローンの返済(毎月約32.2万円)を両立し、さらに老後資金をためていくとなると、それなりの収入が必要になってくるのである。

なお、夫婦共働きの場合は、夫婦合計の年収で1470万円程度だと読み替えてもらえればよいが、夫婦がフルタイムで働いている場合は、延長保育などの子どもにかかるお金の負担が重くなる可能性が高いので、その分、安全圏となる世帯年収は1470万円よりも少し高くなるだろう。

ただし、夫40歳4人家族で収入が夫のみの場合の年収1470万円の合計税額(所得税+住民税)は260万円強。

一方で、40歳4人家族の共働きの年収735万円×夫婦の場合、合計税額は75万円強×夫婦=150万円強となる。

延長保育や家事代行などにかかる費用が月9万円(年間108万円)以内に抑えられるなら、夫のみの収入で年収1470万円ある世帯よりも、共働きのほうが必要な世帯年収は多少下げることができるかもしれない。

このような計算になる理由は、給与所得控除額が令和2年分以降、年収850万円を超えると一律195万円となっていて、収入の増加が税負担の増加に直結するようになっているからである。

つまり、夫のみで年収1470万円よりも、夫婦それぞれ年収735万円のほうが世帯の手取り収入は多いということである。

ちなみに、同じ前提条件で年収を変えた場合の60歳時点の貯蓄残高は以下のとおり。

■40歳時点の年収別、60歳時点の貯蓄残高(物件価格9000万円)

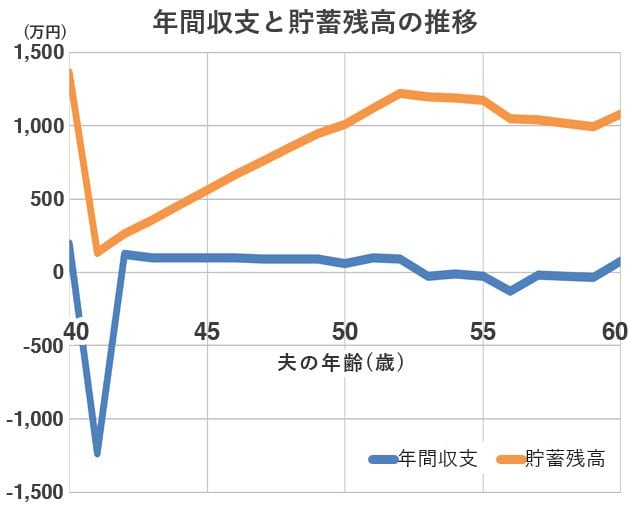

また、以下は9000万円の物件を購入した場合の「年間収支」と「貯蓄残高」のグラフだ。

■年収1470万円で9000万円の物件を買った場合の「年間収支」と「貯蓄残高」の推移は?

ただし、前提条件にあるとおり、50歳まで年1%の収入の増加を見込んでの試算であるため、収入がそれほど伸びなかった場合は、60歳時点の貯蓄残高はもっと少なくなるだろう。

また、試算では年収の増加にしたがって一定率で生活費が増加することを見込んでいるが、実際の生活費や教育費の増加は一定率で増えるとも限らない。収入よりも支出の増加率のほうが高い場合もあるので、注意が必要である。

さらに、貯蓄が増えていく分だけ、レジャーにお金をかけたり、車にお金をかけたりする可能性も高まるため、60歳時点の貯蓄残高は上の表の試算とはずれてくる可能性があることにも注意が必要である。

ちなみに、フラット35の金利が約3年半ぶりに1.4%台に上がったことによって、購入可能な必要年収が、1.3%前後のときに比べて10万~20万円増えた。今後も金利上昇が続くとすると、その分だけ必要年収が高まる可能性がある。

頭金や子供の人数が違うと、試算も変化

頭金を多く入れられる場合は、安全圏の年収も下がる

今回のシミュレーションは、2つのケースとも現在の貯蓄残高が1360万円(=頭金10%+諸費用4%+100万円)ということで試算している。金額としては、そこそこの貯蓄残高ではあるが、9000万円という物件価格に対する頭金と考えると、あまり多く準備できているとはいえない。

だから、例えば、親からの援助によって、頭金を物件価格9000万円の30%の2700万円を用意できるとすると、借入金額も8100万円から6300万円に抑えることができる。

その場合、以下のようにそれぞれ毎月返済額を少なくすることができる。

・世帯主30歳の35年返済なら5.5万円(毎月返済額19.1万円)

・世帯主40歳の25年返済なら7.2万円(毎月返済額25.0万円)

年間で66万~86万円の負担減少となるので、年収もその分だけ低くても、なんとかなると言えそうだ。また逆に、年収が同じ場合、頭金を多くできるほど、希望する物件価格を9000万円から引き上げることができる、とも考えられるだろう。

子どもが1人増えるか減るかで、貯蓄残高は1000万円以上違ってくる

なお、今回の試算では子どもは2人としており、子どもの教育資金は1人当たり合計約1000万円として、上昇率年2%を加味して試算した。1人当たり合計1000万円の教育資金は、決して多いというほどではない。

したがって、子どもが1人増えるか減るかで、教育資金の負担が1000万円単位で違ってくるだけでなく、60歳時点の貯蓄残高も1000万円以上違ってくる可能性が高いと言えるだろう。

つまり、子どもが1人であれば必要年収は多少下がり、子どもが3人になると必要年収は高くなる。子どもの人数は、教育費だけでなく基本生活費やその他の出費にも影響があるので単純計算はできないが、将来の貯蓄残高は少なくとも教育資金の金額以上の違いが出てくる可能性があることを、念頭に置いておくべきだろう。

61歳以降の働き方によって老後のゆとりはかなり異なる

なお、今回のシミュレーションでは、60歳時点の貯蓄残高が最低でも1000万円前後になるように年収を逆算している。61歳以降の収入が4割減となると、65歳時点での貯蓄はほとんど増えないだろう。

退職一時金や企業年金、確定拠出年金(DC)などがあれば、それが老後生活のゆとりになるかもしれないが、企業によって金額はかなり違うので、夫の会社(共働きなら妻の会社も含めて)の退職金制度は、きちんと確認しておくべきである。

それに加えて、61歳以降の働き方も早くから考えておくべきだろう。雇用延長なのか、他の仕事を探すのか、もしくは起業するのかなど、選択肢はさまざまある。終身雇用がほぼなくなってきているからこそ、マイホーム取得を考えるタイミングで、リタイア後のことも考えておくようにしたい。

1億円超を借りられる銀行は?

最後に、高額の不動産を購入する際に住宅ローンを借りられる銀行を紹介しておこう。

以下は、1億円超を融資可能が主要銀行の一覧だ。

住宅ローンの融資限度額は?(1億円超のみ)

| 銀行名 | 融資上限額 |

|---|---|

| 詳細を見る | 500万円以上3億円以下 (10万円単位) |

| 詳細を見る | 500万円以上2億円以下 (10万円単位) |

| 詳細を見る | 500万円以上2億円以内 (10万円単位) |

| 詳細を見る | 100万円〜5億円以内 (10万円単位) |

| 詳細を見る | 500万円〜2億円以内 (10万円単位) |

| 詳細を見る | 500万円〜2億円以下 (10万円単位) |

| ※各銀行の商品説明書または電話取い合わせで確認 | |

|

|

- 年収に対して安心して買える物件価格をシミュレーション

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2025年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.531%

- 総返済額 3281万円

- 表面金利

- 年0.390%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 76,426円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

③【期間限定】WEB完結金利優遇キャンペーン実施中。変動金利が年0.390%~

- 実質金利(手数料込)

- 0.540%

- 総返済額 3287万円

- 表面金利

- 年0.410%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,688円

①保証料など0円サービスが充実

②新規借入で変動金利の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.551%

- 総返済額 3292万円

- 表面金利

- 年0.420%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,819円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

りそな銀行の住宅ローンは、まず金利設定がかなりチャレンジングです。期間固定金利の場合、固定期間終了後も当初の金利優遇がずっと大きいままなので、金利は低いですね。そのため借り換えをするならメリットが大いにあります。

審査は、厳しくも緩くもないですね。用意する書類に関して厳格で、お客様の属性にもよりますが、必要書類が他の金融機関に比べて提出書類が多く、また、一つ不備があるときっちり揃えるまで何度もやり取りをしなければならず、煩わしいかもしれません。書類の不備があると審査が長びくリスクもあります。

一般に、自営業や会社経営をしている場合は、直近3期分の決算書と確定申告書、役員報酬の源泉徴収票の提出を求められます。りそな銀行では、さらなる書類を求められることもあり、会社の納税証明書の提出が必要となることもあります。そのため審査に時間がかかりがちで、事前審査も本審査もそれぞれ2〜3週間かかることも珍しくなく、融資実行を早めにしたい人は要注意です。