昨年発覚した、住宅ローン「フラット35」の不正利用。フラット35を使って購入した物件には、契約者本人が住んでいることが条件なのだが、投資用物件に対して利用したケースや、物件価格を水増しして多額のローンを組むということが行われた。契約者の多くは住宅ローンの知識が薄い層で、不動産仲介業者に勧められてこのような契約をしたのだと考えられるが、それが今回、一括返済を求められることになった。(住宅ジャーナリスト・山下和之)

住宅金融支援機構と民間が提携して実施されている住宅ローンのフラット35。最長35年の全期間固定金利型で、完済までの金利が確定、返済額が変わらないので安心して利用でき、金利水準も全期間固定金利型としては低い水準に抑えられているため、月間1万件前後の利用者がいる人気商品だ。

ところが、これを投資目的の物件取得で利用する不正利用が発覚、大きな社会問題になった。住宅金融支援機構では独自に調査を行って、その結果を踏まえた再発防止策を講じているが、事件の顛末、そして不正利用した人たちはどうなるのかをレポートする。

合計162件に不正利用の疑いが浮かび上がる

フラット35を推進している住宅金融支援機構は、もともと国の予算を使って融資を行ってきた住宅金融公庫の継承機関であり、独立行政法人として公的な存在でもある。したがって、フラット35は国民の住生活充実のためのローンであり、投資目的には利用できないことになっている。

そのフラット35が、2018年9月に「不正に利用されている」という外部からの情報提供があった。住宅金融支援機構が調査を進めた結果、2019年5月には113件、さらに8月に別途49件の不正利用の疑いが明らかになった。合計すると不正の疑いがあるのは162件になった。

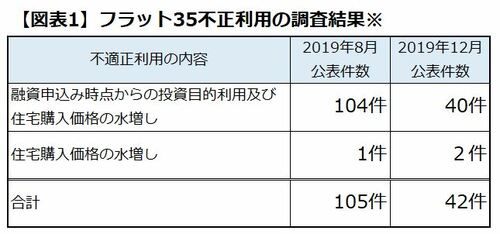

同機構では不正利用の疑いのある案件に関する聞き取り調査などを行い、その結果を、図表1にあるように、まず2019年8月に公表、追加で疑いが浮かび上がった案件に関しても12月に公表した。

投資目的での申し込みと、住宅購入価格の水増しの不正利用

明らかになった不適正利用の内容は、大きくは本来あってはならない投資目的での利用と、申込み時の住宅価格を不正に水増しして、多額の融資を受けるという2点で、その両方ともに行ったケースが大半を占めている。

この不正利用を主導したのは、中古マンションなどの住宅売主と不動産仲介会社などのグループで、投資を勧誘する紹介者、サブリース業者などを巻き込んで利用者を勧誘していたことが明らかになっている。

利用者は、投資用の物件を手に入れられる上に、契約書の改ざんなどによって水増し融資を受けて、現金を手に入れることができる。

しかも、投資用物件のローンは、自己居住用のローンに比べて金利が高いのが普通。不動産投資用ローンは2%、3%台が中心だが、フラット35は1%前後で利用できる。そのため、不動産投資の収益が向上し、賃料収入でローン返済のほとんどをカバーでき、持ち出しはゼロで済む――などと勧誘されたものとみられる。

※「不正の疑いのある合計162件のうち、公表時点で面談拒否等の理由から不適正利用の事実を確認できていなかった15件についても、1件で融資申込み時からの投資目的利用及び住宅購入価格の水増しを確認し、14件で少なくとも住宅購入価格の水増しという不適正利用の事実があることが確認されています」(2020年1月時点の住宅金融支援機構経営企画部広報グループの追加コメント)

中古住宅の売主の事業者が中心になって、不正を誘導

これによって、住宅売主の担当者は営業実績を上げることができ、歩合収入を得たり、社内での地位向上につなげようとする狙いがあっただろう。

その勧誘先として、住宅の取得や不動産投資への関心が低そうな層が狙い撃ちされている。住宅金融支援機構が不正利用の疑いがある利用者に聞き取り調査を行ったところ、図表2のような傾向が浮かび上がったそうだ。

年齢は30代前半までが中心で、年収も300万~400万円台が多い。本来、マイホーム取得の適齢期はそれより少し上の30代半ばから40代で、年収も500万円以上になる。いわば、プレマイホーム適齢期で、住宅や住宅ローンに対する知識もさほどない人たちが狙い撃ちされたのではないだろうか。

住宅売主や仲介会社などには行政処分の可能性も

以上のような点を踏まえて、住宅金融支援機構では不正に関与した事業者や個人、そしてフラット35利用者に対して厳正に対応すると同時に、再発防止策を実施する。

住宅金融支援機構はこの不正を誘導した事業者や個人を罰する権限は持たないものの、国土交通省などの行政に通告しており、今後、国土交通省や自治体から行政処分などの措置が行われる可能性もある。

フラット35の不正利用者に対しては、原則的に一括返済を求めている。2016年度から2017年度の借り入れが大半なので、残高はほとんど減っていない。仮に2000万円の借入額であれば、1800万~1900万円程度の現金が必要になる。

先の購入者の特性をみると、そんな現金をポンと用意できる人はまずいないだろうし、親に肩代わりしてもらうことなどが現実な対応になりそう。信用力があれば、別の金融機関で借り入れを行って借り換えるといった手もあるだろうが、先の購入者の特性をみると、多くの人は難しいだろう。

不正利用者は一括返済が求められ、できない場合は競売に

それができないとどうなるのか――。

住宅金融支援機構によると、「長期の延滞が発生した場合と同様に、競売にかけて代金を返済していただきます」とのこと。競売だと、市場の相場より安く落札されることが多いので、とても残高に達しないとみられるが、その不足分に関しては何年かかけて返済していかなければならない。たとえば、2000万円の借入額で取得した物件が、1500万円で落札されたとすれば、差額の500万円を5年、10年かけて返済することになる。

当初の借入額が水増しされている場合には、もっと差額が大きくなる可能性もあるだろう。

つまり、フラット35を不正に利用した人からみれば、取得した物件を失った上で、借金だけが残るという悲惨な結果になるわけだ。

本当にローンが必要なときに利用できなくなる!?

しかも、その住宅ローン履歴が信用情報機関の「ブラックリスト」に掲載されてしまう可能性がある。信用情報機関では、借金やローンの返済状況、クレジットカードの支払い状況などのほか、過去のローン事故などについても情報を収集している。住宅ローンを行う金融機関では、審査に当たってこの信用情報機関からの情報を必ずチェックする。そのとき、不正利用の履歴が残っていると、本当に必要になったときに利用できなくなってしまうのだ。

利用者からすれば、業者に勧められるままに軽い気持ちで利用してしまった、不正とは知らなかった、悪意はなかったといっても通用しない。

こうした悪質業者は、忘れたころにまた現れるものだが、絶対に乗せられないようにしたいものだ。

再発防止のために審査が厳しくなる可能性も

一方、住宅金融支援機構では不正利用を防ぐための再発防止策も打ち出している。

-

(1)利用者への注意喚起の徹底

ア.フラット35は投資用物件の取得には利用できないことを、機構ホームページ、各種パンフレット、新聞広告などで徹底。

イ.取扱金融機関の借入時の面談などで、利用者に投資用物件の取得には利用できないことを説明した上で、説明を受けた旨の署名・捺印した書面の提出を求める

(2)融資審査の強化

ア.取扱金融機関に対して、不正防止のために、不正利用事案の特徴などを記載した注意喚起文書を通知

イ.取扱金融機関向けの説明会などを開催、不適正利用の実態、未然防止のための審査ポイントを共有、審査強化の働きかけを実施

ウ.不適正利用が疑われる案件の融資審査の強化

借り入れ後に金融機関などから問い合わせが入ることも

融資審査の強化に関しては、住宅金融支援機構では具体的な対策に触れてはいないものの、今回の不正利用の特徴などに照らして、融資住宅に居住していない可能性があるとみられる案件に関しては、住民票での確認、直接の問い合わせなどの確認の徹底を行うようになるのではないかと予想される。

特に、若くて、まだ年収もさほどないなかで、頑張ってマイホームを取得した人は、問い合わせなどの対象になる可能性が高い。もちろん、不正をしていなければ、びくびくする必要はないし、堂々と本人が居住していることを伝えれば問題はない。

年収や自己資金などの面から、マイホームや投資用物件取得はまだ少し先と考えているなか、おいしい話がくれば飛びつきたくなるかもしれないが、くれぐれも悪質な不正に誘導されないようにしていただきたいものだ。

転勤等による一時的な賃貸は認められるが

以上のように、賃貸目的でのフラット35の利用は禁止されているが、フラット35によって取得した住宅を一時的に賃貸住宅にできる例外的なケースもある。

たとえば、住宅取得後に転勤などよって、一時的に居住できなくなったときには、一定期間後に融資を受けた住宅に戻ることを前提に、賃貸での運用が可能だ。あくまで「一時的に居住できず、いずれ戻ってくる」というのが前提だ。「結婚を機に、配偶者の家に住むようになったので人に貸す」というのは、認められない可能性があるということだ。

この場合、事前に取扱金融機関で住所変更などの手続きを行う必要がある。当然ながら、融資対象の住宅に「一時的に住まない」ことになるので、その間の住宅ローン減税は受けられない。

不正利用の発覚を機に、「一時的に賃貸に出す」ことについても、運用が厳格化される可能性もありそうだ。

なお、2009年に施行された、「中小企業者等に対する金融の円滑化を図るための臨時措置に関する法律」(返済猶予法)後に、返済が苦しくなったときには賃貸住宅に回して、賃料で返済することを認める措置が実施されたことがある。

この法律は2013年に期限切れになっているが、現在も、返済が苦しい場合には、機構は個別に返済相談に応じている。返済が苦しいからといって、自分の判断で機構に無断で賃貸するのではなく、事前に取扱金融機関で可能かどうかを相談して、慎重に対応しないと、やはり一括返済を求められる可能性があるので、十分に注意が必要だ。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2023年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2024年5月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.298%

- 総返済額 3156万円

- 表面金利

- 年0.169%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 73,566円

①「がん・4疾病50%+全疾病+月次返済保障」が無料!

②住宅ローン金利優遇割ならダントツの低金利

③三菱UFJ銀行とKDDIが立ち上げたネット銀行。ネット申し込みで、全国に対応

- 実質金利(手数料込)

- 0.419%

- 総返済額 3221万円

- 表面金利

- 年0.290%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 75,123円

手数料5.5万円〜と安く、自己資金が少ない人におすすめ

- 実質金利(手数料込)

- 0.428%

- 総返済額 3226万円

- 表面金利

- 年0.298%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 75,227円

①3大疾病50%保障+全疾病保障が無料

②先進医療特約も無料で付帯

③無料団信でも、急性心筋梗塞・脳卒中の手術をすれば、ローン残高の50%を保障するなど手厚い対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

auじぶん銀行の魅力は、業界トップクラスの変動金利です。変動金利が大好きな人なら、最上位にすすめたいですね。最大2億円まで借りられるのも大きなポイントです。

審査に関しては、めちゃくちゃ早いです。申し込んでから基本的には1ヶ月以内に融資実行ができるので、急いでいる場合にはありがたい。「今月中に融資して欲しい」とアピールすれば、審査がスムーズに運びやすいです。

団信では「がん・4疾病50%保障団信」が無料で付いているので、通常の団信より手厚いと言えます。通常、保障を厚くするのであれば、金利を上乗せする必要がありますが、無料でつくのは魅力です。