住宅ローン金利引き上げの動きが高まり、住信SBIネット銀行は実質的な変動金利の引き上げを発表しました。こうした中、銀行のマニュアルには「金利を据え置きにしてもよい顧客」が記されています。住宅ローン金利の引き上げを個人で回避する方法について、現役の銀行員が解説します。(金融ライター・加藤隆二、現役銀行員)

最近の住宅ローン金利の動向

「ゼロ金利解除」後、住宅ローン金利上昇への不安の高まりと合わせるように、「住宅ローン・金利上昇」といった記事が増えてきました。住宅ローンを返済中のみなさんや、 これから住宅ローンを組もうと計画している人は、将来の金利について不安になっているのではないでしょうか。

まずは、最近の金利に関する動きを振り返りつつ、金利の基本事項を確認しておきましょう。

現在までの金利の動き

日銀総裁の交代、そしてゼロ金利政策の解除。大きく変化する情勢の中、これまで何年も無風状態だった住宅ローン金利にも変化が表れてきています。

たとえば、新規の固定金利は、日銀総裁交代の前後でわずかに上昇。変動金利では、ゼロ金利解除後の2024年4月現在、新規の金利を引き下げた金融機関もある一方、住信SBIネット銀行は実質的な変動金利の引き上げを発表しました。

【関連記事はこちら】>>返済中の住宅ローン変動金利がついに上昇へ!住信SBIネット銀行の短プラ引き上げは、他行に波及する?

なお、返済中の住宅ローン変動金利が一斉に引き上げになる事態にはなっていません。

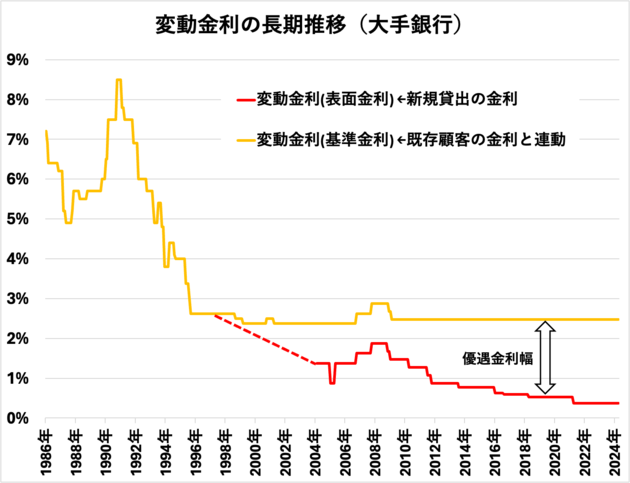

以上が昨年末から最近までの金利に関する動向です。なお、下記グラフは1986年から現在に至るまでの変動金利(基準金利)の推移を示しています。返済中の借り手は、この変動金利(基準金利)と連動して変更されますが、ここ三十年近く、ほとんど変更されていません。

住宅ローン金利の仕組みを再確認

続いて、住宅ローン金利の仕組みについて改めて確認しておきましょう。

まずは変動金利についてです。変動金利では、基準となる金利が上昇すれば、連動して自分の住宅ローン金利も上昇します。以下に基本事項をまとめました。

<変動金利の基本事項>

• 基準金利(店頭金利、標準金利とも)

住宅ローンにおいて基準となる金利のこと。顧客の金利(適用金利)は基準金利から引き下げたものとなり、基準金利に連動して上下する。この引き下げになる金利差(優遇幅)は最初に借りるときに決定され、原則としてこの幅が縮小されることはない。

次に、固定金利についての基本事項です。

<固定金利の基本事項>

• 金利が固定

固定金利の期間中は金利が変わらない。

• 変動金利より固定金利の方が高め

一般的に、同じ時期に借り入れをする場合、変動金利より固定金利の方が金利は高くなる。

基本的に銀行は、変動金利ならば「基準金利に連動」していることを、固定金利ならば「基準金利から〇%優遇」していることを強調しています。

これは、これから金利上昇の局面を迎えた場合、銀行が「基準となる金利が上昇したので、あなたの金利も上昇することになりました」と、仕方なく引き上げたことを説明するためでもあります。

住宅ローン金利引き上げを自分で防ぐ方法

さて、本題に入りましょう。住宅ローン金利引き上げを防ぐ方法について解説していきます。もっとも、この方法で絶対に金利上昇を防げるわけではありません。しかし、銀行員として「この人の金利引き上げはできない」「それを言われると勝てない」となってしまう行動があることは事実です。

以下が、その方法となります。

1. 銀行員に「引き上げを回避する方法」を尋ねる

2. 銀行の「お得意様」になる

3. 「本気モード」で借り換えを検討する

1. 銀行員に「引き上げを回避する方法」を尋ねる

これはチャレンジ的な方法なのですが、一斉に金利が引き上げられるなどの連絡があった場合に、「引き上げは嫌だ。引き上げされないために、自分は何をすればいいか教えて」と銀行に質問をぶつけてみる、というものです。

この質問は、引き上げに対処する銀行員からすると「願ったりかなったり」でもあります。顧客から希望をぶつけてくれているので、その後の対応も考えやすくなるからです。

銀行は金利を引き上げなければならない半面、黙って他銀行へと借り換えをされることが一番怖いのです。たとえば私の銀行でも、金利引き上げ時の想定マニュアルで「引き上げに不満だと主張する顧客は、取引にもよるが他の人より引き上げ幅を少なくするとか、引き上げしないなどの対応で、なるべく反発を起こさないようにすること」といったような文言が記載されています。

2. 銀行の「お得意様」になる

住宅ローンを返済している銀行で、投資信託に代表される資産運用などの取引があると、銀行にとっては取引が充実しているお客様(「メイン顧客」などと表現)となりますので、他の顧客よりも重要視します。

投資や運用などで銀行にとっての「お得意様」になっていれば、一律に金利を引き上げるような事態の時でも特別扱いしてもらえる可能性があります。

実際、私の勤務する銀行でも、変動金利の一斉引き上げを想定したマニュアルの中で「取引内容で◯◯の人は、顧客から申し出があれば金利の引き上げをせず据え置きにしてもよい」といった内容があります。

銀行などの金融機関も商売であり、お得意様は他の顧客より重視して当然なので、超優良客と見做された場合、銀行から直接「あなただけは金利引き上げをしませんから!」などと連絡をしてくることも、もしかしたらあるかもしれません。

3. 「本気モード」で借り換えを検討する

方法1・2のように取引中の銀行と交渉するのが面倒である、あるいは交渉はしたが難航するような場合には、銀行に対して借り換えを検討しているとアピールしてみることをおすすめします。

ただし、「金利を引き上げるなら借り換えしますよ」と口で言っただけでは効果が薄いでしょう。なんといっても借り換えには費用が必要です。金利差によっては借り換えの費用でメリットが無くなってしまうことも珍しくありません。

借り換えの検討を本気であると銀行に理解させるには、借り換え提案書を他の銀行に作らせることが最も効果的です。「本気モード」だと認識すれば、金利の引き上げの免除なども含めていろいろと対応をしてくることでしょう。

おすすめできない回避交渉

他方、金利の一斉引き上げが現実のものとなった場合に、おすすめできない交渉方法があります。それは「聞いていない」「説明を受けていない」といった言葉を使用してしまうことです。これらは銀行との交渉における禁句と言えます。

たとえば、自分が変動金利一斉引き上げの対象となった際、「変動金利で基準金利に連動するとは聞いていない」などと言っても、交渉においてプラスにはなりません。

なぜなら、基本的な内容は住宅ローンの契約時に銀行員から説明を受け、理解・納得したうえで署名・捺印していることになっているのです。

たしかに、住宅ローンの新規契約時には書類も多く、また説明されることもたくさんあるので、聞いていなかったと不満を持つかもしれません。しかしながら、住宅ローンはすべて契約に基づいている世界。実印を押して自署していたからには、「説明を受けていない」「聞いていない」などの言い分は通らないのです。

まとめ

今回は金利引き上げを自分で防ぐ方法について、銀行員の立場から解説しました。

銀行員の一人としてお伝えしたいのは、とにかく焦って行動するのが一番まずいということです。借り換えを検討するにしても、自分にとって本当にメリットがあるのかしっかり考えるなど、緊張感は持ちつつも、慎重に動くようにしてください。

【関連記事はこちら】>>住宅ローン金利(132銀行・1000商品)の金利推移・動向は? 金利タイプ別の相場、選び方も解説【2024年最新版】

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2023年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2024年5月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.298%

- 総返済額 3156万円

- 表面金利

- 年0.169%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 73,566円

①「がん・4疾病50%+全疾病+月次返済保障」が無料!

②住宅ローン金利優遇割ならダントツの低金利

③三菱UFJ銀行とKDDIが立ち上げたネット銀行。ネット申し込みで、全国に対応

- 実質金利(手数料込)

- 0.419%

- 総返済額 3221万円

- 表面金利

- 年0.290%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 75,123円

手数料5.5万円〜と安く、自己資金が少ない人におすすめ

- 実質金利(手数料込)

- 0.428%

- 総返済額 3226万円

- 表面金利

- 年0.298%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 75,227円

①3大疾病50%保障+全疾病保障が無料

②先進医療特約も無料で付帯

③無料団信でも、急性心筋梗塞・脳卒中の手術をすれば、ローン残高の50%を保障するなど手厚い対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

auじぶん銀行の魅力は、業界トップクラスの変動金利です。変動金利が大好きな人なら、最上位にすすめたいですね。最大2億円まで借りられるのも大きなポイントです。

審査に関しては、めちゃくちゃ早いです。申し込んでから基本的には1ヶ月以内に融資実行ができるので、急いでいる場合にはありがたい。「今月中に融資して欲しい」とアピールすれば、審査がスムーズに運びやすいです。

団信では「がん・4疾病50%保障団信」が無料で付いているので、通常の団信より手厚いと言えます。通常、保障を厚くするのであれば、金利を上乗せする必要がありますが、無料でつくのは魅力です。