2024年2月13日資金受取分から【フラット35】子育てプラスの金利引き下げがスタートしました。現在、住宅ローン金利の急激な上昇が警戒されていますが、【フラット35】子育てプラスの金利引き下げによって相殺することが期待できそうです。(住宅ローン・不動産ブロガー 千日太郎)

※当記事の情報は2024年2月16日時点のものを記載しております。最新の制度及び金利情報は、必ず住宅金融支援機構ほか金融機関等の公式サイトをご確認ください。

金利引き下げ対象となる世帯の引き下げ幅とは?

こんにちは、公認会計士の千日太郎です。2月13日にスタートした【フラット35】子育てプラスは、夫婦どちらかが40歳未満の若年夫婦世帯、または18歳未満の子ども(胎児や同居の孫も含む)を有する子育て世帯を対象に、金利の引き下げ幅を拡大する制度です。

国内企業の好調な業績と春闘の賃上げ結果を背景に、賃金と物価の好循環が実現する確度が上がっているとされており、日銀のマイナス金利政策解除へ向けての外堀が埋まってきています。政策金利の引き上げが実現すればおよそ17年ぶりとなります。日銀の利上げによる長期金利の急激な上昇が警戒されている中で、【フラット35】子育てプラスの金利引き下げ効果に注目が集まっています。

前回記事「日銀マイナス金利解除は3月、4月か? 利上げによる住宅ローンのリスクと回避方法を解説」

【フラット35】子育てプラスの対象は、下表のように若年夫婦世帯か子育て世帯のどちらかとなっています。

・【若年夫婦世帯】借入申込時に夫婦(同性パートナーを含みます。)であり、借入申込年度の4月1日において夫婦のいずれかが40歳未満である世帯

・【子育て世帯】借入申込時に子ども(胎児および孫を含みます。ただし、孫にあっては同居が必要です)を有しており、借入申込年度の4月1日において当該子どもの年齢が18歳未満である世帯

若年夫婦世帯は1ポイント(1ポイント=当初5年間0.25%引き下げに相当)をゲットし、子育て世帯は有している子どもの数だけポイントをゲットできます。金利引き下げ幅は年1%が上限となっており、これは4ポイント(=0.25%×4ポイント)に相当します。

子ども1人あたり1ポイントとして、5人子どもがいる場合は5ポイントゲットとなりますね。この場合は当初5年間が1%引き下げ、6年目~10年目までが0.25%引き下げとなります。さらに、対象の若年夫婦世帯および子育て世帯は、獲得できるポイントの上限が撤廃されています。ですので極端な話、28人の子どもがいる子育て世帯であれば35年間にわたり1%の引き下げということになります。

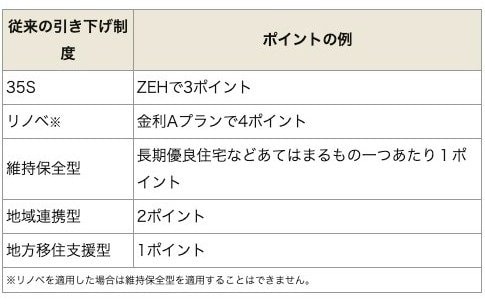

さすがにこんなに子どもがいるという人はいないと思いますが、従来の金利引き下げ制度も併用することが出来ます。

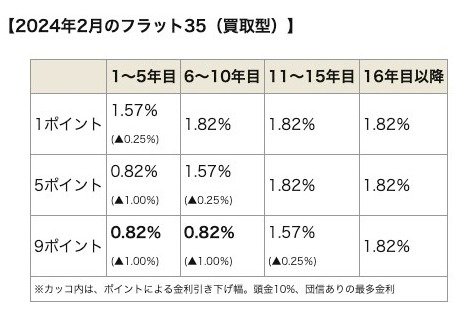

従来の引き下げ制度も併用することで、例えば9ポイントゲットできた場合には、当初の10年間は1%引き下げ、11年目から15年目まで0.25%引き下げになります。当月の【フラット35】買取型の金利で1ポイント、5ポイント、9ポイントの金利を計算すると下表のようになります。

9ポイントゲットしていれば、当初の10年間はネット銀行やメガバンクの10年固定の金利水準よりも低金利で固定できて、さらにその後の金利も全期間固定できるというメリットがあります。

このように当初の期間はかなりの低金利に抑えることができるのですね! 日銀は利上げ後もしばらく金融緩和を継続するとの観測が強くなっていますが、それでも利上げとなれば最大1%くらいまで長期金利が上がる可能性があります。

子育てプラスよりさらに低金利で借りる方法

子育てプラスだけでも最大年1%の引き下げがあるのですが、さらに低金利で借りる方法があります。それは多くの金融機関が事務代行している【フラット35】の中でも、ほんの一部の金融機関だけが導入している【フラット35】保証型を利用する方法です。

中でも千日太郎が注目しているのは最近社名を変更したSBIアルヒ株式会社の「ARUHIスーパーフラット」です。低金利で利用するためのコツとして、以下の二つの方法があります。

②頭金を2割以上入れて適用金利を下げる

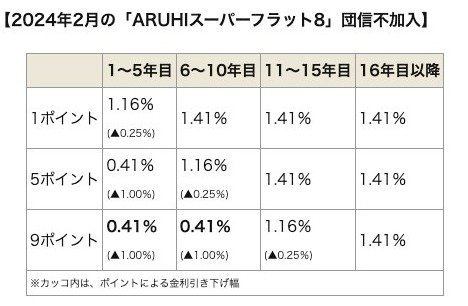

通常の【フラット35】買取型は団信不加入とすることで、団信込みの金利から0.2%引き下げとなるのですが、「ARUHIスーパーフラット」は0.28%の引き下げとなります。30代くらいまでの年齢であれば、別途掛け捨ての生命保険に加入して団信不加入とする方が、同じ保障を維持しつつコスト面で有利となります。

また「ARUHIスーパーフラット」は、頭金の割合に応じて適用金利が下がるのがメリットです。特に2割以上の頭金を入れる「ARUHIスーパーフラット8」は、頭金の額とのバランスで適用金利が大きく下がるため、おすすめです。2024年2月の適用金利をもとに、「ARUHIスーパーフラット8」で団信に加入しない場合にどうなるかを計算してみました。

9ポイントの場合は、当初の10年間は0.4%台となります。ほとんど変動金利と変わらない水準で10年にわたり金利を固定し、さらにその後の金利も固定できるということになりますね。

若年夫婦にも子育て世帯にも当てはまらない場合は?

では子どもがおらず、若年夫婦にもあたらない世帯の場合は、金利引き下げ幅拡大の対象にならないのか? 意外とこれを説明している記事が無いので解説しておきます。

結論としては、従来からある【フラット35】S、リノベ、維持保全、地域連携型、地方移住支援型の金利引き下げ制度を併用して受けることができます。「1ポイント=5年間0.25%引き下げ」というのも同じです。

ただし、子どもがおらず若年夫婦にもあたらず、子育てプラスでのポイントをゲットできなかった場合は4ポイントで頭打ちとなります。つまり、当初の5年間の1%が、金利引き下げ幅の上限となります。

【フラット35】のスキームによる利上げリスクヘッジ

もう一点、【フラット35】の金利が決まる仕組みを利用して、高い金利が適用されるリスクを抑える方法があります。特にこれが有効なのは日銀が利上げを決定した月です。

フラット35(買取型)は下図のように、独立行政法人である住宅金融支援機構が民間金融機関から債権を買い取って証券化し、機関投資家に債券市場を通じて機構債という形で販売する仕組みになっています。

【フラット35の資金の流れ】

機関投資家↓機構債の代金

住宅金融支援機構

↓代金

窓口の銀行

↓貸付金

フラット35の借り手

この機構債は、フラット35の融資を実行する前月の20日前後に表面利率を発表し募集します。投資家は機構債を安全資産という考えで購入しますので、その表面利率は10年国債の利回り(長期金利)に連動する建前となっています。つまり、融資実行月の前月の20日前後に実質的な住宅ローンの金利が決まるということです。

これに対して民間金融機関の固定タイプは月末に決まります。20日以降の月末にかけて金利が上昇傾向となった場合は、さらに金利が上がることがあります。加えて、民間金融機関の営業方針によって長期金利とは違う動きをすることもあるのです。

2024年2月の【フラット35】の金利が決まる機構債の表面利率は前月の1月19日に発表されており、これに基づいて2月の金利は1.82%となっています。その後、長期金利は上昇、そして日銀の利上げ観測から、りそな銀行とみずほ銀行は金利を上げています(なお、三菱UFJ銀行は、営業方針でイレギュラーに金利を下げています)。

【フラット35】であれば、仮に2月末に長期金利が急上昇したとしても、2月に適用されるフラット35の金利は1.82%に据え置かれるのですが、民間金融機関はその後の金利動向や当該銀行の営業方針によりイレギュラーに金利を変動させる可能性があるのです。今後3月から4月にかけて日銀の利上げが見込まれていますが、株価は記録的に高騰しており、1か月で10円も円安が進むなどかなり不安定な環境となっています。

今のような先行き不透明な環境下で、【フラット35】の金利は前月の長期金利の水準によって前もって決まるというスキームであるため、日銀の利上げによって長期金利が急上昇するリスクをヘッジできるというわけですね。

まとめ~複数の住宅ローンで審査を通すべし

内閣府が発表した2023年10〜12月期の実質国内総生産(GDP)速報値は市場予想に反して2四半期連続のマイナスとなっており、日銀による早期の政策正常化観測が少し後退してきています。とはいえ、いつマイナス金利の解除が決まってもおかしくないという構えで臨む必要があります。

子育て世帯(または若年夫婦世帯)で子育てプラスの恩恵を受けられる人は、ぜひ【フラット35】に目を向けてみてください。また子育てプラスの対象外の人も、フラット35が金利上昇リスクを抑えるのに有効であることには要注目です。

フラット35は、その金利決定スキームでリスクヘッジができます。さらに、公的融資として、金利の急激な上昇時には政策的に住宅ローンの金利の上昇を緩やかにする傾向があります。

日銀副総裁は講演で、大規模緩和策の転換後も「急速な利上げにはなりにくい」とコメントしていますが、変動金利を選ぶということは、「金利が上がっても自分は返済を継続できるか?」「どの程度までならば許容できるのか?」といった判断を、市況を見ながら随時行うことが必要になってきます。

早い段階で一つの金利タイプ、一つの金融機関に決めてしまい、その後の情報収集を怠っていると、割高な金利で住宅ローンを借りざるを得なくなってしまいます。複数の金利タイプ、金融機関で審査を通しておき、住宅ローンの実行月まではしっかり情報収集するよう努めてください。

【関連記事はこちら】>>住宅ローンの金利上昇リスクにどう対応すべきか? リスクを軽減するコツも紹介

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2024年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2024年11月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.459%

- 総返済額 3242万円

- 表面金利

- 年0.329%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 75,629円

①「がん・4疾病50%+全疾病+月次返済保障」が無料!

②住宅ローン金利優遇割ならダントツの低金利

③三菱UFJ銀行とKDDIが立ち上げたネット銀行。ネット申し込みで、全国に対応

- 実質金利(手数料込)

- 0.512%

- 総返済額 3271万円

- 表面金利

- 年0.375%

- 手数料(税込)

- 借入額×2.2%+33000円

- 保証料

- 0円

- 毎月返済額

- 76,229円

①注文住宅なら、分割融資に対応でお得

②手数料不要の「借入時負担ゼロ型」は、将来住み替えを考えている人におすすめ

③中古物件でもリフォーム資金含めて借り入れが可能

- 実質金利(手数料込)

- 0.531%

- 総返済額 3281万円

- 表面金利

- 年0.390%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 76,426円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

③【期間限定】WEB完結金利優遇キャンペーン実施中。変動金利が年0.390%~

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

auじぶん銀行の魅力は、業界トップクラスの変動金利です。変動金利が大好きな人なら、最上位にすすめたいですね。最大2億円まで借りられるのも大きなポイントです。

審査に関しては、めちゃくちゃ早いです。申し込んでから基本的には1ヶ月以内に融資実行ができるので、急いでいる場合にはありがたい。「今月中に融資して欲しい」とアピールすれば、審査がスムーズに運びやすいです。

団信では「がん・4疾病50%保障団信」が無料で付いているので、通常の団信より手厚いと言えます。通常、保障を厚くするのであれば、金利を上乗せする必要がありますが、無料でつくのは魅力です。