2025年3月の住宅ローンの金利推移・動向は、変動型は据え置き、10年固定は引き上げ、35年固定は引き上げとなっています。フラット35(買取型)は1.940%で前月から引き上げとなりました。変動型は基準金利が上がったとはいえ史上最低金利を維持しています。本記事では、住宅ローンの金利推移を中心に金利動向も解説します。

編集部注:3月24日に「変動金利の動向」「10年固定金利の動向」「全期間固定金利の動向」の内容を更新しました。

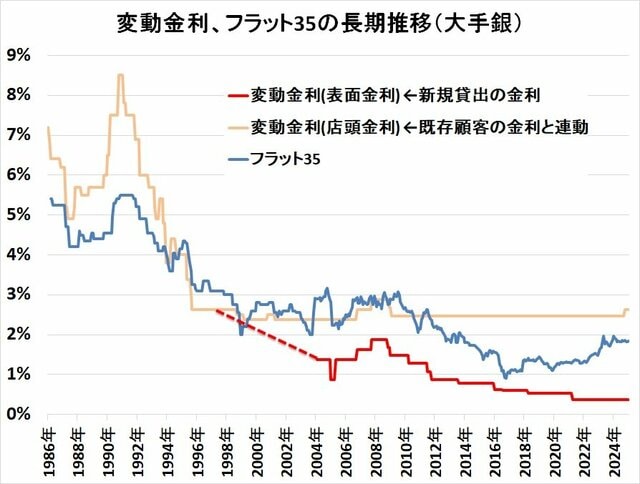

住宅ローンの金利推移(変動金利、フラット35)

まずは、住宅ローン金利の過去約40年分の長期推移を見てみましょう。

1990年代、変動金利は8.0%以上という時期もありましたが、バブル崩壊以降、住宅ローン金利はほぼ一貫して下落してきました。

現在の変動金利は0.5%程度といまだ低金利が続いていますが、2024年の利上げ以降、金利の上昇が始まっています。

全期間固定金利の「フラット35(2003年以前は住宅金融公庫)」の金利もほぼ一貫して下落してきましたが、日銀による異次元金融緩和の終了に伴って、近年は上昇傾向にあります。とはいえ、長期的に見ればなお低金利といえます。

住宅ローン金利の長期推移(1986年〜現在)

| 年月 | 変動金利 (基準金利) |

変動金利 (表面金利) |

フラット35 金利 |

|---|---|---|---|

| 2025年3月 | 2.625 % | 0.375 % | 1.940 % |

| 2025年2月 | 2.625 % | 0.375 % | 1.890 % |

| 2025年1月 | 2.625 % | 0.375 % | 1.860 % |

| 2024年12月 | 2.625 % | 0.375 % | 1.860 % |

| 2024年11月 | 2.625 % | 0.375 % | 1.840 % |

| 2024年10月 | 2.625 % | 0.375 % | 1.820 % |

| 2024年9月 | 2.475 % | 0.375 % | 1.820 % |

| 2024年8月 | 2.475 % | 0.375 % | 1.850 % |

| 2024年7月 | 2.475 % | 0.375 % | 1.840 % |

| 2024年6月 | 2.475 % | 0.375 % | 1.850 % |

| 2024年1月 | 2.475 % | 0.375 % | 1.870 % |

| 2023年1月 | 2.475 % | 0.375 % | 1.680 % |

| 2022年1月 | 2.475 % | 0.375 % | 1.300 % |

| 2021年1月 | 2.475 % | 0.525 % | 1.290 % |

| 2020年1月 | 2.475 % | 0.525 % | 1.270 % |

| 2019年1月 | 2.475 % | 0.525 % | 1.330 % |

| 2018年1月 | 2.475 % | 0.600 % | 1.360 % |

| 2017年1月 | 2.475 % | 0.600 % | 1.120 % |

| 2016年1月 | 2.475 % | 0.625 % | 1.540 % |

| 2015年1月 | 2.475 % | 0.775 % | 1.470 % |

| 2014年1月 | 2.475 % | 0.775 % | 1.800 % |

| 2013年1月 | 2.475 % | 0.875 % | 1.990 % |

| 2012年1月 | 2.475 % | 0.875 % | 2.140 % |

| 2011年1月 | 2.475 % | 1.275 % | 2.410 % |

| 2010年1月 | 2.475 % | 1.475 % | 2.570 % |

| 2009年1月 | 2.675 % | 1.475 % | 2.880 % |

| 2008年1月 | 2.875 % | 1.875 % | 2.820 % |

| 2007年1月 | 2.625 % | 1.625 % | 2.750 % |

| 2006年1月 | 2.375 % | 1.375 % | 2.520 % |

| 2005年1月 | 2.375 % | 0.875 % | 2.230 % |

| 2004年1月 | 2.375 % | 2.375 % | 2.890 % |

| 2003年1月 | 2.375 % | 2.375 % | 2.300 % |

| 2002年1月 | 2.375 % | 2.375 % | 2.600 % |

| 2001年1月 | 2.500 % | 2.500 % | 2.550 % |

| 2000年1月 | 2.375 % | 2.375 % | 2.800 % |

| 1999年1月 | 2.500 % | 2.500 % | 2.200 % |

| 1998年1月 | 2.625 % | 2.625 % | 3.000 % |

| 1997年1月 | 2.625 % | 2.625 % | 3.100 % |

| 1996年1月 | 2.625 % | 2.625 % | 3.100 % |

| 1995年1月 | 4.000 % | 4.000 % | 4.350 % |

| 1994年1月 | 3.800 % | 3.800 % | 3.600 % |

| 1993年1月 | 5.700 % | 5.700 % | 4.300 % |

| 1992年1月 | 6.900 % | 6.900 % | 4.900 % |

| 1991年1月 | 8.500 % | 8.500 % | 5.500 % |

| 1990年1月 | 6.500 % | 6.500 % | 4.550 % |

| 1989年1月 | 5.700 % | 5.700 % | 4.400 % |

| 1988年1月 | 5.700 % | 5.700 % | 4.500 % |

| 1987年1月 | 6.200 % | 6.200 % | 4.700 % |

| 1986年1月 | 7.200 % | 7.200 % | 5.400 % |

【関連記事】>>住宅ローンの10年後の変動金利を予想

それでは、変動金利、10年固定金利、35年固定金利それぞれの金利推移や動向、最新のランキングを見ていきましょう。

住宅ローン「変動金利」推移、動向、最新のランキングは?

では、諸費用などを加味した「実質金利」ベースで、本当に割安な住宅ローンを見ていきましょう(表面金利が低くても、諸費用が高ければ意味がありません。両者を合計したのが実質金利です)。

最新の変動金利ランキングは以下のような結果となりました。

新規借入2025年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.531%

- 総返済額 3281万円

- 表面金利

- 年0.390%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 76,426円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

③【期間限定】WEB完結金利優遇キャンペーン実施中。変動金利が年0.390%~

- 実質金利(手数料込)

- 0.540%

- 総返済額 3287万円

- 表面金利

- 年0.410%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,688円

①保証料など0円サービスが充実

②新規借入で変動金利の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.551%

- 総返済額 3292万円

- 表面金利

- 年0.420%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,819円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

2025年3月の「変動金利(新規・借り換え)」の実質金利ランキングについては、りそな銀行がトップとなりました。また、調査した主要14銀行の住宅ローン金利について、12行が金利を据え置き、2行が金利を引き上げました。

上位銀行の変動金利の推移

以下は、新規借入の上位銀行の変動金利(表面金利)推移(前月比)です。

2位、SBI新生銀行 年0.410%(前月比±0.000%)住宅ローン 変動金利半年型タイプ(新規借入、頭金10%以上)

3位、PayPay銀行 年0.420%(前月比±0.000%)住宅ローン 全期間引下げ(新規借入)

4位、三菱UFJ銀行 年0.425%(前月比±0.000%)住宅ローン(事務手数料型)

4位、三菱UFJ信託銀行 年0.425%(前月比±0.000%)三菱UFJネット住宅ローン・三菱UFJ信託銀行専用・変動金利タイプ

2025年3月の「変動金利(新規借入)」の上位5銀行の住宅ローン金利については、5行全てが金利を据え置きました。

変動金利はもっとも利用者が多く、金利競争の主戦場となっています。2024年10月には基準金利が引き上げられましたが、それでも過去最低水準です。

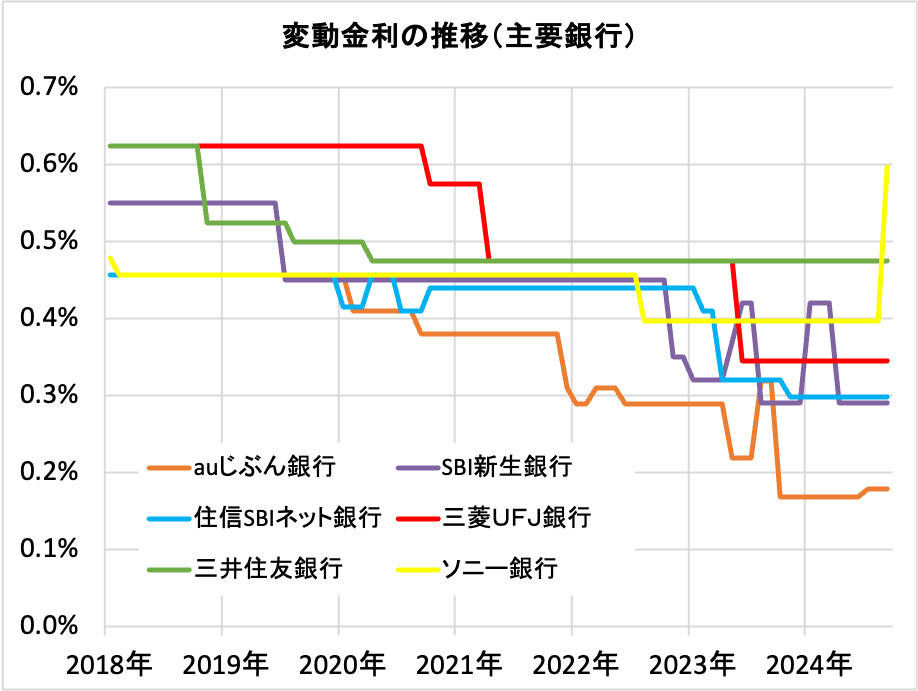

変動金利の推移(主要銀行)

以下は、主要銀行の変動金利の推移(2018年1月〜現在まで)です。

変動金利の推移(主要銀行)

| 年月 | auじぶん銀行 | SBI新生銀行 | 住信SBIネット銀行 | 三菱UFJ銀行 | ソニー銀行 | 三井住友銀行 |

|---|---|---|---|---|---|---|

| 商品名 | 住宅ローン 全期間引下げプラン(新規借入、住宅ローン金利優遇割、頭金20%以上) | 住宅ローン 変動金利半年型タイプ(新規借入) | 住宅ローン 通期引下げプラン(新規借入、WEB申込コース) | 住宅ローン(事務手数料型) | 変動セレクト住宅ローン(新規借入) | 住宅ローン 最後までずーっと引き下げプラン(新規借入、WEB申込専用) |

| 2025/03 | 0.434% | 0.430% | 0.448% | 0.425% | 0.647% | 0.625% |

| 2025/02 | 0.284% | 0.430% | 0.448% | 0.425% | 0.647% | 0.625% |

| 2025/01 | 0.284% | 0.430% | 0.448% | 0.425% | 0.647% | 0.625% |

| 2024/12 | 0.284% | 0.430% | 0.448% | 0.425% | 0.647% | 0.625% |

| 2024/11 | 0.329% | 0.430% | 0.448% | 0.425% | 0.647% | 0.625% |

| 2024/10 | 0.329% | 0.420% | 0.448% | 0.425% | 0.597% | 0.625% |

| 2024/09 | 0.179% | 0.290% | 0.298% | 0.425% | 0.597% | 0.475% |

| 2024/08 | 0.179% | 0.290% | 0.298% | 0.425% | 0.397% | 0.475% |

| 2024/07 | 0.179% | 0.290% | 0.298% | 0.425% | 0.397% | 0.475% |

| 2024/06 | 0.169% | 0.290% | 0.298% | 0.425% | 0.397% | 0.475% |

| 2024/05 | 0.169% | 0.290% | 0.298% | 0.425% | 0.397% | 0.475% |

| 2024/04 | 0.169% | 0.290% | 0.298% | 0.425% | 0.397% | 0.475% |

| 2024/03 | 0.169% | 0.420% | 0.298% | 0.425% | 0.397% | 0.475% |

| 2024/02 | 0.169% | 0.420% | 0.298% | 0.425% | 0.397% | 0.475% |

| 2024/01 | 0.169% | 0.420% | 0.298% | 0.425% | 0.397% | 0.475% |

| 2023/12 | 0.169% | 0.290% | 0.298% | 0.425% | 0.397% | 0.475% |

| 2023/11 | 0.169% | 0.290% | 0.298% | 0.425% | 0.397% | 0.475% |

| 2023/10 | 0.169% | 0.290% | 0.320% | 0.425% | 0.397% | 0.475% |

| 2023/09 | 0.319% | 0.290% | 0.320% | 0.425% | 0.397% | 0.475% |

| 2023/08 | 0.319% | 0.290% | 0.320% | 0.425% | 0.397% | 0.475% |

| 2023/07 | 0.219% | 0.420% | 0.320% | 0.425% | 0.397% | 0.475% |

| 2023/06 | 0.219% | 0.420% | 0.320% | 0.425% | 0.397% | 0.475% |

| 2023/05 | 0.219% | 0.370% | 0.320% | 0.475% | 0.397% | 0.475% |

| 2023/04 | 0.289% | 0.320% | 0.320% | 0.475% | 0.397% | 0.475% |

| 2023/03 | 0.289% | 0.320% | 0.410% | 0.475% | 0.397% | 0.475% |

| 2023/02 | 0.289% | 0.320% | 0.410% | 0.475% | 0.397% | 0.475% |

| 2023/01 | 0.289% | 0.320% | 0.440% | 0.475% | 0.397% | 0.475% |

| 2022/12 | 0.289% | 0.350% | 0.440% | 0.475% | 0.397% | 0.475% |

| 2022/11 | 0.289% | 0.350% | 0.440% | 0.475% | 0.397% | 0.475% |

| 2022/10 | 0.289% | 0.450% | 0.440% | 0.475% | 0.397% | 0.475% |

| 2022/09 | 0.289% | 0.450% | 0.440% | 0.475% | 0.397% | 0.475% |

| 2022/08 | 0.289% | 0.450% | 0.440% | 0.475% | 0.397% | 0.475% |

| 2022/07 | 0.289% | 0.450% | 0.440% | 0.475% | 0.457% | 0.475% |

| 2022/06 | 0.289% | 0.450% | 0.440% | 0.475% | 0.457% | 0.475% |

| 2022/05 | 0.310% | 0.450% | 0.440% | 0.475% | 0.457% | 0.475% |

| 2022/04 | 0.310% | 0.450% | 0.440% | 0.475% | 0.457% | 0.475% |

| 2022/03 | 0.310% | 0.450% | 0.440% | 0.475% | 0.457% | 0.475% |

| 2022/02 | 0.289% | 0.450% | 0.440% | 0.475% | 0.457% | 0.475% |

| 2022/01 | 0.289% | 0.450% | 0.440% | 0.475% | 0.457% | 0.475% |

| 2021/12 | 0.310% | 0.450% | 0.440% | 0.475% | 0.457% | 0.475% |

| 2021/11 | 0.380% | 0.450% | 0.440% | 0.475% | 0.457% | 0.475% |

| 2021/10 | 0.380% | 0.450% | 0.440% | 0.475% | 0.457% | 0.475% |

| 2021/09 | 0.380% | 0.450% | 0.440% | 0.475% | 0.457% | 0.475% |

| 2021/08 | 0.380% | 0.450% | 0.440% | 0.475% | 0.457% | 0.475% |

| 2021/07 | 0.380% | 0.450% | 0.440% | 0.475% | 0.457% | 0.475% |

| 2021/06 | 0.380% | 0.450% | 0.440% | 0.475% | 0.457% | 0.475% |

| 2021/05 | 0.380% | 0.450% | 0.440% | 0.475% | 0.457% | 0.475% |

| 2021/04 | 0.380% | 0.450% | 0.440% | 0.475% | 0.457% | 0.475% |

| 2021/03 | 0.380% | 0.450% | 0.440% | 0.575% | 0.457% | 0.475% |

| 2021/02 | 0.380% | 0.450% | 0.440% | 0.575% | 0.457% | 0.475% |

| 2021/01 | 0.380% | 0.450% | 0.440% | 0.575% | 0.457% | 0.475% |

| 2020/12 | 0.380% | 0.450% | 0.440% | 0.575% | 0.457% | 0.475% |

| 2020/11 | 0.380% | 0.450% | 0.440% | 0.575% | 0.457% | 0.475% |

| 2020/10 | 0.380% | 0.450% | 0.440% | 0.575% | 0.457% | 0.475% |

| 2020/09 | 0.380% | 0.450% | 0.410% | 0.625% | 0.457% | 0.475% |

| 2020/08 | 0.410% | 0.450% | 0.410% | 0.625% | 0.457% | 0.475% |

| 2020/07 | 0.410% | 0.450% | 0.410% | 0.625% | 0.457% | 0.475% |

| 2020/06 | 0.410% | 0.450% | 0.457% | 0.625% | 0.457% | 0.475% |

| 2020/05 | 0.410% | 0.450% | 0.457% | 0.625% | 0.457% | 0.475% |

| 2020/04 | 0.410% | 0.450% | 0.457% | 0.625% | 0.457% | 0.475% |

| 2020/03 | 0.410% | 0.450% | 0.415% | 0.625% | 0.457% | 0.500% |

| 2020/02 | 0.410% | 0.450% | 0.415% | 0.625% | 0.457% | 0.500% |

| 2020/01 | 0.457% | 0.450% | 0.415% | 0.625% | 0.457% | 0.500% |

| 2019/12 | 0.457% | 0.450% | 0.457% | 0.625% | 0.457% | 0.500% |

| 2019/11 | 0.457% | 0.450% | 0.457% | 0.625% | 0.457% | 0.500% |

| 2019/10 | 0.457% | 0.450% | 0.457% | 0.625% | 0.457% | 0.500% |

| 2019/09 | 0.457% | 0.450% | 0.457% | 0.625% | 0.457% | 0.500% |

| 2019/08 | 0.457% | 0.450% | 0.457% | 0.625% | 0.457% | 0.500% |

| 2019/07 | 0.457% | 0.450% | 0.457% | 0.625% | 0.457% | 0.525% |

| 2019/06 | 0.457% | 0.550% | 0.457% | 0.625% | 0.457% | 0.525% |

| 2019/05 | 0.457% | 0.550% | 0.457% | 0.625% | 0.457% | 0.525% |

| 2019/04 | 0.457% | 0.550% | 0.457% | 0.625% | 0.457% | 0.525% |

| 2019/03 | 0.457% | 0.550% | 0.457% | 0.625% | 0.457% | 0.525% |

| 2019/02 | 0.457% | 0.550% | 0.457% | 0.625% | 0.457% | 0.525% |

| 2019/01 | 0.457% | 0.550% | 0.457% | 0.625% | 0.457% | 0.525% |

| 2018/12 | 0.457% | 0.550% | 0.457% | 0.625% | 0.457% | 0.525% |

| 2018/11 | 0.457% | 0.550% | 0.457% | 0.625% | 0.457% | 0.525% |

| 2018/10 | 0.457% | 0.550% | 0.457% | 0.625% | 0.457% | 0.625% |

| 2018/09 | 0.457% | 0.550% | 0.457% | 0.625% | 0.457% | 0.625% |

| 2018/08 | 0.457% | 0.550% | 0.457% | 0.625% | 0.457% | 0.625% |

| 2018/07 | 0.457% | 0.550% | 0.457% | 0.625% | 0.457% | 0.625% |

| 2018/06 | 0.457% | 0.550% | 0.457% | 0.625% | 0.457% | 0.625% |

| 2018/05 | 0.457% | 0.550% | 0.457% | 0.625% | 0.457% | 0.625% |

| 2018/04 | 0.457% | 0.550% | 0.457% | 0.625% | 0.457% | 0.625% |

| 2018/03 | 0.457% | 0.550% | 0.457% | 0.625% | 0.457% | 0.625% |

| 2018/02 | 0.457% | 0.550% | 0.457% | 0.625% | 0.457% | 0.625% |

| 2018/01 | 0.457% | 0.550% | 0.457% | 0.625% | 0.479% | 0.625% |

変動金利の動向は?

2024年7月の日銀金融政策決定会合でゼロ金利政策が解除され、「金利のある時代」に突入したことを受けて、多くの銀行が預金金利と住宅ローン金利を引き上げ、変動金利では0.4%台が過半となりました。

・融資率に応じて金利を引き下げる銀行が出てきている

しかし、"隠れ"利上げの動きが徐々に出てきています。融資率(物件総額に占める住宅ローンの割合) に応じて、金利を上乗せする銀行が増えてきているのです。

例えば、auじぶん銀行は、優遇なしで0.479%ですが、融資率80%以下であれば0.434%と0.045%の引き下げとなります。さらに、住宅ローン金利優遇割の適用、50才以下、一般団信を利用すると0.194%と尋常でない低金利を実現しています。

このように、融資率に応じて金利を引き下げる状況はフラット35では以前からありましたが、最近ではイオン銀行、住信SBIネット銀行、SBI新生銀行、PayPay銀行、ソニー銀行など、増えてきています。

銀行の公式サイトで目立つ場所には低い金利が記載されていますが、融資率によって金利が高くなることにはなかなか気付きません。よって、隠れ利上げと呼んでいます。

・住宅ローン金利の歪みが顕著に

日銀による利上げによって、預金や債券の金利上昇が始まったにもかかわらず、住宅ローンの金利はそこまで上昇していません。

下表は預金金利と変動金利を比較した表ですが、auじぶん銀行やSBI新生銀行の金利設定は異常に低いことがわかります。調達金利とほぼ同じかそれを上回る金利の住宅ローンは、これまで見たことがありません。

| 銀行名 | 普通預金金利 | 定期預金金利 (6カ月) |

住宅ローン (変動金利) |

|---|---|---|---|

| auじぶん銀行 | 0.510% | 0.300% | 0.344%(一般団信、頭金20%以上) 0.434%(がん50%保障団信、頭金20%以上) |

| 三菱UFJ銀行 | 0.200% | 0.250% | 0.345%~0.425% |

| SBI新生銀行 | 0.400% | 0.280% | 0.410% |

| 住信SBIネット銀行 | 0.200% | 0.225% | 0.448% |

| 三井住友銀行 | 0.200% | 0.250% | 0.625%~0.875% |

| イオン銀行 | 0.200% | 0.350% | 0.780% |

| 楽天銀行 | 0.220% | 0.225% | 0.995%~1.645 |

・2025年もさらなる利上げがある

2025年1月の金融政策決定会合で、政策金利を0.5%程度とする利上げが決定されました。植田日銀総裁の「中立金利は1~2.5%」という発言もあり、今後のトランプ新大統領による経済政策の影響はありますが、日銀は年内にさらなる利上げに踏み切る可能性が高いと考えます。

政策金利1%まで利上げがあっても、景気に大きな影響を与えることはないと考えられますが、心理的に利上げの影響を懸念する人が少なくありません。そのため、それ以上の金利の引き上げには慎重になると見ています。

変動金利は今後、日銀の利上げとパラレルに引き上げる銀行と、そこまで利上げをしない銀行と、二極化していくと考えています。

【関連記事】>>住宅ローンの10年後の変動金利を予想

住宅ローン「10年固定金利」推移、動向、最新のランキングは?

新規借入2025年3月最新 主要銀行版

住宅ローン10年固定金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 1.376%

- 総返済額 3753万円

- 表面金利

- 年1.495%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 91,781円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 1.412%

- 総返済額 3774万円

- 表面金利

- 年1.530%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 92,296円

①保証料など0円サービスが充実

②新規借入で変動金利の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 1.473%

- 総返済額 3776万円

- 表面金利

- 年2.200%

- 手数料(税込)

- 借入額×2.2%+44000円

- 保証料

- 0円

- 毎月返済額

- 102,485円

①注文住宅なら、分割融資に対応でお得

②手数料不要の「借入時負担ゼロ型」は、将来住み替えを考えている人におすすめ

③中古物件でもリフォーム資金含めて借り入れが可能

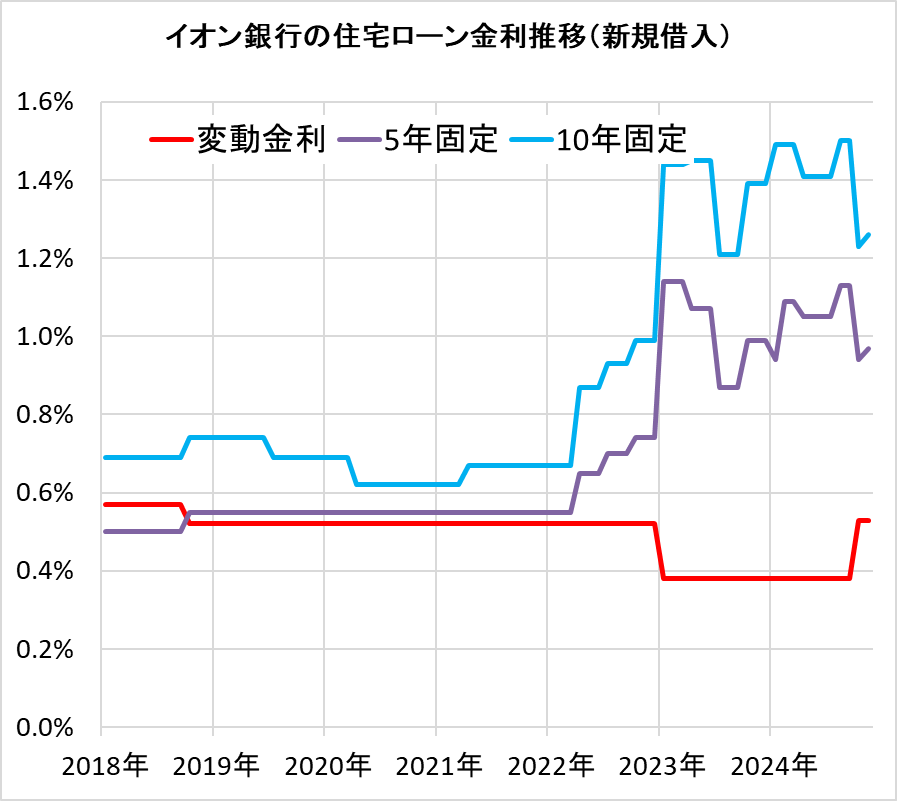

2025年3月の「10年固定金利(新規借入)」はPayPay銀行が1位でした。また、10年固定金利の動向は、調査した主要13行の住宅ローン金利について、13行が金利を引き上げました。

上位銀行の10年固定金利推移

以下は新規借り入れの上位銀行の10年固定金利の推移(前月比)です。

2位、SBI新生銀行 年1.530%(前月比+0.280%)住宅ローン 当初固定金利タイプ(新規借入)

3位、みずほ銀行 年2.200%(前月比+0.600%)みずほネット住宅ローン(固定金利選択、ローン取扱手数料型、新規借入)

4位、イオン銀行 年1.910%(前月比+0.050%)住宅ローン 金利プラン・定率型(新規借入、頭金20%以上)

5位、三菱UFJ銀行 年1.690%(前月比+0.250%)住宅ローン(事務手数料型)

2025年3月は上位5銀行の全てが金利引き上げとなりました。銀行は「10年固定金利」を固定金利選択型の中核に据えていることが多く、激戦区となっています。

10年固定金利の推移(主要銀行)

以下は、主要銀行の10年固定金利の推移(2018年1月〜現在まで)です。

10年固定金利の推移(主要銀行)

| 年月 | SBI新生銀行 | みずほ銀行 | 三菱UFJ銀行 | イオン銀行 | ソニー銀行 | りそな銀行 |

|---|---|---|---|---|---|---|

| 商品名 | 住宅ローン 当初固定金利タイプ(新規借入) | みずほネット住宅ローン(固定金利選択、ローン取扱手数料型、新規借入) | 住宅ローン(事務手数料型) | 住宅ローン 当初固定金利プラン・定率型(新規借入) | 住宅ローン(新規借入) | 住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入) |

| 2025/03 | 1.530% | 1.750% | 1.610% | 1.540% | 2.063% | 2.205% |

| 2025/02 | 1.250% | 1.600% | 1.440% | 1.280% | 1.861% | 1.995% |

| 2025/01 | 1.000% | 1.450% | 1.310% | 1.210% | 1.763% | 1.935% |

| 2024/12 | 1.000% | 1.500% | 1.300% | 1.300% | 1.798% | 1.925% |

| 2024/11 | 0.950% | 1.400% | 1.120% | 1.260% | 1.719% | 1.815% |

| 2024/10 | 0.950% | 1.350% | 1.110% | 1.230% | 1.644% | 1.705% |

| 2024/09 | 0.950% | 1.350% | 1.050% | 1.500% | 1.644% | 1.725% |

| 2024/08 | 0.950% | 1.450% | 1.250% | 1.500% | 1.723% | 1.815% |

| 2024/07 | 0.950% | 1.450% | 1.250% | 1.410% | 1.723% | 1.815% |

| 2024/06 | 0.950% | 1.550% | 1.200% | 1.410% | 1.766% | 1.895% |

| 2024/05 | 0.950% | 1.500% | 1.060% | 1.410% | 1.640% | 1.845% |

| 2024/04 | 0.950% | 1.400% | 0.980% | 1.410% | 1.590% | 1.705% |

| 2024/03 | 0.950% | 1.400% | 0.980% | 1.490% | 1.460% | 1.705% |

| 2024/02 | 0.950% | 1.450% | 0.990% | 1.490% | 1.260% | 1.725% |

| 2024/01 | - | 1.350% | 1.020% | 1.490% | 1.410% | 1.585% |

| 2023/12 | - | 1.400% | 1.120% | 1.390% | 1.440% | 1.705% |

| 2023/11 | - | 1.550% | 1.040% | 1.390% | 1.390% | 1.865% |

| 2023/10 | - | 1.450% | 0.940% | 1.390% | 1.450% | 1.715% |

| 2023/09 | - | 1.350% | 0.880% | 1.210% | 1.375% | 1.665% |

| 2023/08 | - | 1.200% | 0.780% | 1.210% | 1.295% | 1.485% |

| 2023/07 | - | 1.150% | 0.690% | 1.210% | 1.195% | 1.435% |

| 2023/06 | - | 1.200% | 0.680% | 1.450% | 1.195% | 1.475% |

| 2023/05 | - | 1.250% | 0.880% | 1.450% | 1.295% | 1.545% |

| 2023/04 | - | 1.200% | 0.950% | 1.450% | 1.295% | 1.485% |

| 2023/03 | - | 1.450% | 1.080% | 1.440% | 1.388% | 1.875% |

| 2023/02 | - | 1.400% | 1.150% | 1.440% | 1.463% | 1.835% |

| 2023/01 | - | 1.400% | 1.050% | 1.440% | 1.245% | 1.775% |

| 2022/12 | - | 1.100% | 0.870% | 0.990% | 1.200% | 1.675% |

| 2022/11 | - | 1.200% | 0.830% | 0.990% | 1.200% | 1.675% |

| 2022/10 | - | 1.050% | 0.830% | 0.990% | 1.100% | 1.645% |

| 2022/09 | - | 0.950% | 0.890% | 0.930% | 1.050% | 1.495% |

| 2022/08 | - | 0.950% | 0.990% | 0.930% | 1.100% | 1.545% |

| 2022/07 | - | 1.050% | 1.040% | 0.930% | 1.100% | 1.645% |

| 2022/06 | - | 0.900% | 0.990% | 0.870% | 1.050% | 1.595% |

| 2022/05 | - | 0.950% | 1.040% | 0.870% | 1.050% | 1.595% |

| 2022/04 | - | 0.850% | 0.890% | 0.870% | 0.950% | 1.445% |

| 2022/03 | - | 0.850% | 0.890% | 0.670% | 1.000% | 1.445% |

| 2022/02 | - | 0.700% | 0.840% | 0.670% | 0.950% | 1.345% |

| 2022/01 | - | 0.650% | 0.740% | 0.670% | 0.900% | 1.295% |

| 2021/12 | - | 0.650% | 0.740% | 0.670% | 0.900% | 1.295% |

| 2021/11 | - | 0.650% | 0.740% | 0.670% | 0.900% | 1.295% |

| 2021/10 | - | 0.550% | 0.690% | 0.670% | 0.850% | 1.245% |

| 2021/09 | - | 0.500% | 0.690% | 0.670% | 0.850% | 1.245% |

| 2021/08 | - | 0.500% | 0.690% | 0.670% | 0.850% | 1.245% |

| 2021/07 | - | 0.550% | 0.690% | 0.670% | 0.850% | 1.245% |

| 2021/06 | - | 0.600% | 0.740% | 0.670% | 0.850% | 1.295% |

| 2021/05 | - | 0.600% | 0.740% | 0.670% | 0.850% | 1.295% |

| 2021/04 | - | 0.650% | 0.740% | 0.670% | 0.850% | 1.345% |

| 2021/03 | - | 0.700% | 0.740% | 0.620% | 0.850% | 1.295% |

| 2021/02 | - | 0.650% | 0.740% | 0.620% | 0.850% | 1.245% |

| 2021/01 | - | 0.600% | 0.740% | 0.620% | 0.850% | 1.245% |

| 2020/12 | - | 0.650% | 0.740% | 0.620% | 0.850% | 1.245% |

| 2020/11 | - | 0.700% | 0.740% | 0.620% | 0.850% | 1.245% |

| 2020/10 | - | 0.650% | 0.790% | 0.620% | 0.850% | 1.245% |

| 2020/09 | - | - | 0.840% | 0.620% | 0.850% | 1.295% |

| 2020/08 | - | - | 0.840% | 0.620% | 0.850% | 1.295% |

| 2020/07 | - | - | 0.840% | 0.620% | 0.850% | 1.295% |

| 2020/06 | - | - | 0.790% | 0.620% | 0.850% | 1.295% |

| 2020/05 | - | - | 0.790% | 0.620% | 0.850% | 1.295% |

| 2020/04 | - | - | 0.650% | 0.620% | 0.850% | 1.295% |

| 2020/03 | - | - | 0.650% | 0.690% | 0.870% | 1.195% |

| 2020/02 | - | - | 0.690% | 0.690% | 0.880% | 1.245% |

| 2020/01 | - | - | 0.790% | 0.690% | 0.870% | 1.295% |

| 2019/12 | - | - | 0.790% | 0.690% | 0.870% | 1.245% |

| 2019/11 | - | - | 0.690% | 0.690% | 0.870% | 1.195% |

| 2019/10 | - | - | 0.690% | 0.690% | 0.880% | 1.195% |

| 2019/09 | - | - | 0.690% | 0.690% | 0.880% | 1.145% |

| 2019/08 | - | - | 0.690% | 0.690% | 0.880% | 1.195% |

| 2019/07 | - | - | 0.690% | 0.690% | 0.880% | 1.195% |

| 2019/06 | - | - | 0.790% | 0.740% | 0.890% | 1.245% |

| 2019/05 | - | - | 0.790% | 0.740% | 0.890% | 1.245% |

| 2019/04 | - | - | 0.790% | 0.740% | 0.890% | 1.195% |

| 2019/03 | - | - | 0.790% | 0.740% | 0.890% | 1.195% |

| 2019/02 | - | - | 0.790% | 0.740% | 0.890% | 1.245% |

| 2019/01 | - | - | 0.800% | 0.740% | 0.930% | 1.295% |

| 2018/12 | - | - | 0.900% | 0.740% | 0.980% | 1.345% |

| 2018/11 | - | - | 0.950% | 0.740% | 0.980% | 1.345% |

| 2018/10 | - | - | 0.900% | 0.740% | 0.960% | 1.345% |

| 2018/09 | - | - | 0.900% | 0.690% | 0.970% | 1.345% |

| 2018/08 | - | - | 0.850% | 0.690% | 0.866% | 1.345% |

| 2018/07 | - | - | 0.850% | 0.690% | 0.890% | 1.295% |

| 2018/06 | - | - | 0.850% | 0.690% | 0.897% | 1.295% |

| 2018/05 | - | - | 0.800% | 0.690% | 0.869% | 1.295% |

| 2018/04 | - | - | 0.800% | 0.690% | 0.884% | 1.295% |

| 2018/03 | - | - | 0.800% | 0.690% | 0.911% | 1.345% |

| 2018/02 | - | - | 0.800% | 0.690% | 0.894% | 1.345% |

| 2018/01 | - | - | 0.750% | 0.690% | 0.864% | 1.295% |

10年固定金利の動向

10年固定金利の住宅ローンは、10年国債金利をベースにしている銀行が多いと考えられます。今後の予想としては、日銀の利上げ期待と欧米の利下げにより、金利は細かい上下動を繰り返すでしょう。

2025年3月の表面金利が1.5%を下回ったのは1行のみ、2.0%を超えたのは4行になりました。上の金利推移グラフを見ると、全体の水準が徐々に切り上がっていることがわかります。

10年固定金利についても、預金金利は上昇が始まっています。auじぶん銀行やソニー銀行などは定期預金10年物の金利が1%を超えているため、10年固定金利はさらなる金利上昇が見込まれます。

| 銀行名 | 定期預金(10年) | 住宅ローン(10年固定金利) |

|---|---|---|

| PayPay銀行 | 0.500% | 1.495% |

| auじぶん銀行 | 1.200% | 1.640% |

| みずほ銀行 | 0.500% | 1.750%~2.20% |

| ソニー銀行 | 1.450% | 1.763% |

| りそな銀行 | 0.400% | 2.085% |

| 楽天銀行 | 0.500% | 2.095%〜2.745 |

2025年は、日銀の政策金利の引き上げと、米国の利上げの可能性から10年国債の金利の変動幅が拡大すると見込んでいて、2025年末には、最低金利が1.5%を超え、半分くらいが2.0%を超えると予想します。

【最新金利】>>住宅ローン10年固定金利ランキング【新規借入】

住宅ローン「全期間固定金利」推移、動向、最新のランキングは?

新規借入2025年3月最新 主要銀行版

全期間固定・35年固定金利

住宅ローン金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 1.633%

- 総返済額 3939万円

- 表面金利

- 年0.780%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 81,644円

①フラット35でトップ級の低金利

②ネット申込なら手数料が半額に(一部商品)

③本審査を含めても最短4日で審査できる

フラット35S・保証型・ZEH・長期優良(4ポイント、頭金20%以上)・15-35年固定

- 実質金利(手数料込)

- 1.723%

- 総返済額 3995万円

- 表面金利

- 年0.870%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 82,880円

①3大疾病50%保障+全疾病保障が無料

②先進医療特約も無料で付帯

③無料団信でも、急性心筋梗塞・脳卒中の手術をすれば、ローン残高の50%を保障するなど手厚い対応

フラット35S・手数料定率・金利Aプラン(頭金10%以上)・21-35年固定

- 実質金利(手数料込)

- 1.859%

- 総返済額 4084万円

- 表面金利

- 年1.440%

- 手数料(税込)

- 借入額×0.99%

- 保証料

- 0円

- 毎月返済額

- 90,976円

30年の長期固定金利は競争力あり

2025年3月は、アルヒが「全期間固定金利(新規借入)」の実質金利ランキングで1位。住信SBIネット銀行が2位となりました。また、調査した主要7行の住宅ローン金利(フラット35除く)について、7行全て引き上げとなりました。

上位銀行の全期間固定金利推移

以下は、上位銀行の全期間固定金利の推移(前月比)です。

2位、住信SBIネット銀行 年0.870%(前月比+0.050%)フラット35S・保証型・ZEH・長期優良(4ポイント、頭金20%以上)

3位、三井住友信託銀行 年1.440%(前月比+0.050%)フラット35S・手数料定率・金利Aプラン(頭金10%以上)

4位、楽天銀行 年1.440%(前月比+0.050%)フラット35S・金利Aプラン(頭金10%以上)

5位、りそな銀行 年1.440%(前月比+0.050%)フラット35S・金利Aプラン(頭金10%以上)

2025年3月の「全期間固定・35年固定金利(新規借入)」の上位5行について、5行全てが引き上げ、フラット35(買取型)の金利も引き上げで、1.940%でした。

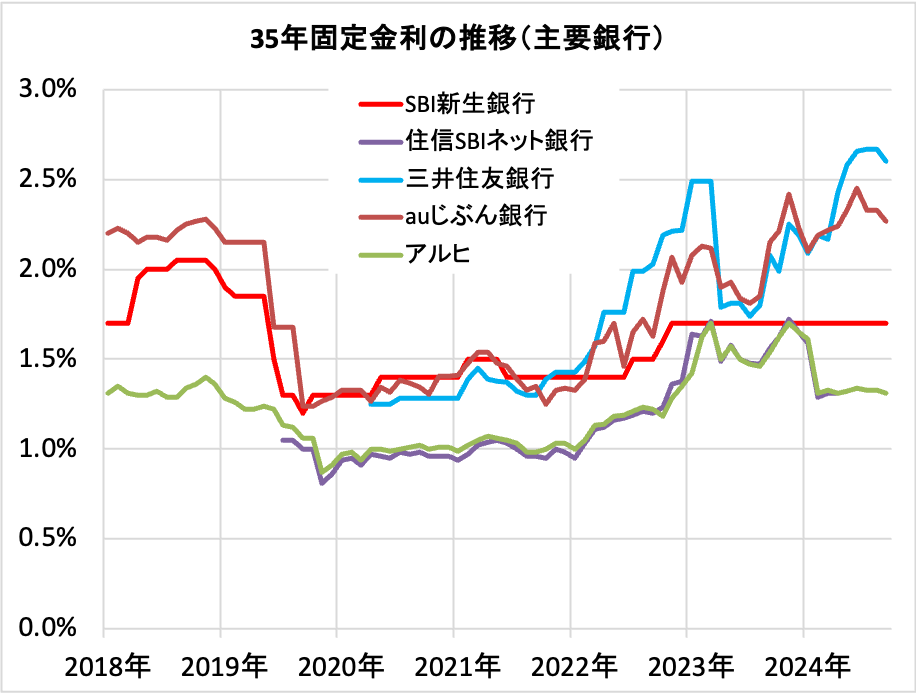

35年全期間固定金利の推移(主要銀行)

以下は、主要銀行の35年固定金利の推移(2018年1月〜現在まで)です。

35年固定金利の推移(主要銀行)

| 年月 | SBI新生銀行 | 住信SBIネット銀行 | 三井住友銀行 | auじぶん銀行 | アルヒ |

|---|---|---|---|---|---|

| 商品名 | 住宅ローン ステップダウン金利タイプ(新規借入) | フラット35S・保証型・金利Aプラン(頭金10%以上) | 住宅ローン 超長期固定金利型(新規借入、WEB申込専用) | 住宅ローン 当初期間引下げプラン(新規借入、頭金20%以上) | 住宅ローン スーパーフラット9S・Aプラン(新規借入、頭金10%以上) |

| 2025/03 | 2.500% | 1.430% | 2.910% | 2.750% | 1.430% |

| 2025/02 | 2.200% | 1.380% | 2.790% | 2.545% | 1.380% |

| 2025/01 | 1.900% | 1.350% | 2.790% | 2.475% | 1.350% |

| 2024/12 | 1.900% | 1.350% | 2.790% | 2.485% | 1.350% |

| 2024/11 | 1.700% | 1.330% | 2.690% | 2.410% | 1.330% |

| 2024/10 | 1.700% | 1.310% | 2.570% | 2.300% | 1.310% |

| 2024/09 | 1.700% | 1.310% | 2.600% | 2.270% | 1.310% |

| 2024/08 | 1.700% | 1.330% | 2.670% | 2.330% | 1.330% |

| 2024/07 | 1.700% | 1.330% | 2.670% | 2.330% | 1.330% |

| 2024/06 | 1.700% | 1.340% | 2.660% | 2.450% | 1.340% |

| 2024/05 | 1.700% | 1.320% | 2.580% | 2.330% | 1.320% |

| 2024/04 | 1.700% | 1.310% | 2.430% | 2.240% | 1.310% |

| 2024/03 | 1.700% | 1.310% | 2.170% | 2.220% | 1.330% |

| 2024/02 | 1.700% | 1.290% | 2.190% | 2.190% | 1.310% |

| 2024/01 | 1.700% | 1.590% | 2.090% | 2.100% | 1.610% |

| 2023/12 | 1.700% | 1.650% | 2.190% | 2.230% | 1.650% |

| 2023/11 | 1.700% | 1.720% | 2.250% | 2.420% | 1.700% |

| 2023/10 | 1.700% | 1.620% | 1.990% | 2.210% | 1.620% |

| 2023/09 | 1.700% | 1.560% | 2.080% | 2.150% | 1.540% |

| 2023/08 | 1.700% | 1.470% | 1.800% | 1.850% | 1.460% |

| 2023/07 | 1.700% | 1.480% | 1.740% | 1.810% | 1.470% |

| 2023/06 | 1.700% | 1.500% | 1.810% | 1.840% | 1.500% |

| 2023/05 | 1.700% | 1.580% | 1.810% | 1.930% | 1.570% |

| 2023/04 | 1.700% | 1.490% | 1.790% | 1.900% | 1.500% |

| 2023/03 | 1.700% | 1.710% | 2.490% | 2.120% | 1.700% |

| 2023/02 | 1.700% | 1.630% | 2.490% | 2.130% | 1.620% |

| 2023/01 | 1.700% | 1.640% | 2.490% | 2.080% | 1.420% |

| 2022/12 | 1.700% | 1.380% | 2.220% | 1.930% | 1.350% |

| 2022/11 | 1.700% | 1.360% | 2.210% | 2.070% | 1.280% |

| 2022/10 | 1.600% | 1.230% | 2.190% | 1.880% | 1.180% |

| 2022/09 | 1.500% | 1.200% | 2.030% | 1.630% | 1.220% |

| 2022/08 | 1.500% | 1.210% | 1.990% | 1.720% | 1.230% |

| 2022/07 | 1.500% | 1.190% | 1.990% | 1.650% | 1.210% |

| 2022/06 | 1.400% | 1.170% | 1.760% | 1.460% | 1.190% |

| 2022/05 | 1.400% | 1.160% | 1.760% | 1.700% | 1.180% |

| 2022/04 | 1.400% | 1.120% | 1.760% | 1.600% | 1.140% |

| 2022/03 | 1.400% | 1.110% | 1.570% | 1.590% | 1.130% |

| 2022/02 | 1.400% | 1.030% | 1.490% | 1.390% | 1.050% |

| 2022/01 | 1.400% | 0.950% | 1.430% | 1.330% | 1.000% |

| 2021/12 | 1.400% | 0.980% | 1.430% | 1.340% | 1.030% |

| 2021/11 | 1.400% | 1.000% | 1.430% | 1.330% | 1.030% |

| 2021/10 | 1.400% | 0.950% | 1.390% | 1.250% | 1.000% |

| 2021/09 | 1.400% | 0.960% | 1.300% | 1.350% | 0.980% |

| 2021/08 | 1.400% | 0.960% | 1.300% | 1.330% | 0.980% |

| 2021/07 | 1.400% | 1.000% | 1.320% | 1.390% | 1.030% |

| 2021/06 | 1.400% | 1.030% | 1.370% | 1.460% | 1.050% |

| 2021/05 | 1.500% | 1.050% | 1.380% | 1.480% | 1.060% |

| 2021/04 | 1.500% | 1.040% | 1.390% | 1.540% | 1.070% |

| 2021/03 | 1.500% | 1.020% | 1.450% | 1.540% | 1.050% |

| 2021/02 | 1.500% | 0.970% | 1.390% | 1.480% | 1.020% |

| 2021/01 | 1.400% | 0.940% | 1.280% | 1.413% | 0.990% |

| 2020/12 | 1.400% | 0.960% | 1.280% | 1.405% | 1.010% |

| 2020/11 | 1.400% | 0.960% | 1.280% | 1.405% | 1.010% |

| 2020/10 | 1.400% | 0.960% | 1.280% | 1.305% | 1.000% |

| 2020/09 | 1.400% | 0.980% | 1.280% | 1.345% | 1.020% |

| 2020/08 | 1.400% | 0.970% | 1.280% | 1.365% | 1.010% |

| 2020/07 | 1.400% | 0.980% | 1.280% | 1.385% | 1.000% |

| 2020/06 | 1.400% | 0.950% | 1.250% | 1.315% | 0.990% |

| 2020/05 | 1.400% | 0.960% | 1.250% | 1.345% | 1.000% |

| 2020/04 | 1.300% | 0.970% | 1.250% | 1.265% | 1.000% |

| 2020/03 | 1.300% | 0.910% | - | 1.327% | 0.940% |

| 2020/02 | 1.300% | 0.950% | - | 1.327% | 0.980% |

| 2020/01 | 1.300% | 0.940% | - | 1.327% | 0.970% |

| 2019/12 | 1.300% | 0.860% | - | 1.287% | 0.910% |

| 2019/11 | 1.300% | 0.810% | - | 1.267% | 0.870% |

| 2019/10 | 1.300% | 1.000% | - | 1.237% | 1.060% |

| 2019/09 | 1.200% | 1.000% | - | 1.237% | 1.060% |

| 2019/08 | 1.300% | 1.050% | - | 1.680% | 1.120% |

| 2019/07 | 1.300% | 1.050% | - | 1.680% | 1.130% |

| 2019/06 | 1.500% | - | - | 1.680% | 1.220% |

| 2019/05 | 1.850% | - | - | 2.150% | 1.240% |

| 2019/04 | 1.850% | - | - | 2.150% | 1.220% |

| 2019/03 | 1.850% | - | - | 2.150% | 1.220% |

| 2019/02 | 1.850% | - | - | 2.150% | 1.260% |

| 2019/01 | 1.900% | - | - | 2.150% | 1.280% |

| 2018/12 | 2.000% | - | - | 2.230% | 1.360% |

| 2018/11 | 2.050% | - | - | 2.280% | 1.400% |

| 2018/10 | 2.050% | - | - | 2.270% | 1.360% |

| 2018/09 | 2.050% | - | - | 2.250% | 1.340% |

| 2018/08 | 2.050% | - | - | 2.220% | 1.290% |

| 2018/07 | 2.000% | - | - | 2.160% | 1.290% |

| 2018/06 | 2.000% | - | - | 2.180% | 1.320% |

| 2018/05 | 2.000% | - | - | 2.180% | 1.300% |

| 2018/04 | 1.950% | - | - | 2.150% | 1.300% |

| 2018/03 | 1.700% | - | - | 2.200% | 1.310% |

| 2018/02 | 1.700% | - | - | 2.230% | 1.350% |

| 2018/01 | 1.700% | - | - | 2.200% | 1.310% |

35年全期間固定金利の動向

これまで、超長金利はおおむね上昇傾向にあり、住宅ローンの全期間固定金利も徐々に金利が上がっていくでしょう。

現在調査している金融機関では、フラット35のみが表面金利2%未満となっています。2%未満を維持していたSBI新生銀行も、とうとう2%を超えてきました。

フラット35について、10年国債とのヒストリカルスプレッド(これまでの金利差)の平均は1.5%でしたが、2025年2月の金利差は0.6%と極端に縮小しています。営業政策的に表面金利をなるべく上がらないようにしているものと見られますが、これは強烈な割安感があると考えています。

ただ、いつまで身を削り続けることができるかはわかりません。もしかすると、来月(4月)にも基準金利が2%を超えるかもしれません。

トランプ政権の誕生により米国金利が上昇する可能性がでてきたため、全期間固定金利が再び上昇する可能性が考えられるからです。

場合によっては金利が下がる局面があるかもしれませんが、国内景気は堅調である可能性もあり、下値は限られていると見ています。

【最新金利】>>住宅ローン35年全期間固定金利ランキング!132銀行を比較【新規借入】

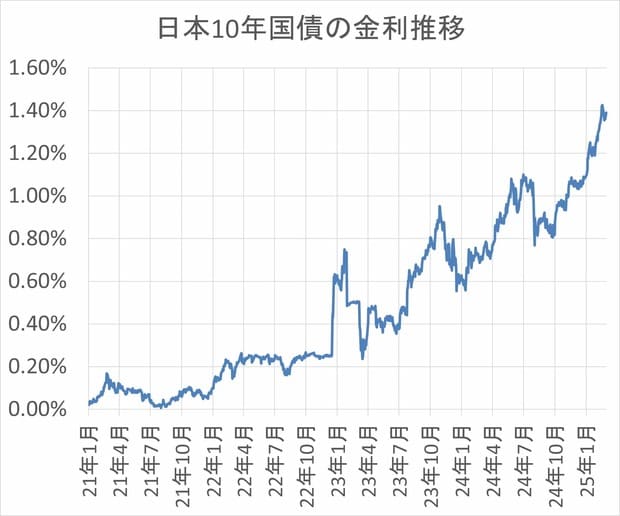

市場金利(長期金利)の動向と推移

住宅ローン金利に影響を与える日本の市場金利も見ておきましょう。

市場金利と住宅ローンの関係は?

住宅ローンの全期間固定(フラット35)、10年固定金利などは、10年国債金利と連動性が高いと言われています。

住宅ローンの変動金利は、短期金利との連動性が高いと言われており、短期金利は日銀の政策金利(1月の金融政策決定会合で0.25%から0.5%程度に引き上げ)を指標としています。

下表に日銀の金利誘導目標(短期金利、長期金利)の推移を示します。

| 期間 | 短期金利 | 長期金利 |

|---|---|---|

| ~2024年 3月20日 |

ー0.1% | 上限1.0% |

| 3月21日~ 7月31日 |

0.0%~0.1% | 上限なし |

| 8月1日~ 2025年1月26日 |

0.25% | 上限なし |

| 1月27日~(現在) | 0.50% | 上限なし |

どちらも日銀の政策次第で将来的には上昇していく可能性があるため、金利タイプは慎重に選ぶ必要があります。「住宅ローンの金利タイプの選び方は?」の項目を参考にしてください。

2025年1月、トランプ新大統領の経済政策に注目

2024年3月に開かれた金融政策決定会合では、マイナス金利政策と長期金利をコントロールするYCC(イールドカーブコントロール)政策が、ともに撤廃されました。

7月の金融政策決定会合で日銀は利上げを決定。ゼロ金利解除に伴い、多くの銀行が住宅ローンの基準金利を引き上げ。2025年1月の金融政策決定会合では、政策金利を0.5%程度に引き上げることが決定しました。

固定金利については、トランプ新大統領の経済政策の影響で、10年国債金利が上昇すると見込まれています。そのため、今後は住宅ローンの固定金利も上昇していくと考えられます。

2025年3月3日の日本の10年国債金利は1.410%で、15年ぶりに1.4%を超える水準となっています。引き続き、今後の金利動向に注視する必要があります。

世界的な金利高の中で、日銀は今なお低金利政策を継続しています。そのため円安が進んでいるのが現状です。円安はインフレを加速する可能性があり、今後の金利動向は予断を許しません。

なお、市場金利が上昇することで、銀行の資産運用のスタンスが変更となる可能性があります。

これまでは国債金利が0%近辺であったため運用の魅力が乏しく、住宅ローンを積極的に獲得してきましたが、国債金利が上昇してくれば、「安全な国債で資産運用しよう」という銀行が増える可能性があり、結果として住宅ローンを無理に低金利で獲得する必要がなくなります。

こうした銀行の資産運用の面からも、住宅ローン金利が上昇する可能性があります。

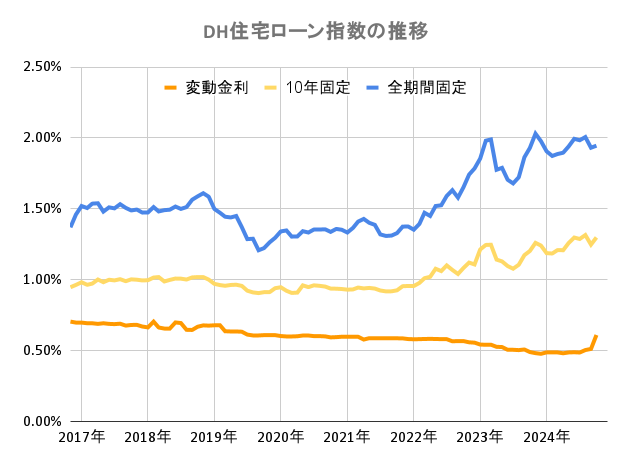

住宅ローン金利タイプ別の実質金利推移は?

では、変動、10年固定、全期間固定の実質金利の推移から、おとくな金利タイプを見てみましょう。

ここでは、主要15金融機関の「実質金利」の平均値を見ていきます。実質金利とは、諸費用などを加味した金利で、住宅ローンを比較する時に信頼できる指標の一つです。

グラフの通り、変動金利は下落し続けてきましたが、2024年10月にようやく底を打ったようです。日銀の金融政策が変更されて、今後どうなるか注目です。

10年固定金利と全期間固定金利(フラット35を含む)の実質金利は、日銀の長期金利の引き上げ政策に伴い、すでに上昇局面にあります。

【金利の推移(月次)データはこちら】

住宅ローンを借りる人の7割以上が変動金利を選択していますが、将来の金利上昇を予想すれば、当然ながら全期間固定金利を選択するのがおすすめです。

しかし、グラフの通りこれだけ金利差があると、全期間固定金利を選びにくいという人もいるでしょう。

そうしたケースでは、ミックスプランを選択すれば、当初の金利支払いを抑えつつ、将来の金利上昇リスクもある程度抑えることができます。

住宅ローンの金利タイプの選び方は?

住宅ローンを借りる際に悩むのが、どの「金利タイプ」を選ぶかということ。金利タイプは主に以下の4タイプがあります。

(1)変動金利型

返済期間中に金利が変動する可能性のあるタイプが「変動金利型」です。現在、ネット銀行であればキャンペーン金利も含めれば0.1%台の住宅ローンも存在しており、半数以上の人が変動金利を選択しています。

金利が最も低いのがメリットですが、一方で金利が上昇する可能性もあります。金利が上昇すれば毎月返済額も増えるので、家計が圧迫されます。

なお、多くの銀行は半年ごとに金利を見直しており、もし金利が上昇しても毎月支払額が上昇するのは5年に1回、最大でも1.25倍までといった激変緩和措置を用意しています。

(2)固定期間選択型

5年固定、10年固定などの商品で、「固定金利選択型」ともいいます。固定金利でスタートし、固定期間終了後は、固定金利選択型にするか、変動金利型にするかを選択します。

一般に、固定期間が長いほど金利は高くなります。固定期間終了後の金利は、その時点における金利が適用されます。

メリットは、それなりに低い金利が適用されることですが、一方で固定期間終了後は、金利が跳ね上がる可能性もあります。

(3)全期間固定金利型

返済期間中に金利が変動しないタイプの商品です。借入時に総返済額と毎月返済額が確定するので、返済計画や将来設計が立てやすく安心です。フラット35が代表的な商品で、民間の銀行でも多数の商品を揃えています。

メリットは金利上昇リスクがないことで、デメリットは変動金利などよりも金利が高いことです。なお、市場金利が下がった場合は借り換えることで金利を低くすることができます。

(4)金利ミックス型

「変動金利+35年固定」など、金利タイプの異なる住宅ローン契約を2本以上契約するものです。違ったタイプの住宅ローンを利用することで、基本的には金利上昇リスクを分散しますが、各タイプのメリットも半減します。

どの金利タイプを選ぶべきか?

どの金利タイプを選ぶべきかは、「金利リスクへの抵抗力」や「家族のライフスタイル」によって異なります。

まずは、完済まで金利の変わらない「全期間固定金利型」を検討してみましょう。生活設計が立てやすいほか、現在の金利水準は非常に低いのでおすすめです。

「金利が上昇しても返済に余裕がある」という人は、金利が低い変動金利を選ぶのもありです。

しかし、金利上昇リスクがあるので、「現在の金利が最後まで継続」した場合と「借入から6年目以降に基準金利が4%に上昇」した場合の2パターンを試算するなど、返済に困らないか確認しておきたいところです。

ダイヤモンド不動産研究所の「返済額シミュレーション」で簡単に調べられます。

また、家族のライフスタイルから、将来の出費も検討しておきましょう。

子供がいれば教育費が高額になることがあります。老後に備えた貯蓄もしておきたいところです。

「当面は子供の教育費がかかるので、10年固定を選ぼう」「支払いにあまり余裕がないので、全期間固定にしよう」など、ライフスタイルに合った金利タイプを選ぶことが重要です。

DH住宅ローン指数の推移 (新規借入)

| 年月 | 変動金利 | 10年固定 | 35年固定 | |

|---|---|---|---|---|

| 2025年3月 | 0.652% | 1.551% | 2.253% | |

| 2025年2月 | 0.611% | 1.443% | 2.171% | |

| 2025年1月 | 0.616% | 1.385% | 2.111% | |

| 2024年12月 | 0.614% | 1.394% | 2.120% | |

| 2024年11月 | 0.615% | 1.342% | 2.029% | |

| 2024年10月 | 0.610% | 1.299% | 1.946% | |

| 2024年9月 | 0.512% | 1.248% | 1.931% | |

| 2024年8月 | 0.504% | 1.315% | 2.006% | |

| 2024年7月 | 0.487% | 1.288% | 1.984% | |

| 2024年6月 | 0.489% | 1.298% | 1.994% | |

| 2024年5月 | 0.487% | 1.259% | 1.940% | |

| 2024年4月 | 0.482% | 1.208% | 1.896% | |

| 2024年3月 | 0.488% | 1.209% | 1.887% | |

| 2024年2月 | 0.488% | 1.185% | 1.873% | |

| 2024年1月 | 0.488% | 1.188% | 1.906% | |

| 2023年12月 | 0.478% | 1.241% | 1.978% | |

| 2023年11月 | 0.482% | 1.260% | 2.030% | |

| 2023年10月 | 0.490% | 1.203% | 1.930% | |

| 2023年9月 | 0.508% | 1.174% | 1.864% | |

| 2023年8月 | 0.504% | 1.106% | 1.723% | |

| 2023年7月 | 0.506% | 1.078% | 1.680% | |

| 2023年6月 | 0.506% | 1.097% | 1.705% | |

| 2023年5月 | 0.526% | 1.130% | 1.789% | |

| 2023年4月 | 0.527% | 1.142% | 1.776% | |

| 2023年3月 | 0.542% | 1.247% | 1.989% | |

| 2023年2月 | 0.541% | 1.246% | 1.981% | |

| 2023年1月 | 0.543% | 1.214% | 1.855% | |

| 2022年12月 | 0.556% | 1.108% | 1.785% | |

| 2022年11月 | 0.559% | 1.121% | 1.742% | |

| 2022年10月 | 0.568% | 1.083% | 1.652% | |

| 2022年9月 | 0.568% | 1.041% | 1.579% | |

| 2022年8月 | 0.566% | 1.069% | 1.632% | |

| 2022年7月 | 0.581% | 1.101% | 1.591% | |

| 2022年6月 | 0.581% | 1.061% | 1.525% | |

| 2022年5月 | 0.583% | 1.078% | 1.520% | |

| 2022年4月 | 0.583% | 1.021% | 1.450% | |

| 2022年3月 | 0.583% | 1.011% | 1.472% | |

| 2022年2月 | 0.581% | 0.978% | 1.394% | |

| 2022年1月 | 0.580% | 0.956% | 1.353% | |

| 2021年12月 | 0.582% | 0.956% | 1.376% | |

| 2021年11月 | 0.587% | 0.955% | 1.375% | |

| 2021年10月 | 0.587% | 0.926% | 1.329% | |

| 2021年9月 | 0.587% | 0.919% | 1.312% | |

| 2021年8月 | 0.587% | 0.918% | 1.309% | |

| 2021年7月 | 0.588% | 0.924% | 1.320% | |

| 2021年6月 | 0.588% | 0.938% | 1.387% | |

| 2021年5月 | 0.588% | 0.943% | 1.402% | |

| 2021年4月 | 0.578% | 0.939% | 1.429% | |

| 2021年3月 | 0.598% | 0.945% | 1.410% | |

| 2021年2月 | 0.598% | 0.932% | 1.366% | |

| 2021年1月 | 0.598% | 0.930% | 1.333% | |

| 2020年12月 | 0.598% | 0.935% | 1.353% | |

| 2020年11月 | 0.595% | 0.937% | 1.359% | |

| 2020年10月 | 0.594% | 0.938% | 1.338% | |

| 2020年9月 | 0.601% | 0.952% | 1.356% | |

| 2020年8月 | 0.603% | 0.957% | 1.354% | |

| 2020年7月 | 0.603% | 0.961% | 1.354% | |

| 2020年6月 | 0.607% | 0.948% | 1.333% | |

| 2020年5月 | 0.607% | 0.960% | 1.343% | |

| 2020年4月 | 0.602% | 0.909% | 1.306% | |

| 2020年3月 | 0.600% | 0.907% | 1.305% | |

| 2020年2月 | 0.600% | 0.922% | 1.348% | |

| 2020年1月 | 0.603% | 0.947% | 1.341% | |

| 2019年12月 | 0.609% | 0.941% | 1.296% | |

| 2019年11月 | 0.609% | 0.913% | 1.264% | |

| 2019年10月 | 0.609% | 0.912% | 1.223% | |

| 2019年9月 | 0.607% | 0.906% | 1.208% | |

| 2019年8月 | 0.607% | 0.911% | 1.289% | |

| 2019年7月 | 0.613% | 0.923% | 1.287% | |

| 2019年6月 | 0.634% | 0.957% | 1.371% | |

| 2019年5月 | 0.635% | 0.965% | 1.450% | |

| 2019年4月 | 0.635% | 0.963% | 1.440% | |

| 2019年3月 | 0.637% | 0.958% | 1.444% | |

| 2019年2月 | 0.679% | 0.962% | 1.472% | |

| 2019年1月 | 0.679% | 0.971% | 1.499% | |

| 2018年12月 | 0.677% | 1.001% | 1.586% | |

| 2018年11月 | 0.678% | 1.019% | 1.610% | |

| 2018年10月 | 0.669% | 1.019% | 1.588% | |

| 2018年9月 | 0.646% | 1.017% | 1.564% | |

| 2018年8月 | 0.647% | 1.002% | 1.513% | |

| 2018年7月 | 0.695% | 1.008% | 1.500% | |

| 2018年6月 | 0.699% | 1.009% | 1.516% | |

| 2018年5月 | 0.656% | 0.999% | 1.494% | |

| 2018年4月 | 0.656% | 0.988% | 1.491% | |

| 2018年3月 | 0.663% | 1.019% | 1.482% | |

| 2018年2月 | 0.705% | 1.016% | 1.513% | |

| 2018年1月 | 0.664% | 0.997% | 1.475% | |

| 2017年12月 | 0.670% | 0.995% | 1.474% | |

| 2017年11月 | 0.682% | 1.000% | 1.495% | |

| 2017年10月 | 0.681% | 1.003% | 1.489% | |

| 2017年9月 | 0.677% | 0.990% | 1.507% | |

| 2017年8月 | 0.690% | 1.004% | 1.533% | |

| 2017年7月 | 0.687% | 0.996% | 1.504% | |

| 2017年6月 | 0.689% | 1.000% | 1.511% | |

| 2017年5月 | 0.693% | 0.983% | 1.481% | |

| 2017年4月 | 0.689% | 1.002% | 1.539% | |

| 2017年3月 | 0.693% | 0.973% | 1.537% | |

| 2017年2月 | 0.693% | 0.964% | 1.506% | |

| 2017年1月 | 0.698% | 0.982% | 1.520% | |

| 2016年12月 | 0.698% | 0.963% | 1.460% | |

| 2016年11月 | 0.705% | 0.947% | 1.370% | |

|

※DH住宅ローン指数は、ダイヤモンド社とホームローンドクター株式会社で作成した、諸費用込みの本当に信頼できる住宅ローン金利の指標です。主要15金融機関の実質金利の平均値を毎月計算。 |

||||

住宅ローンの金利見通し FAQ

- Q現在の住宅ローン金利は過去最低水準なの?

- A

住宅ローン金利は、変動金利、全期間固定金利(フラット35)ともに、過去最低水準となっています。金利が低いため、借入可能額も過去よりも多くなっています。

- Q住宅ローン金利の見通しは?(長期固定金利)

- A

金利がどうなるかは誰もわかりませんが、日本においては日本銀行が2024年3月にマイナス金利政策を終了しました。といっても「金融緩和は継続する」ともしており、当面は大きく上昇する可能性は低いでしょう。

住宅ローンの長期固定金利については、長期金利(10年国債金利)の影響を大きく受けています。日銀は長期金利の誘導目標を撤廃しましたが、国債の買い入れは継続するとしており、やはり大きく上昇する可能性は低そうです。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2025年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.531%

- 総返済額 3281万円

- 表面金利

- 年0.390%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 76,426円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

③【期間限定】WEB完結金利優遇キャンペーン実施中。変動金利が年0.390%~

- 実質金利(手数料込)

- 0.540%

- 総返済額 3287万円

- 表面金利

- 年0.410%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,688円

①保証料など0円サービスが充実

②新規借入で変動金利の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.551%

- 総返済額 3292万円

- 表面金利

- 年0.420%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,819円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

りそな銀行の住宅ローンは、まず金利設定がかなりチャレンジングです。期間固定金利の場合、固定期間終了後も当初の金利優遇がずっと大きいままなので、金利は低いですね。そのため借り換えをするならメリットが大いにあります。

審査は、厳しくも緩くもないですね。用意する書類に関して厳格で、お客様の属性にもよりますが、必要書類が他の金融機関に比べて提出書類が多く、また、一つ不備があるときっちり揃えるまで何度もやり取りをしなければならず、煩わしいかもしれません。書類の不備があると審査が長びくリスクもあります。

一般に、自営業や会社経営をしている場合は、直近3期分の決算書と確定申告書、役員報酬の源泉徴収票の提出を求められます。りそな銀行では、さらなる書類を求められることもあり、会社の納税証明書の提出が必要となることもあります。そのため審査に時間がかかりがちで、事前審査も本審査もそれぞれ2〜3週間かかることも珍しくなく、融資実行を早めにしたい人は要注意です。