三菱UFJ銀行の住宅ローンの口コミ・金利・金利推移・手数料(新規借入・借り換え) 、おすすめポイント、注意点を解説しよう。三菱UFJ銀行は、2007年から16年連続で取扱残高1位※。リフォームやセカンドハウスを対象にしたローンなど幅広い商品ラインアップを取りそろえている。全国主要都市に店舗網を持ち、土日には住宅ローンの相談会を積極的に開いているため、地域を問わずにじっくりと腰をすえてローン選びをしたい人におすすめだ。(監修:住宅ローンアドバイザー 淡河範明)※日本国内。2007年3月時点より現在まで

![]()

住宅ローン(事務手数料型)・変動金利

- 変動金利(実質金利・手数料込)

- 0.475%

- 総返済額 3251万円

- 変動金利

(表面金利) - 年0.345%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 75,838円

①審査でさらに低い金利提示も!

②7大疾病団信保障の保険料支払型は若い時の保険料が安く、中途解約もOK

三菱UFJ銀行の住宅ローンのメリット

(1)3大疾病に4つの生活習慣病を加えた団信を用意

三菱UFJ銀行は、従来のオプション団信がカバーする3大疾病に、4つの生活習慣病(高血圧性疾患、糖尿病、慢性腎不全、肝硬変)を加えた「7大疾病保障付住宅ローン ビッグ&セブン〈Plus〉」を用意。

支払い方法には「金利上乗せ型(+0.3%)」と、月々支払う「保険料支払型」がある。

おすすめなのが、「保険料支払型」だ。働けなくなった場合は最長1年間、毎月のローン返済が免除され、それでも同じ状況が続けば住宅ローン残高がすべて保険で支払われる。病気発症後から1年間は「毎月のローン返済免除」という保障にとどめているため、保険料が比較的安い。

35歳で加入し借入金額2000万円、借入期間35年、金利1.5%、元利均等返済の場合、初回の保険料は月額306円、5年後は月額646円で、もっとも高くなる25年後でも月額3904円と安い。金利上乗せによる保険料ではないので、いつでも途中解約できる(詳しくはこちらの記事を参照)。

また、保険料支払型は女性特有の疾病および、総合先進医療基本保険金(300万円限度)と総合先進医療一時金(10万円)の支払いを受けられる特約を付けることができる。

なお、「金利上乗せ型」は金利を0.3%上乗せする必要があり、やや保険料は高いが、がんは「診断」だけ、脳卒中・急性心筋梗塞は「入院」しただけで、住宅ローン残高がゼロ円になる。ここまで保障しているオプション団信は珍しいので、手厚い保証が必要と考えていれば、「金利上乗せ型」を利用したい。

(2)諸費用やセカンドハウスを対象にしたローンも

一戸建てやマンションを対象にした住宅ローンだけでなく、幅広い商品ラインアップをそろえる。代表的なものを紹介しよう。

「住宅諸費用ローン」は、住宅・土地取得に伴う不動産売買手数料・登記費用などに利用できる。

「リフォームローン」は、1000万円以内のリフォームを対象にした無担保ローンで、すでに三菱UFJ銀行の住宅ローンを利用している場合は年0.5%の金利優遇を受けられる。さらに、エコ機器導入やバリアフリーにするリフォームの場合は0.385%の金利優遇がある。

「セカンド住宅ローン」は、別荘や2軒目の家、通勤や通学用マンションの購入費用の借り入れに利用できる。新規借入・借り換えともに対応している。

(3)出産する女性には金利優遇も!

出産予定・出産後6ヵ月以内の女性に対しては1年間マイナス0.2%の金利優遇が受けられる。そのほか、家電購入、引越特典、ホームセキュリティ、海外旅行・国内旅行(女性限定)などの特典もつく。※特典の適用には条件があるため詳細は三菱UFJ銀行HPの確認を

三菱UFJ銀行の口コミ、評判は?

三菱UFJ銀行の住宅ローンの口コミ、評判はどうなっているのだろうか。住宅ローンアドバイザーの淡河範明さんに聞いてみた。

住宅ローンの商品設計は、いろいろ評価できると思います。一時期金利が低くなって競争力が高い印象でしたが、最近はそうでもありません。商品をよく改定するのでわかりにくい部分もあります。

ただし、メガバンクのトップの自負もあり、実際の現場のスタッフは顧客本位の対応で積極的に相談に乗ってくれます。

審査は厳しい面も、やや緩い面もあるように感じますが、ルールを厳格に守る印象が強いです。住宅を投資用にしていたら、直ちに全額回収をしようとするような厳しさがあります。

「7大疾病保障付住宅ローン ビッグ&セブン〈Plus〉」については、「金利上乗せ型」か、毎月別途支払う「保険料支払型」が選べます。「保険料支払型」は若いうちの保険料は安く、途中解約もできるというメリットがありますが、年齢とともに掛金が上がっていくタイプなので、住宅ローン残高が少なくなってきたら中途解約するなどの対応をしたいところです。

注文住宅を建設する際は、注意が必要です。本審査の時点で「工事請負契約」が必要になります。また、土地を先行購入するための融資には応じてくれますが、建設資金を分割支払いする場合には、例外はありますが応じてくれません。融資実行と支払タイミングが合わせづらく、状況によっては使いにくいです。

三菱UFJ銀行の利用者の評価、口コミ・評判

三菱UFJ銀行の住宅ローン利用者の評価、口コミ・評判は? 大手アンケート調査会社に依頼し、実際の住宅ローン利用者822人にアンケートを実施。以下の項目について5段階で評価してもらい、評判・口コミも記載してもらった。 アンケート詳細はこちら

三菱UFJ銀行の口コミ・評判

3.9

評価ポイント: 大手銀行ならではの安心感を評価する声が多い。手続きや審査についても満足度は高めだ。金利の満足度はネット銀行に比べるとやや劣るが、それでも低金利との評判は多い(調査対象54人)。

- 金利の満足度

- 3.6 点 ★★★★ ★

- 諸費用の妥当さ

- 3.9 点 ★★★★ ★

- 団信の満足度

- 3.9 点 ★★★★ ★

- 手続きの満足度

- 4.0 点 ★★★★ ★

- 審査の満足度

- 4.2 点 ★★★★ ★

- 借入後の対応

- 3.9 点 ★★★★ ★

- 人に勧めたい

- 4.0 点 ★★★★ ★

下のボタンから各項目の口コミが確認できます。

金利について

評価:4.0★★★★★ 今の金利水準より低い(職業:会社員、年収約600万円、千葉県在住、36歳、男性)

評価:5.0★★★★★ 安い金利だと思う(職業:IT、年収約800万円、千葉県在住、37歳、男性)

評価:5.0★★★★★ 安心感と信頼感から(職業:製造業 代表、年収約800万円、愛知県在住、53歳、男性)

諸費用について

評価:4.0★★★★★ 50万円程度で全ての内容が終わったので比較的安いと感じました(職業:医療機器製造販売業、年収約600万円、東京都在住、37歳、男性)

評価:4.0★★★★★ 妥当と感じたから(職業:通信 営業、年収約1800万円、埼玉県在住、51歳、男性)

評価:4.0★★★★★ 他を見ても同じくらいだった(職業:IT業で、SE、年収約500万円、京都府在住、46歳、男性)

団信について

評価:5.0★★★★★ 安心感と信頼感があり納得できる(職業:製造業 代表、年収約800万円、愛知県在住、53歳、男性)

評価:4.0★★★★★ 想定内の費用で収まり満足(職業:製造業、総務職、年収約600万円、埼玉県在住、46歳、男性)

評価:5.0★★★★★ がん保険などもあり満足している(職業:公務員、年収約700万円、神奈川県在住、48歳、男性)

手続きについて

評価:5.0★★★★★ スムーズで困らなかったです(職業:製造業 代表、年収約800万円、愛知県在住、53歳、男性)

評価:5.0★★★★★ 丁寧で、わかりやすく、常に先回りして対応してくれた(職業:IT業で、SE、年収約500万円、京都府在住、46歳、男性)

評価:4.0★★★★★ 不勉強なので丁寧に教えてくれたと思います(職業:営業事務、年収約400万円、埼玉県在住、53歳、男性)

審査について

評価:5.0★★★★★ 審査はスムーズで安心感がありました(職業:製造業 代表、年収約800万円、愛知県在住、53歳、男性)

評価:5.0★★★★★ スムーズに審査通れたのは助かった(職業:営業事務、年収約400万円、埼玉県在住、53歳、男性)

評価:4.0★★★★★ 審査に影響はなく問題なかった。(職業:製造業、総務職、年収約600万円、埼玉県在住、46歳、男性)

借入後の対応について

評価:5.0★★★★★ 親身に対応してくれた(職業:事務職、年収約500万円、東京都在住、47歳、女性)

評価:4.0★★★★★ 返済状況の確認が簡単にできるので安心(職業:製造業、総務職、年収約600万円、埼玉県在住、46歳、男性)

評価:4.0★★★★★ アプリで返済状況を確認できる(職業:飲食、年収約300万円、東京都在住、43歳、男性)

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

三菱UFJ銀行の住宅ローンのデメリットは?

借入時に「融資額×2.2%」の手数料

三菱UFJ銀行の住宅ローンの注意点は、事務手数料型の場合、借入時に「融資額×2.20%」の手数料が必要だ。借入時の諸費用が数万円で済む、一部のネット銀行に比べると高めなのがデメリットだ。

また、以前は「保証料タイプ」の住宅ローンも用意していたが、現在は取り扱いをやめたようだ。手数料ではなくて、保証料を支払う住宅ローンであれば、保証料のほうが安く、繰上げ返済した場合は保証料が一部戻ってくるメリットがある。

三菱UFJ銀行の住宅ローンはどんな人におすすめ?

三菱UFJ銀行の最大の魅力は「メガバンクとしての信頼性」だろう。16年連続で取扱残高1位を達成しており、人気も高い(日本における民間金融機関住宅ローン取扱残高。2007年3月時点より現在まで)。いくら金利が安くてもネット銀行は不安、いろいろと対面で相談しながら自分にあった住宅ローンを決めたいといった人たちにおすすめの銀行だ。

最近は、「3年固定」「10年固定」の商品については、かなりの低金利となっているので、有力な選択肢のひとつになるだろう。

借入可能額シミュレーション(年収別)の結果は?

三菱UFJ銀行では、住宅ローンをいくら借りられるのだろうか。年収別の借入可能額(目安)をシミュレーションしてみた(新規借入)。なお、審査では年収以外にも職業、勤続年数なども参照するため、必ずしも下記の金額が借りられるわけではないが、目安にはなるだろう。

| 年収 | 借入可能額(目安) | 月々の返済額 |

|---|---|---|

| 200万円 | 1,490万円 | 3万8,514円 |

| 300万円 | 2,240万円 | 5万7,900円 |

| 400万円 | 2,980万円 | 7万7,028円 |

| 500万円 | 3,730万円 | 9万6,414円 |

| 600万円 | 4,480万円 | 11万5,800円 |

| 700万円 | 5,220万円 | 13万4,928円 |

| 800万円 | 5,970万円 | 15万4,314円 |

| 900万円 | 6,720万円 | 17万3,700円 |

| 1000万円 | 7,460万円 | 19万2,828円 |

| ※新規借入、変動金利0.475%、借入期間35年としてシミュレーション。変動金利は変わらないものとし、ボーナスなし、別途手数料等が必要。三菱UFJ銀行「新規お借り入れシミュレーション」を参照。2022年4月調査 | ||

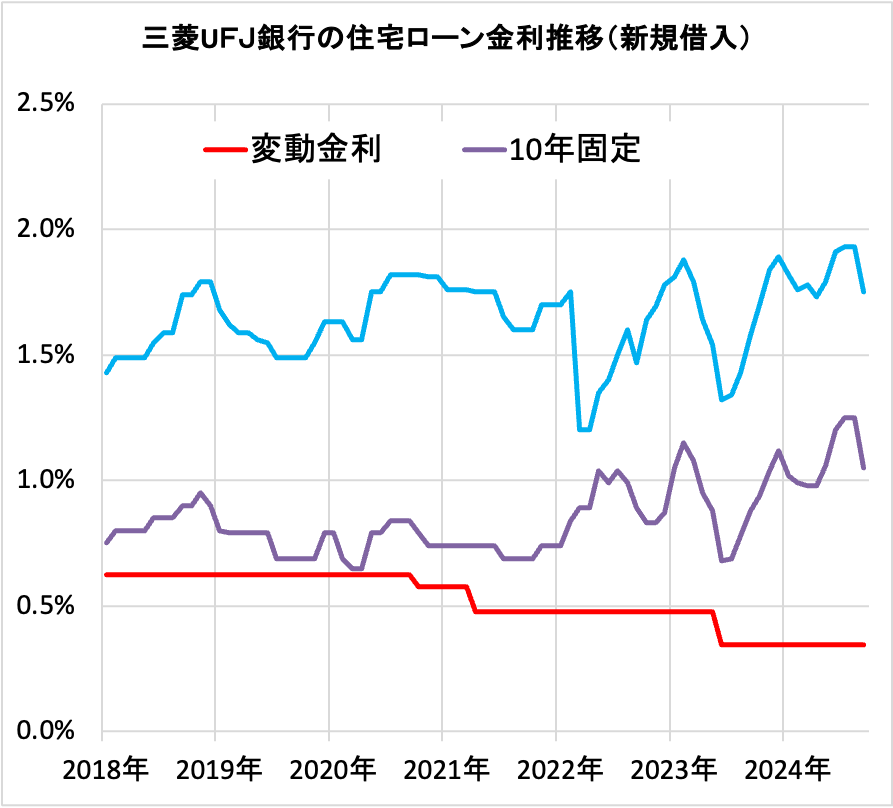

三菱UFJ銀行の住宅ローンの金利推移

三菱UFJ銀行の住宅ローンの金利推移は、ネット銀行に引けを取らない低金利の商品も投入しはじめているため、低下傾向にある。

なお、手数料、保証料が諸品によって違ったりするので、住宅ローンを比較する際は、「実質金利(諸費用込み)」「総支払額」で比較するようにしたい。

三菱UFJ銀行の住宅ローンの金利推移は以下の通りだ。

三菱UFJ銀行の住宅ローン(新規借入)の金利推移

| 年月 | 変動金利 (基準金利) |

変動金利 (表面金利) |

3年固定 | 10年固定 | 20年固定 | 21-25年固定 | 26-30年固定 | 31-35年固定 |

|---|---|---|---|---|---|---|---|---|

| 商品名 | 住宅ローン(事務手数料型) | 住宅ローン(事務手数料型) | 住宅ローン(事務手数料型) | 住宅ローン(事務手数料型) | 住宅ローン(事務手数料型) | 住宅ローン(全期間固定金利、事務手数料型) | 住宅ローン(全期間固定金利、事務手数料型) | 住宅ローン(全期間固定金利、事務手数料型) |

| 2024/07 | 2.475% | 0.345% | 0.910% | 1.250% | 2.040% | 1.770% | 1.870% | 1.930% |

| 2024/06 | 2.475% | 0.345% | 0.880% | 1.200% | 2.010% | 1.750% | 1.840% | 1.910% |

| 2024/05 | 2.475% | 0.345% | 0.810% | 1.060% | 1.890% | 1.630% | 1.730% | 1.790% |

| 2024/04 | 2.475% | 0.345% | 0.750% | 0.980% | 1.850% | 1.590% | 1.670% | 1.730% |

| 2024/03 | 2.475% | 0.345% | 0.740% | 0.980% | 1.890% | 1.630% | 1.720% | 1.780% |

| 2024/02 | 2.475% | 0.345% | 0.770% | 0.990% | 1.880% | 1.620% | 1.700% | 1.760% |

| 2024/01 | 2.475% | 0.345% | 0.780% | 1.020% | 1.950% | 1.680% | 1.770% | 1.820% |

| 2023/12 | 2.475% | 0.345% | 0.830% | 1.120% | 2.020% | 1.760% | 1.840% | 1.890% |

| 2023/11 | 2.475% | 0.345% | 0.730% | 1.040% | 1.970% | 1.700% | 1.790% | 1.840% |

| 2023/10 | 2.475% | 0.345% | 0.670% | 0.940% | 1.830% | 1.560% | 1.640% | 1.700% |

| 2023/09 | 2.475% | 0.345% | 0.600% | 0.880% | 1.720% | 1.450% | 1.530% | 1.580% |

| 2023/08 | 2.475% | 0.345% | 0.510% | 0.780% | 1.580% | 1.330% | 1.390% | 1.430% |

| 2023/07 | 2.475% | 0.345% | 0.510% | 0.690% | 1.490% | 1.240% | 1.300% | 1.340% |

| 2023/06 | 2.475% | 0.345% | 0.520% | 0.680% | 1.470% | 1.220% | 1.280% | 1.320% |

| 2023/05 | 2.475% | 0.475% | 0.700% | 0.880% | 1.690% | 1.440% | 1.500% | 1.540% |

| 2023/04 | 2.475% | 0.475% | 0.740% | 0.950% | 1.780% | 1.550% | 1.610% | 1.640% |

| 2023/03 | 2.475% | 0.475% | 0.820% | 1.080% | 1.910% | 1.680% | 1.750% | 1.790% |

| 2023/02 | 2.475% | 0.475% | 0.910% | 1.150% | 1.980% | 1.770% | 1.840% | 1.880% |

| 2023/01 | 2.475% | 0.475% | 0.880% | 1.050% | 1.790% | 1.690% | 1.760% | 1.810% |

| 2022/12 | 2.475% | 0.475% | 0.680% | 0.870% | 1.700% | 1.620% | 1.710% | 1.780% |

| 2022/11 | 2.475% | 0.475% | 0.660% | 0.830% | 1.600% | 1.530% | 1.620% | 1.690% |

| 2022/10 | 2.475% | 0.475% | 0.640% | 0.830% | 1.550% | 1.480% | 1.570% | 1.640% |

| 2022/09 | 2.475% | 0.475% | 0.590% | 0.890% | 1.450% | 1.320% | 1.410% | 1.470% |

| 2022/08 | 2.475% | 0.475% | 0.640% | 0.990% | 1.600% | 1.450% | 1.550% | 1.600% |

| 2022/07 | 2.475% | 0.475% | 0.640% | 1.040% | 1.550% | 1.400% | 1.450% | 1.500% |

| 2022/06 | 2.475% | 0.475% | 0.590% | 0.990% | 1.450% | 1.300% | 1.350% | 1.400% |

| 2022/05 | 2.475% | 0.475% | 0.590% | 1.040% | 1.400% | 1.250% | 1.300% | 1.350% |

| 2022/04 | 2.475% | 0.475% | 0.540% | 0.890% | 1.250% | 1.100% | 1.150% | 1.200% |

| 2022/03 | 2.475% | 0.475% | 0.440% | 0.890% | 1.200% | 1.100% | 1.150% | 1.200% |

| 2022/02 | 2.475% | 0.475% | 0.390% | 0.840% | 1.100% | 1.400% | 1.600% | 1.750% |

| 2022/01 | 2.475% | 0.475% | 0.390% | 0.740% | 1.050% | 1.350% | 1.550% | 1.700% |

| 2021/12 | 2.475% | 0.475% | 0.390% | 0.740% | 1.050% | 1.350% | 1.550% | 1.700% |

| 2021/11 | 2.475% | 0.475% | 0.390% | 0.740% | 1.050% | 1.350% | 1.550% | 1.700% |

| 2021/10 | 2.475% | 0.475% | 0.340% | 0.690% | 1.000% | 1.300% | 1.500% | 1.600% |

| 2021/09 | 2.475% | 0.475% | 0.340% | 0.690% | 1.000% | 1.300% | 1.500% | 1.600% |

| 2021/08 | 2.475% | 0.475% | 0.340% | 0.690% | 1.000% | 1.300% | 1.500% | 1.600% |

| 2021/07 | 2.475% | 0.475% | 0.340% | 0.690% | 1.050% | 1.350% | 1.550% | 1.650% |

| 2021/06 | 2.475% | 0.475% | 0.340% | 0.740% | 1.140% | 1.450% | 1.650% | 1.750% |

| 2021/05 | 2.475% | 0.475% | 0.340% | 0.740% | 1.140% | 1.450% | 1.650% | 1.750% |

| 2021/04 | 2.475% | 0.475% | 0.340% | 0.740% | 1.140% | 1.450% | 1.650% | 1.750% |

| 2021/03 | 2.475% | 0.575% | 0.440% | 0.740% | 1.140% | 1.440% | 1.650% | 1.760% |

| 2021/02 | 2.475% | 0.575% | 0.440% | 0.740% | 1.140% | 1.440% | 1.650% | 1.760% |

| 2021/01 | 2.475% | 0.575% | 0.440% | 0.740% | 1.140% | 1.440% | 1.650% | 1.760% |

| 2020/12 | 2.475% | 0.575% | 0.440% | 0.740% | 1.140% | 1.490% | 1.700% | 1.810% |

| 2020/11 | 2.475% | 0.575% | 0.440% | 0.740% | 1.140% | 1.490% | 1.700% | 1.810% |

| 2020/10 | 2.475% | 0.575% | 0.490% | 0.790% | 1.190% | 1.500% | 1.710% | 1.820% |

| 2020/09 | 2.475% | 0.625% | 0.540% | 0.840% | 1.240% | 1.500% | 1.710% | 1.820% |

| 2020/08 | 2.475% | 0.625% | 0.540% | 0.840% | 1.240% | 1.500% | 1.710% | 1.820% |

| 2020/07 | 2.475% | 0.625% | 0.540% | 0.840% | 1.240% | 1.500% | 1.710% | 1.820% |

| 2020/06 | 2.475% | 0.625% | 0.490% | 0.790% | 1.190% | 1.450% | 1.650% | 1.750% |

| 2020/05 | 2.475% | 0.625% | 0.490% | 0.790% | 1.190% | 1.450% | 1.650% | 1.750% |

| 2020/04 | 2.475% | 0.625% | 0.490% | 0.650% | 0.990% | 1.260% | 1.460% | 1.560% |

| 2020/03 | 2.475% | 0.625% | 0.490% | 0.650% | 0.990% | 1.260% | 1.460% | 1.560% |

| 2020/02 | 2.475% | 0.625% | 0.490% | 0.690% | 1.090% | 1.330% | 1.530% | 1.630% |

| 2020/01 | 2.475% | 0.625% | 0.490% | 0.790% | 1.090% | 1.330% | 1.530% | 1.630% |

| 2019/12 | 2.475% | 0.625% | 0.490% | 0.790% | 1.090% | 1.330% | 1.530% | 1.630% |

| 2019/11 | 2.475% | 0.625% | 0.490% | 0.690% | 0.990% | 1.250% | 1.450% | 1.550% |

| 2019/10 | 2.475% | 0.625% | 0.490% | 0.690% | 0.990% | 1.190% | 1.390% | 1.490% |

| 2019/09 | 2.475% | 0.625% | 0.490% | 0.690% | 0.990% | 1.190% | 1.390% | 1.490% |

| 2019/08 | 2.475% | 0.625% | 0.490% | 0.690% | - | 1.190% | 1.390% | 1.490% |

| 2019/07 | 2.475% | 0.625% | 0.490% | 0.690% | - | 1.190% | 1.390% | 1.490% |

| 2019/06 | 2.475% | 0.625% | 0.490% | 0.790% | - | 1.250% | 1.450% | 1.550% |

| 2019/05 | 2.475% | 0.625% | 0.490% | 0.790% | - | 1.260% | 1.460% | 1.560% |

| 2019/04 | 2.475% | 0.625% | 0.490% | 0.790% | - | 1.290% | 1.490% | 1.590% |

| 2019/03 | 2.475% | 0.625% | 0.490% | 0.790% | - | 1.290% | 1.490% | 1.590% |

| 2019/02 | 2.475% | 0.625% | 0.490% | 0.790% | - | 1.320% | 1.520% | 1.620% |

| 2019/01 | 2.475% | 0.625% | 0.490% | 0.800% | - | 1.380% | 1.580% | 1.680% |

| 2018/12 | 2.475% | 0.625% | 0.500% | 0.900% | - | 1.490% | 1.690% | 1.790% |

| 2018/11 | 2.475% | 0.625% | 0.550% | 0.950% | - | 1.490% | 1.690% | 1.790% |

| 2018/10 | 2.475% | 0.625% | 0.500% | 0.900% | - | 1.440% | 1.640% | 1.740% |

| 2018/09 | 2.475% | 0.625% | 0.500% | 0.900% | - | 1.440% | 1.640% | 1.740% |

| 2018/08 | 2.475% | 0.625% | 0.500% | 0.850% | - | 1.290% | 1.490% | 1.590% |

| 2018/07 | 2.475% | 0.625% | 0.500% | 0.850% | - | 1.330% | 1.480% | 1.590% |

| 2018/06 | 2.475% | 0.625% | 0.500% | 0.850% | - | 1.330% | 1.440% | 1.550% |

| 2018/05 | 2.475% | 0.625% | 0.500% | 0.800% | - | 1.290% | 1.390% | 1.490% |

| 2018/04 | 2.475% | 0.625% | 0.500% | 0.800% | - | 1.290% | 1.390% | 1.490% |

| 2018/03 | 2.475% | 0.625% | 0.450% | 0.800% | - | 1.290% | 1.390% | 1.490% |

| 2018/02 | 2.475% | 0.625% | 0.450% | 0.800% | - | 1.290% | 1.390% | 1.490% |

| 2018/01 | 2.475% | 0.625% | 0.450% | 0.750% | - | 1.280% | 1.360% | 1.430% |

| 住宅ローン実質金利ランキング[新規借入] |

団体信用生命保険のラインアップは?

三菱UFJ銀行の住宅ローンの団体信用生命保険(団信)は、「死亡・高度障害」が無料で付帯しており、他行と同じ内容だ。

オプションの団信となる「7大疾病保障付住宅ローン ビッグ&セブン〈Plus〉」は前述したとおり、「保険料支払型」は比較的保険料が安く、団信だけを途中解約することも可能なので使い勝手がいい。

反対に、保障が手厚い「金利上乗せ型」も選択肢のひとつになるだろう。

| 自社商品 | |

|---|---|

| 無料の団信の保障範囲 | ・一般団信(借入時年齢:70歳の誕生日まで) (死亡・高度障害と診断された場合、ローン残高が0円) |

| オプション保険の内容 (保険料) |

・【7大疾病保障付住宅ローン ビッグ&セブン〈Plus〉(3大疾病保障充実タイプ)】(借入時年齢:50歳の誕生日まで) |

手数料、保証料は?

手数料・保証料は、商品によって、支払い方が変わってくる。以下のように3つの支払い方があり、やや複雑だ。

・借入時に支払うタイプ

<保証料一括前払い型><事務手数料型>

・金利に上乗せするタイプ

<保証料利息組込み型>

手持ちの預貯金額に応じて、諸費用を最初に支払うか、金利に上乗せして払うか、決めるといいだろう。

| 自社商品 | |

|---|---|

| 事務手数料(税込) | <保証料一括前払い型> 事務手数料:33,000円、保証料:融資額×2.06%(借入期間35年) <保証料利息組込み型> 事務手数料:33,000円、保証料:金利+0.2% <事務手数料型> 事務手数料:融資額×2.20%、保証料:なし |

| 保証料(税込) | 上記を参照 |

| 繰上返済手数料 (一部、WEB経由) |

0円(1円以上1円単位) (電話・テレビ窓口:5,500円、窓口:16,500円) |

| 繰上返済手数料 (全額、WEB経由) |

1万1000円 |

審査基準は?

審査基準は、ネット銀行ほどは厳しくはない。勤続年数は1年以上などが申込基準となっている。

なお、三菱UFJ銀行の住宅ローンは低金利が特徴ではあるものの、審査によって必ずしも最優遇金利が適用されるわけではない。

| 自社商品 | |

|---|---|

| 融資を受けられるエリア | 全国 |

| 審査申し込み方法 | 来店・WEB |

| 契約方法 | 来店・WEB・郵送 |

| 仮審査の日数 | 最短翌日に回答 |

| 本審査の日数 | - |

| 審査完了から融資までの日数 | - |

| 仮審査申し込みから 借り入れまでの日数 |

記載なし(通常は1カ月半程度) |

| 年収(給与所得者) | ー |

| 勤続年数(給与所得者) | 1年以上 |

| 年収(個人事業主など) | ー |

| 事業年数(個人事業主など) | ー |

| 年齢(借入時) | 70歳の誕生日まで |

| 年齢(完済時) | 80歳の誕生日まで |

| 借入額 | 500万円以上1億円以内(10万円単位) |

| 借入期間 | 2年以上35年以内(1年単位) |

| リフォーム費用算入 (新規借り入れ) |

〇 |

| リフォーム費用算入 (借り換え) |

〇 |

| ※35歳加入、借入金額2000万円、借入期間35年、金利1.5%、元利均等返済の場合の初回保険料。詳しくはこちらの記事を参照 | |

続きを見る

| ご利用いただける方 |

●以下のすべての条件を満たす個人のお客さま |

| 資金使途 |

●ご自身がお住まいになる住宅の建築・購入・増改築資金、住宅ローンの借換資金・借り換えに伴う諸費用 |

| 借入金額 | ●500万円以上1億円以内(10万円単位) ※返済計画に無理のないよう年収による制限があります。 ※当行の担保評価や同時に利用される公的融資の金額等により制限される場合があります。 |

| 借入期間 | ●2年以上35年以内(1年単位) ※「全期間固定金利」は21年以上35年以内です。 ※中古物件の場合等は一部制限があります。 ※住宅ローンの借り換えの場合は、借換対象の借入期間により制限される場合があります。 |

| 借入利率 | ●「変動金利」「固定金利」「全期間固定金利」の3つの金利タイプからお選びください。 ●借入利率は毎月見直しを行います。金利動向によっては月中に変わることがございます。 ※実際の借入利率は、当行ウェブサイト(https://www.bk.mufg.jp/)、コールセンターまたは窓口にてご確認ください。 変動金利 ●当行の「短期プライムレート連動長期貸出金利」を基準に毎月見直しします。 ※適用利率は、毎月1日を基準日とし、利率は基準日における基準利率と前月1日の基準利率とを比較し、差が生じた場合にその差と同一幅で変更するものとします。 ただし、借入日の翌日以降最初に到来する基準日においては、その基準日における基準利率と借入日現在のローン契約による債務の適用利率の基準となる銀行所定の日の基準利率を比較するものとします。 ※毎月1日の基準日に決まる新利率は、当該基準日の翌月の返済日の翌日から適用します。 ●借入期間中でもお申し込みいただければ「固定金利」に変更することができます。 ※変更は約定返済日に限ります。お申込時点で約定返済日が経過している場合、変更は翌月の約定返済日となります。 ※元利金の返済が遅延している場合には、「固定金利」に変更することができません。 固定金利 ●固定金利適用期間は、1年・2年・3年・5年・7年・10年・15年・20年からお選びください。 適用利率は固定金利適用期間満了日まで変更されません。 ●固定金利適用期間中は、「変動金利」「全期間固定金利」への変更ができません。 ●固定金利適用期間満了時には、再度「固定金利」にするか「変動金利」にするかを選べます。 ※固定金利適用期間満了時は、自動的に「変動金利」に変更いたします。 ※固定金利適用期間満了時に再度「固定金利」をお選びの場合、適用利率はその時点の「固定金利」の利率となります。 ※元利金の返済が遅延している場合には、再度「固定金利」にすることができません。 全期間固定金利 ●借入時の適用利率が、借入期限まで適用されます(借入期間中の見直し・変更はありません)。 ●借入期間中は、「変動金利」「固定金利」への変更はできません。 |

| 返済方法 | ●【元利均等返済方式】と【元金均等返済方式】からお選びください。 <元利均等返済方式> 毎月決まった金額(元金+利息)を、返済用預金口座から自動引き落としさせていただきます。 変動金利 返済額は5年ごとに見直し、次の5年間の返済額を定めます(利率に変動があった場合も、見直しするまでは返済額は変更しません)。ただし、利率が上昇し返済額が増額となった場合でも、それまでの返済額の125%を超えることはありません。 ※5回目ごとの10月1日基準の利率を適用するときが返済額の変更時期となります。 ※金利情勢等により、当初の借入期間が満了しても未返済残高が生じる場合があります。この場合、原則として期日に一括返済していただきますが、一括返済が困難な場合には期日までにお申し出ください。 ※元金返済据置期間中にお支払いいただく利息額は利率変動の都度変更いたします。 「固定金利」に変更する場合、返済額はその時点で再計算いたします。 固定金利 固定金利適用期間中は、返済額は変わりません。 固定金利適用期間満了時に、新適用利率・お借入残高・最終返済日までの期間等に応じて返済額を再計算し翌月の返済分から変更します。 全期間固定金利 借入期間中は、返済額は変わりません。 <元金均等返済方式> 毎月決まった元金に利息を加えた金額を、返済用預金口座から自動引き落としさせていただきます。 ※元金の減少や借入利率の変動に伴い返済額は毎月変わります。 ●「毎月返済」と「毎月返済とボーナス月増額返済の併用」からお選びください。 ※ボーナス月増額返済に充てることができるのは借入金額の50%以内です。 ※ボーナス月増額返済は、6ヵ月ごとのご指定月にしていただきます。 ●借入時から最長1年間の元金返済の据え置き(1ヵ月単位、利息は毎月払い)もできます。 ●返済日は、月末日のみとなります。 ただし、「全期間固定金利」の返済日は、6・11・16・21・26日・月末日のいずれかからお選びください。 ※提携ローンの場合等には、上記以外の返済日にしていただく場合があります。 ※返済日が土・日・祝日等の場合は翌平日窓口営業日となります。 |

| 担保 | ●ご購入になる土地・建物または借換対象となる土地・建物に、当行を抵当権者とする抵当権を設定していただきます。 ※担保設定費用は、別途ご負担いただきます。 |

| 保証人 | ●原則として保証人は必要ありません。 ※当行の求めにより、保証人が必要になる場合があります。 |

| 手数料 |

●下記手数料は2022年4月1日現在のものです。 今後、変更となる場合がありますのでご了承ください。 事務手数料 (消費税込) ●借入後、金利タイプを「変動金利」から「固定金利」に変更する場合(固定金利適用期間満了時に 再度お選びいただく場合を含む)には、金利選択手数料11,000円が必要です。 ※インターネットによりお申し込みいただいた場合には、手数料は無料です。 |

| 団体信用生命保険 | ●加入者が万一保険期間中に死亡または所定の高度障害状態になられた場合に保険金によりローンの残額が返済される「団体信用生命保険」にご加入いただきます。 これにより原則として、ご家族に負担が残ることはありません(保険料は当行が負担いたします)。 ※くわしくは団体信用生命保険申込書兼告知書裏面の「団体信用生命保険のご説明」をご覧ください。 |

| 損害保険 |

●「7大疾病保障付住宅ローン ビッグ&セブン〈Plus〉」に加入いただけます(保険料は別途ご負担いただきます)。 ●万一の場合に備え、「住宅ローン専用火災保険」に加入いただけます(保険料は別途ご負担いただきます)。 ※保険内容についてくわしくは専用パンフレットをご覧ください。 |

| 提携ローン |

●ご勤務先や建築会社、不動産会社との提携ローンについては提携条件により内容が異なる場合があります。提携条件については提携先または窓口へお問い合わせください。 ●不動産会社との提携ローンご利用につきまして、所有権移転が行われない場合であっても、お客さまには債務をご負担いただきます(例:提携会社の破たん)。 |

| 当行が契約している指定紛争解決機関 | ●一般社団法人全国銀行協会 連絡先:全国銀行協会相談室 0570-017109 または 03-5252-3772 受付時間/月~金曜日9:00~17:00(祝日・12/31~1/3等を除く) |

| その他 |

●当行住宅ローンからの借り換えにはご利用いただけません。 ●印紙税・抵当権設定にかかる登録免許税・司法書士あて報酬が必要となります。 ●当行ウェブサイト(https://www.bk.mufg.jp/)または窓口にて、返済額を試算いただけます。 ●一般的に住宅の建築工事では、天候・災害や建築会社の契約不履行等の影響で予定通り工事が完成しない等のリスクがあります。住宅建築に際しては、これらのリスクを踏まえ、資金計画(工事代金の支払時期等)をご検討ください。 ●申し込みに際しては当行所定の審査をさせていただきます。審査結果によってはご希望にそいかねる場合があります(借入利率が異なる場合があります)。なお、審査の内容についてはお答えいたしかねますのであらかじめご了承ください。 ●借り換えの場合は、現在借り入れ中の住宅ローンの返済状況を確認させていただきます。 ●金利情勢等により商品内容を見直す場合や、予告なく取り扱いを中止する場合があります。 ●契約がお取引店(お取引希望店)で取り扱いできない場合、最寄りの別の支店へご来店をお願いすることがあります。 |

| 出所:三菱UFJ銀行「住宅ローン」説明書2022年4月1日現在 | |

三菱UFJ銀行の住宅ローンの申し込み・審査の流れ

まずは事前審査

三菱UFJ銀行の住宅ローン事前審査は、インターネットから24時間無料で受け付けている。結果はメールで届くので来店不要で審査ができる。また銀行に口座がない、購入する物件が決まっていない場合でも受け付けが可能だ。

店頭で相談したい場合は無料相談会を行っているので、近くの店舗に来店・相談予約を取り店に行く。相談会は土日・祝日も開催している。

正式申し込みの手順は?

インターネットで事前審査承認後に、スマホやPCで申し込みを行う。事前審査が承認された後、1~2週間ほどで郵送されるマイページのログインIDとパスワードでマイページを開き、申し込み内容と必要書類をアップロードし、正式に申し込みが完了する。

借り入れまでの流れ

購入物件が決まり、正式な審査通過後、契約手続きをし借り入れが完了する。三菱UFJ銀行では契約手続きが電子化されているので、事前審査同様にマイページから手続きをする。また、団体信用生命保険などもマイページから契約手続きができる。店頭で契約や相談をしたい、銀行に口座がない場合は住宅ローン相談会で相談・申し込みが可能だ。金利については借り入れ日の金利が適用になる。

必要書類は?

本人確認書類としては、運転免許証もしくはマイナンバーカード、パスポート、健康保険証、発行から3カ月以内の住民票などが必要である。収入が確認できる書類は、給与所得者は前年度の源泉徴収票・住民税決定通知書など。個人事業主は確定申告書・納税証明書。会社役員は直近で3期分の決算書または試算表が必要だ。申し込みの内容で必要な書類が追加される場合がある。

事前審査では書類をPDFなどに電子ファイル化し、マイページでアップロードをすれば申請できる。三菱UFJ銀行の公式サイト

都銀・ネット銀行の住宅ローンについて 質問 FAQ

- Q住宅ローン金利の推移、見通しは?

- A

変動金利については、過去最低水準です。ネット銀行では0.3%の変動金利も登場しています。

35年固定金利(全期間固定)は、2019年を底として若干上昇傾向にありますが、長い目で見れば最低水準であることに変わりありません。フラット35の金利は1.2〜1.4%程度(団信込み金利)で推移しています。

- Q銀行のシミュレーション利用時の注意点は?

- A

各銀行はシミュレーション機能を備えていますが、自社の商品しか計算できなかったり、手数料の取り扱いがバラバラだったりと、他銀行の住宅ローンと比較するには不便です。

本当にお得な住宅ローンを探したいのであれば、多数の銀行を一斉に比較できる返済額シミュレーションを参考にすべきでしょう。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2023年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2024年7月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.308%

- 総返済額 3161万円

- 表面金利

- 年0.179%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 73,694円

①「がん・4疾病50%+全疾病+月次返済保障」が無料!

②住宅ローン金利優遇割ならダントツの低金利

③三菱UFJ銀行とKDDIが立ち上げたネット銀行。ネット申し込みで、全国に対応

- 実質金利(手数料込)

- 0.399%

- 総返済額 3210万円

- 表面金利

- 年0.270%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 74,864円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 0.419%

- 総返済額 3221万円

- 表面金利

- 年0.290%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 75,123円

手数料5.5万円〜と安く、自己資金が少ない人におすすめ

住宅ローン利用者口コミ調査の詳細を見る

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

auじぶん銀行の魅力は、業界トップクラスの変動金利です。変動金利が大好きな人なら、最上位にすすめたいですね。最大2億円まで借りられるのも大きなポイントです。

審査に関しては、めちゃくちゃ早いです。申し込んでから基本的には1ヶ月以内に融資実行ができるので、急いでいる場合にはありがたい。「今月中に融資して欲しい」とアピールすれば、審査がスムーズに運びやすいです。

団信では「がん・4疾病50%保障団信」が無料で付いているので、通常の団信より手厚いと言えます。通常、保障を厚くするのであれば、金利を上乗せする必要がありますが、無料でつくのは魅力です。