【2025年4月版】おすすめの住宅ローン、銀行は? 毎月、132銀行、約1000商品の住宅ローンを調査・比較して、おすすめの実質金利ランキング(諸費用等込み)を作成。さらに、本当におとくな住宅ローンの選び方、審査や住宅ローン減税の活用法も解説します(監修:住宅ローンアドバイザー 淡河範明)。

132銀行を比較◆実質金利ランキング比較[新規借入]

新規借入2025年4月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.540%

- 総返済額 3287万円

- 表面金利

- 年0.410%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,688円

①保証料など0円サービスが充実

②新規借入で変動金利の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

住宅ローン 全期間引下げプラン(新規借入、頭金20%以上)・変動金利

- 実質金利(手数料込)

- 0.766%

- 総返済額 3412万円

- 表面金利

- 年0.634%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,665円

①「がん・4疾病50%+全疾病+月次返済保障」が無料!

②住宅ローン金利優遇割ならダントツの低金利

③KDDIグループのインターネット銀行で全国に対応

- 実質金利(手数料込)

- 0.779%

- 総返済額 3419万円

- 表面金利

- 年0.647%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,840円

①がん50%団信が無料付帯!

②手数料4.4万円〜と安く、自己資金が少なくてもOK

③ミックスローンに対応しており、最大3つまで組み合わせOK

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

|

|---|

住宅ローンの正しい選び方

住宅ローンを取り扱っている銀行・金融機関は全国に数百社ある。銀行、地方銀行、信用金庫、労働金庫だけでなく、住宅ローン販売に特化したモーゲージバンクも登場してる。そのため、安易に名前を聞いたことがあるメガバンクや地元の地方銀行で借りる人が多い。

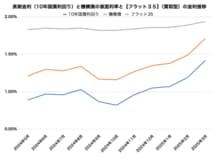

比較してみると分かるが、実は銀行によって得意な「金利タイプ」が違う。住宅ローンは変動金利、5年固定金利、10年固定金利、35年固定金利(全期間固定、フラット35を含む)などの金利タイプがあり、期間によってそれぞれ金利が異なる。そして、大手銀行・ネット銀行を問わず、「この銀行は変動金利は低いけど、35年固定金利は高い」といったことが多い。「銀行を選ぶ」というのは間違った行為で、金利タイプ別に各銀行の商品を比較すべきなのだ。

実質金利で比較する

実際に住宅ローンを探す際、各銀行の住宅ローンを比較するだろう。住宅ローンの金利比較サイトなどを見て、どの銀行の金利が一番低い(安い)のかを調べる人もいる。しかし、サイトに載っているそのままの金利(表面金利)だけで比較するのは間違いだ。

なぜなら住宅ローンの返済には、保証料や手数料、団体信用生命保険(団信)の保険料といった諸費用が加わり、銀行によっては諸費用がかなり高額になるからだ。「金利は低いが、諸費用が高くて結局、割高だった」ということはよくある。

そこでおすすめなのが「実質金利」で比較すること。

実質金利とは、諸費用などを考慮した「本当の金利」のこと。ほぼ同じ指標となる「総支払額」で比較してもいい。当サイトでは132銀行、約1000商品を毎月調査、比較している。金利タイプごとの実質金利ランキングのほか、返済額シミュレーションも用意しているので参考にしよう。

- 新規借入

シミュレーション - 借り換え

シミュレーション

(別ページに移動します)

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

最新の金利推移はこちら

審査に落ちた時に備えて、複数申し込みがおすすめ

一般に、最も審査が厳しいのは、ネット銀行であり、以下、大手銀行、地方銀行、信金、フラット35の順に審査が緩くなっていくと言われている。

ネット銀行の審査が厳しいのは、書類のみで選考を行う銀行が多く、融通が利かないからだ。一方で、大手銀行や地方銀行などは金利が低いとはいえないものの、店頭において対面による相談にも対応し、柔軟な対応が可能。事情を説明すれば、本来は貸し出し対象ではない人に対しても、金利を上乗せすることで貸してくれるケースもある。最も審査がゆるいのはフラット35だ。

審査基準は、各銀行によってかなり違う。銀行によっては必要な勤続年数、年収、融資可能な物件タイプなどを公開しているので確認しておこう。

なお、実際に借りる際は、複数の銀行に仮審査を申し込むことをおすすめする。審査の結果、借りられなかったり、希望金額を満額で借りられな異ケースがあるかだら。はじめから複数の銀行に申し込んでおき、審査が通ったものの中から一番、メリットが大きい商品を選べばいい。

| 銀行ごとの「審査基準」を比較 |

団信は上乗せ金利込みで比較がおすすめ

住宅ローンを借りる際は、団体信用生命保険の加入も検討しよう。

最近は無料で「がん50%保障(がんと診断されると、住宅ローン残高が50%になる)」が人気だ。また、金利を上乗せすれば手厚いが受けられる「がん100%保障」「三大疾病保障」もラインアップが増えている。

なお、上乗せ金利は銀行によって違うので、上乗せ金利込みでの実質金利で比較しよう。

| 「団信」のランキング比較 |

無料なのに団信が充実の「おすすめ住宅ローン」

| 銀行名 |  |

|

|

|

|

|---|---|---|---|---|---|

| おすすめポイント | 「3大疾病50%保障」「先進医療特約」を無料付帯 | がん100%保障団信へのアップグレードが、わずか0.1%の上乗せ | 仮審査が最短60分で、本契約も印紙代不要で安い | ・事務手数料が一律33万円と低額 | 「がん・4疾病50%保障」だけでなく、「全疾病」も無料付帯 |

| 変動金利 | 年0.698%※3 | 年0.780% | 年0.647%※2 | 年1.043% | 年0.634%※1 |

| 死亡・高度障害 | ○ | ○ | ○ | ○ | ○ |

| がん50%保障 | ○(3大疾病、40歳未満) | ○(借入時:51歳未満) | ○(借入時:50歳未満) | ○(借入時:50歳以下) | ○(借入時:50歳以下) |

| 全傷病保障 | ○(借入時:65歳以下) ※12カ月以上就業不能 |

- | - | ○(借入時:51歳以下) ※12カ月以上就業不能 |

○(借入時:50歳以下) ※180日以上就業不能 |

| 月次返済保障 | ○(借入時:65歳以下) ※就業不能が条件 |

○(借入時:50歳以下) ※入院が連続31日以上 |

- | ○※就業不能が15日超継続(毎月27日に判定) | ○(借入時:50歳以下) ※入院が条件 |

| その他保障 | 先進医療特約 (通算1000万円まで) |

がん診断給付金100万円&がん先進医療1000万円(借入時:51歳未満) | - | - | がん・4疾病(脳卒中、急性心筋梗塞、肝疾患、腎疾患)の50%保障が無料 |

| 保証料 | 0円 | 0円 | 0円 | 0円 | 0円 |

| 手数料(税込) | 借入額×2.2% | 借入額×2.2% | 借入額×2.2% | 33万円 | 借入額×2.2% |

| 公式サイトはこちら(仮申込も可) | 公式サイトはこちら(仮申込も可) | 公式サイトはこちら(仮申込も可) | ー | 公式サイトはこちら(仮申込も可) |

住宅ローン控除を最大限活用する方法とは?

住宅ローンを借りるのであれば、住宅ローン控除(減税)のメリット額をシミュテーションしておこう。年末の住宅ローン残高の0.7%が10年~13年に渡って減税される仕組みで、合計で最大455万円も税金が戻ってくる。

ただし減税額を最大化するためには、「あえて繰り上げ返済しない」などのテクニックが必要なので、あらかじめ頭に叩き込んでおこう。

最新記事はこちら

-

おすすめ住宅ローン・132銀行ランキング比較 みずほ銀行の変動金利はなぜ0.15%しか上がらなかったのか? 住宅ロー…

-

金利 2025年5月の住宅ローン金利(フラット35、変動金利、10年固定)を…

-

新規借入ランキング 「団体信用生命保険」徹底比較!住宅ローンでおすすめの団信は?【2025…

-

金利 住宅ローンの金利推移(変動・固定)は? 最新の動向や金利タイプの選び方…

-

おすすめ住宅ローン・132銀行ランキング比較 フラット35はやめたほうがいい? 銀行の住宅ローンとどっちがいいのか、…

-

おすすめ住宅ローン・132銀行ランキング比較 住宅ローン金利上昇のいま「フラット35」が狙い目か? 2025年度はさ…

|

|

|

|

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【団信】の基礎 |

132銀行の住宅ローンを比較>>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

住宅ローンを利用するおすすめの方法 質問 FAQ

- Qどの銀行の住宅ローンが安い?

- A

実は銀行によって、得意な「金利タイプ(変動金利、10年固定、全期間固定など)」が違う。なので、借りたい金利タイプを決めてから、本当に安い住宅ローンを探すべき。

- Q住宅ローン選びで重要なのは「金利」?

- A

確かに、金利(表面金利)の低さは重要だが、それだけで比較すると、損してしまう可能性がある。住宅ローンを借りる際は「諸費用」がかかる。また10年固定金利などは、固定期間終了後の金利も考慮しないと、本当にお得な住宅ローンは見つけられない。手数料等込みの「実質金利」や「総支払額」で比較しよう。

→詳しくはこちら

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低いのが特徴的です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。