住宅ローンの10年後の変動金利は、どのくらい上昇するのか予想できないのでしょうか。実は、各銀行はさまざまな固定期間の金利を設定しており、それから変動金利が将来どうなると予測しているのか計算できるのです。そこで主要12銀行について変動金利の上昇時期と上昇幅を試算しました(住宅ローンアドバイザー・淡河範明)。

住宅ローンの10年後の変動金利を試算する方法とは

住宅ローンの金利は、市場の金利や日本銀行(以下、日銀)の金融政策を参考にしつつ、銀行の経営方針に応じて設定してきたと考えられます。

ただ、前例のないような長期間の超低金利が続いていて、銀行の金利決定を行う担当者は、金利を何%にすればよいか日夜悩んでいるに違いありません。

そこで注目されるのが、住宅ローンの店頭金利です。店頭金利は、固定期間ごとに景気の先行きや金融政策の変化を織り込みつつ、自行の経営スタンスを反映して設定されていると考えられるからです。

つまり、店頭金利を分析することで、それぞれの銀行の先行きの見通しを計算できます。

これは、「インプライド・フォワードレート」と呼ばれるもので、「長期の固定金利が複数設定されていれば、将来の金利が推計できる」という考え方です。その計算方法を解説しましょう。

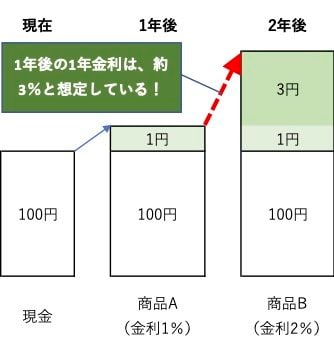

まずは金融商品AとBについて次のような運用があるものとして、例にとってみます。

- ・商品Aは、1年物で金利年1%

- ・商品Bは、2年物で金利年2%

この運用実績は、以下のようになります。

- ・商品Aを100円分購入すると、1年後に101円

- ・商品Bを100円分購入すると、2年後に約104円

もし、商品Aを購入した人が、1年後に再び1年間の金利が1%の商品を購入するのなら、101円は、2年後に約102円にしかなりません。しかし、商品Bを購入した人は、2年後に約104円となります。1年後の1年間の金利が1%と分かっていたら、誰も商品Aを買わないでしょう。

では、1年後に1年間の金利が3%という商品Cがあると想定されたらどうでしょう。

- ・商品Aを買って、1年後に商品Cを買う人は、100円が2年後に約104円になります。

- ・商品Bを買った人も、100円が2年後に約104円になります。

この場合、商品A+C、商品Bのどちらを買っても同じなので、どちらかが有利というような状態にはなりません。

このケースでは、1年後の1年金利について、約3%のリターンが期待できると考えているから、商品Aは成立しているのです。

もし、どちらかがよりもうかると予想する人がいれば、もうかる商品が買われます。買い手が増えれば、利回りは下がって、どこかで落ち着くはずです。取引がたくさん行われて、商品Aと商品Bの利回りが落ち着いたら、「将来の金利について、合意が形成された」と考えるのです。

つまり、1年と2年の金利があれば、1年後の1年金利の予測ができるのです。この考え方に基づいて将来の変動金利を予想しましょう。なお変動金利は、「半年ごとに金利を見直す」という商品なので、半年固定金利と考えて試算します。

-

【試算の前提】

-

主要な銀行12社13商品について、インプライド・フォワードレートを計算してみました。銀行は、以下の銀行です。

・大手銀行=みずほ銀行、三井住友銀行、三井住友信託銀行、三菱UFJ銀行

・ネット銀行など=イオン銀行、SBI新生銀行、住信SBIネット銀行、ソニー銀行、楽天銀行、りそな銀行、auじぶん銀行、PayPay銀行

今回は、銀行ごとに金利がどのように推移すると予測しているかを把握するため、各行のサイトに掲載されている固定期間別の店頭基準金利(2023年11月現在)をもとに、変動金利(基準)のインプライド・フォワードレートを計算します。変動金利(基準金利)を算出したら、それぞれの銀行の「金利優遇幅」を差し引いて、変動金利(適用金利)を算出します。

※全期間固定は除いて計算。なお、市場金利を用いてインプライド・フォワードレートを計算すると、市場関係者の予測を把握できる。また、本来は期間リスクプレミアムを控除して計算するのだが、マイナス金利の存在があること、現在の金利水準から低いため期間リスクプレミアムがきわめて小さいことから、ここでは無視して計算しています。

住宅ローン10年後の変動金利を試算(2024年10月)

まずは、12銀行の10年後の変動金利を試算してみましょう。各銀行が発表している固定金利から試算すると以下のようになりました。試算の結果は、絶対的なものではなく、あくまでも参考値だと思ってください。

| 銀行名 | 10年後の変動金利(試算) | |

|---|---|---|

| 三井住友銀行 | 2.255% | |

| 楽天銀行 | 2.140% | |

| イオン銀行 | 2.089% | |

| 三井住友信託銀行 | 1.921% | |

| りそな銀行 | 1.898% | |

| ソニー銀行 | 1.552% | |

| みずほ銀行 | 1.550% | |

| auじぶん銀行 | 1.448% | |

| 1.176% | ||

| 三菱UFJ銀行 | 1.174% | |

| PayPay銀行 | 1.140% | |

| 住信SBIネット銀行(Web申込) | 1.076% | |

| ※2024年10月の各銀行の金利で試算。あくまでインプライド・フォワードレートの考え方で試算したものであり、10年後の変動金利を確約するものではない | ||

10年後の変動金利を試算した結果、金利が最も低いのは、住信SBIネット銀行の1.076%で、金利が最も高いのは、三井住友銀行の2.255%。12銀行の平均値は1.619%です。

変動金利は、2024年7月に日銀のゼロ金利解除を受けてようやく上昇の動きが広がり、現在の水準は0.3%〜0.6%まで引き上がりました。

10年後の12銀行の平均値は1.619%で、前回の試算時(2024年6月)の1.805%から0.186ポイント下がっています。金利を上げた銀行が1行、下げた銀行が11行です。

全銀行ともに「10年後の金利は上昇する」と見ているようですが、上昇のペースに対する見方は変化したようで、驚きを隠せません。

金利上昇スピードは鈍化と予想

実際の固定期間ごとの店頭金利については、固定期間の短い金利が上がり、固定期間の長い金利が下がる動きとなりました。

これは、金利の先高感はありつつ、金利上昇のスピードや上昇幅を下方修正したような動きで、金利上昇スピードが鈍化すると予想しているようです。

また、各銀行の10年固定金利と変動金利を見比べてみて特徴的なのは、12銀行中、11行は10年固定金利の適用金利よりも、10年後の変動金利が高く設定されていることです。つまり、将来の金利上昇見込みは、より明確に示されていると考えられます。

ただし、この予想は店頭金利と優遇金利の関係性が現在の状況と変わらないという前提に基づいています。

個人的には、顧客を囲い込みたい銀行が強烈な値引きをしている現在の姿勢が徐々に変化していく可能性も検討すべきと考えています。

したがって、2.0%を超える不自然な優遇幅は徐々に縮小する可能性があるため、その分の金利上昇が起こる可能性もあるでしょう。

| 住宅ローン実質金利ランキング[新規借入] |

ゼロ金利解除後、12銀行は変動金利の上昇時期を何年以内と予測しているか

次に、各銀行が変動金利の上昇時期をどのように想定しているのか、試算してみましょう。

2024年3月に日銀は、「マイナス金利解除」と長期金利を0%に誘導する「イールドカーブ・コントロール(YCC)政策」の撤廃を決定し、非伝統的な金融政策が終了しました。(参考記事:日銀は3月会合でマイナス金利政策を解除!今後の住宅ローンへの影響は?)

また、同年7月には「ゼロ金利解除」も行われ、「金利のある世界」が到来することとなりました。(参考記事:日銀の追加利上げで「金利のある世界」の到来! 住宅ローンを変動金利で借りている人は5年ルールのツケを払えるか?)

ゼロ金利解除後、日銀は政策金利を0.25%まで引き上げましたが、10月時点では、大手銀行の住宅ローン変動金利は0.15%程度しか引き上げていません。

これまで銀行はさまざまな理由から積極的に変動金利を引き下げてきましたが、金利の引き上げには慎重になっているようです。

おそらく周りの銀行の動きを見ながら、徐々に金利を引き上げていくような印象を受けました。

今後は、日銀が政策金利を中立金利に近づけるタイミングに注目すべきです。中立金利とは、金融緩和や金融引き締めを行わない自然な状態の金利のことで、中央銀行は政策金利を中立金利と同じ水準にするというのが世界的な傾向です。

この中立金利が何%なのか、そして現在の緩和的な状況をいつ、どのように解消していくのかに、市場の関心は移りつつあります。

短期金利(政策金利)は3.0%まで上昇と予想

日銀による「ゼロ金利政策の解除」により、今後の短期金利はどうなるのでしょうか。

過去のゼロ金利解除時は変動金利が1.875%程度でしたが、緩和的状況が続く中、金利の上昇スピードはこれまでよりもかなり遅いものとなり、私の事前の予想は外れてしまいました。

現在、市場関係者や日銀のレポートでは、中立金利が1.0%くらいと見ている人もいるようですが、政策決定会合の議事録を見ると、2.0%後半と考えている委員が多いようです。

個人的には3.0%くらいと見てもよいと考えており、これからは、時期はともかく短期金利が2.0~3.0%へ向けた上昇が始まると見ています。

変動金利は何年以内に1.0%上昇するか?

では銀行は、政策金利が1.0%上昇するのは何年以内と考えているのでしょうか。

政策金利が1.0%になるということは、変動金利が1.0%上昇するということです(銀行にもよりますが)。その時期を、12銀行が何年以内に予想しているのかを試算した結果は以下のとおりです。

| 時期 | 銀行名 |

|---|---|

| 2年以内 | 三菱UFJ銀行、三井住友銀行、三井住友信託銀行、りそな銀行 |

| 3~7年以内 | みずほ銀行、ソニー銀行、イオン銀行、楽天銀行 |

| 8~10年以内 | auじぶん銀行 |

| 11~15年以内 | 住信SBIネット銀行、PayPay銀行、SBI新生銀行 |

試算の結果、みずほ銀行をはじめ、12銀行中8行が7年以内(うち4行は2年以内)に変動金利が1.0%上昇すると予想しているようです。

メガバンク、信託銀行、変動金利の金利競争から一歩身を引いている銀行は、金利上昇がある程度早く来ると予想しているようです。

住信SBIネット銀行、PayPay銀行は、これまでのスタンスから大きく変わらず、10年以内に大きな金利上昇はないと予想しているようです。

なお、SBI新生銀行は、前回、前々回と店頭金利が変更されていないので、予想が変化しているかどうかはわかりません。

今後10年、20年、30〜35年までの変動金利推移を予測(12銀行)

それでは各銀行の「X年後の変動金利推計」を試算していきます。

銀行により固定金利の最長固定期間が、10年、20年、30年or35年と3パターンあるので、3つに分けてグラフを作成してみました。

今後20年までの金利推移予測(三菱UFJ銀行、みずほ銀行、りそな銀行、ソニー銀行、SBI新生銀行、三井住友銀行)

今後30年or35年までの金利推移予測(三井住友信託銀行、住信SBIネット銀行、auじぶん銀行、PayPay銀行)

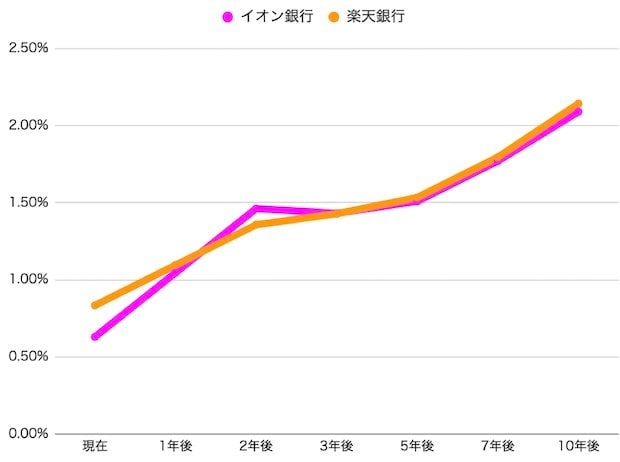

今後10年までの金利推移予測

イオン銀行と楽天銀行は、金利上昇のペースが以前よりも緩やかになると予想しているようです。

具体的には、5年以内に金利が+1.0%程度上昇し、10年後まで2.0%程度に緩やかに上昇するという予想です。

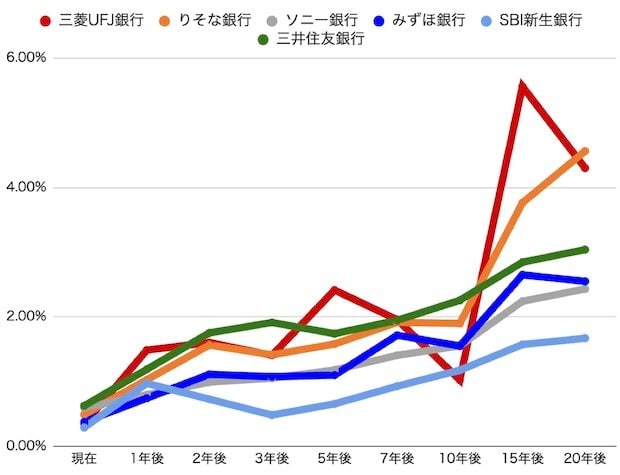

今後20年までの金利推移予測

三菱UFJ銀行

1年以内に変動金利が1.0%以上上昇すると見込んでいるようです。その後、5年以内に変動金利は2.5%近くまで上昇すると予想。その後は、金利が低下し10年後にまた金利上昇が始まるというような、循環型の金利推移を予想しているようです。ある程度オーソドックスな予想のように思われます。

ただ、10月の変動金利は0.345%と適用金利を据え置いたので、将来の金利上昇を前提に、戦略的に変動金利の顧客を囲い込みに来たように見えます。

みずほ銀行

金利上昇は緩やかになると想定していて、変動金利が1.0%以上となるのは7年後と想定しているようです。その後、金利は徐々に上昇していきますが、3.0%程度までと緩やかながら安定成長を見込んでいるようです。

三井住友銀行

金利上昇のスピードが速いと考えているようで、2年で+1.0%の上昇を見込んでいます。ただ、その後は好況局面が終了し、10年後に3.0%まで、緩やかに上昇すると予想しているようです。

りそな銀行

2年以内に金利は+1.0%になると見ているようですが、その後は少し下がり、また10年後を目指して4.0%超まで上昇すると見込んでいるようです。

やや不自然なくらいに右肩上がりの金利上昇となっていて、10年以降は営業的な観点から数値を付けにいったにおいがしますが、このように景気が回復すればよいと願わずにはいられません。

ソニー銀行

7年以内に金利は+1.0%になるという、やや緩やかな金利上昇を予想しているようです。その後もゆっくりとした金利上昇を見込んでいますが、10年かけて1.5%程度に上昇、その後は2.5%近くまで緩やかに上昇すると見ているようです。

SBI新生銀行

これまでの銀行とは大きく異なり、金利が+1.0%になるのは11年目以降と、金利上昇がほとんどないというシナリオを持っているようです。

とはいえ、店頭金利の設定が1年半ほど全く変わらないため、予測というよりは、営業政策的な設定なのでしょう。

今後30年or35年までの金利推移予測

三井住友信託銀行

2年以内に金利は+1.0%上昇すると見込んでいるようです。3年たって景気は減速するも徐々に持ち直し、20年後までに変動金利は4.0%まで上昇するという、明るい予想です。

住信SBIネット銀行

5年かけて徐々に金利が上昇しますが、+1.0%以内におさまると予想しており、+1.0%になるのは、11年以降になると見込んでいるようです。

11年後以降は急上昇し、20年後には6.0%近辺まで上がると、かなり極端な予想となっています。おそらくこれは予測ではなく、営業的な金利設定により生じた"ゆがみ"ではないかと思われます。

auじぶん銀行

10年以内に金利は+1.0%になると予想しており、その後、20年後くらいまで金利が緩やかに2.0%に、30年後には3.0%近くまで上がるという予想です。

金利設定についてあくまで個人的な見解ですが、担当者があまり考えず適当に設定したようにしか見えません。

PayPay銀行

金利+1.0%は11年目以降になると見ているようで、15年目にはまたいきなり3.0%近くまで上昇するという非常に大胆は金利設定となっています。やや見識を疑ってしまいますが、おそらく営業政策的な金利設定なのでしょう。

変動金利上昇は想定すべき

以上のように、銀行によって変動金利の金利の見通しはかなり違います。また繰り返しになりますが、あくまで固定金利との金利差から試算したものであり、確定的な情報ではありません。

とはいえ、「主要12銀行は、10年後の変動金利が1.076%〜2.255%と想定している」と試算できることはお分かりいただけたかと思います。

| 住宅ローン実質金利ランキング[新規借入] |

変動金利のメリット・デメリットは?

変動金利のメリットは、10年固定金利や35年固定金利といった、他の金利タイプより金利水準が低いことです。また、現在のような低金利であれば借りられる金額が増えるので、不動産が高騰しているときには、有力な選択肢になります。

一方、変動金利にはデメリットもあります。金利が上昇すると、当然ながら支払わなければならない利息が増え、毎月返済額が増加するので家計を圧迫します。

実際には、大半の銀行のルールとして変動金利は半年に一度(4月と10月)、その時点の市場金利に合わせて見直され、3カ月後(7月と翌年1月)から適用されます。

ただし、あまりにも金利上昇が急激な場合に備えて、激変緩和措置が用意されています。以下の2つがその激変緩和措置です。

(1)毎月の返済額は5年間変更しない

(2)返済額の引き上げは、1回につき1.25倍が上限

こうした激変緩和措置を用意しているものの、金利が大きく上昇した場合は、結果的に総返済額が膨らんでしまうため、支払いに困ってしまう人も出てきます。

変動金利VS固定金利、どちらを選ぶべきか

住宅ローンを選択する際、変動金利と固定金利のどちらを選ぶかは悩ましい問題です。

変動金利は今のところ低金利ですが、将来的に金利が上昇するリスクがあります。一方、固定金利は変動金利より金利が高く設定されていますが、返済期間中は金利が変わることはありません。

結論から言えば、金利の動向を正確に予測することはできないため、どちらのタイプがより有利になるか断定することはできません。

変動金利か固定金利かを選ぶ際に重要なのは、自分の家計状況に合わせて、適切な金利タイプを選ぶことです。家族構成や収入、支出、将来の教育費や老後資金など、様々な要因を考慮する必要があります。許容できるリスクの範囲内で、毎月の返済額が最小となる金利タイプを選ぶべきでしょう。

具体的には、まず毎月の支払い可能額の上限を決めます。次に、変動金利、固定金利で、毎月の返済額をシミュレーションします。最終的に、将来にわたって支払いが可能な金利タイプの中から、最適なものを選択することが賢明です。

このように自分の状況に合った金利タイプを選ぶことで、金利リスクを回避し、家計を守ることができるはずです。

【関連記事】>>【最新】住宅ローン変動金利ランキング132行比較|今後の金利上昇を見越して固定を選ぶべき?

変動金利が上昇したケースをシミュレーション

では、変動金利が上昇した場合、毎月の返済額がどれくらい増加するのか、シミュレーションしてみましょう。日本では、ここ10年近く、超低金利状態が続いており、変動金利の住宅ローン金利も低いままです。

しかし、過去には変動金利が8%を超えていたこともあるため、金利上昇のリスクはゼロではありません。そこで、金利が上昇する2ケースをシミュレーションしてみました。

まず最初に確認したいのが、変動金利が1%で変化しないケースの場合は、毎月返済額は8.5万円で一定です。

1年目〜 1%

11年目〜 2%

21年目〜 3%

31年目〜 4%

【毎月支払額の推移】

当初〜 8.5万円

11年目〜 9.5万円

21年目〜 10.2万円

31年目〜 10.5万円

このように、当初と比べると、およそ2万円も増加します。

借入額や借入期間によって毎月返済額は変わってきます。例えば期間35年で、借入額が2倍の6000万円だったとすると、毎月返済額はこの2倍になるので、およそ4万円も毎月返済額が増加することになります。

1年目〜 1%

11年目〜 3%

21年目〜 5%

31年目〜 7%

【毎月支払額の推移】

当初〜 8.5万円

11年目〜 10.6万円

16年目〜 10.7万円

21年目〜 12.2万円

31年目〜 12.8万円

このケースは、31年後には金利が7%に到達するが、過去の金利上昇から考えれば、あながち高すぎる金利ではありません。

毎月支払額は当初8.5万円で一緒ですが、31年目は12.8万円となります。変動金利が変化しなかったケースに比べて毎月支払額は4.3万円アップします。およそ1.5倍です。家計にとって相当大きな痛手となります。

変動金利のリスクを抑える3つの方法

この変動金利の金利上昇リスクにどう対応すればいいのでしょうか。そこで、以下の3つの方法を考えてみました。

(A)繰上返済(返済額軽減型)を行う

繰上返済には、「返済額軽減型」「期間短縮型」の2つの方式がありますが、まずは、(A)繰上返済(返済額軽減型)でどの程度の効果があるかシミュレーションしてみましょう。

「返済額軽減型」は、返済期間は短縮せずに、繰上返済した分は毎月支払額を減らすことに使うというもの。毎月の支払額をなるべく上げたくないという人に向いています。

先ほどの(1)10年ごとに1%上昇するケースで検証してみます。

繰上返済は毎月の支払いに加えて、返済をすることになるので、家計がギリギリのケースではなかなか対応できません。そこで金利が上昇する前に繰り上げ返済することにしましょう。

当初の10年間について、毎月2万円を家計からひねり出して、年に1回繰上返済します。繰上返済する金額は合計で以下のように240万円です。

2万円✕12カ月✕10年=合計240万円

試算すると、この繰上返済(返済額軽減型)で総支払額が95万円も安くなります。

| 繰上返済(返済額軽減型)の効果を試算 (借入金額3000万円、借入期間35年、変動金利1%から10年ごとに1%アップ。繰上返済は毎年24万円×当初10年) |

||||

| 繰上返済 | 繰上返済 なし |

→ | 繰上返済 (返済額軽減型) |

|

|---|---|---|---|---|

| 返済期間 | 35年 | → | 35年 | |

| 毎月返済額 | 1年~/8.5万円 11年~/9.5万円 21年~/10.2万円 31年~/10.5万円 |

→ | 1年〜/8.5万円 11年~/8.5万円 21年~/9.1万円 31年~/9.3万円 |

|

| 総支払額 | 4014万円 | → | 3919万円 (-95万円) |

|

もし、金利が上昇しても、毎月支払額はそれほど増加せず、31年目以降の毎月支払額は9.3万円と、当初に比べて0.8万円のアップで済んでいます。この程度なら、家計への負担も小さいといえます。

(B)繰上返済(期間短縮型)を行う

繰上返済(期間短縮型)は、繰上返済したお金を返済期間の短縮に使うというものです。毎月支払額が多少増えてもいいから、とにかく総支払額を少なくしたい、という節約家の人には、「期間短縮型」がおすすめです。

試算した結果は以下のとおりで、総支払額は繰上返済しなかった場合に比べて210万円も少なくなりました。240万円を繰上返済することで、210万円もの効果を生むことができるのです。

| 繰上返済(期間短縮型)の効果を試算 (借入金額3000万円、借入期間35年、変動金利1%から10年ごとに1%アップ。繰上返済は毎年24万円×当初10年) |

||||

| 繰上返済 | 繰上返済 なし |

→ | 繰上返済 (期間短縮型) |

|

|---|---|---|---|---|

| 返済期間 | 35年 | → | 31年11カ月 (-3年1カ月) |

|

| 毎月返済額 | 1年~/8.5万円 11年~/9.5万円 21年~/10.2万円 31年~/10.5万円 |

→ | 1年~/8.5万円 11年~/9.4万円 21年~/9.9万円 31年~/10.0万円 |

|

| 総支払額 | 4014万円 | → | 3804万円 (-210万円) |

|

期間を短縮した結果、借入期間は3年1カ月短縮できます。借入期間は35年なので、それほど短くなっていないと考えるかもしれませんが、金利が上昇している最後の3年1カ月の支払いがなくなるので、金利上昇に対する効果は大きいと言えます。

ただし、毎月支払額は、返済額軽減型に比べると上昇します。31年目以降の毎月支払額は10.0万円で、当初に比べて1.5万円アップしました。こうした負担増に耐えられると考えるなら、「期間短縮型」を選択してもいいでしょう。

(C)変動金利と固定金利のミックスローン

別のリスク軽減策としては、(C)変動金利と固定金利のミックスローンを借りてもいいでしょう。

「繰上返済のような手続きをこまめにしたくない」という人におすすめです。最近は住宅ローン契約は1つでも、ミックスローンを利用できるという金融機関も登場し、使い勝手が良くなっています。

ミックスローンの内訳は以下のとおりです。

・借入額3000万円

・うち、変動金利で1500万円(金利1%から10年ごとに1%上昇)

・うち、35年固定金利で1500万円(金利1.5%)

全額を変動金利で借りたケースと、ミックスローンを比較してみましょう。

| ミックスローンは金利上昇の緩和効果が高い! (借入金額3000万円、借入期間35年、変動金利は1%から10年ごとに1%アップ) |

|||

| 商品 | 変動金利だけ | → | ミックスローン (変動金利1500万円+ 35年固定1500万円) |

|---|---|---|---|

| 返済期間 | 35年 | → | 35年 |

| 毎月返済額 | 1年~/8.5万円 11年~/9.5万円 21年~/10.2万円 31年~/10.5万円 |

→ | 1年~/8.8万円 11年~/9.4万円 21年~/9.7万円 31年~/9.8万円 |

| 総支払額 | 4014万円 | → | 3935万円 (-79万円) |

ミックスローンは、35年固定金利で借りた分の金利が1.5%と高いため、当初の毎月支払額は8.8万円と、変動金利だけで借りた場合に比べて0.3万円高くなります。

ただし、金利が上昇する11年目以降は、状況が一変します。借入額の半分は固定金利で、毎月支払額が変動せず、変動金利の分だけが毎月支払額が増加するので、上昇の仕方が緩やかになるのです。

結果として、31年目以降は、毎月支払額が9.8万円となり、変動金利だけの場合にくらべて0.7万円少なくなりました。

一度借りてしまったら、その後のメンテナンスをしなくても金利上昇リスクをある程度抑えられるので、こまめでない人に向いているといえます。

なお、これまで紹介してきた「繰上返済」と「ミックスローン」を併用してもいいでしょう。この組み合わせによる、変動金利上昇のインパクトを和らげる効果はさらに大きくなります。

【関連記事】>>「変動金利」「固定金利」「ミックスプラン」住宅ローンの金利タイプの正しい選び方とは?

全期間固定なら、生活設計が立てやすい

ちなみに、「変動金利で借りて金利上昇におびえるのは嫌だ」と考えるのなら、全期間固定で借りるしかありません。

35年固定金利(金利1.5%)だと、毎月支払額は9.2万円、総支払額は3858万円です(借入期間35年、借入額3000万円)。こまごまと繰上返済をする必要がなく、今回の前提条件以上の金利上昇があっても支払額は変わらないので、生活設計が立てやすくて安心です。

固定金利を選ぶべきか、変動金利を選ぶべきかは、将来の金利予想が難しいだけに正しい答えを求めることはできません。自分がどのくらい毎月支払額の上昇に耐えられるかを考えて、自分に最適な金利を選ぶといいでしょう。

ダイヤモンド不動産研究所の返済額シミュレーションでは金利上昇パターンも簡単に試算できるので、利用してみてください。

-

「住宅ローン金利の仕組みを徹底解説」の連載

- 第1回 市場金利は「景気」の影響受けない!?

第2回 変動金利を2年以内に引き上げる銀行は4行!?

第3回 営業戦略から見る、変動金利引き上げ時期

第4回 「全期間固定金利」は、バーゲン的な低金利

第5回 「全期間固定金利」が割安と言える理由は?

第6回 「ミックスプラン」も考えてみよう

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2025年4月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.540%

- 総返済額 3287万円

- 表面金利

- 年0.410%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,688円

①保証料など0円サービスが充実

②新規借入で変動金利の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げプラン(新規借入、頭金20%以上)・変動金利

- 実質金利(手数料込)

- 0.766%

- 総返済額 3412万円

- 表面金利

- 年0.634%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,665円

①「がん・4疾病50%+全疾病+月次返済保障」が無料!

②住宅ローン金利優遇割ならダントツの低金利

③KDDIグループのインターネット銀行で全国に対応

- 実質金利(手数料込)

- 0.779%

- 総返済額 3419万円

- 表面金利

- 年0.647%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,840円

①がん50%団信が無料付帯!

②手数料4.4万円〜と安く、自己資金が少なくてもOK

③ミックスローンに対応しており、最大3つまで組み合わせOK

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。